Inwestowanie pasywne

Czy wiesz, jak inwestować w fundusze ETF? Fundusze pasywne lub ETF to łatwy sposób na rozpoczęcie inwestowania na giełdzie. Fundusze ETF są dość łatwe do zrozumienia i mogą generować imponujące zyski bez większych wydatków i wysiłku. Oto, co powinieneś wiedzieć o funduszach ETF, o tym, jak działają i jak je kupić.

Co to jest ETF?

Fundusz pasywny lub ETF umożliwia inwestorom kupowanie wielu akcji lub obligacji jednocześnie. Inwestorzy kupują jednostki funduszy ETF, a pieniądze są wykorzystywane przez zarządzających funduszem do inwestowania zgodnie z określonym statutem. Na przykład, jeśli kupisz fundusz ETF S&P 500, Twoje pieniądze zostaną zainwestowane w 500 spółek z tego indeksu. Podobnie będzie, gdy kupisz ETF na WIG20 lub indeks małych spółek.

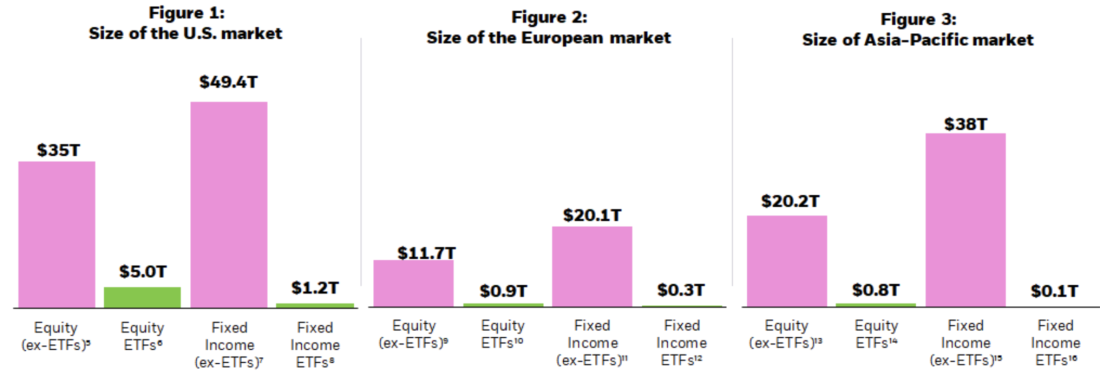

Rynek ETF jest ogromny i oczywiście największy jest amerykański, a po nim azjatycki. Poniższa grafika pokazuje dane za Q4 2022. Jednostki to biliony dolarów (źródło: nasdaq.com).

ETF handluje się tak samo jak akcjami na głównych giełdach. Ceny ETF nieustannie się zmieniają w ciągu dnia, a jednostki ETF można kupować zawsze wtedy, gdy giełda jest otwarta.

Zrozumienie podstaw ETF

Zanim przejdziemy dalej, jest kilka pojęć, które warto poznać przed zakupem pierwszych funduszy ETF.

- Pasywne ETF vs. aktywne fundusze: Istnieją dwa podstawowe typy funduszy. Pasywne fundusze ETF (znane również jako fundusze indeksowe) po prostu śledzą indeks giełdowy, taki jak S&P 500, WIG20 lub indeks sektorowy. Aktywne fundusze zatrudniają menedżerów portfeli do inwestowania Twoich pieniędzy. Kluczowy wniosek: Pasywne fundusze ETF chcą dopasować się do wyników indeksu. Aktywne fundusze ETF chcą pobić wyniki indeksu.

- Prowizje: ETF-y pobierają opłaty. Prowizja wyrażona jest jako roczny procent. Na przykład opłata za zarządzanie w wysokości 1% oznacza, że zapłacisz 10 zł opłat za każde zainwestowane 1000 zł. Niższa prowizja pozwoli Ci zaoszczędzić pieniądze. Pod tym względem fundusze ETF są znacznie tańsze od funduszy aktywnych. Często prowizja wynosi 0,5% lub mniej w skali roku.

- Dywidendy: Większość funduszy ETF kumuluje dywidendy. Zwykle dywidendy dopisywane są do wartości jednostki ETF. Są to tzw. ETF całkowitego zwrotu (total return).

Ile pieniędzy potrzebujesz, aby móc inwestować w fundusze ETF?

Fundusze ETF nie mają minimalnych wymagań inwestycyjnych – przynajmniej nie w takim sensie, jak fundusze aktywnie zarządzane. Jednakże, ETF-y są kwotowane na giełdzie, więc jeśli twój broker nie oferuje możliwości zakupu ułamkowych akcji, aby rozpocząć, potrzebujesz co najmniej mieć środki na zakup 1 jednostki + prowizja biura maklerskiego.

Plusy i minusy ETF-ów

Zalety inwestowania w fundusze ETF:

- Fundusze ETF zapewniają ekspozycję na różne akcje, obligacje i inne aktywa, zwykle przy minimalnych kosztach.

- ETF-y eliminują konieczność analizowania poszczególnych akcji. Pozwalają inwestorom dopasować się do wyników rynku w czasie, który historycznie był dość silny.

- Fundusze ETF są bardzo płynne (łatwe do kupna i sprzedaży), czasem nawet bardziej niż składowe akcje. Kwotowanie na giełdzie ułatwia kupowanie lub sprzedawanie funduszy ETF za pomocą jednego kliknięcia myszką.

- Inwestowanie w pojedyncze obligacje może być trochę skomplikowane, ale fundusz ETF na obligacje może bardzo ułatwić taką inwestycję i do tego pozwala kupować/zbywać jednostki w dowolnym czasie.

Potencjalne wady funduszy ETF:

- Ponieważ fundusze ETF posiadają zróżnicowane portfolio akcji, nie mają tak dużego potencjału zwrotu, jak kupowanie pojedynczych akcji.

- Fundusze ETF są tanie, ale nie są darmowe. Jeśli samodzielnie zbudujesz portfel pojedynczych akcji, nie będziesz musiał płacić żadnych opłat za zarządzanie.

Jak zacząć inwestować w fundusze ETF?

- Otwórz rachunek maklerski.

- Wybierz swój pierwszy ETF.

- Pozwól, aby Twoje fundusze ETF wykonały za Ciebie ciężką pracę.

Krok 1: Otwarcie rachunku maklerskiego

Będziesz potrzebować konta maklerskiego, zanim będziesz mógł kupować lub sprzedawać fundusze ETF. Większość brokerów internetowych oferuje obecnie transakcje na akcjach i ETF. Najlepszym rozwiązaniem jest porównanie funkcji i platformy każdego brokera. Osobiście korzystamy z bossa.pl, ale w zasadzie każdy rachunek maklerski umożliwi obrót ETF. Jeśli chcesz mieć dostęp do zagranicznych ETF, bogatszą ofertą dysponują brokerzy typu XTB, Interactive Brokers lub Degiro. Z punktu widzenia bezpieczeństwa upewnij się, czy konkretny pośrednik ma solidną renomę i podlega jakiemuś organowi nadzoru (KNF, SEC).

Krok 2: Wybierz swój pierwszy ETF

Dla początkujących pasywne fundusze indeksowe są generalnie najlepszym rozwiązaniem. Fundusze indeksowe są tańsze niż ich aktywnie zarządzane odpowiedniki, a rzeczywistość jest taka, że większość aktywnie zarządzanych funduszy nie pokonuje swojego indeksu referencyjnego w długim terminie.

Jeżeli chcesz się ograniczyć do polskiego rynku, do wyboru masz w zasadzie ETF na główne indeksy (WIG20, mWIG40, sWIG80) i ETF na polskie obligacje skarbowe. Są też ETF na indeksy, które poprzez odwrotną korelację, pozwalają inwestować w spadek referencyjnego indeksu. Kupuje się je identycznie jak jednostki ETF na wzrost. Po prostu zyskują, gdy bazowy indeks spada.

Krok 3: Pozwól, aby Twoje fundusze ETF wykonały za Ciebie całą pracę

Nowi inwestorzy mają zwykle zły nawyk zbyt częstego sprawdzania swoich portfeli i emocjonalnego odruchowego reagowania na główne ruchy rynkowe. W rzeczywistości przeciętny inwestor funduszu z czasem osiąga znacznie gorsze wyniki niż rynek, a głównym powodem jest over-trading.

Gdy już kupisz jednostki wybranych świetnych funduszy ETF, zostaw je w spokoju i pozwól im pracować. Mają generować doskonały wzrost inwestycji w długich okresach czasu.