Wzrost na płynnych spółkach nie jest możliwy bez akumulacji. Dlaczego? Bo tylko wchłonięcie możliwej podaży daje nam gwarancję, że podczas wzrostu ceny akcji jej nie napotkamy.

Płynność to wymóg konieczny na giełdzie

Niestety wielu indywidualnych inwestorów za najważniejszy argument przy zakupie akcji uważa komunikat ESPI, a nawet nie komunikat, a plotki i myślenie życzeniowe, powielane przez innych na różnych grupach dyskusyjnych, forach i blogach. Wystarczy sprawdzić, jakie spółki są najchętniej omawiane.

To zwykle niewielkie podmioty z NC, z małą kapitalizacją i wątpliwą rentownością biznesu, a najważniejsze jest to, że coś tam ma się pojawić, wyprodukować i może sprzedać.

Dla nas jako użytkowników metody VSA/LTTM, oprócz solidnych fundamentów i powtarzalnych zysków, najważniejszym jest proces akumulacji, który na każdej spółce powinien być widoczny, jeśli chcemy kupować jej akcje.

Akumulacja na JSW

Taką akumulację widzieliśmy chociażby na JSW (akcje JSW), które kupiliśmy w okolicach 10,50 zł. Wielu inwestorów kupowało JSW drożej – np. po ok. 25 zł. Potem cena spała i uciekali z pozycji. Inni robili kółka, by złapać X razy po Y%. A ile było hejtu, że węgiel się kończy, spółka Skarbu Państwa, gniot i teraz tylko gaming się liczy. Co mamy dziś? Przebicie 40 zł i prawie 300% zysku w naszym portfelu IKE. Bez dźwigni, bez kółek i bez spekulacji pod komunikaty.

Warto się nad tym poważnie zastanowić, zanim zechce się kupować spółki, które nie miały wcześniej odpowiednich wolumenów na zniżce i na których popyt nie przejął inicjatywy.

Mówię całkiem poważnie, podkreślając powagę tych słów. Jeżeli duże instytucje, które mają coraz więcej pieniędzy, wchłoną większość dostępnych w obrocie akcji, to finalnie pozostaje ich niewiele dla indywidualnych inwestorów, którzy chcą szybkiego zysku i zmieniają zdanie zgodnie z sentymentem na rynku.

Stabilny i rentowny biznes ubezpieczeń

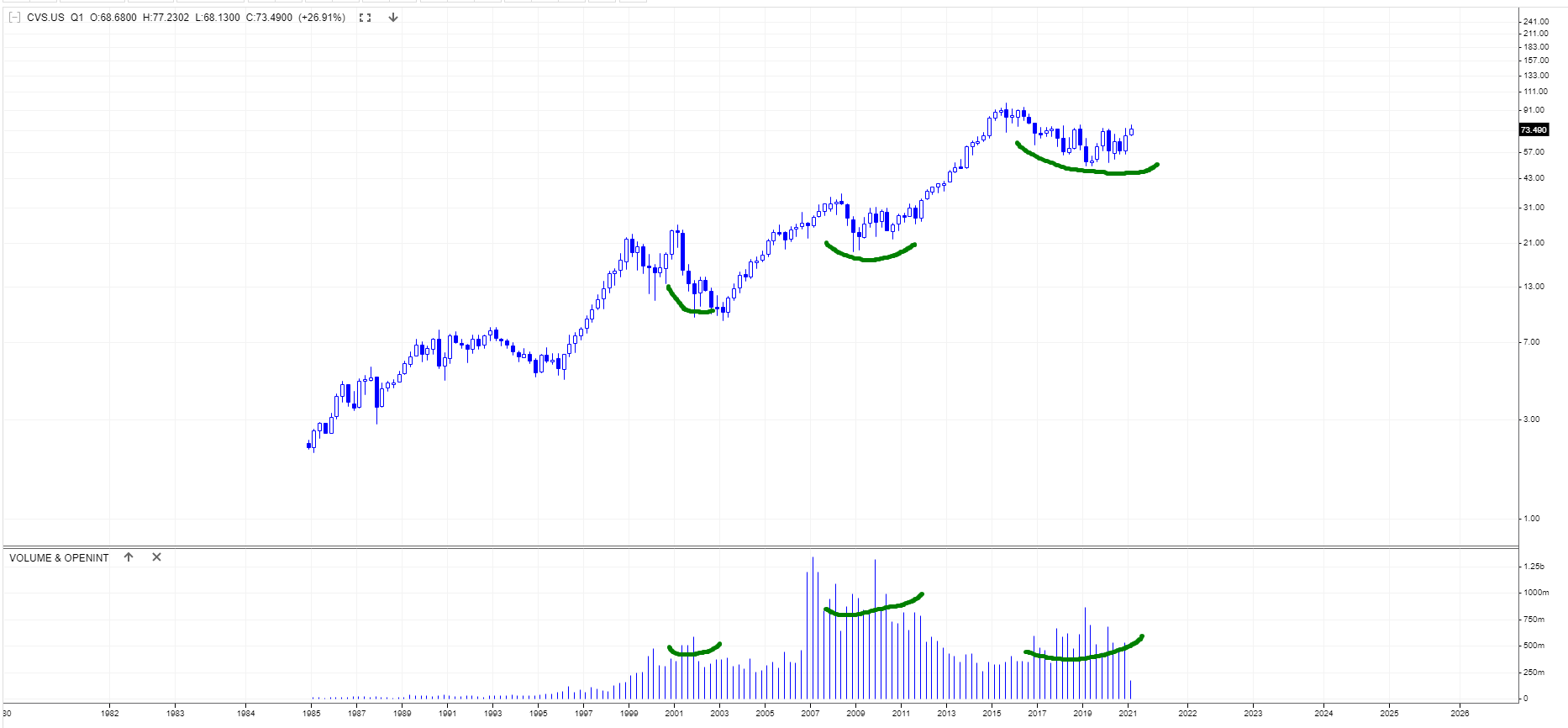

To zaś sprawia, że cena zaczyna systematycznie rosnąć. I tu dochodzimy do naszych ubezpieczycieli. Najpierw weźmy pod uwagę największego amerykańskiego pod względem składek:

Każda zniżka wykorzystywana jest do akumulacji akcji, a po każdej akumulacji, cena rośnie z większą dynamiką. Wygrywają oczywiście w wyścigu Ci, którzy akcje kupią dostatecznie wcześnie i wytrzymają z nimi w portfelu dostatecznie długo.

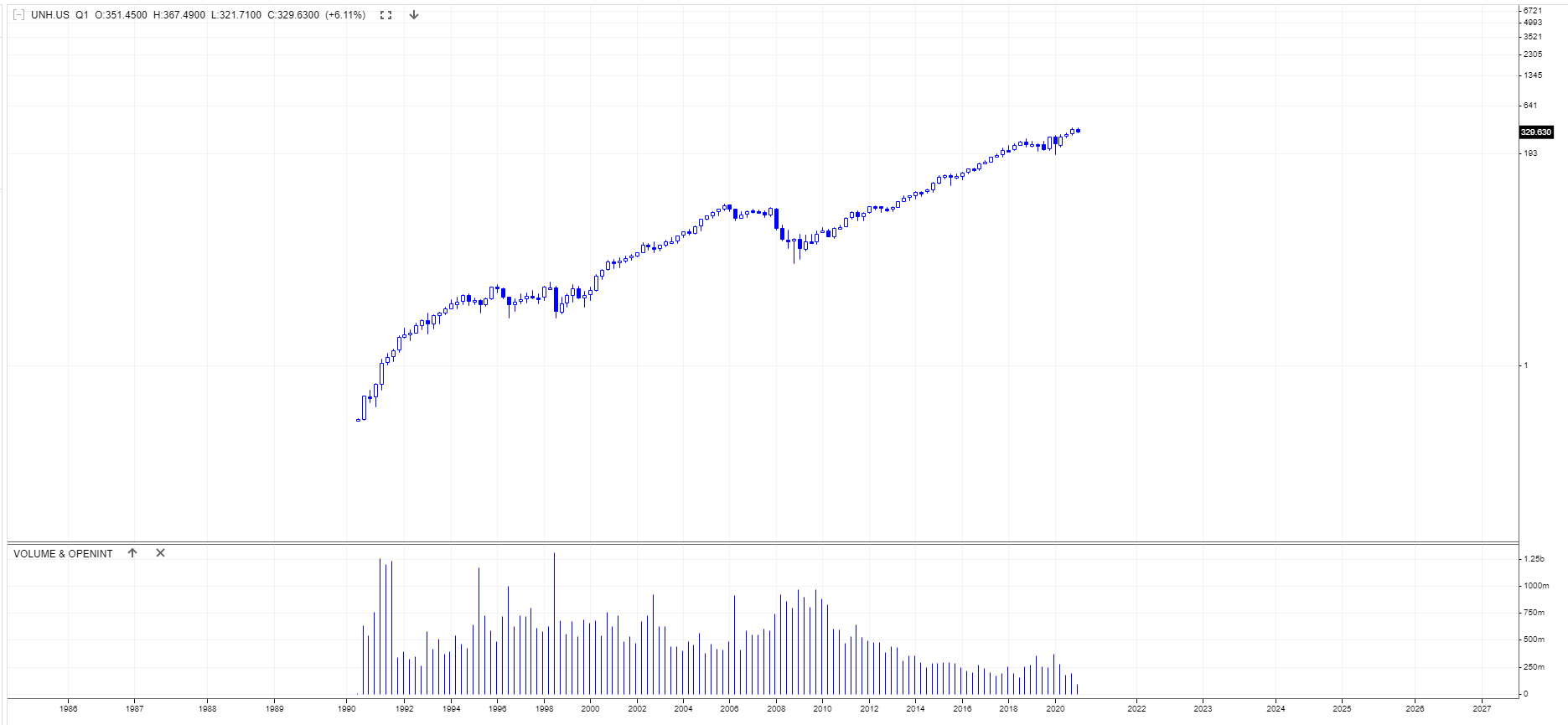

Drugi co do wielkości ubezpieczyciel z za oceanu:

Wolumenów celowo nie zaznaczyłem, aby Czytelnik zobaczył, gdzie na spadku była akumulacja. Co jednak ważniejsze – warto zobaczyć, jak widać coraz niższy wolumen w czasie zwyżki. Akcji w obrocie jest coraz mniej, stąd cena już w tej chwili z łatwością rośnie. Duża część wolumenów została zagarnięta w czasie zniżki. Spółka oczywiście płaci regularnie dobrą dywidendę.

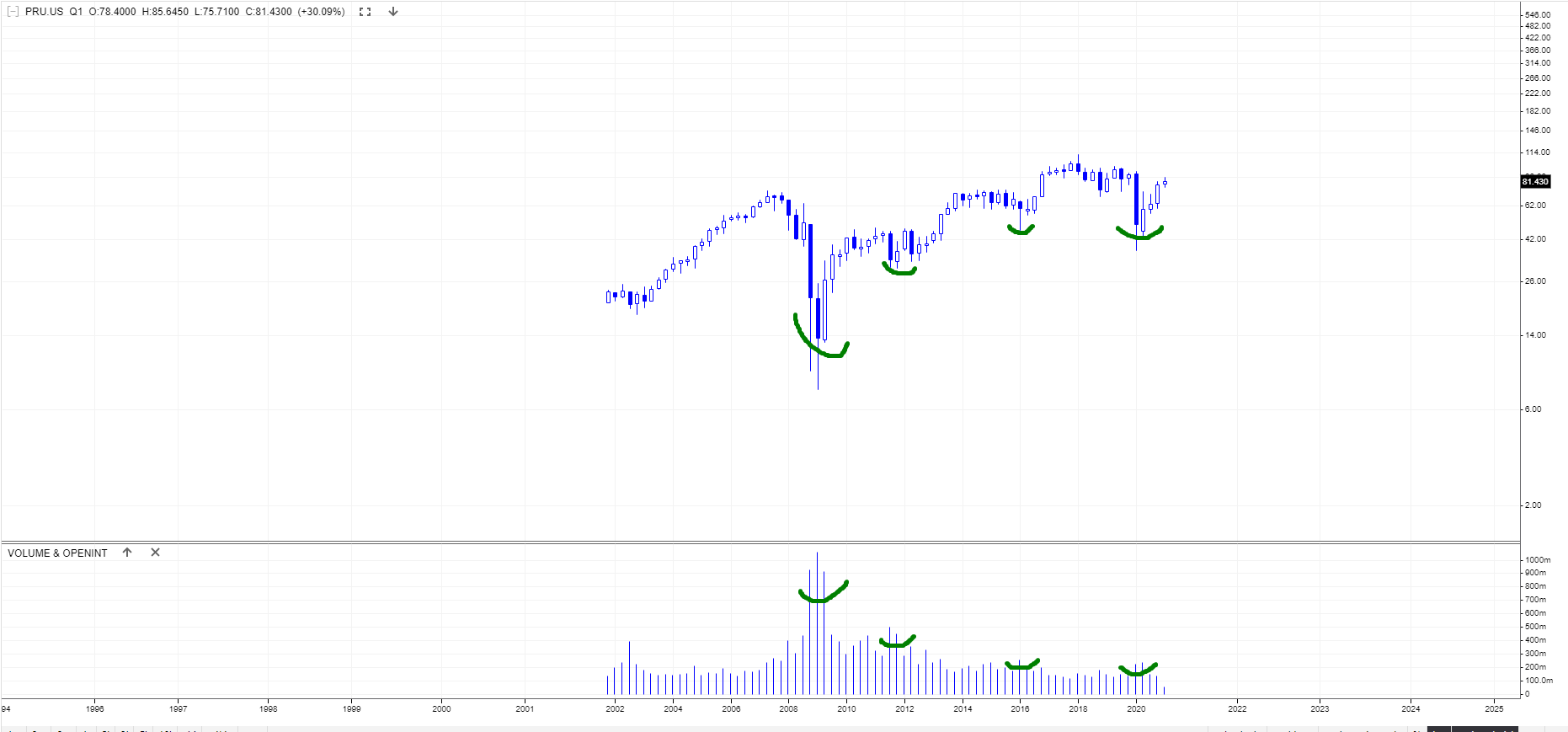

Zobaczmy teraz Prudental, który również jest akumulowany:

I ponownie każda przecena jest wykorzystywana do zasysania akcji z rynku. Wiecie, co to oznacza, prawda? Wzrost w przyszłości nie będzie napotykał na podaż, zatem pójdzie z łatwością.

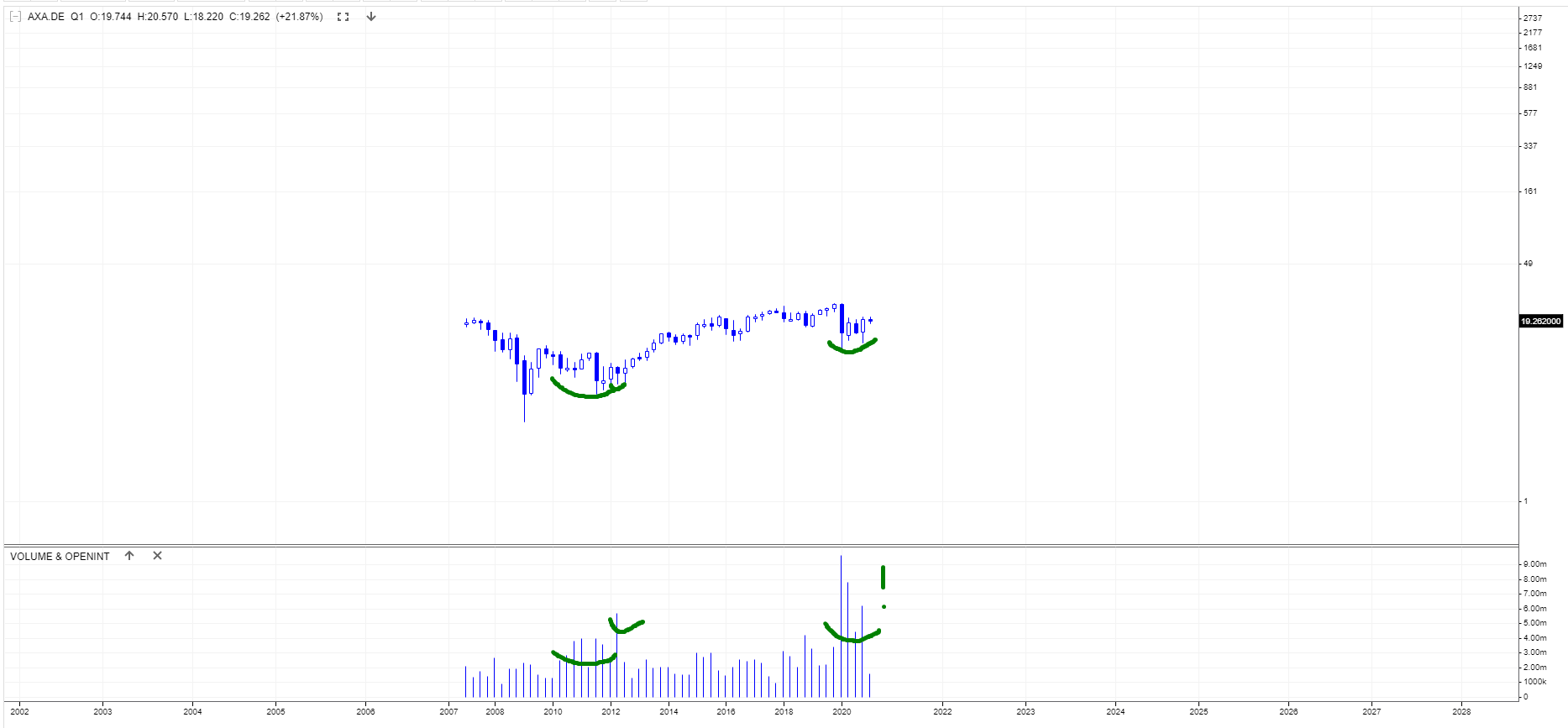

Zobaczmy za naszą zachodnią granicę na AXA:

Poziom akumulacji jest tutaj astronomiczny. Dosłownie rekordowy. Skutkiem tego zdarzenia będzie ogromna dynamika wzrostu w przyszłości.

Duzi gracze wiedzą, co robią. Ubezpieczyciele mają jeden z najbardziej rentownych i stabilnych biznesów. Właśnie dlatego swój sukces Buffett zbudował na ubezpieczeniach (GEICO, jeśli chce sami dotrzeć do historii jego początków)

I na koniec zobaczmy na nasze podwórko, bo to absolutny hit. Przynajmniej to, co pokażę:

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…