Przyznaję, że jest to temat, o którym kiedyś rozmawialiśmy w naszym zespole, ale właściwie nigdy szerzej nie puściliśmy tego na zewnątrz. Teorie, zwłaszcza te nowe, są niechętnie przyjmowane przez społeczność. Podzielę się nią poniżej, pozostawiając wnioski do indywidualnej oceny. Nie wiem, czy mam rację. Przypuszczam, że tak, chociaż Czytelnik i jej odbiorca może mieć na ten temat inne zdanie. Przy okazji tej teorii porozmawiamy o WIG20.

Myślę, że wszyscy zgodzimy się z tym, że na świecie i zarazem na rynkach pojawią się czasem niespodziewane zdarzenia. W mojej głowie dwa są dość wyraźne ze względu na moje osobiste doświadczenie. Pierwsze to atak na WTC i oczywiście związana z tym reakcja rynków. Drugi to zdarzenia na rynkach związane z koronawirusem, co przywołuje w pamięci marzec ubiegłego roku.

Każde z tych zdarzeń miało charakter nagły, coś na kształt wypadku samochodowego. Zdarzyło się. Co się dzieje, jak samochód zderzy się z innym samochodem, słupem albo ścianą? Następuje jego odkształcenie. Dokładnie to samo można zobaczyć na rynkach. Nagłe zdarzenia na świecie powodują nagłe decyzje inwestorów, które wymykają się spod kontroli. To powoduje odkształcenie rynków.

Pytanie, czy samochód można naprawić? Można, zwłaszcza w Polsce i pewnie każdy, kto śledzi rynek motoryzacyjny, wie, że z czegoś, co samochodu nie przypomina, samochód można zrobić. Czy zatem na rynkach z sytuacji, która wydaje się beznadziejna, nie można zrobić sytuacji znośnej? Można.

Cechą wspólną jest oczywiście wyłożony kapitał na odratowanie zaistniałej sytuacji. Aby doprowadzić auto do porządku po jego skasowaniu, należy wyłożyć pieniądze i to zwykle niemałe. Aby naprawić zepsute rynki, należy zrobić to samo. I to samo zrobiono. Tyle, że po ataku na WTC poprzez pompowanie pieniędzy w gospodarkę bezpośrednio (zbrojenia), a po koronawirusie bezpośrednio w giełdę poprzez banki centralne i inwestycyjne.

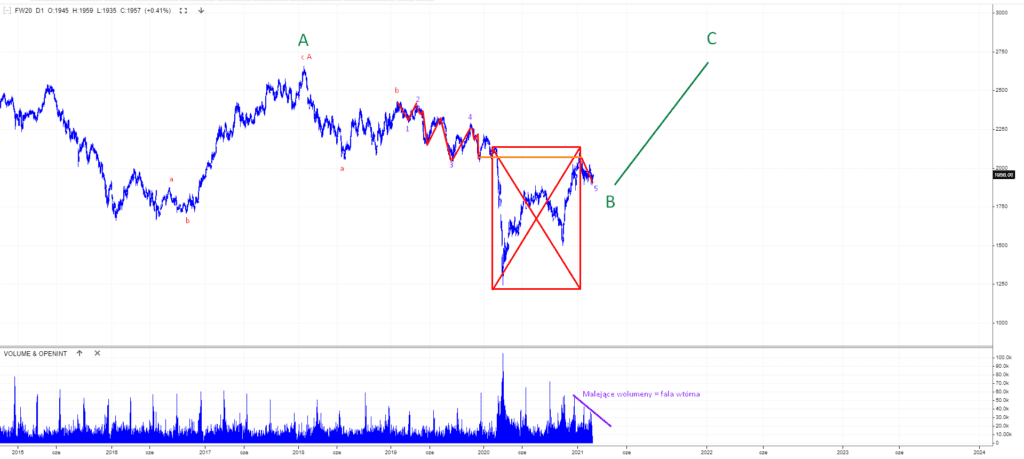

Efektem jest to, że odkształcona w dół giełda wróciła do stanu początkowego, kasując nieprzyjemny obraz, który powstał. Zróbmy na tej podstawie eksperyment, wykreślając z wykresu nieprzyjemne zdarzenie z ubiegłego roku (załóżmy, że szkoda została naprawiona zalaniem rynku przez pieniądz).

W tym kontekście znajdujemy się mniej więcej na końcu korekty ABC (będącej falą B), która jest tylko elementem korekty hossy na rynku sprzed 4 lat. Oczywiście można już teraz zadać pytanie, czy rynek miał szansę spaść w dół? Mógł, ale tego nie zrobił. Fale 5 na rynkach rozwijających się mają tendencję do rozciągania się, ale w tym przypadku obserwujemy malejący wolumen wraz ze spadkiem ceny, co oznacza coraz mniej sprzedających. Szansa na rozciągnięcie się fali spadkowej znacząco zmalała.

W tym kontekście można sobie zadać pytanie, czy obecnie czeka nas mocniejszy wzrost na fali C? Odpowiem, że być może tak, o ile rozpiska w perspektywie czasu okaże się prawidłowa. To by zaś oznaczało od obecnych poziomów potencjał na poziomie jeszcze 30-40% na samym WIG20.

Zaznaczę tutaj od razu, że nie chciałbym, aby powyższa rozpiska traktowana była jako prognoza. Od dłuższego już czasu widzimy to, że rynki są stosunkowo silne, a na poszczególnych walorach nastąpił tzw. punkt przełamania. To nazywamy sytuacją, w której widzimy napływający kapitał i uwolnienie cen. Tak mniej więcej wygląda hossa. Przewaga w miejscu i czasie strony popytowej nad podażą. To komfortowe zdarzenie, bowiem mimo, iż za nami mamy wzrost, to jednak ryzyko bycia po długiej stronie rynku wydaje się cały czas relatywnie małe w stosunku do potencjalnej nagrody w postaci zysku.

Ta sytuacja oczywiście w przyszłości się zmieni, ale tak, jak proces 'uwalniania’ popytu trwał, tak proces jego zamykania zapewne może rozciągnąć się w czasie (chyba, że czas zostanie zniwelowany dynamiką wzrostu, co również jest możliwe). W każdym razie ciekawy czas przed nami na rynkach.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…