Buffet uważa, że nie da się przewidzieć przyszłości. To samo twierdzi Mark Douglas w swojej książce „W transie inwestowania”. Dlatego w bardzo długim terminie (20 lat+) to właśnie Buffett wygrywa, mając miliardy na koncie. W międzyczasie przez rynek przewinęła się ogromna rzesza spekulantów i traderów, a większość z nich (wg statystyk 70-85% traci) potraciła cały kapitał przeznaczony na trading/spekulację.

Na pewno znacie powiedzenie o tym, żeby być chciwym, gdy inni się boją i odwrotnie. To tylko powiedzenie, ale ma głębszy sens, o którym zaraz napiszę. Jak działać zgodnie z tym powiedzeniem na giełdzie? Tu wkracza tzw. wskaźnik Buffetta.W odniesieniu do pojedynczych spółek Buffett stara się analizować wartość wewnętrzna spółki. Trzeba jednak też wiedzieć, kiedy takie wartościowe spółki kupić. Właściwy moment zaangażowania kapitału w rynek jest dość istotny. Tym bardziej, gdy mamy go więcej i chcemy maksymalnie wykorzystać potencjał rynku w długim terminie.

Wskaźnik Buffetta

Najprościej ujmując jest to relacja kapitalizacji rynku do wartości produktu krajowego brutto (GDP/PKB). Posługując się taką relacją, Buffett dokonał w 2008 roku odważnego zakupu dużego pakietu akcji Goldman Sachs i Bank of America. Jest to świetny przykład praktycznego wykorzystania zasady, by kupować akcje, gdy inni w panice je sprzedają.

Ten wskaźnik to chyba najbardziej wiarygodne określenie tego, czy rynek jest przewartościowany, czy niedowartościowany. Dużo lepsze niż proste wskaźniki C/Z, C/WK, czy nawet CAPE. Wskaźnik Buffetta nie tylko pokazuje nam niedowartościowanie i przewartościowanie akcji, ale też wiąże rynek akcji z realną gospodarką. Pokazuje nam w ten sposób, czy i jak bardzo rynek kapitałowy oderwał się od rzeczywistości.

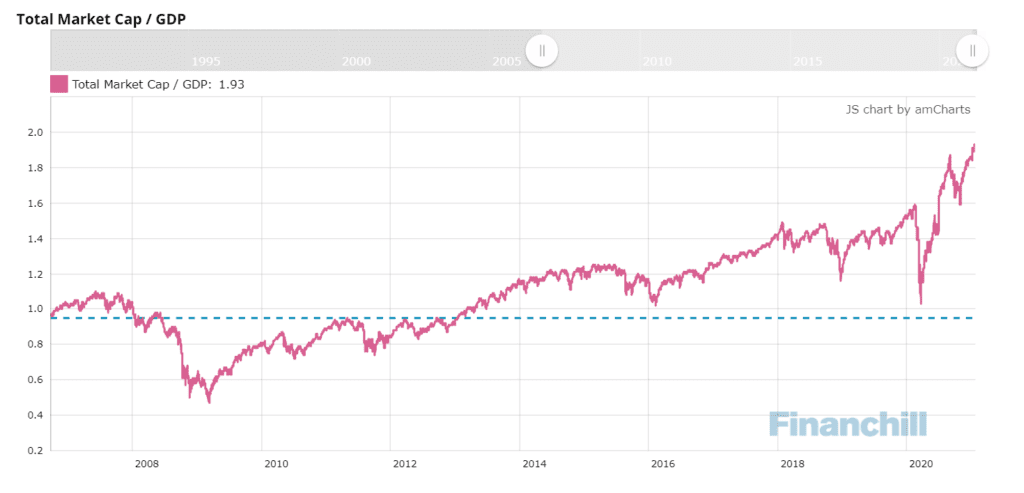

Buffett kupował oba banki w 2008 roku, mimo, że to nie był dołek kryzysu (ten był w 2009), gdy wskaźnik spadł poniżej 1. Wtedy legendarny inwestor był bykiem, a teraz ma dużą pozycję w gotówce. Jak to wygląda aktualnie na wykresie w odniesieniu do giełdy amerykańskiej?

Jak widzimy na wykresie, w 2009 roku relacja była na poziomie ok. 0,5. Wtedy trzeba było być bykiem w USA i kupować, gdy krew się lała. Wtedy też po raz pierwszy FED włączył drukarkę na bezprecedensową skalę. Ta pracuje do dziś. Aktualnie wskaźnik dobija do 2, co oznacza, że kapitalizacja Wall Street jest dwukrotnie większa niż cała gospodarka USA. Absurdalna sytuacja i skrajne przewartościowanie. W tym kontekście nie powinny nas dziwić anomalie pokroju GameStop.

Czy u nas jest tanio?

Policzmy wskaźnik Buffetta dla GPW. Kapitalizacja polskiej giełdy mierzona indeksem WIG to ok. 1,04 bln zł. Z kolei nasz PKB w 2020 roku to 607 mld dolarów. Przyjmijmy dla uproszczenia kurs dolara ok. 3,7 zł. Nasz nominalny PKB w 2020 roku to ok. 2245,9 mld zł, czyli ok. 2,25 bln zł. Aby obliczyć sobie realny PKB (wskaźnik Buffetta chyba wykorzystuje nominalny GDP, ale bądźmy realistami i uwzględnijmy zmianę cen), musimy użyć deflatora PKB. Metodologię obejrzysz na poniższym filmie.

Dla Polski i polskiego PKB znalazłem ostatni odczyt deflatora PKB na poziomie 112,3. Musimy teraz PKB nominalny podzielić przez deflator PKB, aby dostać realny PKB. Wynosi:

2,25 bln zł / (112,3 / 100) = 2,25 bln zł / 1,123 = 2,00 bln zł

Nasz realny PKB to 2 bln zł, a wskaźnik Buffetta wynosi w takim układzie:

1,04 bln zł / 2 bln zł = 0,52

Jest więc mniej więcej na tym samym poziomie, co wskaźnik dla Wall Street w dołku kryzysu finansowego 2008/9. Jeśli użyjemy nominalnego PKB, to dostaniemy wskaźnik 0,46. Niezależnie, czy będzie korekta WIG20, czy testowanie dołków z marca 2020, nasz rynek jest bardzo atrakcyjnie wyceniany nie tylko przez pryzmat wskaźników fundamentalnych, ale też w relacji do naszej gospodarki. Dobre miejsce do długoterminowego inwestowania i niezły fundament pod kolejną hossę.