Problem i podejście, które opiszę, będzie dotyczyło bardziej przyszłej sytuacji, która na pewno kiedyś się wydarzy. Wyobraźmy sobie, że mamy 100 000 zł zarobku, przychodzi bessa i widzimy 90, 80, 70,60 i w końcu zaledwie 50% zarobku, który pozostał na koncie.

A mogłem tyle zarobić…

Umysł tak działa, że widzi to, co można byłoby kupić za 50 tysięcy, których nie zaksięgowaliśmy. Przestaje z kolei zwracać uwagę, ile udało nam się zarobić od początku inwestycji. Zaczynamy się bić z myślami, czy zaksięgować to, co zostało, zanim stracimy resztę. To tylko niektóre z problemów, które z umiłowaniem serwuje umysł w czasie bessy.

Hossa i bessa

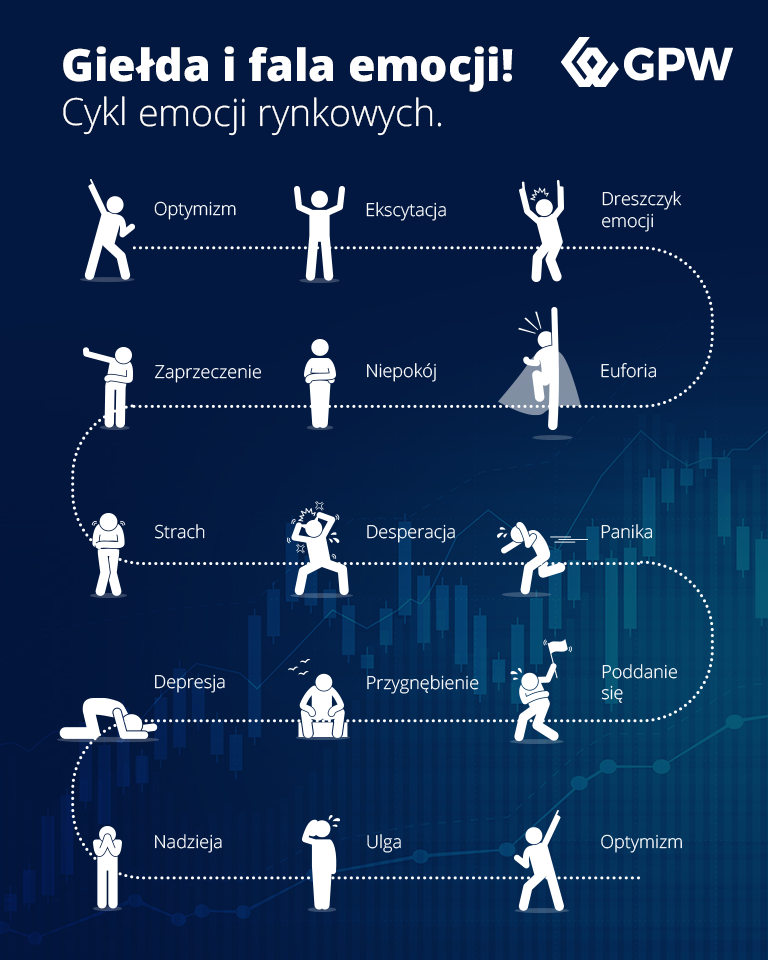

W pierwszej kolejności należy sobie uzmysłowić, że giełda zawsze odzwierciedla zbiorowe zachowanie milionów osób, które na niej inwestują. Ciężko jest skoordynować nieraz działanie 5 osób, a co dopiero kilku milionów osób. Dlatego często ruch ceny przypomina wielki chaos. Na stronie GPW jest ciekawy artykuł dotyczący emocji na giełdzie, z którego pochodzi poniższa infografika.

Bessa od hossy różni się w zasadzie tylko tym, że w czasie bessy więcej osób podlega zbiorowym działaniom, polegającym na wyzbywaniu się aktywów, tych dobrych i tych złych. W hossie ludzie mają tendencję do kupowania wszelkich aktywów. Rośnie, więc kupują. Cena zachowuje się jak wahadło. Raz waha się w czasie ruchu w górę, a raz w ruchu w dół.

Kiedy i jakie aktywa kupować?

Powinno się inwestować w dobre aktywa, a nie złe aktywa, które mogą się stać dobre. W przypadku wystąpienia bessy wszystkie aktywa się przecenią. Różnica jednak jest taka, że dobre aktywa przy poprawie sentymentu bardzo szybko odrobią straty i będą dążyły do punktu równowagi lub przewartościowania. Szczególnie, jak spółka zarabia coraz więcej. Wtedy punkt równowagi każdego miesiąca przesuwa się coraz wyżej. Nie znam zaś powodu, dla którego złe aktywa miałyby zyskiwać.

Jeżeli więc występuje bessa i mamy dobre aktywa, to taki okres należy traktować jako chwilowy okres przeceny. Okres ten minie i ceny będą wyższe. Jeżeli mamy wolną gotówkę albo spływają nam dywidendy, to niższe ceny należy wykorzystać i kupować dobre aktywa. Nie bójmy się tego. To jak promocja w sklepie, tyle, że dobrego, a nie wadliwego towaru.

Tempo wzrostu biznesu i kursu akcji

To, co obecnie napiszę, to bardzo uproszczony model, ale działa. Jeżeli spółka jest zdolna rozwijać się o 20% rocznie, co możemy np. mierzyć wielkością sprzedaży, to śmiało możemy założyć, że każdego roku cena winna być wyższa o te 20%. Mając perspektywę inwestycji 5-letnią, możemy założyć, że zarobimy jakieś 150% (procent składany).

W tym kontekście wyobraźmy sobie, że cena akcji w pierwszym roku spadła o 20%. Jeżeli mamy perspektywę wieloletnią, to w takim przypadku spadek o 20% nie ma większego znaczenia. Możemy co najwyżej więcej dokupić dobrych akcji, ponieważ statystycznie zyskają one w przyszłości na wartości.

Bezcelowe prognozowanie dołka

W inwestowaniu trudne jest przewidywanie dołka i nie powinno się tego robić. Ci, którzy są naszymi Abonentami, wiedzą, w jaki sposób dokonujemy zakupów. Kiedy widzimy ruch spadkowy, możemy dostrzec wiele potencjalnych punktów, które mogą być końcem spadku. To, czego NIKT nie wie (niektórzy czasem udają, że wiedzą), to czy rynek już minął dołek i zaczyna się hossa, czy może minął dołek (lokalny), po którym rozegra się tylko korekta. To duży problem dla tych, co chcą zarabiać tylko na zmienności ceny.

Zasadniczo potrafimy określić, które akcje są tanie i znamy kilka sposobów na określanie potencjalnych punktów zwrotnych. Nie udajemy przed Wami, że idealnie trafiamy w dołki, chociaż czasem się uda trafić w jego okolice. Nie boimy się jednak powiedzieć wprost, że naszym celem jest akumulacja dobrych aktywów, kiedy są tanie, po to, aby zarobić na nich w czasie hossy. Rozumiemy mechanizm, że niskie ceny nie będą dostępne cały czas.

Wnioski końcowe

Nigdy nie polecamy inwestować na giełdzie osobom, które na już potrzebują kapitału. Dobrym podejściem jest zaakceptowanie faktu, że inwestorem jest się na całe życie i taki jest nasz horyzont inwestycyjny. Nie oznacza to oczywiście, że dane akcje kupuje się na całe życie. W naszym portfelu pojawiają się już akcje, które będą końmi pociągowymi i mają szansę być nimi przez kolejne 15-20 lat albo i dłużej.

Nie przewidujemy przyszłości. Widzimy tylko to, co jest teraz i potencjalne skutki przepływu kapitału. Dobrze jest mieć w portfelu spółki, które nie są drogie, a które dobrze się rozwijają i których nie musimy sprzedawać. Jeżeli przyjdzie bessa, takie spółki będą miały wciąż wypracowany zysk w poprzednich latach i dzięki temu będą stanowiły finansowe wsparcie dla naszej psychiki. Może się zdarzyć, że bessa wcale im nie zaszkodzi. Kiedy część naszych aktywów będzie tracić, inna część może zyskiwać.

Chcąc nie mieć stresu, lepiej być na rynkach, na których nie ma cykliczności. GPW jest cykliczna. Po hossie przyjdzie bessa i rynek wiele lat może być słaby. Cyklicznym rynkiem nie jest rynek w Stanach Zjednoczonych. Tam bessy są korektami w hossie. To rynek znacznie bezpieczniejszy w długim terminie. Nie bez powodu mówi się, że Buffet zarabia miliardy na hossie amerykańskiej gospodarki. W Polsce nie osiągnąłby takiego sukcesu, bo niby na czym.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…