Czy lepiej jest kupić akcje w czasie hossy i od razu zarabiać na wzroście ceny, czy może kupować akcje w czasie bessy, ryzykując to, że mogą jeszcze tanieć? Intuicyjna odpowiedź na to pytanie to oczywiście kupno akcji w czasie hossy. Nie jest to jednak odpowiedź poprawna.

Kupuj, gdy inni sprzedają

Faktem jest to, że im dłużej trwa hossa, tym ryzyko jej zakończenia jest coraz wyższe. To jak droga z Krakowa nad Bałtyk. Wiadomo, że w pierwszej godzinie jazdy jeszcze co najmniej te 7 godzin przed nami. Ale jak już jedziemy 7 godzin, to wiemy, że za długo raczej nie pojedziemy.

Paradoksem hossy jest to, że to właśnie wtedy wszyscy dosiadają się do samochodu, ponieważ wiedzą, że jadą nad morze i zaraz je zobaczą. Mało kto jednak tankuje auto, zanim podróż w ogóle się zacznie. A dlaczego? Bo w sumie to jeszcze podróż się nie zaczęła i nie wiadomo, czy w ogóle nastąpi. Kto by w ogóle pomyślał o tym, że kiedyś hossa się pojawi.

Dyskontowanie hossy

W kategoriach ryzyka długoterminowego, najmniejsze ryzyko zawsze ponosimy akumulując tanie akcje w czasie bessy. Największe ryzyko bierzemy na siebie, kiedy kupujemy akcje w czasie hossy. Dlatego jeszcze raz powtórzę: nie należy się bać kupowania akcji, kiedy te są tanie, nawet, jeżeli będą jakiś czas jeszcze tańsze. To jest okres, kiedy auto trzeba tankować. Inaczej w przyszłości nigdzie się nie zajedzie.

Właściwe użycie narzędzi

To jednak nie wszystko, jeżeli już jesteśmy przy temacie zarabiania na rynku. Ludzie mają tendencję do magicznego postrzegania rynków. Rysują formacje, fale Elliotta i używają różnych narzędzi do inwestowania, które w ich mniemaniu mają im pomóc. Nie mogę powiedzieć, że jest to niewłaściwe podejście, bo sam czasem rysuję fale Elliotta i gdybym powiedział, że jest to głupota, to sam bym sobie przeczył, skoro ich używam. To, co jest niewłaściwe, to sposób, w jaki używa się tych narzędzi. Podam tutaj przykład, bo więcej o popycie i podaży napisałem w artykule Pomiędzy popytem, a podażą.

Wybicie z kanału

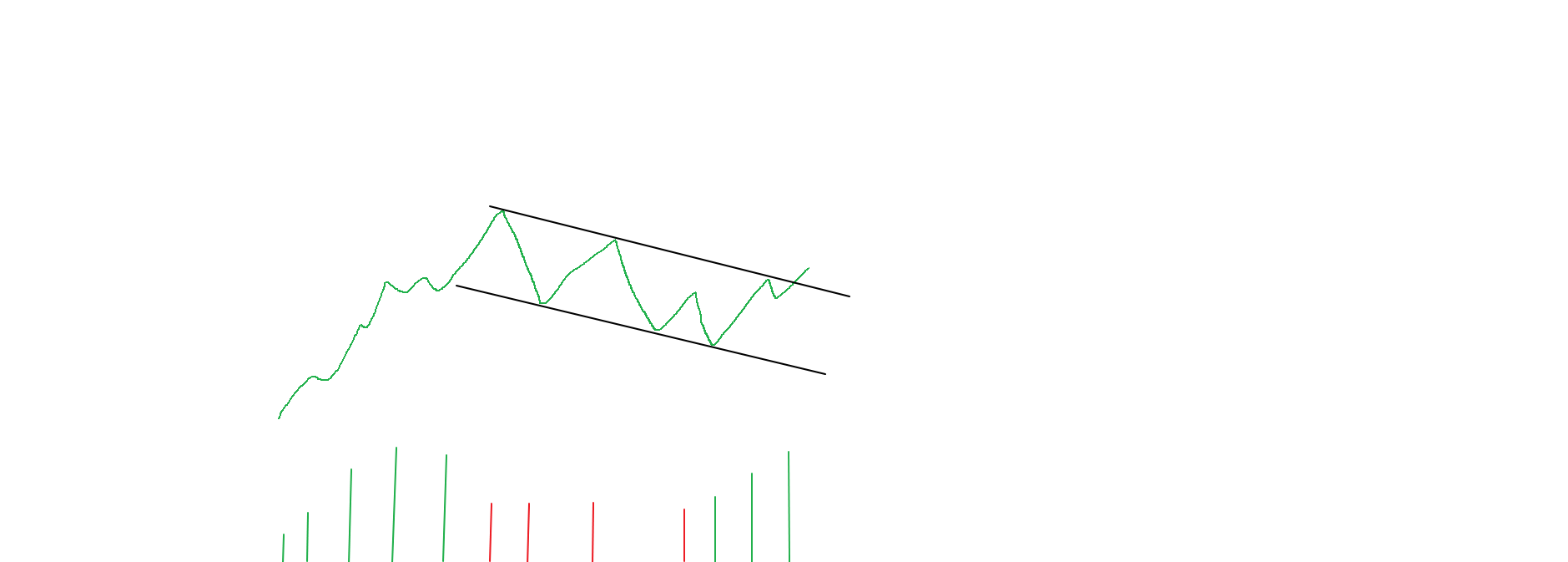

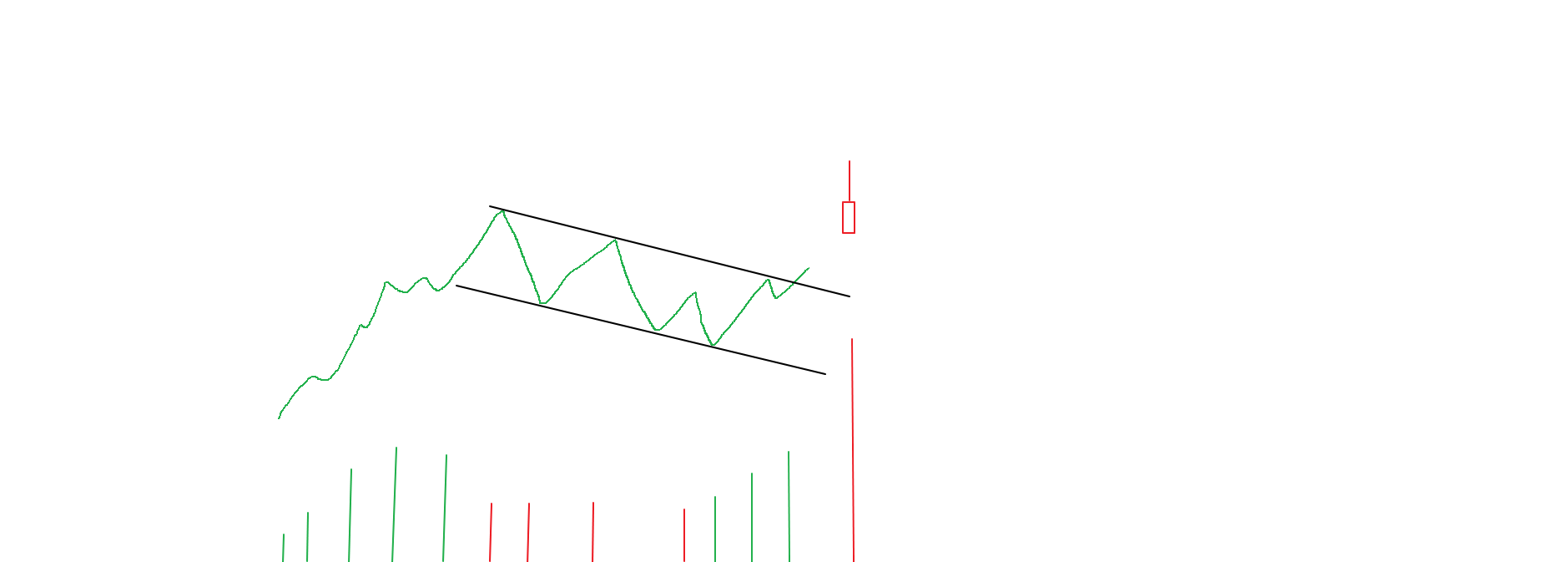

Wyobraźmy sobie taką sytuację, jak poniżej. To roboczy rysunek, więc nie oceniajcie walorów estetycznych, ale samo znaczenie zachowania ceny:

To, co widzimy, co z pewnością impuls wzrostowy (wolumeny w dojściu do kanału spadkowego przyrastają). W kanale to niewątpliwie korekta, ponieważ wolumeny względem impulsu są średnie lub niskie. Przy wychodzeniu ceny z kanału spadkowego znowu zaczynają przyrastać, więc widzimy, że zaczyna się impuls wzrostowy.

Od czego zależy skuteczność analizy technicznej?

Zwolennicy analizy technicznej powiedzą oczywiście, że ona działa, bo przecież mamy wyjście z tego kanału i cena będzie rosła. Jak więc analiza techniczna nie działa? I w tym jest problem, bo sama formacja nie ma znaczenia. W tej chwili, kiedy cena wychodzi z kanału wzrostowego, a wolumeny przyrastają, mogą się wydarzyć właściwie tylko dwa zdarzenia:

1) Wolumen nadal będzie przyrastał i narysuje się impuls wzrostowy,

2) Wejdzie podaż i cały wzrost szlag trafi.

Analiza techniczna więc raz zadziała, a raz nie zadziała, a będzie to zależało od tego, co zrobi popyt lub co zrobi podaż.

U podstaw zawsze popyt i podaż

Na rynku jest w ten sposób nieustannie. Zmagają się na nim siły popytu i podaży. W przypadku bessy, z którą obecnie mamy do czynienia, będzie wiele takich sytuacji, jak powyższa. Cena już rośnie, wolumeny przyrastają, ale będzie wchodziła podaż, więc popyt będzie wymiatany, a ceny będą niżej.

W hossie jest odwrotnie. Sytuacji z wylaniem podaży nie ma dużo. Jest za to dużo sytuacji, kiedy rynek próbuje spadać, ale nie może tego zrobić, bo od dołu zaraz uruchamia się popyt. Ci, co liczą, że akcje kupią taniej, zwykle się już nie doczekują. Dlatego dobrze kupować akcje w czasie bessy, kiedy rynek chce je oddawać, bo w czasie hossy jest już wyścig, a właściwie licytacja o to, kto zapłaci za akcje więcej.

Tak samo jest ze stosowaniem fal Elliotta. Czasem wszystko mówi, że zaraz poleci w dół (albo w górę) fala 3, która będzie najlepszą częścią ruchu. Ruch się zaczyna, ale gdy wchodzi siła przeciwna, to tylko głupiec by się upierał i tkwił przy swojej rozpisce. Stosowanie fal Elliotta jest więc dobre, o ile stosuje się je we właściwy sposób.

Gra w prawdopodobieństwo

Gra na rynku jest formą rywalizacji opartą o prawdopodobieństwo. Jak więc przestać blokować siebie przed zarabianiem na rynku?

W pierwszej kolejności trzeba zrozumieć, że przewidywanie przyszłych cen nie jest zbyt mądrym podejściem. Czasem się to robi, bo wszystko jest klarowne, ale zawsze trzeba mieć też na uwadze, że wejdzie siła przeciwna i prognoza może się zmienić. Nie jesteśmy krowami i nie stoimy przy zielonym płocie.

W drugiej kolejności trzeba zrozumieć, że rynki poruszają się od bessy do hossy i odwrotnie.

W trzeciej kolejności trzeba rozumieć to, o czym trąbi od kilkudziesięciu lat Warren Buffet, ale niewiele osób chce go słuchać lub rozumieć. Jeżeli kupisz dobre aktywa, to one oczywiście będą zmieniały swoją wartość w czasie, ale w długim terminie będą zyskiwać na wartości. To, o czym jednak nie mówi Warren Buffet, to że trzeba kupować aktywa, które z roku na rok płacą coraz wyższą dywidendę.

Dywidendowe eldorado

To już nasze odkrycie magicznej formuły na rynku, że cena w jakiś sposób lubi dążyć do mniej więcej 20-25 krotności wypłacanej dywidendy. Jeżeli w tym roku spółka płaci 5% dywidendy i kosztuje 10 dolarów, to otrzymujemy 50 centów za akcje. To właśnie 20-krotność. Jeżeli spółka zwiększa wartość dywidendy o 10%, to w kolejnym roku otrzymamy 55 centów dywidendy.

Cena akcji poprzez to powinna dążyć do poziomu równowagi (20-25-krotności płaconej dywidendy). Cena równowagi dla akcji ukształtuje się zatem na poziomie 11 dolarów. W czasie hossy cena może dążyć do 15 dolarów, może 18 dolarów. W czasie bessy cena akcji może spaść do 7-8 dolarów. Ale jest dla rynku warta 11 dolarów i im niżej, tym chętniej takie akcje będą zbierane.

Rynek bowiem wie, że za kolejny rok, ze względu na wzrost zysków i dywidendy w czasie, realna wartość akcji na rynku wyniesie już 12-13 dolarów. Inwestor kupując akcje w czasie bessy akcje po 8 dolarów, niemalże gwarantuje sobie zysk na poziomie 50% w czasie kolejnych 2 lat. Cena bowiem przynajmniej powinna dążyć do poziomu swojej równowagi, czyli 20-krotności płaconej dywidendy w przyszłości.

Wnioski końcowe

To właśnie dlatego mamy w Stanach Zjednoczonych wysoką kulturę dbania o regularność wypłacanych dywidend oraz ich prognoz. Korzystamy z tego, prowadząc portfel DIVZ w PPCG Stock i dedykowany dywidendom projekt BAB. Dlatego również rynek giełdowy w naszym kraju często szlag trafia (zapowiedź podatku od nadzwyczajnych zysków firm zatrudniających co najmniej 250 osób). W takich warunkach trudno pewne rzeczy zaplanować.

Dobrą praktyką jest zatem umiejętność kupowania dobrych spółek w czasie bessy, kiedy są one godziwie wyceniane względem przyszłości, która nadejdzie. Tak w skrócie można nazwać proces, który pozwala budować majątek na rynku w długim terminie. I to chyba najlepsze podsumowanie tego, co chciałem w tym artykule przekazać.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…