Jednym z nowych parametrów, który możemy wrzucić w skaner spółek GPW Biznesradar, jest dynamika przychodów. Według mnie to dość istotny wskaźnik, który pozwala nam oszacować, czy spółka się rozwija i zwiększa sprzedaż. Przychody są punktem wyjścia do całej reszty fundamentów i od nich zaczyna się generowanie zysków. Nie bez przyczyny spółki, które dynamicznie zwiększają przychody i udziały rynkowe, są chętniej kupowane przez inwestorów na giełdzie.

W serwisach anglojęzycznych pojawia się już nawet stwierdzenie, że „P/S is new P/E”, czyli że wskaźnik C/S to nowy C/Z.

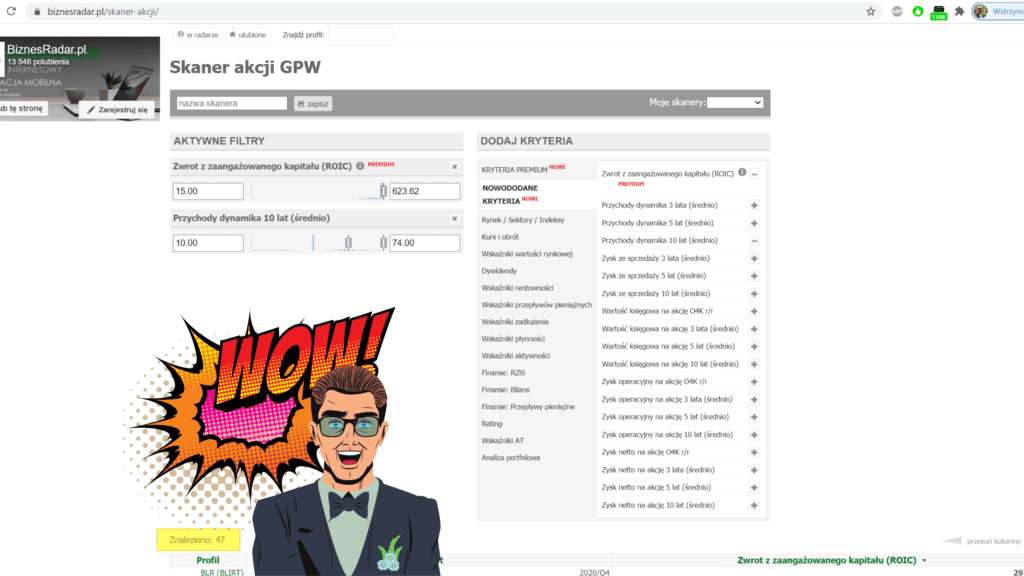

Jakby nie patrzeć na taki wskaźnik P/S, zgodzimy się na pewno, że spółka, która regularnie i w szybkim tempie zwiększa przychody ze sprzedaży, jest lepsza niż taka, która ma spadające przychody. Im wyższa więc dynamika roczna wzrostu przychodów rocznie, tym lepiej. W skanerze GPW możemy teraz wpisać filtr, który pokaże nam spółki, których dynamika przychodów w ciągu ostatnich 10 lat był na poziomie min. 10% rocznie.

Zyski, zyski, zyski

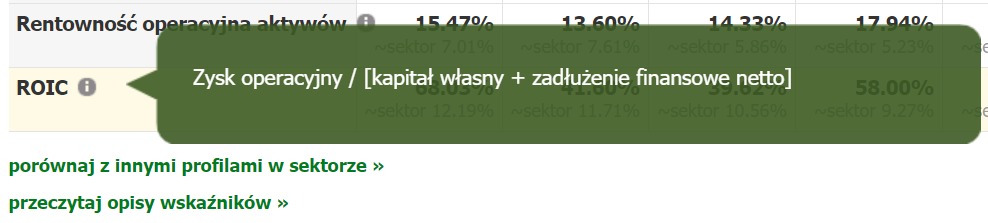

Przychody to jedno i fajnie, jeśli szybko rosną. Kluczowa jest jednak zamiana tych przychodów w zysk. I tu znów mamy doskonały parametr, który możemy połączyć z przychodami. Jest to oczywiście rentowność ważona długiem. Prosty wskaźnik rentowności to ROE, ale nic nam o zadłużeniu nie powie. Co innego ROIC, który uwzględnia zadłużenie i moim zdaniem jest dużo lepszym miernikiem rentowności spółki.

A gdybyśmy połączyli te wskaźniki i poszukali spółki, która nie tylko dynamicznie rośnie, ale też jest bardzo rentowna? Czy w ogólne znajdziemy takie spółki na polskiej giełdzie. Okazuje się że tak.

Dynamika sprzedaży i wysoka rentowność to najlepsze kombo

Zaprzęgnijmy do pracy skaner spółek GPW i użyjmy dwóch filtrów: dynamika przychodów za ostatniej 10 lat i ROIC. Dla pierwszego filtra użyjmy dolnej wartości min. 10% rocznie, a dla ROIC min. 15% rentowności. To dość wyśrubowane wartości brzegowe i ciekaw jestem, czy skaner wyrzuci nam jakieś spółki.

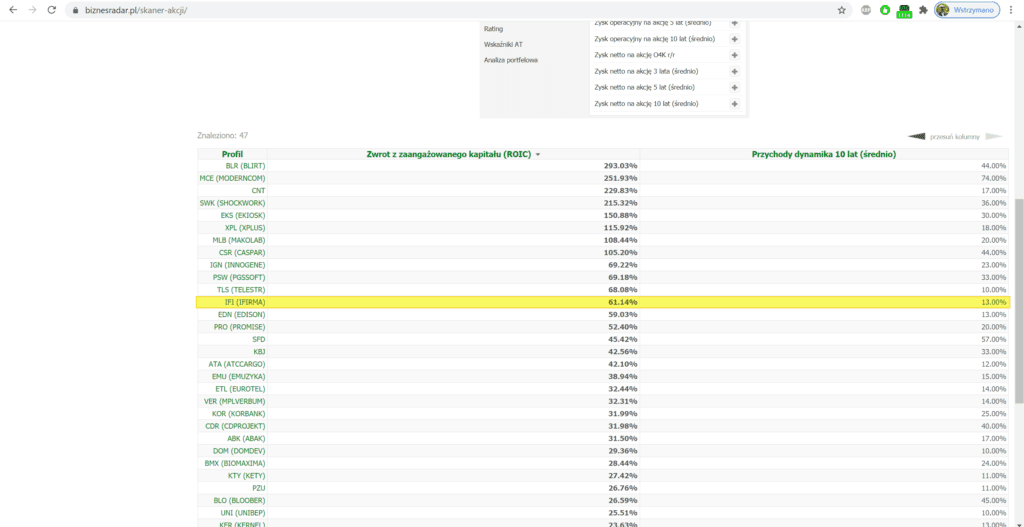

Niespodzianka! Aż 47 spółek. Czyli nie jest tak tragicznie. Niestety pierwsze pozycje to spółki z NC, których co do zasady nie dotykamy w PPCG Stock. Jednak sortując listę po wskaźniku ROIC trafiamy na bardzo ciekawą spółkę. To iFirma. Już raz omawialiśmy ją na blogu, ale jeszcze nie w kontekście dynamiki przychodów i rentowności.

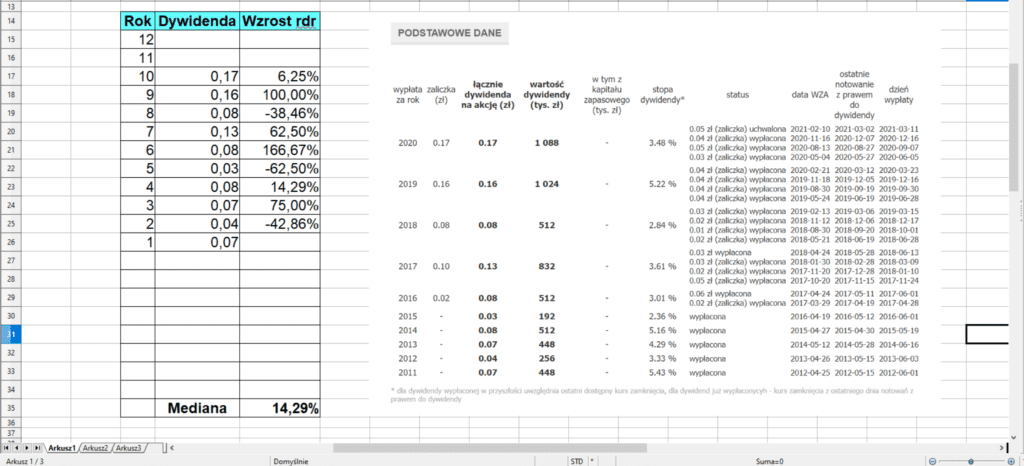

Jak tu nie lubić spółki, która ma ROIC na poziomie ponad 61% i jej przychody rosną średnio 13% rocznie. A to nie jedyne zalety tej spółki. Możliwe, że tego nie wiesz, ale ta spółka jest jedyną na polskiej giełdzie, która wzorem spółek amerykańskich wypłaca kwartalną dywidendę. Ma to nawet zapisane w polityce dywidendowej, która zakłada przeznaczanie 30-50% zysku rocznego na dywidendę. Spółka ma więcej wspólnego z typową amerykańską spółką dywidendową.

W USA zwykle typowa spółka dywidendowa nie płaci dużej dywidendy. Na amerykańskie standardy 2-3% dywidendy przy inflacji rzędu 2% i bardzo niskich stopach procentowych, to całkiem solidna stopa zwrotu z zainwestowanego kapitału. Liczy się jednak coś innego. Otóż najlepsze spółki dywidendowe mają rosnącą w czasie dywidendę od wielu lat, a nawet dekad. To oznacza, że rentowność naszego kapitału, który zainwestowaliśmy w spółkę, z czasem znacznie rośnie. Dostajemy bowiem rosnącą dywidendę względem naszej ceny zakupu akcji. Po wielu latach może się okazać, że stopa naszej dywidendy wynosi nie te 2-3%, ale np. 30% i więcej.

Mediana wzrostu dywidendy w czasie

Kluczem jest nie wysoka stopa dywidendy dziś. Ważniejsza jest mediana wzrostu tej dywidendy w czasie. Każdy inwestor powinien sobie odpowiedzieć, czy bierze dziś wysoką nagrodę, czy odracza przyjemność w czasie na rzecz jeszcze większej nagrody w przyszłości. Ja zdecydowanie wybieram drugą opcję. W tym obszarze iFirma nie zawodzi, bo bazując na już wypłaconych dywidendach obliczyłem, że średni wzrost dywidendy wynosi ok. 14% rocznie.

Zrobiłem sobie też prognozę i wyszło mi, że gdyby iFirma utrzymała medianę 14% rocznie przez kolejne 20 lat, to docelowo startując z poziomu 17 gr dywidendy na akcję, otrzymalibyśmy na końcu 2,34 zł dywidendy. Podatek 19% odpada, jeśli inwestujemy w ramach konta akcyjnego IKE.

Oczywiście trzeba to odnieść do ceny zakupu. Dziś spółka kosztuje ok. 7,70 zł. Dywidenda na poziomie 0,17 zł to zaledwie ok. 2,2%, czyli jak w USA, ale już po 20 latach i przy dywidendzie 2,34 zł mamy roczną rentowność naszych aktywów na poziomie ok. 30%!A do tego dochodzi procent składany z re-inwestycji dywidendy, na czym oparliśmy nasz projekt Dobra emerytura.

Warto jednak pamiętać, że jeszcze w 2020 roku można było akcje kupić poniżej 3 zł. To już diametralnie zmienia postać rzeczy, bo dla inwestora, który kupił akcje po 3 zł, dywidenda 0,17 zł oznacza dziś rentowność 5,7%. Za 20 lat przy medianie 14% 2,34 zł na akcję) rocznie będzie to już 78%.

78% rocznej stopy zwrotu kontra 30%. Kolosalna różnica, która pokazuje, jak wiele parametrów powinien brać pod uwagę inwestor, który chce zbudować sobie strumień dochodu pasywnego na emeryturze. Warto to jednak robić, bo wysiłek się opłaci. Dlatego przesuwamy się w PPCG Stock z inwestowania tylko i wyłącznie we wzrost wartości kursu akcji w stronę budowania dochodu pasywnego z wykorzystaniem dywidend i procentu składanego.

Moja mama zawsze mi powtarzała, bym uczył się dla siebie i wiedzy, a oceny przyjdą same i będą efektem ubocznym ciężkiej pracy. Miała rację i moim zdaniem podobnie jest na giełdzie. Jeśli skupimy się na dobrych fundamentalnie, zyskownych i rosnących spółkach z perspektywami, która wypłacają regularną i rosnąca dywidendę, to gdzieś w tle kurs akcji będzie to pozytywnie dyskontował. Upieczemy dwie pieczenie na jednym ogniu.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…