Dziś inwestowanie w obligacje jest łatwiejsze niż kiedykolwiek. Możemy kupować nie tylko bezpośrednio obligacje w wybranych biurach maklerskich, ale też kupić fundusz obligacji lub niedawno wprowadzony ETF na obligacje (ETFBTBSP). Pojawia się więc pytanie, czy to już właściwy moment by zainwestować w obligacje.

Dużo się ostatnio wspomina o rentowności obligacji i wzroście tej rentowności. Warto przypomnieć sobie, czym jest rentowność i jak jest skorelowana z ceną obligacji.

Rentowność i cena obligacji

Obligacja to inaczej dług. Emitent emituje dług (w naszym przypadku rząd), a inwestor go kupuje. Oczywiście nie robi tego za darmo. Rząd (emitent) spłaca odsetki od takiej pożyczki i zobowiązuje się do wykupu obligacji w konkretnym terminie. Ten czas nazywa się terminem zapadalności.

Dlaczego zatem cena i rentowność zmieniają się codziennie, skoro obligacja ma konkretny termin wykupu w przyszłości? Dzieje się tak, ponieważ obligacje można sprzedać wcześniej na otwartym rynku (np. na giełdzie). Przejdźmy teraz do rentowności.

Rentowność

Jest to inaczej zysk inwestora. Na jego wysokość wpływa kilka czynników, m.in. oprocentowanie (tj. wypłacane z obligacji odsetki), termin do wykupu i cena obligacji. Rentowność obligacji jest zmienna w czasie, ponieważ jest powiązana z ceną obligacji. Rynek wycenia codziennie obligacje. Co ma w takim razie wpływ na rentowność obligacji? Wyróżniamy 3 podstawowe czynniki:

- stopa procentowa w danym kraju – im wyższa, tym większa rentowność obligacji, co tez automatycznie oznacza spadek ceny. Do ceny jeszcze wrócimy.

- postrzeganie kraju przez inwestorów (tzw. rating).

- przewidywania odnośnie koniunktury w danym kraju i globalnej.

Co oznacza wzrost i spadek rentowność? Cena obligacji

Wzrost rentowności oznacza spadek ceny obligacji i odwrotnie. Co jest powodem? Otóż jeśli kupujemy obligacje po wyższej cenie, to stały kupon (oprocentowanie obligacji) przyniesie nam procentowo mniejszy zysk od zainwestowanego kapitału. Jeśli kapitał napływa do obligacji, to większy popyt winduje cenę obligacji, a jednocześnie zmniejsza rentowność.

Jest to podobne do zakupu nieruchomości na wynajem. Jeśli np. z tytułu najmu lokalu możemy mieć stopę zwrotu np. 7% rocznie i będzie to atrakcyjny zwrot z inwestycji w stosunku do innych lokat kapitału, to ludzie zaczną kupować nieruchomości, windując ich ceny, co obniży rentowność, jaką mogą uzyskać z tytułu wynajmu nieruchomości. Ceny nieruchomości rosną bowiem znacznie szybciej niż stawki czynszu.

Inwestorzy najczęściej inwestują w obligacje bezpośrednio lub poprzez fundusze obligacji. Te ostatnie (tak samo jak ETF) zyskują na wartości, gdy cena obligacji rośnie, czyli rentowność musi spadać.

Skoro już wiemy, że wzrost stóp procentowych wpływa na wzrost rentowności obligacji, to mamy odpowiedź, dlaczego w okresie podwyżek stóp procentowych inwestycja w obligacje traci na wartości. Jednocześnie zakończenie cyklu podwyżek stóp procentowych, bo np. inflacja mija szczyt i zaczyna spadać) jest sygnałem, że cena obligacji może rosnąć (hossa obligacji).

Tak samo, jak giełda może dyskontować przyszłe zmiany w gospodarce z wyprzedzeniem 6-12 miesięcy, tak obligacje mogą dyskontować wzrostem zmiany w polityce monetarnej i szczyt inflacji. Prawdopodobnie z tym mamy teraz do czynienia.

Analiza indeksu polskich obligacji

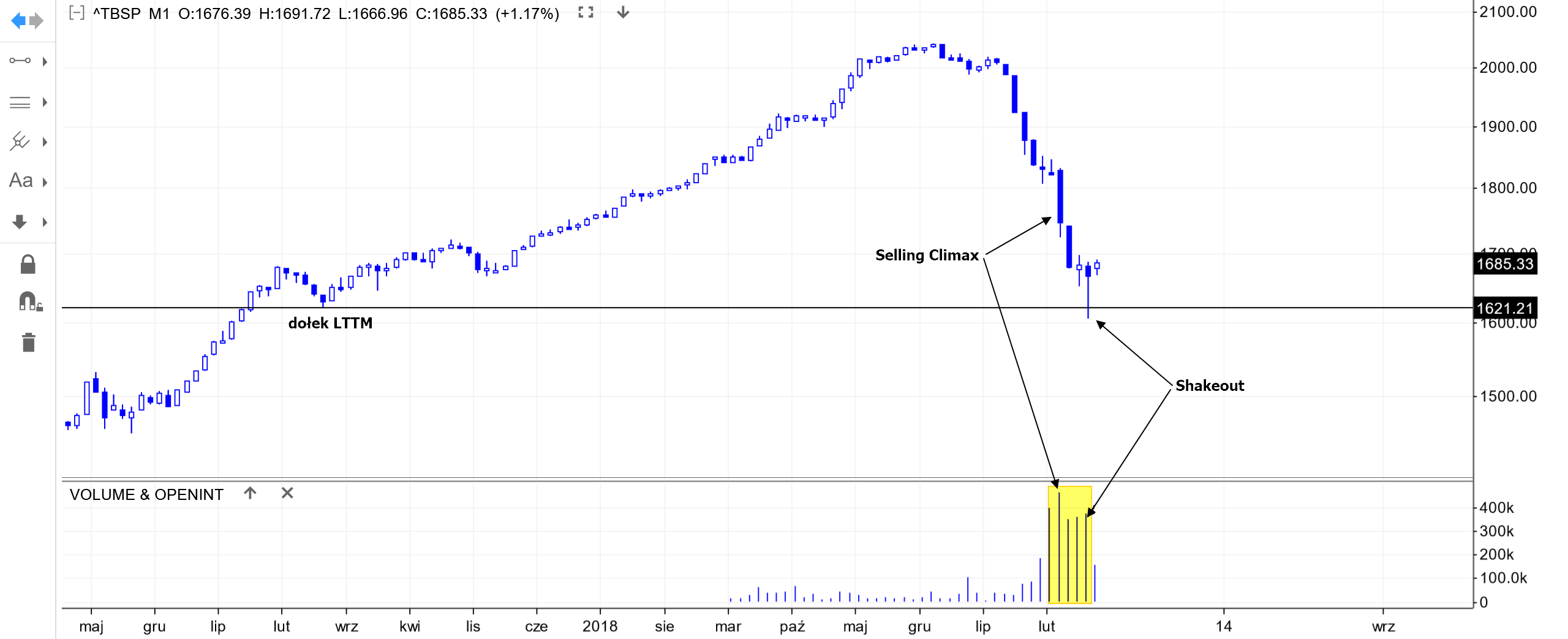

Od dłuższego czasu widzimy na wykresie polskich obligacji rozciągniętą w czasie i rekordową akumulację. Na wykresie miesięcznym pojawiły się rekordowe wolumeny oraz świece akumulacyjne Selling Climax i Shakeout (na dołku LTTM) z dużymi spreadami.

Świeca Shakeout przetestowała dolnym cieniem dołek LTTM. Prawdopodobnie zobaczymy jeszcze test wolumenowy po pierwszej zwyżce, ale w mojej ocenie właśnie oglądamy początek hossy obligacji.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…