Tak, mogą być problemem, o ile zainwestowałeś w nie swoje środki, które musisz oddać. Taki problem bezpośrednio dotknął bank SVB, który masę środków powierzonych przez klientów, zainwestował w obligacje skarbowe, które musiał sprzedawać (ze stratą) po to, aby oddać środki swoim klientom.

Geneza problemu

Jak to się dzieje, że kupujesz obligacje za 100 zł, ale rynek chce je odkupić po 70 zł? Obligacje posiadają dwie strony. Aby nie iść w stronę profesjonalnego słownictwa, które jest górnolotne, ustalmy, że Ty jesteś dawcą kapitału, a Skarb Państwa jest biorcą tego kapitału. Ty dajesz 100 zł, a Skarb Państwa obiecuje Ci, że za 10 lat otrzymasz 100 zł + naliczone przez te 10 lat odsetki. Wiąże Was wspólna umowa czasowo-kapitałowo-odsetkowa. I wszystko jest w porządku, dopóki każda ze stron dotrzymuje umowy, a warunki rynkowe pozostają niezmienne.

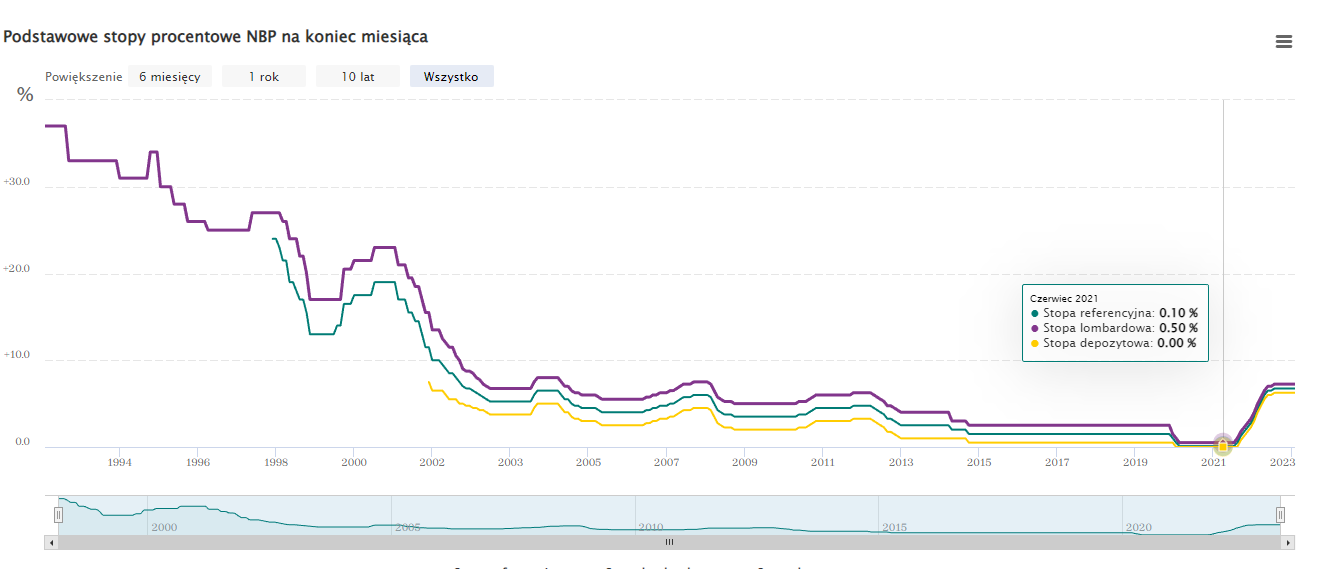

Ta niezmienność warunków rynkowych to nic innego, jak stopa procentowa. To jest coś takiego, co sprawia, że jak stopa procentowa wynosi 0,5%, to dostajesz odsetek na poziomie może 1,5-2%. Jak stopa procentowa wynosi 6%, to jest szansa, że dostaniesz 8% odsetek.

Wyobraźmy sobie kogoś, kto w czerwcu 2021 roku zakupił nasze krajowe obligacje skarbowe o oznaczeniu DS0432. Emisja była na poziomie 70 mld zł, ale ostatecznie rynek kupił te obligacje za 36,1 mld zł. Powiedzmy prawie połowę emisji. Zgodnie z dokumentem tych obligacji, każdy, kto je zakupił, będzie otrzymywał 17,5 zł od każdego 1000 zł co roku. Wiemy, że oprocentowanie obligacji wynosi 1,75% w skali roku. To wszystko opisane jest w tym dokumencie emisyjnym.

Wszystko fajnie i dobrze, tylko trzeba uwzględnić moment emisji tych obligacji. Zobaczmy na stopy procentowe w naszym kraju:

Emisja obligacji nastąpiła centralnie w momencie przed podwyżką stóp procentowych.

Rozwój problemu

Wzrost stóp procentowych

Co się dzieje w sytuacji, kiedy stopy procentowe idą w górę? Nowo emitowane obligacje są wyżej oprocentowane od tych wyemitowanych trochę wcześniej. To rodzi naturalną chęć pozbycia się starych obligacji (płacą mniej) i kupna nowych (płacą więcej). Rynek głupi przecież nie jest. Działa tutaj mechanizm zabezpieczający, który przecenia obligacje starsze (te o niższej stopie procentowej). I tak wyżej wspomniane obligacje dzisiaj notowane są po 70 zł dla inwestorów indywidualnych i po 700 dla instytucjonalnych (indywidualni płacili w dniu emisji 100 zł, a instytucjonalni 1000 zł za sztukę).

I to nie jest tak, że ktoś na obligacjach straci. No nie straci, o ile dotrzyma terminu wykupu przez Skarb Państwa. W 2032 roku obligacje nie będą po 70 zł, ale będą po 100 zł, a klient dostanie swoje odsetki. Problem jest dzisiaj, z ich dzisiejszą wyceną.

Jak obligacje dobiły SVB?

Bankrutujący bank SVB zainwestował kupę kasy swoich klientów właśnie w obligacje i wszystko było w porządku, dopóki bank nie chciał sprzedawać obligacji poniżej ich wyceny z dnia ich wykupu w przyszłości, bo stopy poszły w górę. Musiał je sprzedawać, ponieważ na fali paniki rynkowej klienci rzucili się do banku po swoje pieniądze.

Gwałtowny odpływ środków sprawił, że bank musiał sprzedawać przecenione obligacje. Ponieważ sprzedawał je taniej niż kupił, to bilans się nie spiął i ciach – poszło bankructwo. FED pośpieszył na rachunek, bo w końcu sam obligacje emitował, tworząc fundusz (odkupując własne obligacje) i dając klientom gwarancję odzyskania depozytów. FED de facto rozwiązywał problemy, które sam stworzył.

Warto wiedzieć, jak obligacje działają

W starych czasach i w starej ekonomii, jak inflacja była wysoka, to banki centralne dążyły do tego, aby stopy procentowe były wyższe od inflacji. Ludzie, zamiast wydawać pieniądze, wsadzali je do banków albo kupowali obligacje. Opłacało się im to bardziej, niż wydawać pieniądze.

Jeżeli inflacja wynosiła 15%, stopy procentowe wynosiły 17%, a Ty kupiłeś wtedy obligacje 10-letnie, to wygrałeś na loterii. Kiedy inflacja została zdławiona, Ty nadal posiadałeś obligacje, wysoko wyceniane przez rynek, płacące w dodatku 17%.

Tak samo będzie teraz. Jeżeli dzisiaj prezes banku centralnego Glapiński dotrzymuje słowa, zawartego w Traktacie Sopockim, to kupując obligacje 10-letnie o stałym oprocentowaniu, możesz wygrać na przyszłość… ale zaraz zaraz. Kiedy nam mają zabrać to nie, ale kiedy my mamy zabrać, to już pilnujemy.

Policzmy odsetki

W czerwcu 2021 roku Skarb Państwa bardzo chętnie sprzedawał obligacje stałoprocentowe nawet na 10 lat. Dzisiaj taki skory do tego nie jest. Dzisiaj dostaniesz obligacje 10 albo 12-letnie, gdzie w pierwszym roku dostaniesz 7,5% (nieco powyżej aktualnej stopy procentowej), ale w kolejnym 1,5-1,75% marży + wartość inflacji. Rząd zatem wie, że inflacja będzie zdławiona. Chodzi o to, aby to Skarb Państwa za każdym razem robił dobry interes, ale już niekoniecznie Ty.

Czy inwestowanie w obligacje ma sens?

Powiem standardowo to, co wynika z logiki rozumienia rynku. Ma sens, o ile kupujesz obligacje w teoretycznym okresie/okolicach szczytu inflacji, kiedy wiesz, że przewidywalny bank centralny z przewidywalnym działaniem jego władz zachowa się racjonalnie.

I wiecie, gdyby dzisiaj emitowano obligacje o stałym oprocentowaniu na 10 lat z wysokimi odsetkami, to bym powiedział, że kupno funduszu obligacji na kolejne 10 lat jest opłacalne. Ale z racji, że jak tylko inflacja spadnie, to odsetki od obligacji również (tylko w pierwszym roku dają 7,5%), to mogę jedynie powiedzieć, że trzymanie krótkoterminowo obligacji skarbowych (np. poprzez fundusz inwestycyjny bądź ETF) może być jak najbardziej opłacalne. Krótko tak, długo nie.

Czy krajowy system bankowy jest bezpieczny?

Krajowe banki (z informacji, które kiedyś pozyskałem) mają zainwestowane mniej więcej 25% środków w obligacjach, aczkolwiek ta wartość zmienia się w czasie.

Z danych NBP wynika, że na koniec kwietnia 2022 r. udział obligacji skarbowych i przez skarb państwa gwarantowanych w aktywach sektora bankowego sięgał 21 proc., czyli nawet lekko zmalał z rekordowych 25 proc. Jeszcze w 2015 r. było to zaledwie 12 proc.

Bank SVB, o którym na początku wspomniałem, a który zbankrutował, posiadał w portfolio przeszło 50% obligacji skarbowych i w dodatku tych niżej oprocentowanych. Wydaje się, że nasze banki są znacznie bardziej bezpieczne pod względem rozłożenia swojego portfolio inwestycyjnego.

Zadaję sobie jednak pytanie, czy gdyby w kraju wybuchła panika, to czy nasz rząd lub Skarb Państwa zagwarantowałby depozyty wszystkim depozytariuszom bankowym. Przypuszczam, że być może przed wyborami tak, ale po wyborach już niekoniecznie.

Gwarancje bankowe

Krajowy system prawny gwarantuje ochronę depozytów w bankach do kwoty 100 000 euro (równowartość w PLN). Jeżeli ktoś trzyma środki w jednym banku powyżej tej kwoty, a ma możliwość przeniesienia nadwyżek do innego banku, to powinno się to zrobić. Nie mówię, że jakikolwiek bank w tej chwili bankrutuje lub jest zagrożony. Mówię tylko, co zrobić, aby przypadkowo nie wtopić.

Co ma zrobić inwestor, który ma środki finansowe?

Nie powiem, żeby na finansowym podwórku było łatwo. Kiedyś panowała opinia, że obligacje są bezpieczne. Ten mit prysł, jak stopy procentowe poszły w górę. Część ludzi przestała powtarzać ten mit, jak zrozumiała wreszcie, jak obligacje działają lub nie zrozumiała, tylko zobaczyła, że stracili, ale nadal nie wiedzą, dlaczego. Lokaty jak zawsze są dobrym rozwiązaniem, o ile stopy procentowe są na wysokich poziomach. Polecam je zawsze każdemu, kto się nie zna na inwestowaniu.

Ja osobiście lubię rozwijające się spółki giełdowe, które płacą mi dywidendy. Nasza przyjaźń jest obopólna. Ja jestem z firmą tak długo, jak firma zarabia coraz więcej i płaci mi coraz więcej. Taka symbioza sprawia, że za 20 lat mogę dostawać po 20% w dywidendach (od dzisiaj zainwestowanej kwoty) i mieć wielokrotnie powiększony majątek. Przykład dał nie kto inny, jak Warren Buffet z akcjami Apple czy Coca-Coli. Dzisiaj jest wiele spółek, zwłaszcza z nowych technologii, które zdobywają świat. Świat się zmienia, ale nie zmienia się zasada, że dobre firmy to dobrzy, długoterminowi partnerzy do zarabiania pieniędzy.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…