Każdy inwestor na jakimś etapie inwestycji stanie przed tytułowym dylematem. Kiedy warto sprzedać akcje? Od czego to zależy i jaką podjąć decyzję?

Nie ma chyba spółki, która tylko i wyłącznie poprawia wyniki co rok i co kwartał. Każdemu zdarzą się potknięcia i nawet najlepsza spółka będzie mieć słabszy okres. Zwykle w takich sytuacjach pierwsi opuszczają pokład spekulanci i inwestorzy z najkrótszym horyzontem inwestycyjnym. Najczęściej ich sprzedaż zbija dynamicznie cenę i zachęca do sprzedaży innych. Giełdowa kolejka górska w najlepszym wydaniu.

Czy da się przewidzieć gorszą koniunkturę?

Podobnie jak nie ma możliwości przewidzieć przyszłości na giełdzie, tak samo trudno przeciętnemu inwestorowi przewidzieć potencjalnie kłopoty finansowe spółki. Oczywiście są prognozy, ale mają jakiś poziom dokładności (nie 100%). Na pewno są dokładniejsze niż zgadywanie kierunku na podstawie AT, bo bazują na informacjach z realnej sprzedaży i działalności firmy bezpośrednio od zarządu i księgowych. W końcu insiderzy wiedzą najlepiej, co się dzieje w ich biznesie.

Jestem inwestorem długoterminowym zainteresowanym dywidendami. Dopóki obowiązują parametry z momentu, gdy po raz pierwszy kupowałem akcje, tak długo będę je trzymał w portfelu. Zwykle staram się kupować spółki z dłuższą historią regularnej wypłaty dywidendy. Kiedy kupuję taki biznes, wierzę, że taka polityka będzie kontynuowana. Sprawdza się to doskonale na rynku amerykańskim. Jest tam pełno spółek, które wypłacają dywidendę 30 i więcej lat. Szanują swoich akcjonariuszy i dzięki temu mam niemal pewność rosnącego dochodu pasywnego.

Regularna wypłata dywidendy to podstawa

Jeśli spółka przynajmniej utrzymuje w słabszym dla siebie okresie dywidendę na stałym poziomie, nie mam powodu sprzedawać akcji. Najlepsze spółki mogą cechować się zmiennością ceny, ale jeśli biznes jest zdrowy i się rozwija, cena akcji odbije po bessie. Spółki z długą historią wypłaty rosnącej dywidendy starają się ją utrzymać, a cięcie dywidendy oznacza, że coś naprawdę niedobrego miało miejsce. Nawet wtedy wypada jednak dokładnie zbadać temat, zanim podejmie się decyzję o zakończeniu inwestycji. W czasie pandemii wiele biznesów miało kilka słabych kwartałów, ale przetrwały i odżyły. Były jednak takie, które już się nie podniosły i te inwestycje powinno się zakończyć.

Przykład arystokraty dywidendowego: Coca-Cola

Niestety polskie spółki dywidendowe dość często ścinają dywidendy lub zawieszają wypłatę. Dlatego tak ciężko zbudować na GPW portfel dywidendowy na 20 lat. Amerykańscy arystokraci dywidendowi to już zupełni inna bajka. Coca-Cola przykładowo nie obniżyła dywidendy od 1963 roku. Gdyby zapowiedziała obniżkę lub wstrzymała dywidendę, to już bym się zastanowił nad sprzedażą akcji. Skoro spółka przeszła przez tyle kryzysów podnosząc dywidendę, to wstrzymanie lub obniżenie mogłoby zwiastować większy problem. Mając horyzont inwestycyjny 20+ lat, trzymam akcje, póki finanse są w porządku, a dywidenda nie spada. Obniżka lub wstrzymanie dywidendy to jednak zmiana fundamentalnego parametru, dla którego kupowałem akcje. Wtedy powinienem podjąć decyzję: trzymam, czy sprzedaję.

Z jakiego powodu amerykańskie spółki tak bardzo pilnują wypłaty rosnącej lub przynajmniej stałej dywidendy? Po prostu zarząd postrzega obniżenie lub brak dywidendy to jako porażkę w zarządzaniu biznesem i dokładnie tak samo odbierają to akcjonariusze instytucjonalni. Stabilność akcjonariatu to zaś dość ważny parametr dla zarządu każdej spółki. Pasuje tu slogan: wyższa kultura inwestowania. Inwestorzy indywidualni zapominają lub nie rozumieją, że cena akcji sama w sobie ma drugorzędne znaczenie dla zarządu i inwestorów instytucjonalnych. Jest ważna, ale ważniejszy jest wzrost przychodów/EPS i wartości wewnętrznej spółki oraz perspektywy rozwoju biznesu. Cena akcji w długim terminie za tym pójdzie. Przeciętny Kowalski patrzy na giełdzie nie tam, gdzie należy. Dlatego sprzedaje akcje, kiedy powinien je trzymać i kupuje wtedy, kiedy nie powinien.

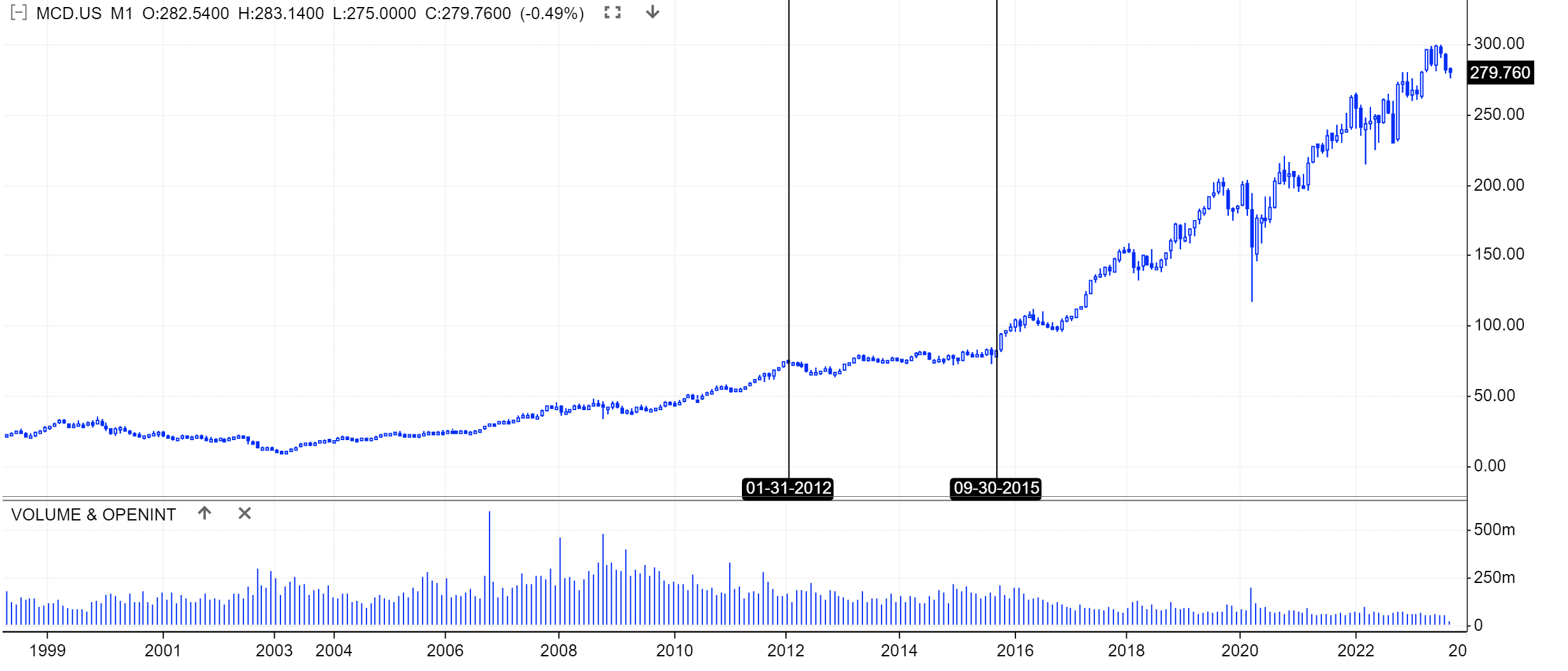

Przykład McDonald’s

W latach 2012-2015 kurs akcji McDonald’s stał niemal w miejscu. W tym czasie wielu inwestorów zdecydowało się pewnie sprzedać akcje w poszukiwaniu wyższej stopy zwrotu. Spółka jednak utrzymała rosnącą dywidendę. Nie było redukcji od 1977 roku. Z mojego punktu widzenia nie było żadnego fundamentalnego powodu, by sprzedawać akcje.

Wyraźnie widać na wykresie, co się stało potem z ceną akcji. Wzrost z poniżej 100 dolarów do 300 dolarów w ATH. Czy sprzedający akcje po 90 dolarów zrobili dobry interes? Z perspektywy czasu może i łatwo powiedzieć, że nie. Jednak trzymając się pierwotnego planu, czyli inwestycji w rosnącą dywidendę, wielu z nich nadal miałoby spółkę w portfelu i cieszyło się ponad 3-krotnym wzrostem wartości akcji. Kolejny przykład pokazujący, jak ważna jest konsekwencja i realizacja planu. Prawdopodobnie wielu inwestorów, którzy sprzedali MCD, kupiło w zamian inną spółkę. I pewnie było wielu takich, co postawili na gorsze akcje. W takiej sytuacji strata jest podwójna + koszty transakcyjne i podatek.

Podsumowanie

Gdy wybieram spółki do portfela dywidendowego, staram się kupować rosnącą dywidendę z wysokiej jakości biznesu za względnie dobrą cenę. To ostatnie nie zawsze jest możliwe, bo najlepsze spółki po prostu trzymają wartość. Przy korektach nie spadają od szczytu więcej niż 5-10%, chyba, że rynki dopada jakiś większy kryzys. Wtedy bezwzględnie staram się wykorzystać taką okazję.

Nie znam przyszłości. Nie wiem, jak będzie się kształtowała cena akcji na parkiecie. Tak samo nie wiem, czy potencjalny spadek przychodów jest tymczasowy, czy to początek końca biznesu. Największe globalne spółki dywidendowe są po prostu za duże, by zniknąć z dnia na dzień. Są też bardziej odporne na gorszą koniunkturę z uwagi na skalę i dywersyfikację biznesu. Jest niezerowe prawdopodobieństwo, że Coca-Cola (akcje Coca-Cola) zbankrutuje, ale znacznie większe, że dalej będzie funkcjonować. Nawet jeśli zaliczy 2-3 słabsze kwartały.

Ryzyko sprzedaży akcji, gdy spółka dowozi wyniki, polega na tym, że działamy zwykle pod wpływem emocji, a nie racjonalnych przesłanek. Większość inwestorów nie myślała o biznesie, gdy w panice sprzedawali akcje w marcu 2020 roku. Widzieli tylko spadającą wycenę portfela i czerwień na giełdzie. To wystarczyło, by podjąć działanie. Zbiorowe zachowania nakazują robić to, co robią wszyscy. Z tego powodu wyprzedaż osiąga apogeum w okolicy twardego dna. Staram się tego unikać i każdemu radzę to samo.

Autor wpisu: Bartek Bohdan

Wyniki portfeli edukacyjnych

Całkowite stopy zwrotu (TR) na dzień 31.12.2023 (od początku prowadzenia portfeli) obejmują wzrost kursu akcji i wypłacone dywidendy.

Portfele edukacyjne: Główny +76% / Emerytalny +148% / Dywidendowy +71%

TOP 5 spółek: Shell +185% / Rokita +164% / DOM +105% PEO +112% NVIDIA +170%

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…