Nie ma zbyt wielu możliwości, w jaki sposób akcje mogą tworzyć wartość dodaną dla akcjonariuszy. Dlatego ważne jest, aby wykorzystać wszystkie dostępne. Jakie są zatem źródła stóp zwrotu dla posiadaczy akcji spółki giełdowej?

Widzę trzy potencjalne:

- Dywidendy (moje ulubione)

- Wzrost przepływów pieniężnych

- Zmiana wyceny akcji

Dwie pierwsze zmienne to czynniki fundamentalne. Trzecia to zmienna spekulacyjna, zależna od koniunktury rynkowej i decyzji inwestorów (zwykle emocjonalnej). Każdy inwestor powinien zrozumieć i wykorzystać te źródła.

Źródła stóp zwrotu: przykład Visa

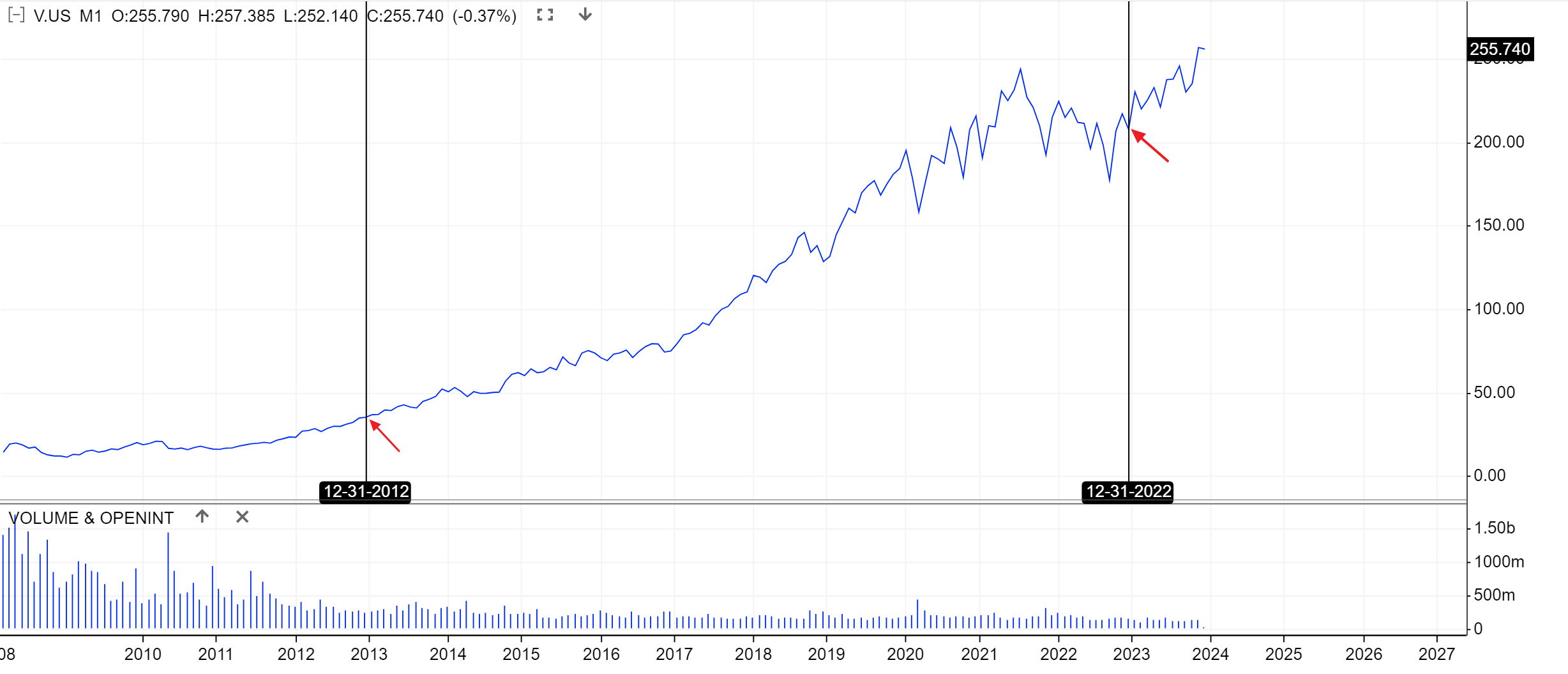

Na koniec 2012 roku Visa kosztowała 37,9$ za akcję (P), wypłacając 0,33$ dywidendy na akcję. Wtedy spółka generowała FCF w wysokości 1,74$ na akcję. Łatwo policzyć, że P/FCF wynosił 21,78 (37,9$ / 1,74$) na koniec 2012 roku.

Przenieśmy się teraz szybko w czasie do 2022 roku. Na koniec 2022 roku P/FCF wyniósł ok. 24,83, a cena akcji na zamknięciu sesji 30.12.2022 wyniosła 207,76$. Dziś cena akcji to ponad 255$.

W 10 lat akcje urosły z 37,9$ do aktualnych 255,74$ . Dla Visa w ciągu 10 lat głównym źródłem wzrostu wartości spółki był dynamiczny wzrost FCF. Właśnie ten dynamiczny wzrost wolnych przepływów pieniężnych pozwolił spółce co roku mocno podnosić dywidendę, nadal utrzymując względnie stałą i niską stopę dywidendy przy niskim wskaźniku wypłaty. Mamy tutaj niemal doskonałą korelację. Dynamiczny wzrost FCF przez dekadę pociągnął za sobą proporcjonalny wzrost dywidendy i kursu akcji.

Przeszłe wyniki finansowe nie są gwarancją utrzymania ich w przyszłości. Sporo może się wydarzyć. Załóżmy przykładowo, że FCF na akcję urośnie za kolejne 10 lat do 25$. Jeżeli akcje byłyby handlowane z mnożnikiem 10 x FCF, to cena wyniosłaby 250$ w 2034 roku, czyli praktycznie tyle, co dziś. Dla odmiany w takiej sytuacji stopa dywidendy byłaby wyższa, co skompensowałoby nam niższą brak wzrostu kursu akcji. Całkowita stopa zwrotu naszej inwestycji w akcje VISA byłaby wciąż wysoka dzięki DRIP, czyli reinwestycji dywidend.

Gdyby VISA była wyceniana na 20-krotność FCF, to kombinacja wzrostu FCF i reinwestycji dywidend byłaby głównym motorem pchającym cenę akcji.

Potencjalne problemy

Przykładowo analizowany biznes może generować świetne przepływy pieniężne i cena akcji będzie rosła przy względnie stałym mnożniku wyceny. Z drugiej strony spadek mnożnika wyceny (spekulacyjna część) może znacząco obniżyć stopę zwrotu z inwestycji w takie akcje, nawet jeśli fundamenty są solidne i dobrze oceniliśmy spółkę. Na mnożnik wyceny mamy zerowy wpływ, bo to wypadkowa postrzegania akcji przez wszystkich inwestorów, którzy je kupują i sprzedają. Musimy mieć tego świadomość, że w kontekście ceny akcji wszystko jest możliwe.

Aby się przed tym zabezpieczyć, wskazana jest mądra dywersyfikacja sektorowa i/lub geograficzna. Warto też starać się nie przepłacać za akcje, w czym bardzo pomocna jest analiza VSA. Dzięki analizie wolumenu i ruchów Smart Money możemy wybrać optymalny moment zakupu dobrych fundamentalnie akcji. Dość często świetne fundamentalnie akcje z dobrymi perspektywami są po prostu za drogie. Wtedy warto zaczekać, aż staną się przynajmniej godziwie wyceniane, co zwiększy nam przyszłą stopę zwrotu.

Drogie i tanie akcje

Jako podsumowanie napiszę, że do inwestycji w akcje powinniśmy podchodzić jak do prowadzenia każdego innego biznesu. Wycena akcji powinna finalnie odpowiadać na pytanie, co oferują akcje względem ceny, którą musimy za nie zapłacić. Dość często zdarza się bowiem na giełdzie sytuacja, kiedy akcje, które z 50 zł urosły do 100 zł, nadal są tańsze niż akcje, które spadły z 10 zł na 5 zł. Cena akcji na giełdzie, a tym samym pojęcie tanio i drogo, jest względna. Kurs akcji sam w sobie nie powie nam nic na temat wartości, jaką generuje dla akcjonariusza.

Autor wpisu: Bartek Bohdan

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…