Dziś zajmę się mało znaną spółką Mo-Bruk (MBR). Mo-BRUK specjalizuje się w zakresie gospodarki odpadami oraz budowy nawierzchni betonowych i produkcji betonu.

Aktualnie spółka ma kapitalizację na poziomie ok. 745 mln zł i nie jest komponentem indeksów giełdowych. Zapraszam do analizy. Tradycyjnie zaczniemy od podstawowych wskaźników fundamentalnych, a potem przejdziemy do analizy wykresu za pomocą VSA/LTTM.

Podstawowe wskaźniki fundamentalne

Korzystając z serwisu Bizneradar.pl na pierwszy ogień idą przychody. Jeśli spojrzymy na wykres obejmujący krocząco 4 kwartały, to widzimy niemal hiperboliczny wzrost w ostatnich latach. Przychody, które utrzymywały się na względnie stabilnym poziomie, wystrzeliły w górę od 2016 roku z poziomu ok. 53,2 mln zł do aż 166 mln zł w 2020 roku. To bardzo duża dynamika wzrostu w okresie 4 lat.

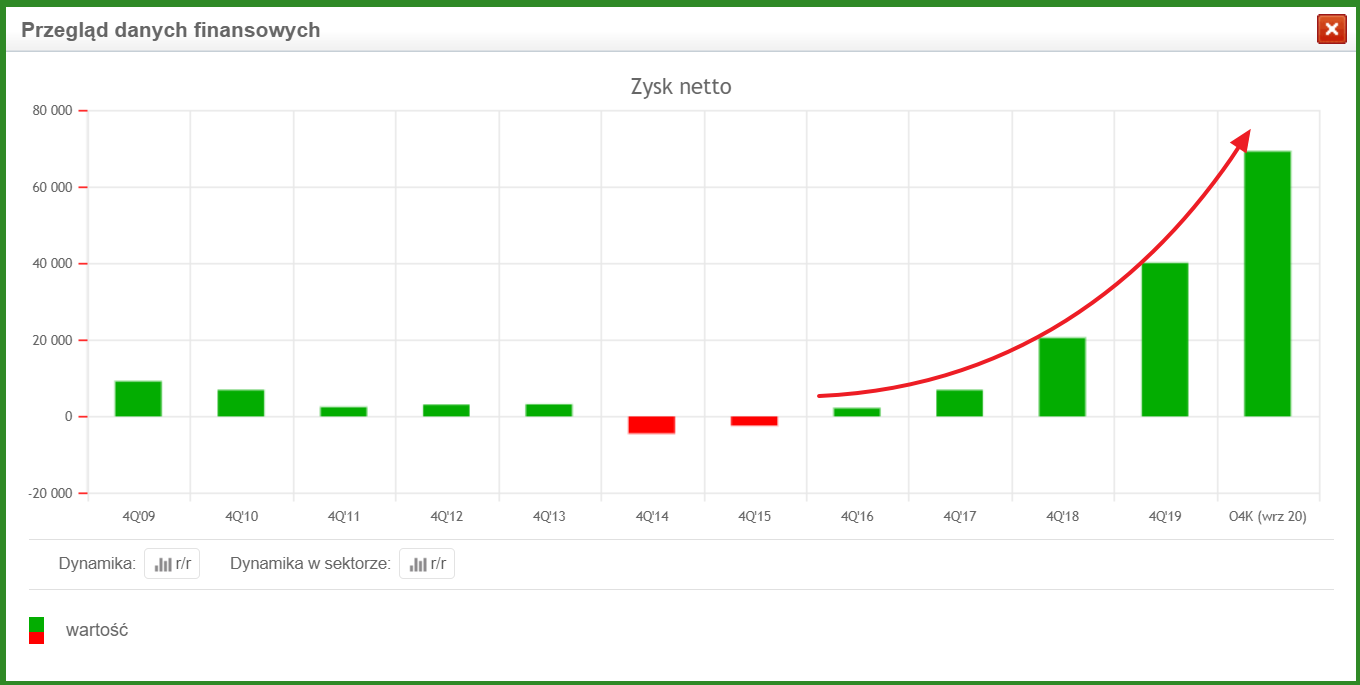

Jeszcze bardziej dynamicznie przyrastał zysk netto z poziomu ok. 2,2 mln zł w 2016 do 69 mln zł w 2020 roku. To wzrost o nieco ponad 3000%!

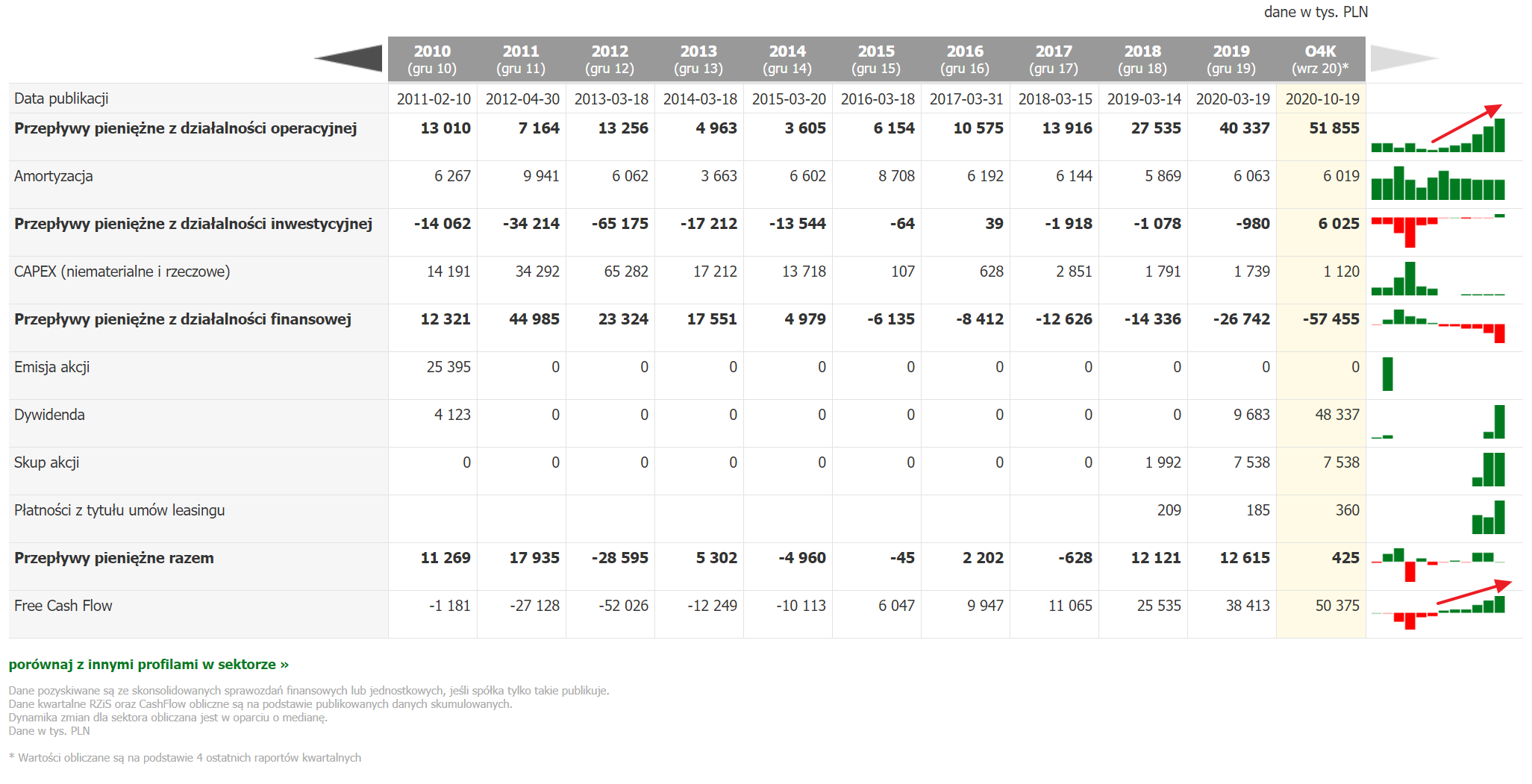

Jeśli chodzi o sprawozdania finansowe, to interesuje nas jeszcze przepływ pieniężny. Jest to bowiem podstawa generowania gotówki w spółce. W tym przypadku widzimy wyraźny wzrost w przepływach z działalności operacyjnej i wolnych przepływach pieniężnych.

Spójrzmy teraz na wskaźniki rentowności, bo tutaj spółka ma się czym pochwalić. ROE i ROA są na bardzo wysokim poziomie, kilkukrotnie przewyższając średnią sektora. Co więcej, wskaźnik ROIC, który uwzględnia zadłużenie, jest na poziomie 69%! Tak i w tym przypadku zwracam uwagę na bardzo dużą dynamikę przyrostu. Nie sztuką jest bowiem pokazać wysoki ROIC w jednym okresie, ale go poprawiać i na razie spółka to robi.

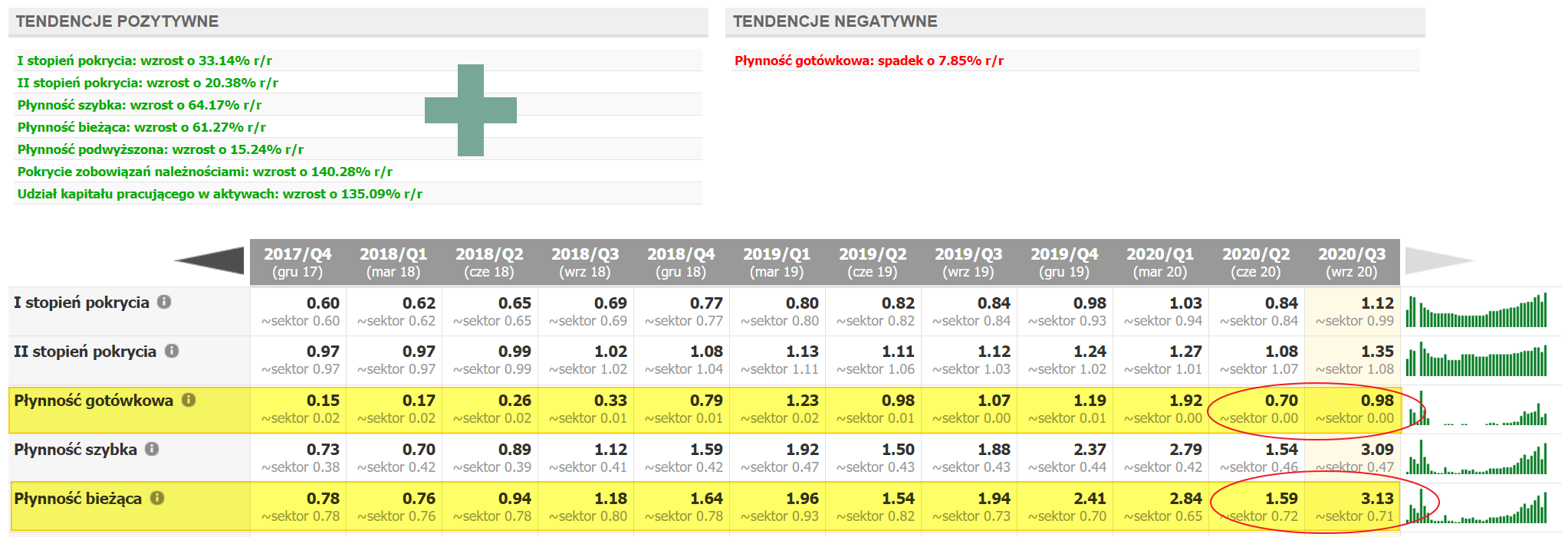

W trudnych czasach, jakie mamy w 2020 roku, szczególnie ważne jest bezpieczeństwo, które wyraża się w przypadków finansów odpowiednią płynnością. Ta bowiem określa m. in. zdolność spółki do obsługi zadłużenia. W przypadku MBR mamy bardzo dobre wskaźniki płynności gotówkowej i bieżącej oraz pozytywne trendy.

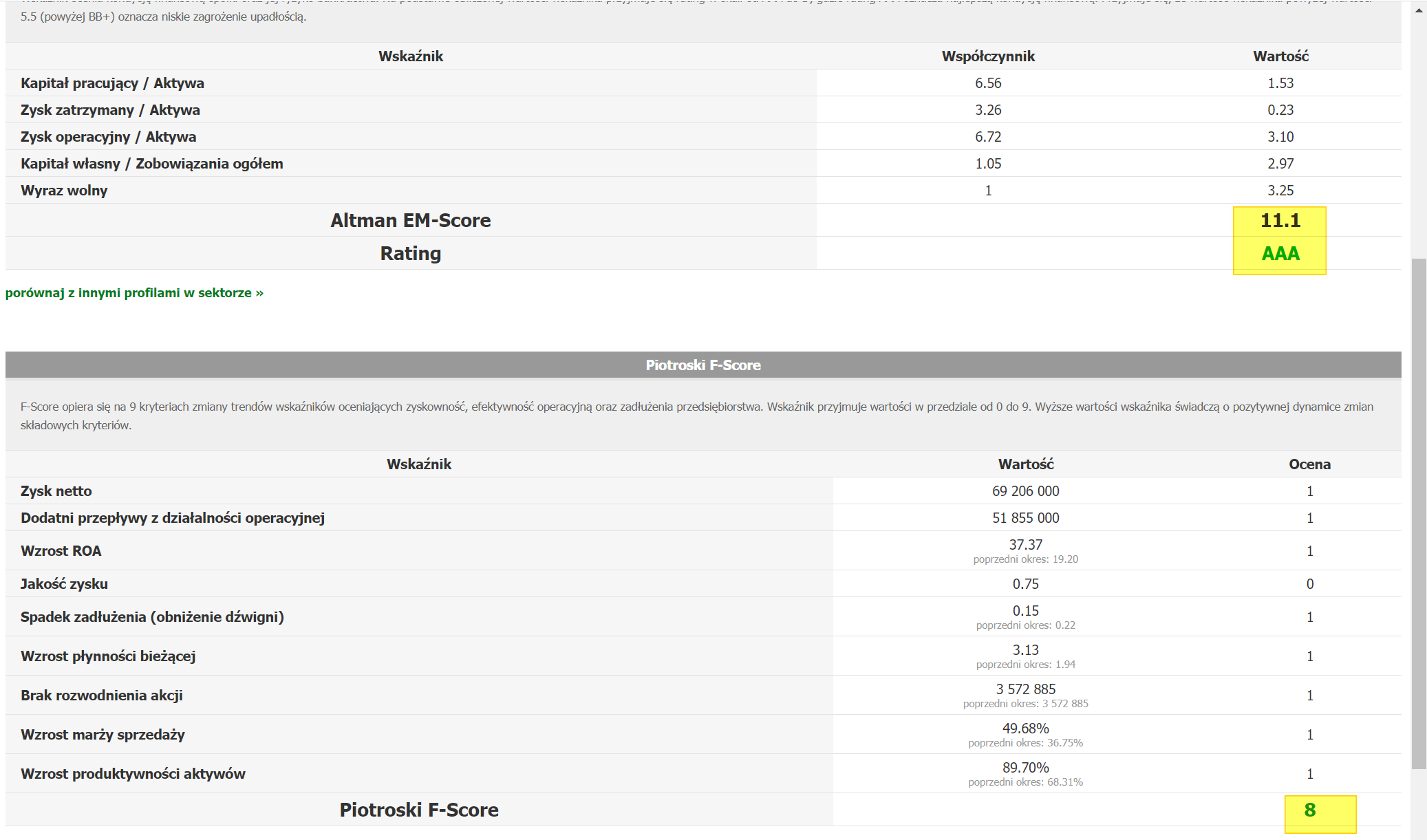

Spółka ma też doskonałe ratingi. Altman jest na poziomie 11 punktów przy wartości minimalnej (granicznej) 5,5. To najlepiej potwierdza bezpieczeństwo inwestycji w spółkę w kontekście zagrożenia upadłością, a raczej braku takowego. Z kolei F-Score na poziomie 8 punktów mieści się w przedziale 7-9 punktów, który uznajemy za optymalny. Spółka nie dostała punktu tylko w jakości zysku, ale moim zdaniem nie jest to kluczowy parametr.

Na koniec zostawiłem sobie dywidendy. Spółka wypłaciła pierwszą dywidendę w lipcu 2019 roku (za 2018) i stopa dywidendy wyniosła 2,66%. Z kolei dywidenda w 2020 roku za 2019 była bardzo wysoka i wyniosła 6,5%. Spółka wypłaciła dwie transze, naruszając przy tym kapitał zapasowy. To spowodowało podniesienie wskaźnika wypłaty do ok. 120%.

Nie jest to dobry sygnał, ale być może to jednorazowe zdarzenie. Spółka ma politykę dywidendową, która zakłada wypłatę 50-100% zysku na dywidendę. Osobiście wolałbym wskaźnik wypłaty bliższy 50%, niż 100%. Naruszenie kapitału zapasowego i przeznaczenie całego zysku na dywidendę póki co postrzegam jako czynnik ryzyka.

Analiza wykresu metodą VSA/LTTM

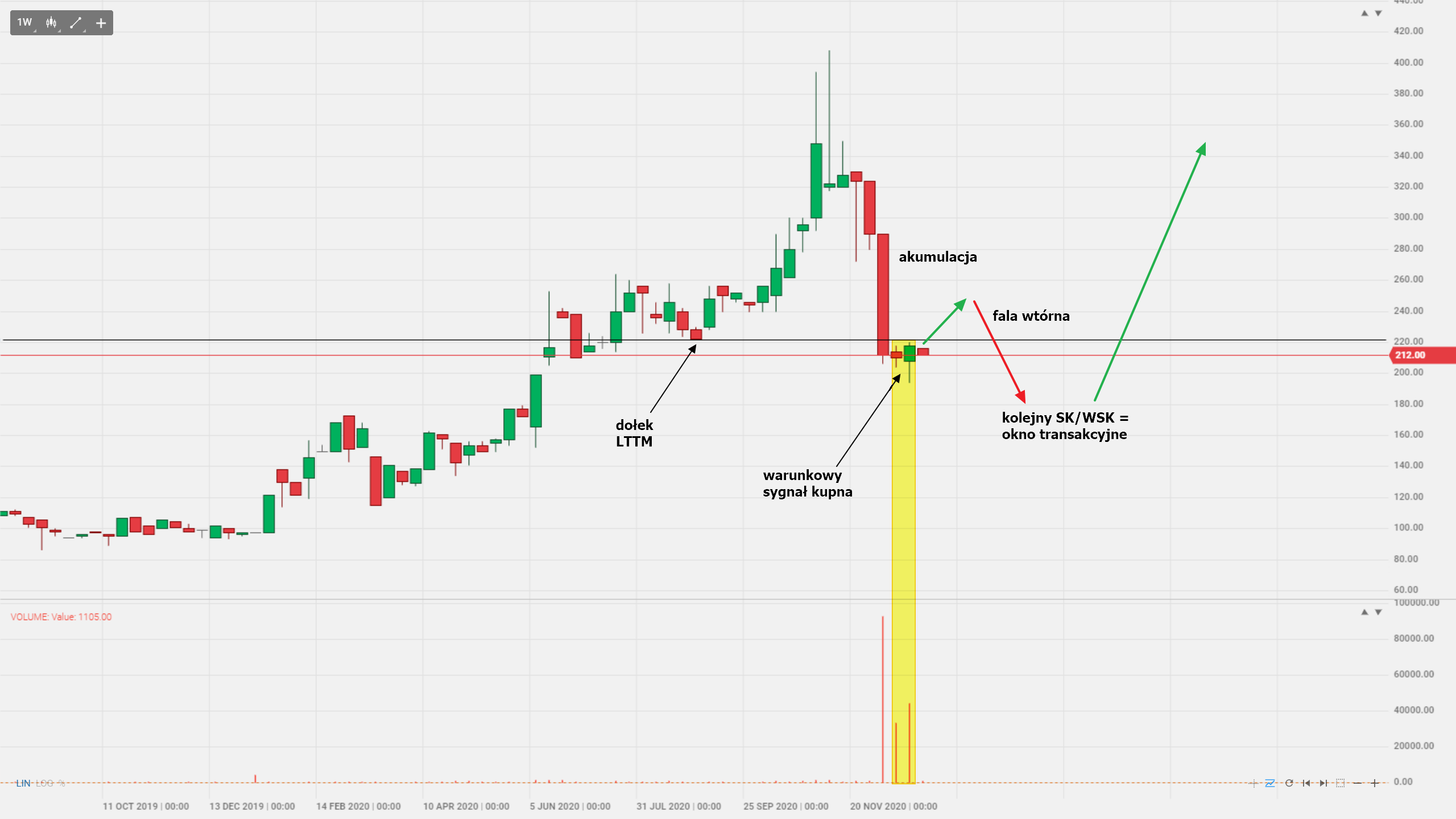

Do szczytu na poziomie ponad 400 zł spółka zaliczyła spektakularną zwyżkę w 2020 roku. Jednak wolumeny nie były wysokie, zwłaszcza porównując z wolumenami, które pojawiły się podczas dynamicznego spadku z tego szczytu. Na wykresie tygodniowym uwagę zwraca największy wolumen na długiej spadkowej świecy. Ma ona cień z dołu, ale bardzo mały w stosunku do korpusu.

Takie zamknięcie spadkowej świecy, choć oznacza duże zakupy i akumulację akcji, potwierdza jednocześnie duży nawis podaży. Ten nawis będzie szczególnie istotny w związku z warunkowym SK, który wygenerował się w tej skali czasowej. Ten sygnał kupna pokazuje nam przewagę podaży, ale tej jest prawdopodobnie bardzo dużo na wyższych poziomach.

Z tego powodu uważam, że ruch w górę (zielona strzałka) nie będzie jeszcze kontynuacją hossy, ale elementem korekty. Być może sytuacją wyglądałaby inaczej, gdybyśmy mieli porządny Selling Climax z wyraźnym cieniem z dołu (np. do połowy spadkowego korpusu).

Mamy jednak to, co widzimy, czyli szansę na korektę spadku i potem na solidną falę wtórną, która mogłaby zbić cenę 10-20% poniżej zamknięcia świecy z warunkowego sygnału kupna. To dawałoby potencjalny spadek w ramach fali wtórnej do poziomu od 196 zł (-10% od ceny 2018 zł) do nawet 174 zł (-20% od 218 zł). To w krótkim terminie. Jeśli nieco poszerzymy perspektywę, to istotniejszy dołek LTTM znajdziemy na ok. 116 zł.

Wniosek końcowy

Jak zawsze są to jednak pewne estymacje, choć bazujące na logicznej mechanice rynku i typowym zachowaniu Smart Money. W akcjonariacie Mo-Bruk praktycznie nie ma funduszy, co może nieco zaburzyć analizę VSA. Ostatecznie jednak najważniejsze będą sygnały płynące w wolumenu i to, gdzie po fali wtórnej pojawi się przewaga popytu i kolejny sygnał kupna. Te zdarzenia powinny determinować nasze decyzje inwestycyjne na tej spółce i na każdej innej.

Warto wiedzieć

To powinieneś wiedzieć w kontekście badania rentowności spółki. Zapoznaj się ze wskaźnikiem ROIC:

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…