Analiza Diageo, czyli producenta znanych alkoholi. Po raz pierwszy na naszym blogu pojawia się spółka Diageo. To jedna z lepszych brytyjskich spółek dywidendowych. Jest ciekawą propozycją do portfela dywidendowego. Kupując akcje do IKE/IKZE nie zapłacimy podatku 19%, podobnie jak w przypadku polskich akcji.

O spółce Diageo

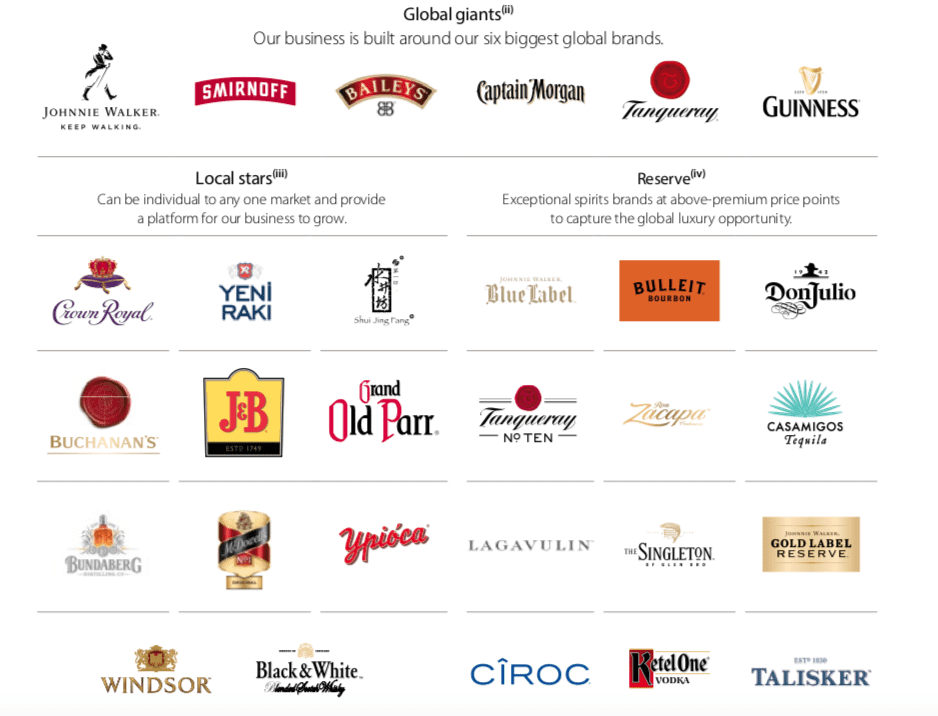

Daiego ma spore portfolio znanych marek, które generują przychody spółce. Wśród nich są piwo, wódki, whisky, likiery i rum.

Oprócz tego Diageo ma udziały w Moet Hennessy (34% udziałów) i 54% udziałów w India’s United Spirits. Spółka sprzedaje swoje produkty w 180 krajach i zatrudnia ponad 30,000 pracowników. Jest to dość młody podmiot. Spółka została założona w 1997 roku, a niektóre jej marki mają historię sięgającą nawet XVII wieku.

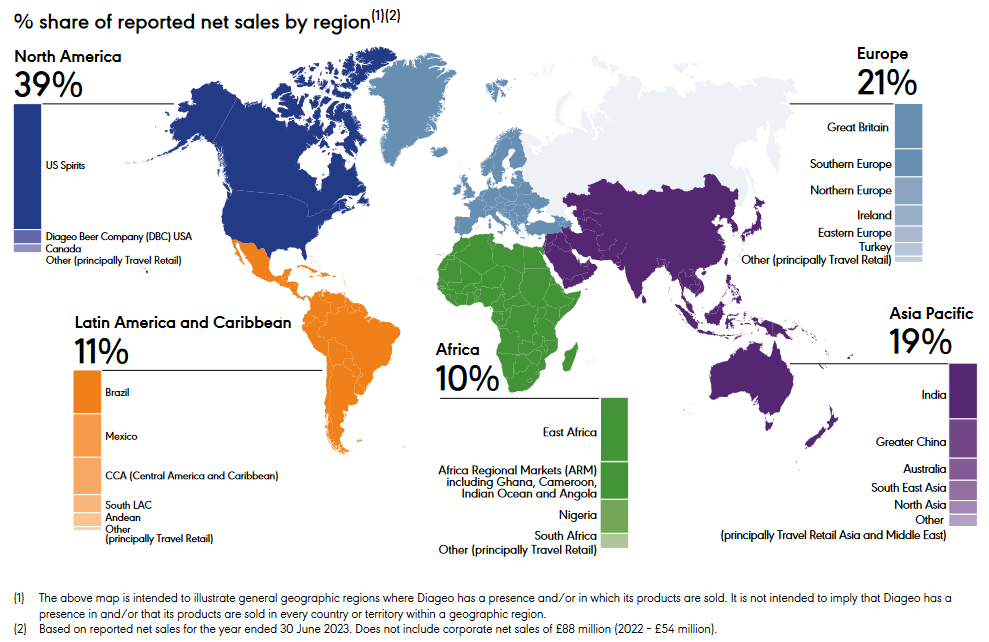

Największy udział w sprzedaży produktów spółki mają Stany Zjednoczone, a po nich Europa.

Analiza Diageo: finanse

Wczytując się w raport roczny za 2023, można dowiedzieć się bardzo ciekawych rzeczy. I tak przykładowo sprzedaż netto wzrosła o 10,7%, zysk operacyjny o 5,1%, a zysk na akcję wyniósł 164,9 pensów. O ile EPS był rekordowy, tak dynamika wzrostu przychodów i zysku operacyjnego była niższa niż w 2022 roku. Te dane znajdują się na stronie 33 raportu rocznego.

Przepływy pieniężne z działalności operacyjnej wyniosły nieco ponad 3 mld funtów, a FCF 1,8 mld funtów. Są to niestety wyraźnie słabsze wyniki niż w poprzednim roku (2022). Na szczęście ROIC jest na dobrym poziomie 16,3% (16,8% w 2022 roku).

Z raportu możemy się między innymi dowiedzieć, że spółka dba o różnorodność zatrudnienia. 44% zatrudnionych na stanowiskach menadżerskich stanowią kobiety. Spółka pilnuje też kwestii odpowiedzialnego zarządzania zasobami i ochrony środowiska – przykładowo co roku zmniejszając emisję dwutlenku węgla (CO2).

Marże, zadłużenie i prognozy

Dość istotne są marże. Przykładowo wyższa marża brutto pokazuje, że firma jest bardziej efektywna w kontrolowaniu bezpośrednich kosztów produkcji. Z kolei marża netto stanowi jednocześnie istotny wskaźnik efektywności operacyjnej firmy, ponieważ uwzględnia wszystkie koszty, związane z działalnością – zarówno te bezpośrednie, jak i pośrednie.

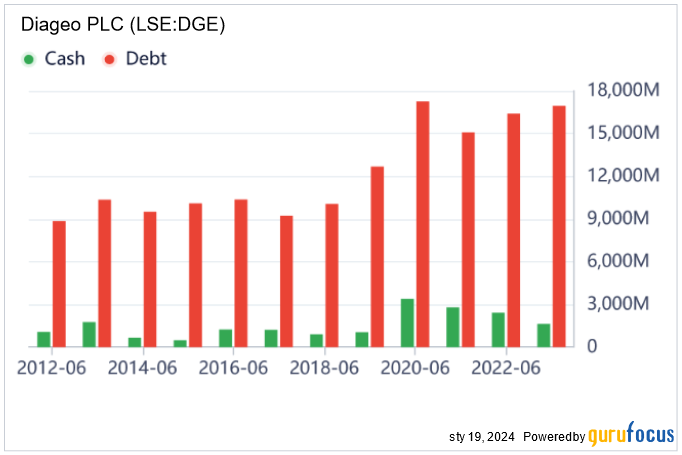

Diageo zdecydowanie nie ma problemu z marżami, co oznacza dość wysoką rentowność prowadzonego biznesu. Niepokoi mnie jednak wysokie zadłużenie w stosunku do stanu gotówki w spółce. Tym bardziej, że wciąż biznesy operują w środowisku wysokich stóp procentowych, co zwiększa koszt obsługi zadłużenia. Wolę, gdy spółka systematycznie schodzi z długu lub przynajmniej go nie powiększa.

Prognozy zakładają wzrost przychodów w latach 2024-26 o 3,9% i wzrost zysku na akcję (EPS) ok. 7,8%.

Dywidendy

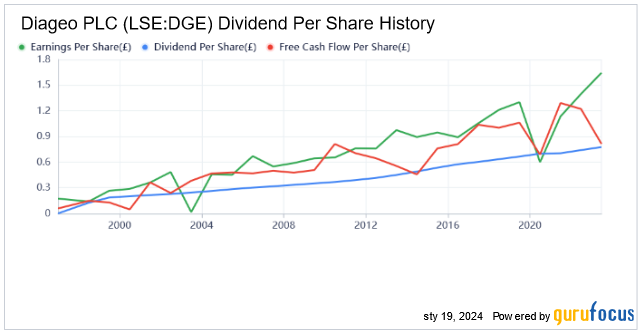

Spółka na pewno jest stabilnym płatnikiem dywidendy. Nie było redukcji dywidendy od 1998 roku. Mamy też rozsądny wskaźnik wypłaty na poziomie 47% i relatywnie solidną stopę dywidendy 2,9%. Problemem natomiast jest niska dynamika wzrosty dywidendy – nie przekracza 4% średniorocznie w ujęciu 5-letnim.

Głównym czynnikiem ograniczającym dynamikę wzrostu dywidendy wydają się być wolne przepływy pieniężne, które co jakiś czas mocno spadają. Wyraźnie stabilniej z kolei zachowuje się zysk na akcję.

Analiza Diageo: wolumen

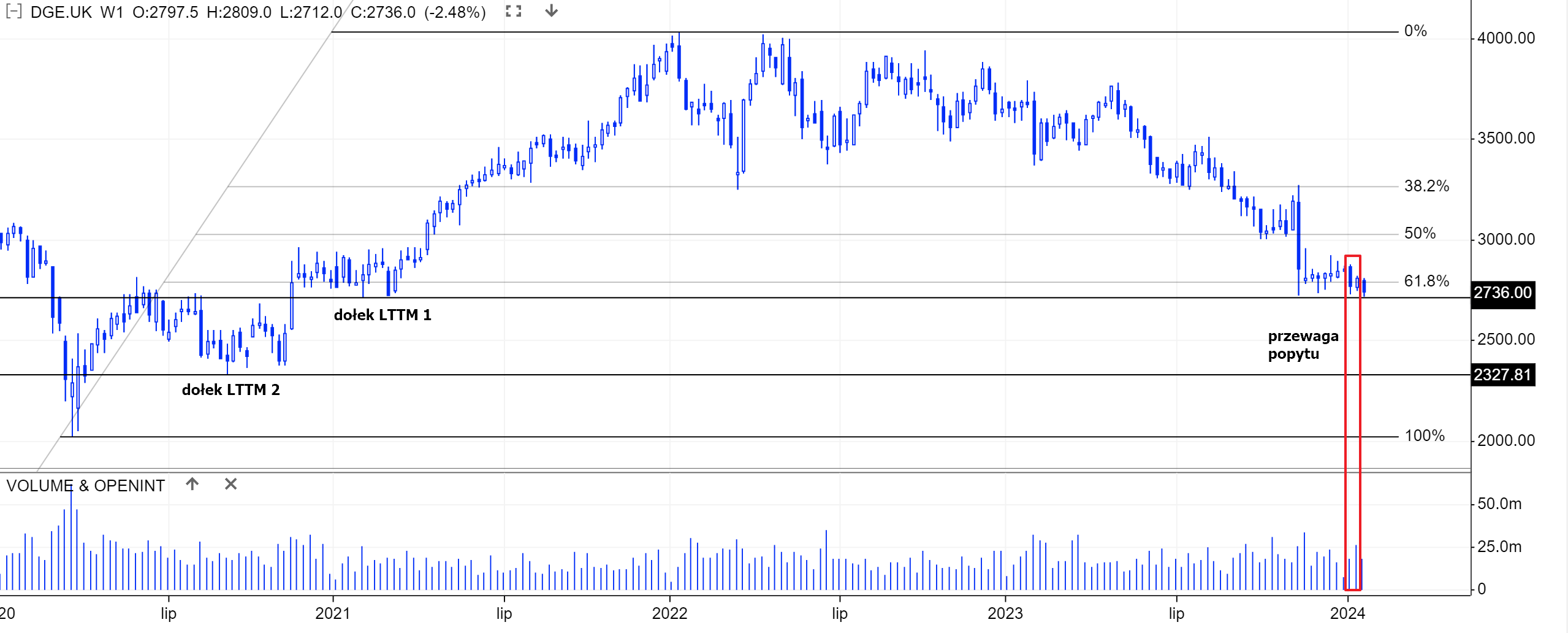

Na wykresie W1 widać silny spadek ceny akcji od szczytu w okolicach 40 funtów. Dzięki temu wyraźnie wzrost stopa dywidendy. Gdy szukałem spółki do portfela brytyjskiego BAB w połowie 2022 roku, analizowałem Diageo i odrzuciłem ją ze względu na niską wtedy stopę dywidendy i dynamikę jej wzrostu. Aktualnie stopa dywidendy jest dużo atrakcyjniejsza, ale wciąż za niska, by zrekompensować jednocyfrową dynamikę jej wzrostu.

Na poziomie pierwszego dołka LTTM ok. 27 funtów widać już pierwszą reakcję popytu. Pojawiła się przewaga popytu na wzrostowej świecy. Uwzględniając jednak jej spread nie wydaje mi się, żeby ten sygnał zainicjował nam falę hossy. Skutkiem może być korekcyjne odbicie.

Jeżeli zwyżka nie skoreluje się z rosnącym wolumenem (byczy wolumen), to trzeba się nastawić na kontynuację przeceny. Możliwe, że kolejnym celem jest niższy dołek LTTM na poziomie ok. 23,28 funta.

Analiza Diageo: podsumowanie

Diageo to jedna z niewielu spółek dywidendowych na LSE (giełda londyńska), spełniająca większość moich kryteriów. Teraz zyskała wyższą stopę dywidendy. Z uwagi na niską dynamikę rocznego wzrostu dywidendy wolałbym jednak kupować te akcje jeszcze taniej.

Autor wpisu: Bartek Bohdan

Wyniki portfeli edukacyjnych

Całkowite stopy zwrotu (TR) na dzień 31.12.2023 (od początku prowadzenia portfeli) obejmują wzrost kursu akcji i wypłacone dywidendy.

Portfele edukacyjne: Główny +76% / Emerytalny +148% / Dywidendowy +71%

TOP 5 spółek: Shell +185% / Rokita +164% / DOM +105% PEO +112% NVIDIA +170%

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…