Dzisiaj przeglądnąłem media związane z szeroko rozumianym rynkiem finansowym, stawiając sobie za cel znalezienie perełki, w którą mógłbym zainwestować. To nie tak, że nie wiem, w co inwestować. Chciałem, aby do mojego umysłu dotarła informacja, którą ktoś chce mi zakomunikować: Patrz Paweł, to świetna okazja inwestycyjna.

Nadmiar informacji

Spotkało mnie dość duże rozczarowanie. Z tego, co widzę, to dominuje w mediach w zasadzie jeden nurt. Główne media kreują informacje, a mniejsze media papugują je, redagując i publikując u siebie na portalach. Można czas spędzić, poczytać, mieć wrażenie, że czegoś zdołało się dowiedzieć, gdzie w istocie poczęstowaliśmy własny mózg papką mało przydatnych informacji.

Mniej więcej w 1900 gazeta posiadała zaledwie trzy strony. Tutaj możesz zobaczyć, jak wyglądało takie (przykładowe) wydanie. I to było wszystko. Chcesz dowiedzieć się czegoś o zainwestowaniu w daną spółkę? No to uważaj:

- Zobacz, czym spółka się zajmuje,

- Zapoznaj się z jej sprawozdaniami finansowymi,

- Przeczytaj wszystko, co w mediach piszą na jej temat, wywiady z prezesem czy czat inwestorski wskazany,

- Wejdź na fora dyskusyjne, w końcu wypowiadają się tam sami eksperci,

- Przeanalizuj wykres na wszystkie możliwe strony,

- Na końcu podejmij decyzję o kupnie, bo kiedyś akcje kosztowały stówkę, a dzisiaj są po 2 zł. To musi być prawdziwa okazja inwestycyjna.

Zasadniczy problem tkwi w przeładowaniu ludzkiego umysłu informacjami. Absolutnie wszystko, czego człowiek potrzebuje do podjęcia (przynajmniej z dużym prawdopodobieństwem) dobrej decyzji inwestycyjnej, znajduje się tylko i wyłącznie na wykresie oraz w opracowaniu sprawozdań finansowych. Te ostatnie na podstawie przeszłości pokazują nam, w jaki sposób firma się rozwijała i czy jest zdolna dowozić wyniki.

Czy zarządy znają się na inwestowaniu?

Pandemia to był paskudny czas na rynku finansowym. Szok był ogromny i również do mnie ze strony Czytelników dochodziła cała masa informacji. W głowie utkwił mi wywiad z jednym z prezesów giełdowej firmy, który snuł wspaniałą przyszłość dla swojej spółki. Wywiad miód. Z nazwy spółki wymieniał nie będę, bo to już historia.

Problem polegał na tym, że wykres pokazywał sprzedawanie akcji przed duże wolumeny, a szef firmy ją zachwalał. Wiecie, co po czasie się okazało? Zarząd po rajdzie ceny akcji był tym udziałowcem, który masowo pozbywał się akcji. Cena zleciała ostatecznie o kilkadziesiąt procent.

Przykład Tesli

A jeżeli się zastanawiacie, czy ludzie z branży znają się na inwestowaniu, to chciałbym wyjaśnić tę kwestię. Wczoraj rozmawiałem z Bartkiem na temat tego, czy warto patrzeć na zachowanie insiderów. Zasada powinna być prosta. Skoro Ci, co siedzą w zarządzie lub są dyrektorami, kupują akcje, to znaczy, że w spółce dobrze się dzieje i cena akcji powinna rosnąć. A jeżeli sprzedają? No to znaczy, że się ewakuują z jakiegoś tylko i wyłącznie im znanego powodu.

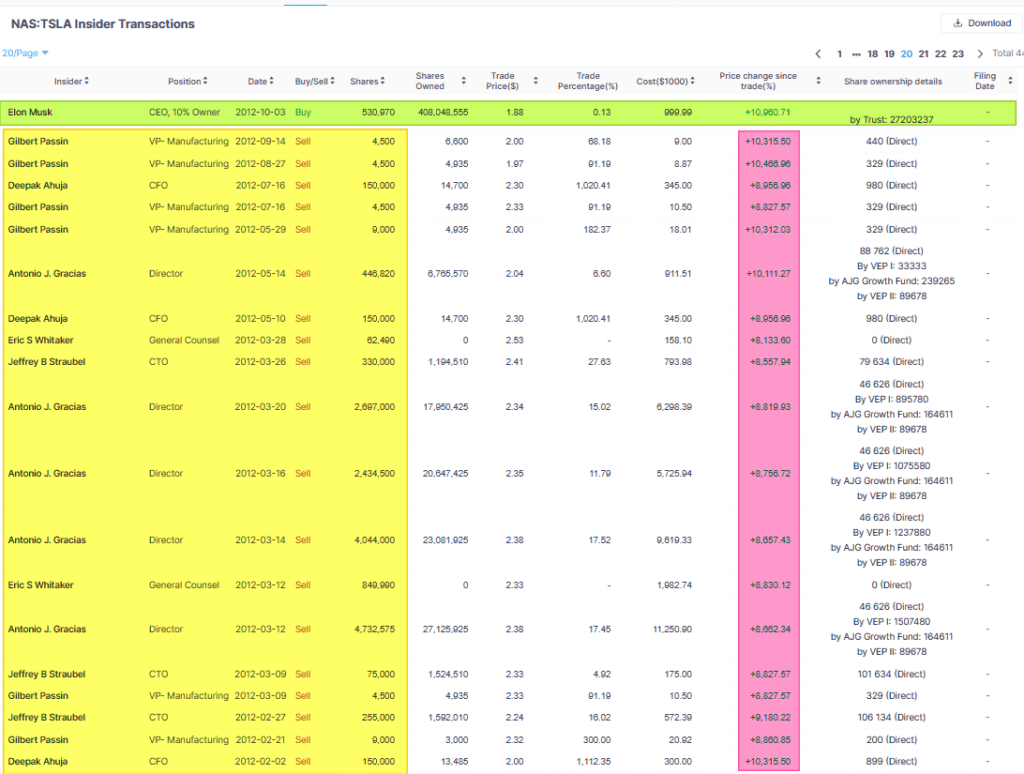

Zobaczmy na tę wiedzę ludzi od środka na przykładzie Tesli (akcje Tesla). To bardzo ciekawy przykład:

Na zielono zaznaczyłem (w danym wycinku czasu oczywiście) człowieka, który akcje kupował. Wszyscy go znamy. Na żółto zaznaczyłem tych, którzy sprzedawali. W fioletowym polu zaznaczone jest, ile tysięcy procent cena akcji zdołała urosnąć od momentu sprzedaży akcji przez nich do dzisiaj. To jak, dalej uważacie, że większość insiderów zna się na inwestowaniu? W tym wypadku insiderem, który faktycznie wiedział więcej, był sam Musk. Dlatego kupował Teslę.

Czy jednak kupował, bo wiedział, że zarobi na wzroście ceny? Prawdopodobnie wiedział, że spółka wyjdzie na prostą i będzie rentownym biznesem. Kupował, bo jako zarządzający i założyciel wiedział, że biznes rośnie, rozwija się i zacznie zarabiać. Wzrost ceny był oczywiście dodatkowym bonusem, który przyniósł mu fortunę.

W przypadku Tesli można odpowiedzieć na zadane pytanie w ten sposób:

Zarządy (insiderzy) rzadko kiedy znają się na inwestowaniu. Z pewnością wiedzą więcej i szybciej o sytuacji finansowej spółki i jej planach, niż ja i każdy inny inwestor spoza firmy. To jest ich przewaga, ale rzadko kiedy potrafią z niej skorzystać właściwie. Musk potrafił.

Podsumowanie

Teraz wyobraźcie sobie, że wchodzicie na jakieś forum, gdzie przypadkowi inwestorzy wypowiadają się na temat danej spółki. Ja tylko w tym miejscu zacytuję Einsteina, który powiedział, że dwie rzeczy są nieskończone: wszechświat oraz ludzka głupota, przy czym pewności nie ma co do pierwszego.

Kiedy poczytacie książki z lat 50-80 z ubiegłego wieku, czyli sprzed Internetu, zobaczycie, że ludzie w zasadzie kupowali coś, co jest dobre i się rozwija albo coś, co charakteryzowało się pikami akumulacyjnymi (przykłady w książce „Jak zarobiłem 2 mln dolarów na giełdzie) i konsekwencją wzrostu.

Darvas nazwał to teorią ramek, ale to nic innego, jak akumulacja, która powodowała reakcję wzrostową ceny. Gość analizował wolumen, ale jeszcze prawidłowo tego nie rozumiał. Zarobił tyle, ile chciał, robiąc to, co lubił. Po prostu tańczył, a zlecenia na rynek puszczał telegrafem z drugiego końca świata. Trudno sądzić, aby ten człowiek czytał nadmiar informacji o spółkach, którymi się interesował.

Napisałem ten artykuł, aby każdy Czytalnik miał na uwadze konieczność dbania o higienę własnego umysłu, jeżeli za zadanie stawia sobie zarabianie na giełdzie. Bardzo łatwo jest wpuścić siebie w maliny, nakręcając się na dany walor, bo ktoś medialnie jest wokół niego dużo szumu. Bez odpowiednich mechanizmów obronnych, jako emocjonalne istoty, jesteśmy gotowi wierzyć w to, co piszą w mediach. Niestety piszą niekoniecznie w naszym szeroko pojętym interesie.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…