Ponieważ mamy korektę i ceny spadają, jest to też dobra okazja do szukania kolejnych inwestycji. U nas całkiem sporo miejsca mamy jeszcze w portfelu dywidendowym. Ten rok jest szczególny ze względu na pandemię. Wiele spółek dywidendy nie wypłaci. Są jednak takie, które to zrobią, tym samym nie przerywając ciągłości wypłat. Jedną z takich spółek jest KSW.

Obserwujemy ją od jakiegoś czasu i jest na naszej liście potencjalnych spółek dywidendowych. Marcowa przecena nie wyrządziła jej szczególnie dużej szkody, wywołując tylko większą korektę. Zastanówmy się zatem wspólnie, czy i kiedy warto kupić akcje KSW.

Analiza wskaźników fundamentalnych

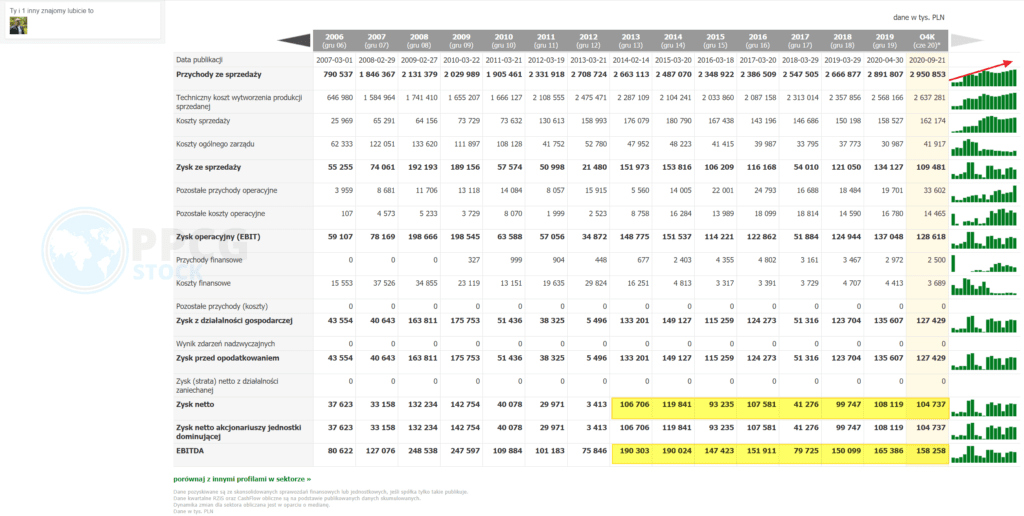

Tradycyjnie korzystam z serwisu Biznesradar.pl i na pierwszy ogień biorę bilans. Interesuje mnie wzrost przychodów ze sprzedaży i zysków.

Pozytywna tendencja to systematyczny wzrost sprzedaży. Nieco gorzej jest na poziomie zysku netto i EBITA, ale te wartości są stabilne od 2013 roku, utrzymując się w przypadku zysku netto w okolicach 100 mln zł.

Za I kwartał 2020 spółka miała doskonały dodatni cash flow na poziomie ponad 185 mln zł. W ii kwartale było to ok. 50 mln zł. To solidne wartości, bo zeszły rok był pod tym względem pod kreską.

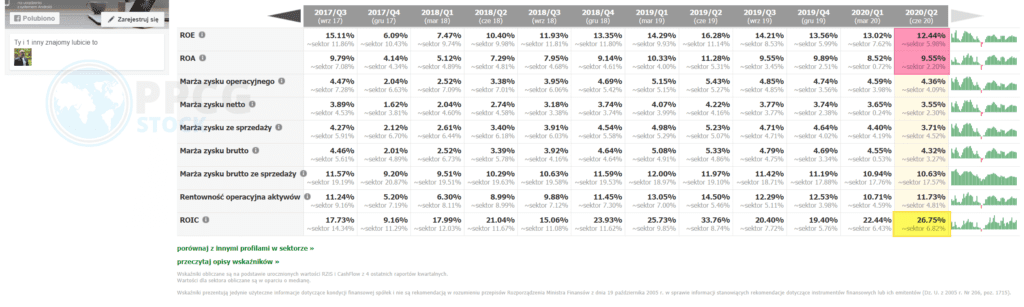

Pod względem rentowności interesuje nas ROE, ROA i ROIC. Te wskaźniki są rewelacyjne w stosunku do średniej sektora. Szczególnie ROIC na poziomie prawie 27%!

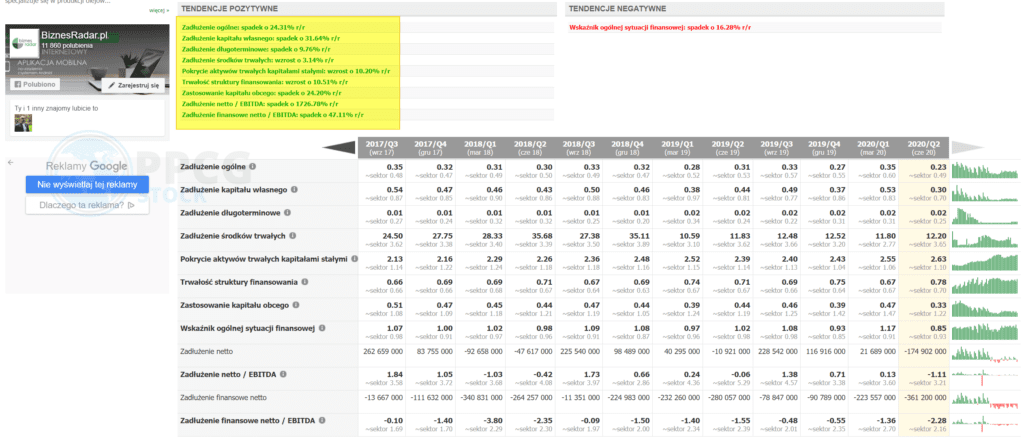

Obserwujemy bardzo pozytywne tendencje w obszarze zadłużenia. Te wskaźniki się obniżają i utrzymują na niskim poziomie w stosunku do średniej sektora. To jest jedna z ciekawszych użyteczności tego serwisu, która pokazuje pozytywne i negatywne tendencje danych wskaźników. Co więcej, można sobie jest nanieść na poszczególne okresy i śledzić zmiany.

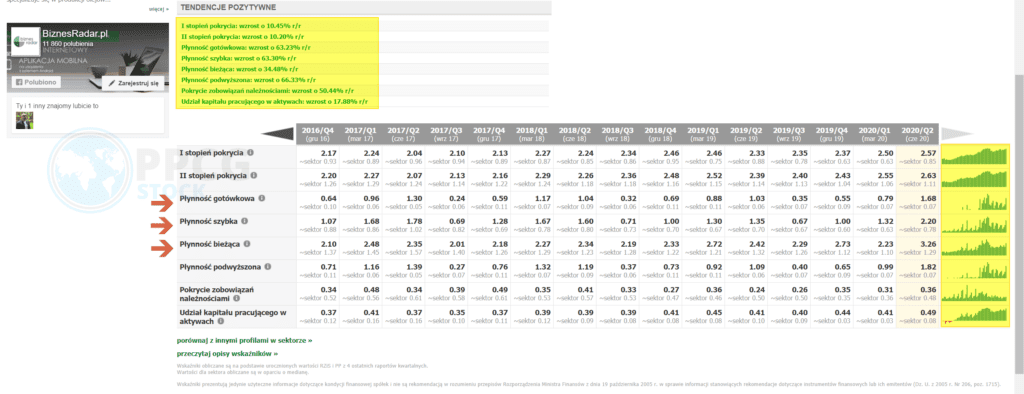

Bardzo ważne są wskaźniki płynności. Tutaj także mamy pozytywne tendencje, szczególnie w trzech najważniejszych wskaźnikach płynności, zaznaczonych strzałkami.

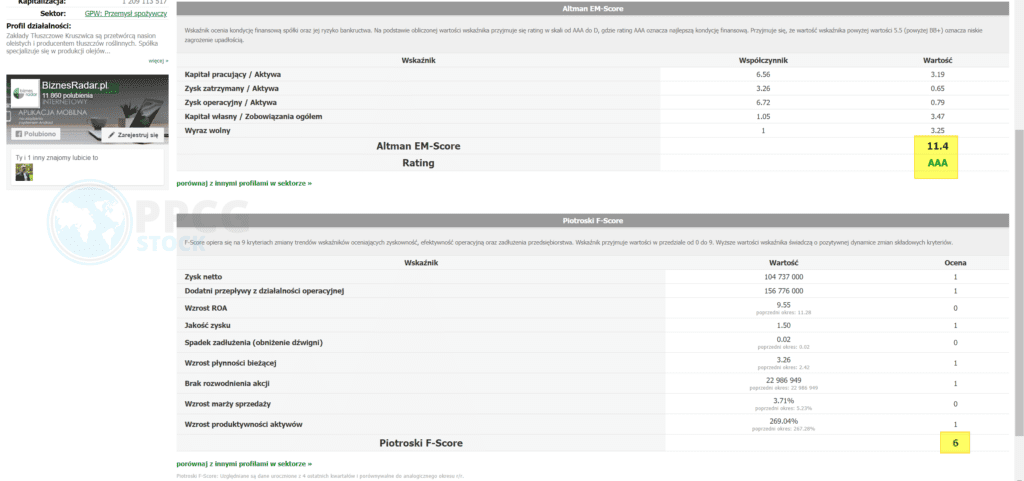

Całkiem dobrze wpadają też ratingi. W przypadku F-Score brakło tylko 1 punktu, by spółka weszła do optymalnego przedziału 7-9 punktów. Zero dostała w trzech obszarach. W mojej ocenie najłatwiej będzie w przyszłości poprawić spółce marżę.

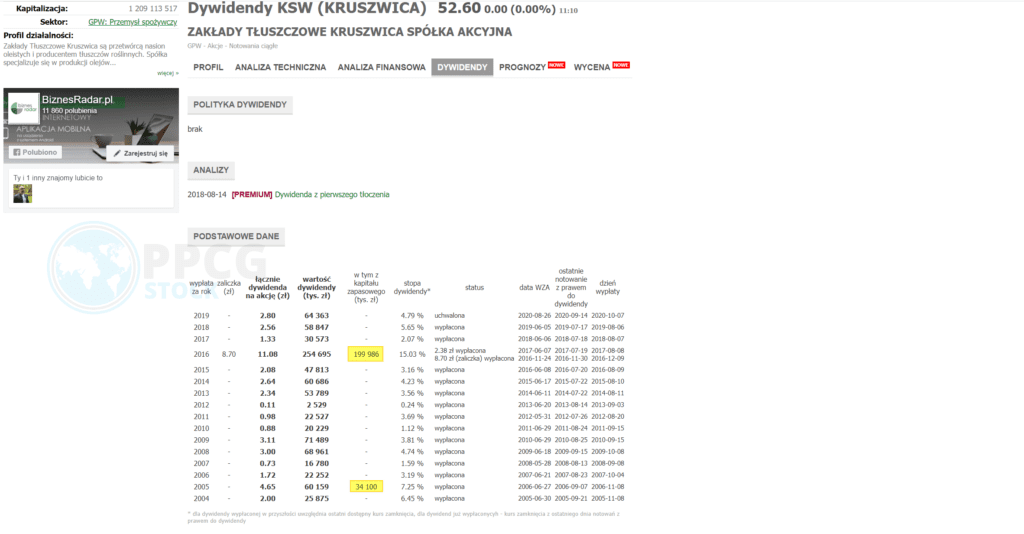

Jeśli chodzi o dywidendy, to nie mamy tutaj żadnej przerwy. Jak widzisz, dwukrotnie spółka sięgnęła do kapitału zapasowego i były to rekordowe wypłaty (odpowiednio 7,25% i aż 15% w za 2016 rok). Mimo to wskaźnik wypłaty nie przekracza bezpiecznego progu 60%.

Skoro mamy już przeglądnięte podstawowe wskaźniki fundamentalne, odpowiedzmy na pytanie, kiedy możemy te akcje kupić. Z pomocą przyjdzie nam nasza technika LTTM.

Kiedy kupić akcje KSW?

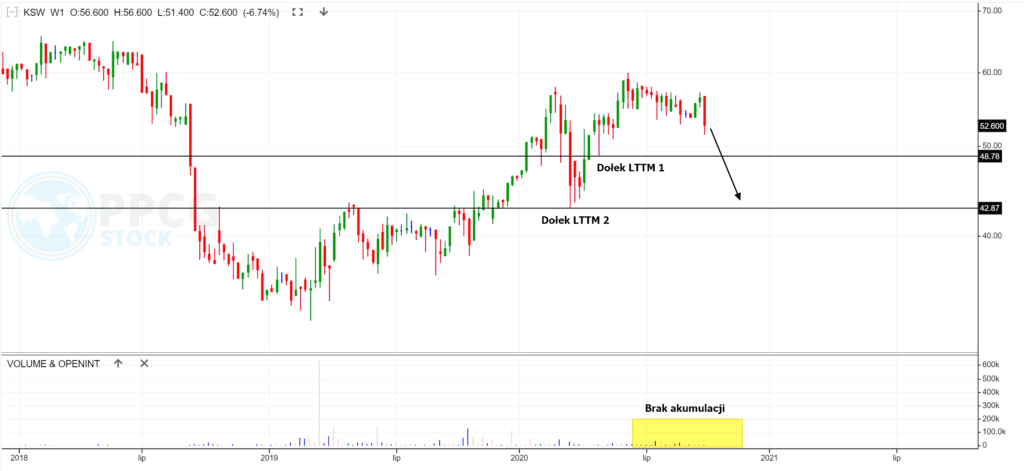

Jak już napisałem, spółka niespecjalnie ucierpiała przez pandemię. Trudno uznać spadek z 58 zł do niecałych 43 zł po wcześniejszym wzroście z 35 zł za większa tragedię.

Pierwszym ciekawym poziomem LTTM jest ok. 49 zł. Tam możemy się spodziewać już prób odzyskania kontroli przez popyt. Jednocześnie trudno w tym momencie wskazać na wykresie akumulację, bo obroty utrzymują się na niskim poziomie w skali tygodniowej.

Skoro nie ma teraz akumulacji, to zasadnym wydaje się spadek w kierunku drugiego dołka LTTM na poziomie ok. 43 zł. Z tego wsparcia startowało odbicie. Być może obroty skocza po spadku poniżej dołka nr 1 i proces akumulacji będzie trwał aż do momentu zejścia pod 43 zł. Czas pokaże, ale w tym momencie nie mamy okna transakcyjnego zgodnie z naszą strategią inwestycyjną.

Podsumowanie

Spółka jest ciekawa, ma dobre fundamenty i nieźle poradziła sobie w czasie pandemii. Mankamentem może być niska płynność oraz widoczny na wykresie W1 brak akumulacji na ostatnim spadku. To jednak może się zmienić.

Dajcie mi znać w komentarzy, co sądzicie o tej inwestycji.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…