Alphabet (Google) stał się oficjalnie kolejną spółką z kapitalizacją rynkową 2 bln dolarów. Spółka stanęła przed dwoma największymi wyzwaniami w ostatnich 25 latach swojej działalności: narodziny generatywnej AI oraz rosnąca liczba regulacji. W mojej ocenie to AI ma i będzie miała największy wpływ na biznes Google.

Skup akcji i dywidenda Google

25 kwietnia 2024 spółka ogłosiła dwie istotne z punktu widzenia inwestorów:

- pierwsza w historii spółki dywidenda,

- skup akcji własnych na kwotę 70 mld dolarów.

W piątek 26 kwietnia kurs Alphabet poszybował w górę o 10%, z czego się bardzo cieszymy, bo mamy te akcje w portfelu głównym. Na dzień dzisiejszy stopa zwrotu z tej inwestycji to 65%, a akcje kupiliśmy w listopadzie 2022.

Alphabet announced its first-ever dividend and a $70 billion stock buyback, cheering investors who sent the stock surging nearly 16% after the bell. More here: https://t.co/1RqSyehf9w

— Reuters Business (@ReutersBiz) April 26, 2024

Google wszedł do elitarnego grona spółek z kapitalizacją 2 bln dolarów. Większą mają tylko Nvidia (2.2 bln), Apple (2.6 bln) i Microsoft (3.0 bln). Amazon jest na poziomie 1.8 bln, a Meta 1.1 bln dolarów.

W przeciwieństwie do Meta, której cena akcji spadła o 10 procent po tym, jak Mark Zuckerberg stwierdził, że zarobienie pieniędzy na na generatywnej AI zajmie lata, Google ogłosiło, że znajduje już kilka sposobów na jej sprzedaż. Przykładowo AI pomaga reklamodawcom w docieraniu do odbiorców z wykorzystaniem narzędzia Performance Max. Reklamodawcy o 63% częściej opublikują kampanię z dobrą lub doskonałą siłą reklamy.

To jednak nie koniec dobrych wiadomości, bo spółka zaprezentowała doskonałe wyniki za Q1 2024.

Rewelacyjny Q1 2024 dla Alphabet

Spółka podała również doskonałe wyniki za I kwartał bieżącego roku. Poniższa infografika pokazuje, że pobiła oczekiwania we wszystkich kluczowych obszarach.

Google has given impressive financial results for Q1 2024. It expects You Tube and Cloud to exit 2024 with a combined annual run rate of over $ 100 billion.#Google #Earnings #Finance #MONEY #StockMarket #investment #Alphabet #YouTube pic.twitter.com/Sl77ofsZYs

— InformationIsWealth (@KnowTheWorld23) April 28, 2024

Szczególnie duże wrażanie robi na mnie dynamika wzrostu przychodów (15,4%) i wzrost zysku operacyjnego o ponad 46%. Alphabet ma rewelacyjne wskaźniki finansowe:

- duża dynamika wzrostu przychodów,

- niewielkie zadłużenie i duża gotówki w kasie,

- wysoki ROIC na poziomie prawie 30%,

- szybko rosnący FCF,

- wysokie prognozy przychodów (+11%) i zysku (+20%).

Powyższe parametry stawiają spółkę w czołówce atrakcyjnych inwestycji w segmencie amerykańskich dużych spółek technologicznych. Tym bardziej, że według modelu DCF spółka nie jest przewartościowana i nawet ma niewielkie dyskonto (ok. 7%) względem wartości godziwej (fair value).

Analiza VSA Alphabet

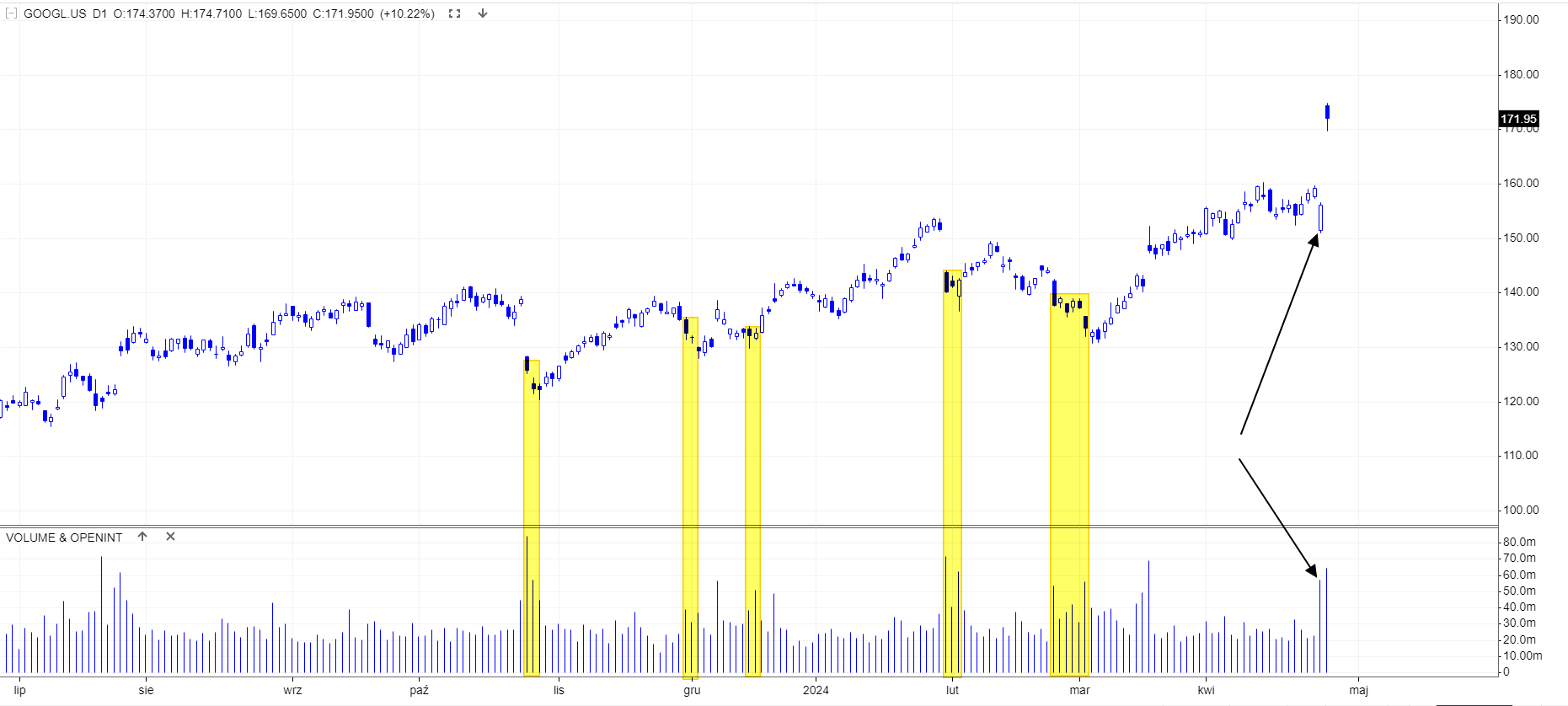

Bardzo dobre wnioski dla spółki płyną z analizy wykresu cenowego, połączonego z wolumenem.

Na końcu wykresu widzimy już w formie nowego szczytu wzrost spowodowany wyżej przedstawionymi informacjami. Ważne jest jednak to, co zaznaczyłem strzałkami. Jak to jest możliwe, że tak mocno wzrósł wolumen przed dniem, w którym ogłoszono tak dobre informacje dla spółki? Czy wszyscy mamy dokładnie taki sam dostęp do informacji, czy może ktoś wiedział wcześniej? Dla mnie odpowiedź jest oczywista.

Ostatnie kilka miesięcy, które widać na wykresie, to konsolidacja po wcześniejszym trendzie wzrostowym. Cena nie zdołała wejść w trend spadkowy, bowiem każdy spadek powodował wygenerowanie dużego wolumenu. Było to możliwe, ponieważ w arkuszu zleceń zlokalizowane były duże zlecenia popytowe. Te kilka miesięcy wystarczyło, aby spółka poprzez organiczny rozwój stała się więcej warta na rynku. Dobre informacje opisane w artykule, to już prawdopodobnie start nowego ruchu wzrostowego.

Nasze doświadczenie z rynku amerykańskiego podpowiada nam to, że właściwie każda spółka, która decyduje się na wypłacanie rosnącej dywidendy, może liczyć na dopływ długoterminowego kapitału. Wraz ze skupem akcji własnych, może to być solidny impuls do wygenerowania kolejnego impulsu wzrostowego.

Autor wpisu: Bartek Bohdan

Wyniki portfeli edukacyjnych

Całkowite stopy zwrotu (TR) na dzień 31.03.2024 (od początku prowadzenia portfeli) obejmują wzrost kursu akcji i wypłacone dywidendy.

Portfele edukacyjne: Główny +82% / Emerytalny +175% / Dywidendowy +84%

TOP 5 spółek: Shell +196% / Rokita +179% / DOM +136% / PEO +151% / AMD +117%

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…