Na rynku jest kilka pewników, które decydują o ruchu cen. Jednym z takich pewników jest to, że jeżeli na rynku zostanie przeprowadzona akumulacja, to będziemy mieli wzrost cen. Tak to dokładnie działa.

Jak zbierze się z rynku podaż, rynek musi rosnąć. Drugim pewnikiem jest to, że jeżeli zwyżka po akumulacji idzie na wolumenie malejącym, to mamy do czynienia z korektą. Mamy więc pewność, że po niej ceny mocno spadną. Jeżeli jednak wzrost idzie na wolumenie rosnącym, zyskujemy pewność, że ruch spadkowy będzie korektą w hossie, nie zaś powrotem do długoterminowej korekty bądź bessy.

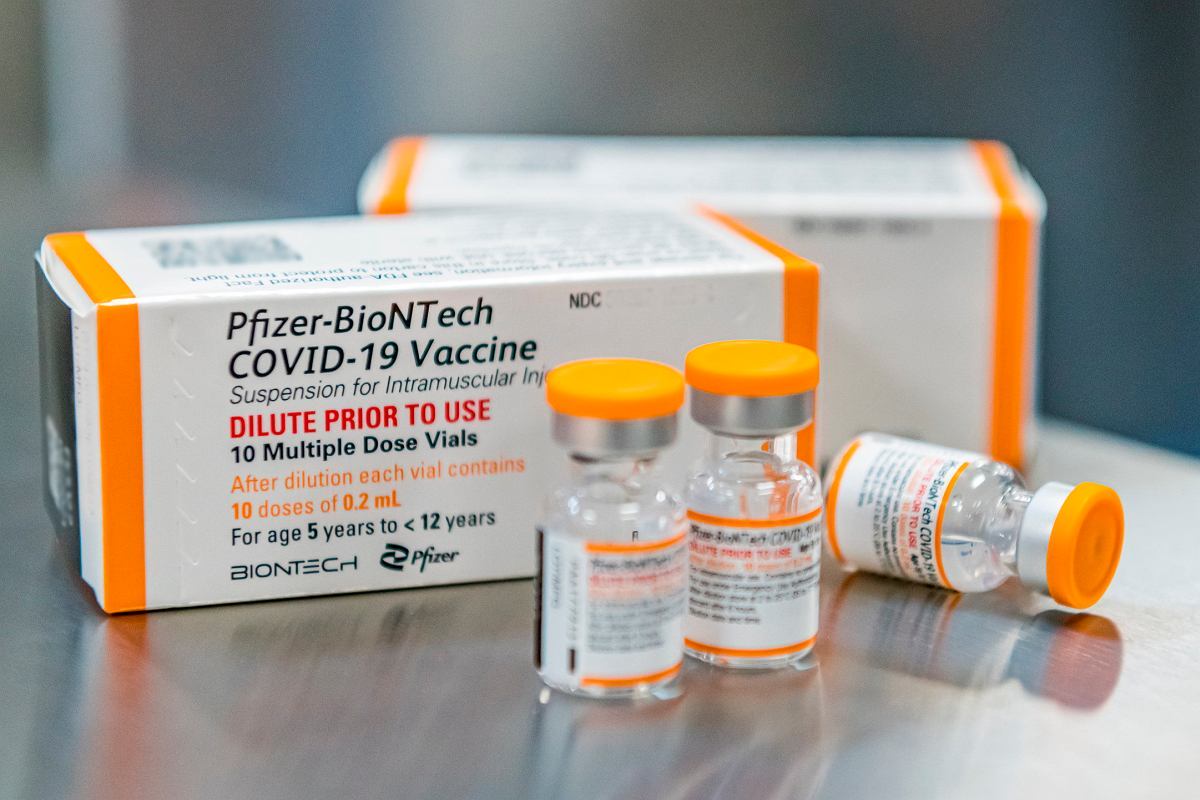

Analiza wykresu Pfizer

Najtrudniej jednak sobie to przetłumaczyć i finalnie uwierzyć, bowiem ludzki mózg tak jest skonstruowany, że jak widzi wzrost, to chce wierzyć w nieskończoność generowanych zysków. W przypadku omawianej spółki, może być jeszcze trudniej. Jest to spółka, która produkuje najpopularniejszą szczepionkę na świecie, zarabia na niej krocie i tym samym generuje rekordowe zyski.

UPDATE: We are proud to announce, along with @BioNTech_Group, that our mRNA-based #vaccine candidate has, at an interim analysis, demonstrated initial evidence of efficacy against #COVID19 in participants without prior evidence of SARS-CoV-2 infection.

— Pfizer Inc. (@pfizer) November 9, 2020

Media wciąż prowadzą kampanię z równą siłą, jak wtedy, kiedy przypadków zakażeń było 30 000 dziennie. Tak więc powiedzcie mi – kiedy, jak nie teraz kupować taką 'kurę znoszącą złote jaja’?

Wnioski na podstawie ceny i wolumenu

- Na zniżce na „Fali A” przeprowadzono – no właśnie, co? Akumulację, czy dystrybucję? Można zauważyć, że wolumeny na zniżce przyrastały, więc spółka weszła w bessę. Jedni kupili, drudzy sprzedali (zauważmy wcześniejszy wzrost w tle) i zarobili na tym biznesie. Obecnie w spółkę wszedł długoterminowy kapitał, stawiający na dojrzałe przedsięwzięcia. Wzrost wolumenu na spadku oznacza wejście w bessę lub długoterminową korektę.

- Ta długoterminowa korekta może przyjąć formę fali 4 (i tak zapewne jest). W takim przypadku obecnie kreślimy falę B, po której zejdzie fala spadkowa C. Fale C mają cechy pionowego spadku i są impulsem spadkowym, dlatego angażowanie się na obecnym etapie w tę spółkę można nazwać giełdowym samobójstwem.

- Co innego po tym, jak fala C zejdzie i na niej kupimy akcje. Wtedy przed nami z dużą szansą na rozegranie fala D. Fale D są dynamiczne i często pionowo rosną w górę. Jeżeli więc miałbym rozgrywać tę spółkę, to właśnie na tej fali. Abonenci naszego portalu wiedzą chociażby, jak wygląda fala D na KGHM.

Tutaj niewielka dygresja – pamiętacie, jak wyglądała hossa u nas w latach 2003-2007? To właśnie rynki wschodzące były beneficjentem napływu kapitału i dały największą stopę zwrotu. Podobnie dużą stopę dadzą obecnie, po bessie (która na powyższej spółce będzie falą C). W tym czasie takie rynki, jak SP500, również miały hossę i zyskały dobre 100%. Więc to dobrze komponuje się w dynamiczną i oczekiwaną falę D na powyższej spółce.

Wnioski końcowe

Zyski zyskami, ale ruch kapitałów wskazuje na korektę i 'przewartościowanie w oczach kapitału’ na fali B. Z tego powodu powyższa spółka jest poza zakresem mojego osobistego zainteresowania.

Problemem będzie jednak dolar, bowiem kupując Pfizera, kupujemy go za dolary. Zyskamy na spółce, stracimy na dolarze. Jeżeli więc ktoś nie ma stricte dolarów i nie prowadzi inwestycji dolarowych, fala D, chociaż zyskowna, nie będzie dla niego.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…