Vigo to spółka dość wyspecjalizowana. Zgodnie z profilem jest producentem niechłodzonych, fotonowych detektorów podczerwieni. Oferowane detektory są wykorzystywane w przemyśle, medycynie, technice wojskowej oraz pracach badawczych. Oferta spółki obejmuje również zaawansowane urządzenia optoelektroniczne, w tym kamery termowizyjne do zastosowań cywilnych i wojskowych. Spółka posiada status oficjalnego dostawcy podzespołów dla NASA.

Od razu nasuwa mi się pytanie, jaki efekt skali można osiągnąć w tak wyspecjalizowanej i niszowej branży. Czy będzie wystarczający, by spółka mogła np. przez kolejne 10 lat systematycznie zwiększać przychody, zyski i rentowność? Na teraz nie znam odpowiedzi na to pytanie, bo za mało znam samą spółkę.

Analiza finansowa Vigo

Zaczynając od rachunku wyników obserwujemy od 2018 roku dynamiczny wzrost sprzedaży. Zysk netto skokowo wzrósł w 2020 roku oraz w ciągu 4 kwartałów do końca czerwca 2021 roku. Solidną dynamikę wzrostu widzimy także w zysku operacyjnym (EBIT) i EBIDTA. To oczywiście przekłada się na bardzo dobry wskaźnik ROIC (powyżej 17%). Z drugiej strony mamy niestety spadek środków pieniężnych w bilansie o prawie 38%.

Spółka ma wysoki EPS, czyli zysk na akcję na poziomie ok. 50 zł. Jeśli chodzi o rentowność, to poza ROIC mamy wysoki wskaźnik ROE na poziomie ok. 33% oraz wysoki wzrost marży zysku netto o prawie 90%. Pozytywną tendencją jest spadek zadłużenia ogólnego o ok. 11%. Spółka utrzymuje również wysoką płynność. Model Altmana pokazuje 8,2 przy granicy 5,5, a model F-Score 6 punktów. Optymalny F-Score to 7-9 punktów, a więc niewiele brakuje.

Ostatnia dywidenda została wypłacona za 2016 rok. Stopa dywidendy nigdy nie przekroczyła 3%. Zdecydowanie nie jest to więc spółka dywidendowa.

Sumarycznie sytuacja finansowa spółki nie budzi moich zastrzeżeń.

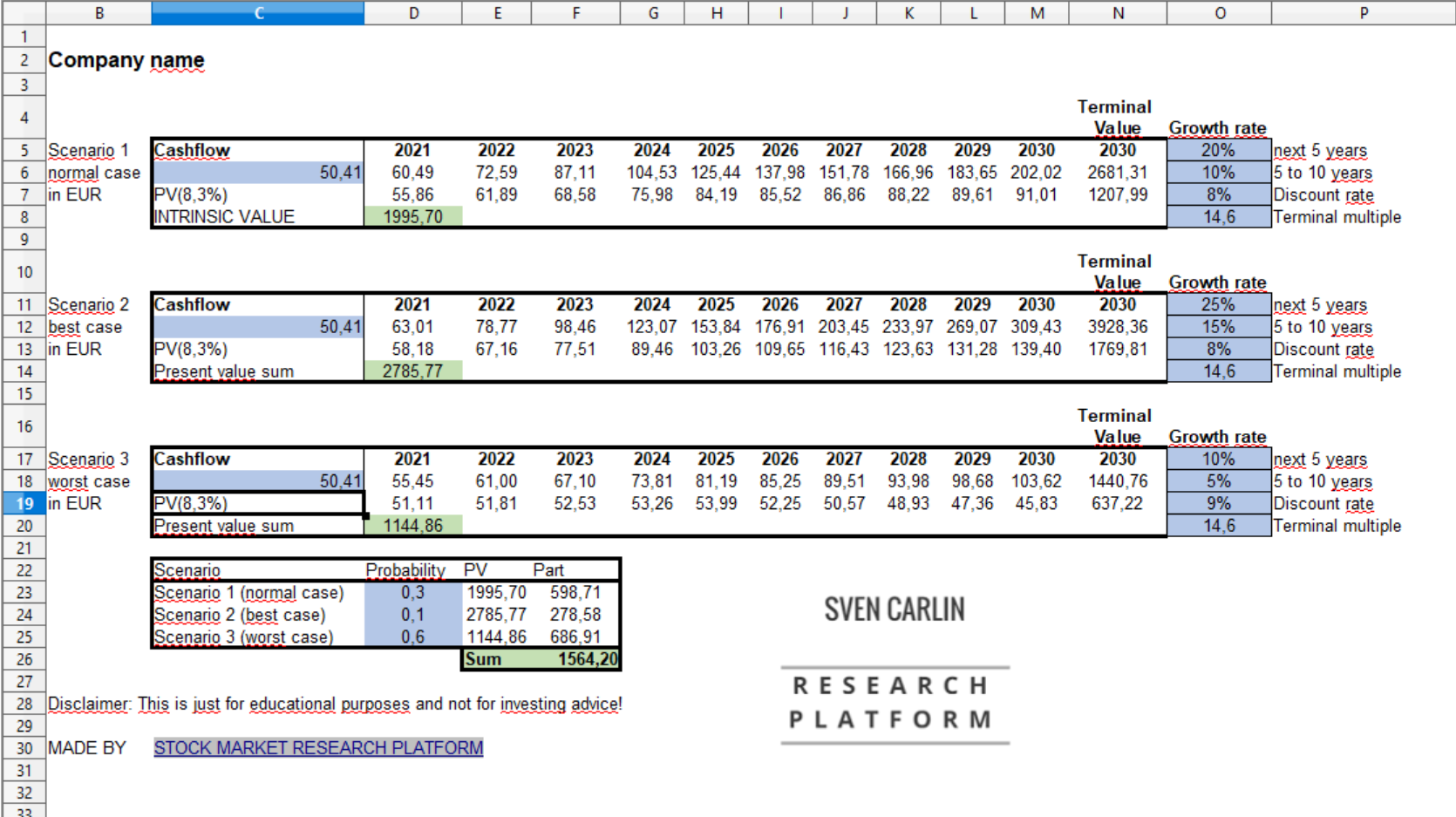

Uproszczona kalkulacja wartości wewnętrznej

Korzystając z prostego arkusza kalkulacyjnego możemy policzyć sobie wartość wewnętrzną, bo mamy takie dane jak prognozy zysku, wskaźnik C/Z, EPS. Potrzebujemy jeszcze tylko stopy dyskontowej (WACC). Raport analityczny Ipopema wylicza nam stopę dyskontową na 8,3% i taką wartość przyjmuję do kalkulacji.

Dane wejściowe:

EPS: 50,41

Wskaźnik C/Z: 14,6

Średnia zmiana zysku r/r (EBIDTA): 20%

Stopa dyskontowa (WACC): 8,3%

Aktualna cena akcji ok. 730 zł jest znacznie poniżej wartości wewnętrznej dla scenariusza pesymistycznego, którego prawdopodobieństwo wynosi 60%. Dyskonto na poziomie ok.36% oznacza, że kierując się tylko i wyłącznie powyższym wyliczaniem, akcje są dziś kwotowane sporo niżej niż wartość wewnętrzna spółki Vigo. Warto zatem sprawdzić, czy na wykresie widzimy jakiś punkt zaczepienia do kupna akcji w tym momencie.

Analiza wolumenu na wykresie Vigo

Spółka jest na giełdzie od 2014 roku i wtedy kosztowała poniżej 200 zł za akcję. To oznacza, że w ciągu ok. 7 lat zwiększyła kapitalizację 4-krotnie. Wykres jest w interwale miesięcznym, bo spółka ma tak niską płynność, że jest to jedyny sensowny interwał, na którym mogę analizować wolumen.

Na teraz najbliższym dołkiem LTTM jest poziom ok. 486 zł. Kolejne wsparcie to ok. 326 zł. Jeśli spojrzymy na rozkład wolumenu, to systematycznie maleje właśnie od ustanowienia niżej położonego dołka. To oznacza, że do spółki płynęło coraz mniej kapitału w miarę wzrostu kursu akcji. Jednocześnie zwracam uwagę na brak dystrybucji.

Wnioski końcowe

Wszyscy, którzy kupowali akcje np. po 770 zł, muszą teraz znaleźć chętnych, którzy je odkupią drożej, np. po 780 zł lub więcej, jeśli chcąc wyjść na zero lub zarobić. Załóżmy, że inwestor kupił 100 akcji po 326 zł. Wydał na ten cel 32 600 zł (pomijam prowizję). Aby zarobić 10%, musiał znaleźć kolejnego inwestora, który odkupi od niego te akcje za 35 860 zł.

Aktualna cena VIGO to 730 zł. Jeśli ktoś kupił po tyle identyczną ilość akcji, czyli 100 sztuk, to musiał wydać na zakup 73 000 zł. To niemal 2 razy tyle, co pierwszy inwestor, który kupował taka samą ilość po 326 zł. Jednak chcąc zarobić też 10%, musi znaleźć kogoś, kto wyda na te 100 akcji 80 300 zł. Różnica to 7 300 zł w stosunku do 3 260 zł przy kursie 326 zł. To oznacza, że zarobek 10% wymaga przy cenie akcji 730 zł pozyskania z rynku kapitału większego o ok. 45% niż przy kursie 326 zł. Innymi słowy o tyle więcej musi na rynek napłynąć środków, by wyciągnąć swoje 10% przy aktualnie cenie Vigo. Na ile jest to realne, jeśli średni dzienny obrót na spółce za ostatnie 20 sesji to ok. 88 tys. zł.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…