Brand24 to mała spółka, która stworzyła autorskie narzędzie do monitorowania treści w Internecie. Funkcjonuje w modelu SaaS, czyli biznes w formule bardzo podobnej do TEXT. Kapitalizacja spółki to ok. 75 mln zł, a więc jest to bardzo mały podmiot. To z kolei już na starcie tworzy problem, bo niestety spółka jest mało płynna i tym samym kurs cechuje się dużą zmiennością. Jak mogą zachować się Akcje Brand24. Ile są warte?

Struktura akcjonariatu też pozostawia sporo do życzenia. Nie mamy w nim praktycznie w ogóle instytucji finansowych. Są 2 fundusze (prawdopodobnie venture capital) z łącznym udziałem ponad 38%. Akcji w wolnym obrocie (FF) jest nieco ponad 42%.

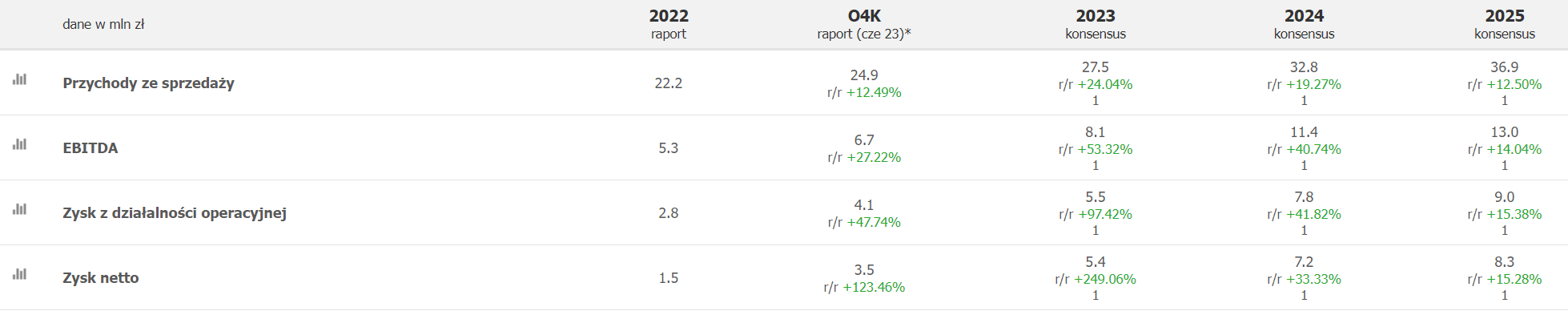

Analiza finansowa – akcje Brand24

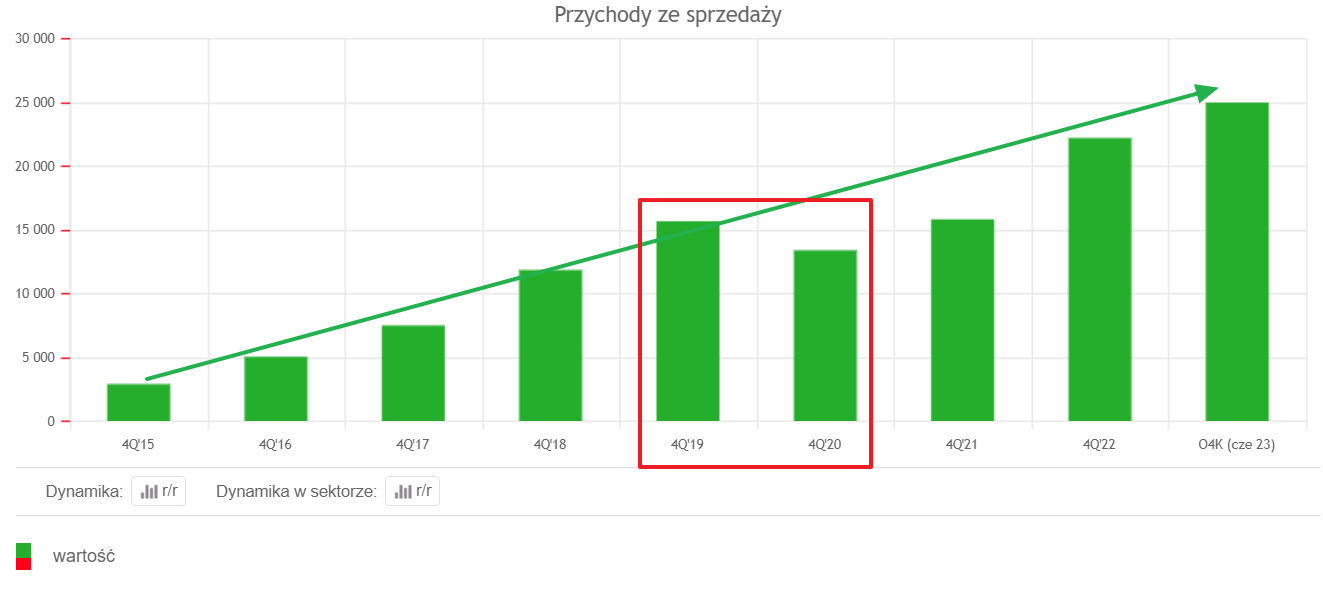

Bardzo podoba mi się wzrost przychodów. Spółka tylko raz zaliczyła potknięcie w 2020 roku (pandemia).

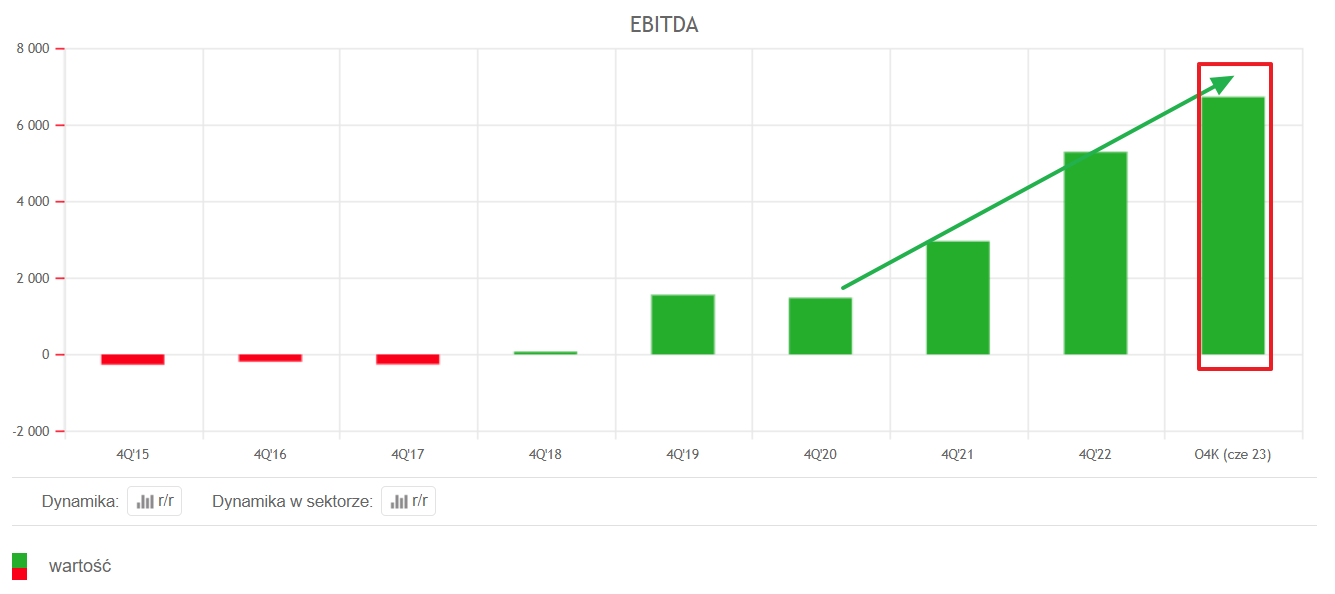

Od 2020 roku obserwujemy również dynamiczny wzrost zysku z rekordowym EBIDTA na poziomie ponad 6,7 mln zł (raport za czerwca 2023). Był to wzrost o 67% względem poprzedniego okresu.

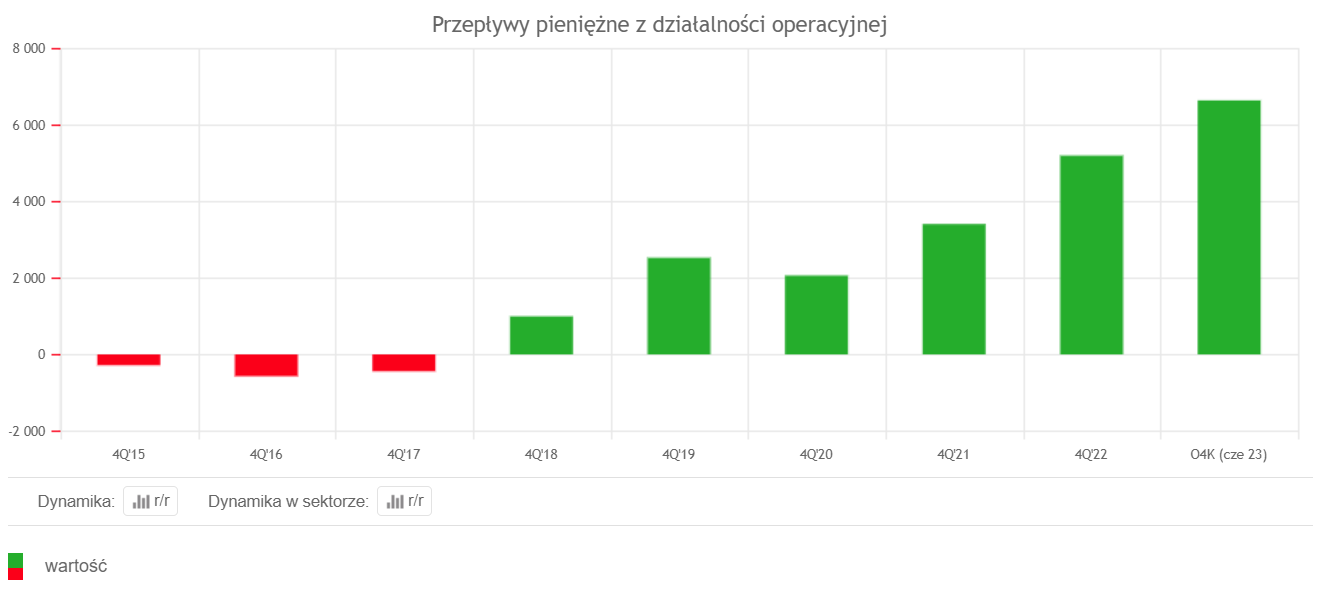

Jeszcze bardziej imponujący był wzrost zysku netto o 238% do poziomu 3 457 000 zł. Musimy jednak pamiętać, że to mały biznes, który dużo łatwiej się skaluje. Stąd tak dynamiczne wzrosty. Na duży plus zaliczam też dynamiczny wzrost cash flow operacyjnego – wzrost o 44% do rekordowego poziomu 6,63 mln zł.

Bardzo pozytywne tendencje mamy we wskaźnikach rentowności. Silnie wzrosły marże. Przykładowo marża operacyjna wzrosła o 77% do 16,5%, a marża zysku netto o 154% do 14%. Nie są to wysokie poziomy, ale znacznie powyżej średniej sektora. Do tego dochodzi bardzo wysoki ROIC ponad 61%.

Spółka ma rozsądny poziom zadłużenia ogólnego 0,48, choć po modelu biznesowym spodziewałem się sporo niższej wartości. Trochę niedomaga też płynność. Przykładowo płynność bieżąca CR to 1,3. Mieści się w bezpiecznym przedziale, ale dokładnie na dolnej jego granicy.

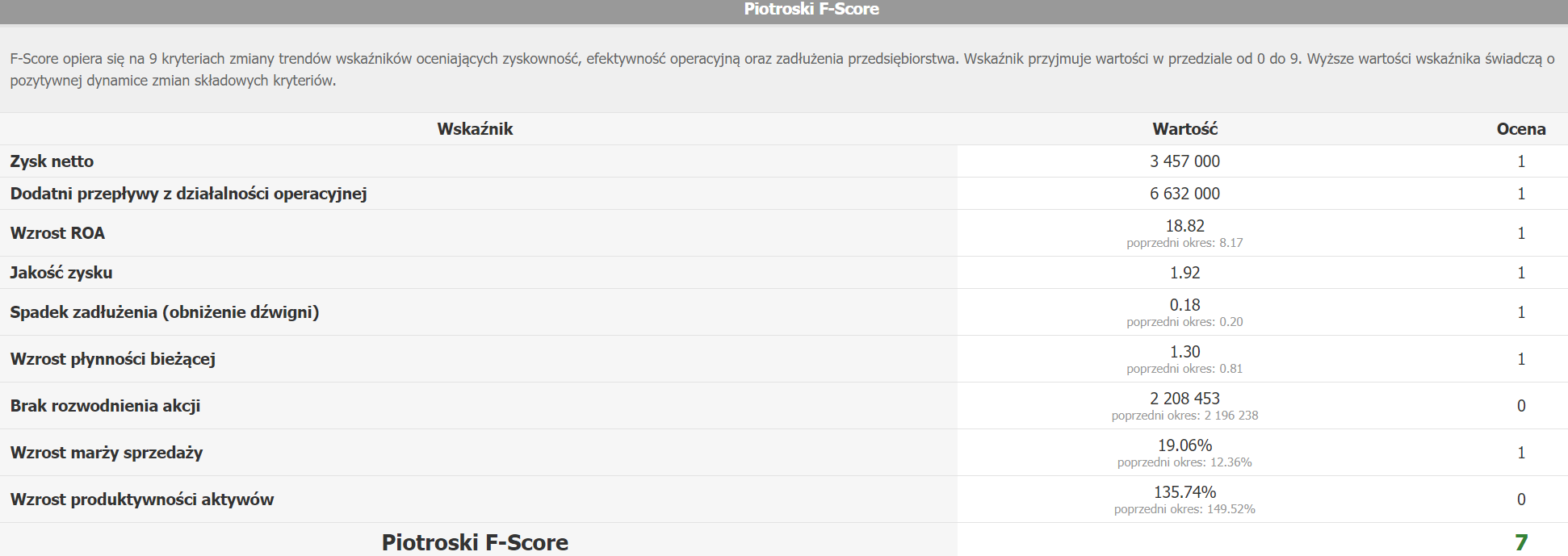

Ze względu na pozytywną dynamikę składowych nieźle wygląda model F-Score z punktacją 7/9.

Spółka Brand24 niestety nie wypłaca dywidendy, ale za to mamy prognozy. Radzę podejść do nich z bardzo dużą rezerwą, gdyż zrobił je 1 analityk. Bieżący rok ma się zamknąć rekordowym zyskiem 5,4 mln zł.

Jest szansa na 2-cyfrowe wzrosty w okresie 2024-2025, co uznaję za bardzo prawdopodobne w kontekście dynamiki ostatnich 2-3 lat. Chętnie również zobaczyłbym spadek wskaźnika P/S do czerwonej strefy.

W tym celu musiałby znacząco wzrosnąć przychody przy jednoczesnym braku wzrostu (spadku) ceny akcji. To pierwsze Brand24 ma dowieźć zgodnie z prognozami. Pozostaje kwestia kursu akcji.

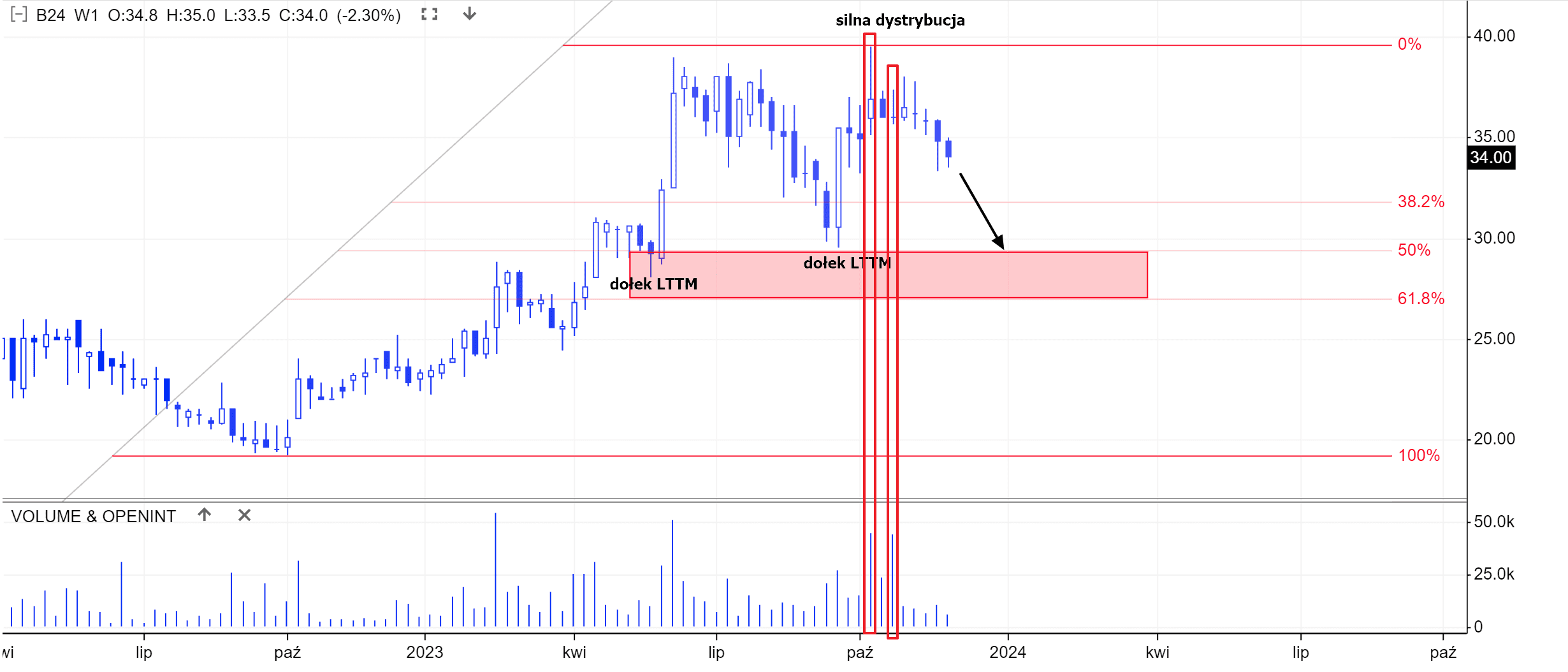

Analiza wolumenu (VSA) – akcje Brand24

Ze względu na płynność analizuję wykres W1 i niestety widzę dystrybucję na szczycie. Zaznaczyłem czerwonymi ramkami dwie świece Upthrust z wysokimi wolumenami.

Skutkiem tej dystrybucji jest aktualny spadek kursu. Z uwagi na brak równoważnej akumulacji bazowym scenariuszem jest dla mnie testowanie strefy dołków LTTM pomiędzy zniesieniami 50% i 61,8% (czerwona strefa). Spadek do tego wsparcia obniżyłby również wskaźnik P/S do atrakcyjniejszej wartości.

Podsumowanie

Jestem inwestorem dywidendowym i brak dywidendy jednoznacznie dyskwalifikuje Brand24 jako kandydata do mojego portfela akcji. Mam również wątpliwość co do możliwości skalowania biznesu. Z jednej strony to mała firma (łatwo o dynamikę wzrostu), a produkt jest unikatowy (w zasadzie brak konkurencji). Z drugiej strony jest to na tyle wyspecjalizowane narzędzie, że trudno w mojej ocenie wyskalować biznes tak, by przychody wzrosły przykładowo 10-krotnie. Na pewno będzie to bardzo trudne na polskim rynku, chyba, że spółka mocno rozepchnie się na rynkach zagranicznych.

Bartek Bohdan

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…