Usłyszałem niedawno o 16-letnim cyklu dolara. Od razu zastanowiłem się, czy szukanie takich prawidłowości i do tego ubieranie ich w sztywne ramy czasowe może zwiększyć efektywność inwestowania na giełdzie (jak inwestować na giełdzie). Na rynki kapitałowe wpływa tak wiele zmiennych i zdarzeń nadzwyczajnych, że w zasadzie niemożliwe jest powtórzenie scenariusza z przeszłości. Rynki się zmieniają i rozwijają. Pewne procesy są stałe, bo ludzkie emocje i decyzje w reakcji na konkretne zdarzenia pozostają niezmienne. Jednak korelacja i proste zależności zawsze będą ryzykowne do rozgrywania, bo giełdy to nie są układy zamknięte, ale dynamicznie zmieniające się środowiska.

Indeks dolara

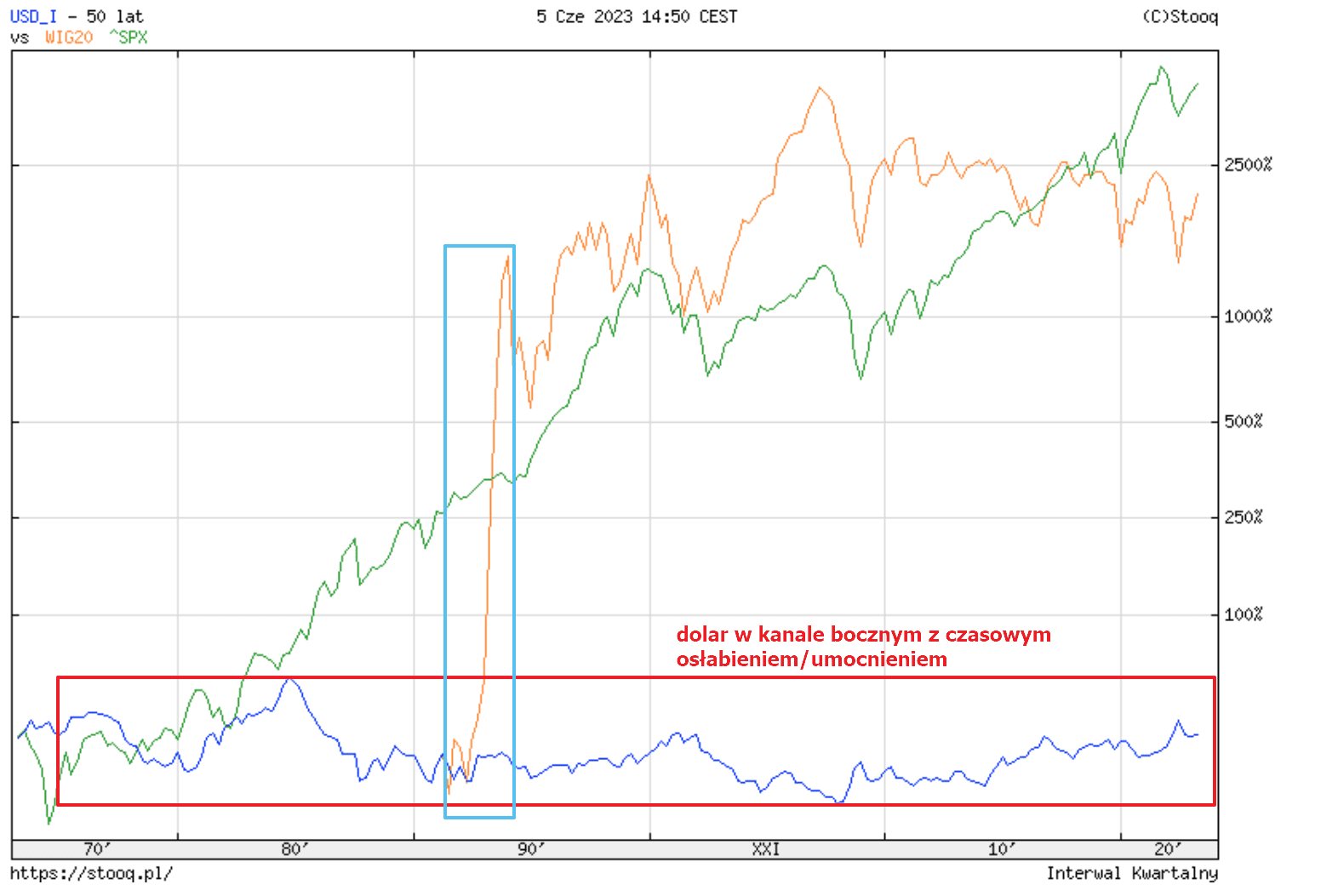

Jeśli spojrzymy na indeks dolara w perspektywie 50 lat, to widać ruch w ramach kanału bocznego. Z początkiem lat 90-tych, po transformacji i upadku komunizmu, do Polski zawitał wolny rynek i giełda wznowiła działalność. Nastąpiło skokowe dostosowanie wycen spółek giełdowych do nowej sytuacji gospodarczej i gwałtownego rozwoju kraju (niebieska ramka).

Od tego momentu aż do 2009 roku WIG (indeks WIG) ruszał się względnie zgodnie z rytmem SP500. Gdy dolar czasowo był słabszy do PLN (lata 2003-2007), WIG20 zyskiwał mocniej, ale SP500 też zwyżkował.

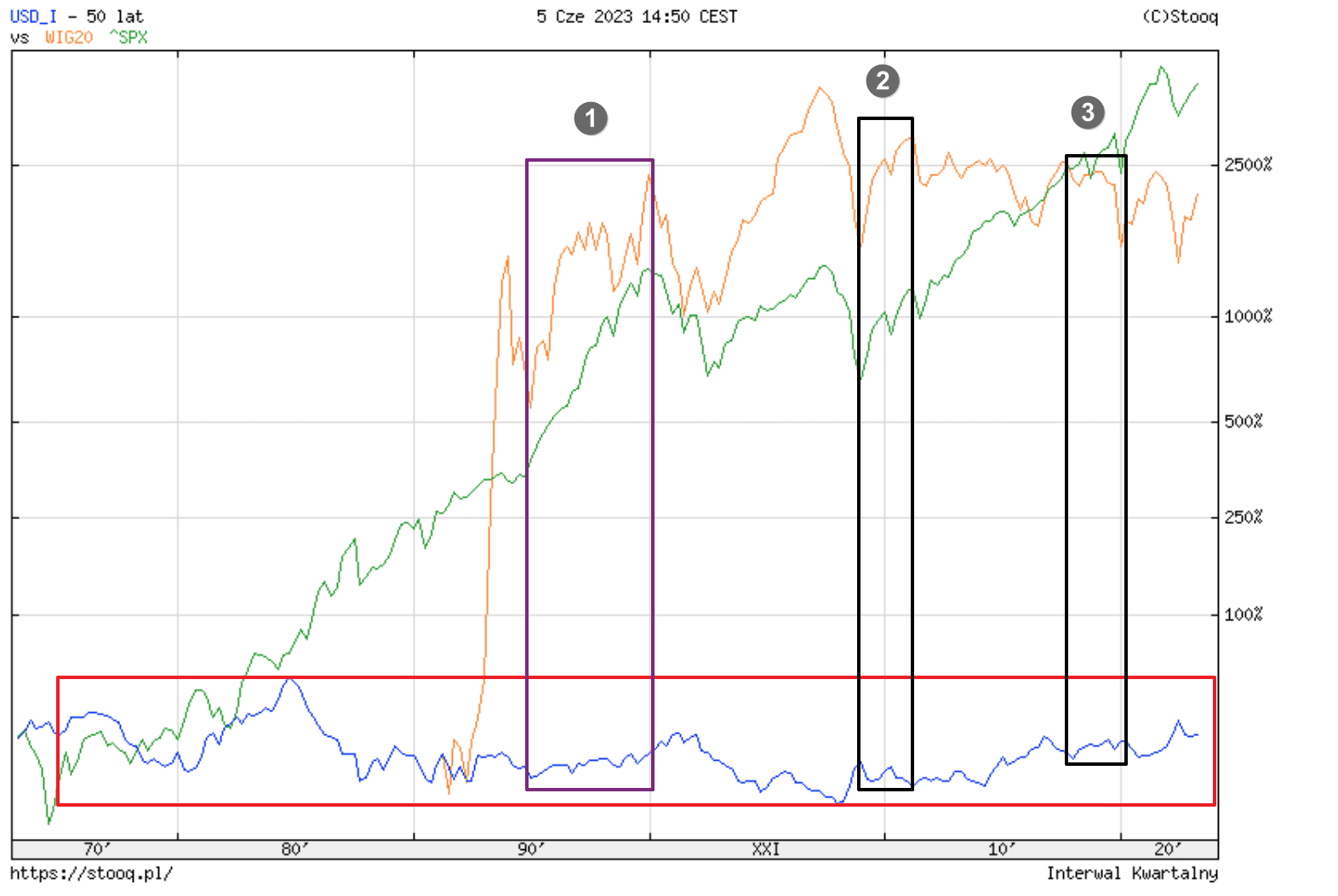

Od dołka w 2009 roku mamy raczej umocnienie dolara niż osłabienie. To w żaden sposób nie zaszkodziło SP500 (indeks SP500), ale wpędziło WIG20 (indeks WIG20) w kanał spadkowy (analiza techniczna) i płaską bessę, pomimo okazjonalnych podbić. Te znów są skorelowane z mniejszym lub większym umocnieniem PLN. Inwestowanie na tej bazie nie jest jednak najlepszym rozwiązaniem, choć może pomóc zoptymalizować pewne działania. Przykładowo na kolejnym wykresie zaznaczyłem okres (ramka 1), gdy pomimo umocnienia dolara również WIG20 dynamicznie zwyżkował.

Z kolei w ramkach 2 i 3 widzimy, że nawet niewielki spadek USD przełożył się na lepszą formę polskiego indeksu (ramka 2), zaś wzmocnienie dolara zaszkodziło WIG20 (ramka 3). Na umocnieniu dolara zyskał SP500, co też zdaje się obalać aksjomat, że słaby dolar to zawsze mocniejsze indeksy i odwrotnie. Mimo wzrostu dolara, akcje amerykańskie zwyżkowały. A może właśnie dlatego rosły, że kapitał napływał na amerykański rynek i inwestorzy musieli kupować dolara, by zrobić zakupy na Wall Street. To też jasno potwierdza, że korelacje i cykle to tylko jeden z elementów układanki, ale nie jedyny i najważniejszy.

Dlaczego GPW nie działa jak powinna?

Bezpośredni wpływ dolara na kondycję GPW też do mnie nie przemawia w 100%. Słabszy dolar może pewne tendencje wzmacniać, ale na giełdę wpływ ma za dużo zmiennych. Nasza GPW od zawsze miała kłody pod nogami. Warto przypomnieć choćby słynną „reformę” OFE, choć wielu inwestorów (w tym ja) bardziej uważa to za grabież niż reformę. OFE można było wiele zarzucić, ale stabilizowały giełdę i były znaczącym źródłem krajowego popytu na polskie akcje.

Politycy nie rozumieją roli giełdy w budowaniu bogactwa kraju i jego obywateli, dlatego w żaden sposób jej nie wspierają, a wręcz dożynają. Gdyby rozumieli, mieliby gotowe rozwiązania rodem z USA na poprawę sytuacji polskich emerytów do wdrożenia od jutra, skoro ZUS nie wydala i trzeba powiększać dług publiczny. Problem GPW to bardziej problemy strukturalne i systemowe, niż słabszy/mocniejszy dolar w danym momencie.

Wnioski końcowe

Wpływ dolara na rynki akcji jest i to zrozumiałe. Niech mój komentarz z forum dyskusyjnego strefy premium podsumuje temat.

Dolar ma mocne powiązanie z surowcami i EM z racji bycia waluta rozliczeniową dla 80% globalnych transakcji (w tym surowców). Z rynkami EM zaś z tego powodu, że największe instytucje finansowe, które inwestują, są z USA i dla nich dolar jest walutą bazową. Muszą go wymienić na lokalne waluty, gdy chcą kupować na lokalnych rynkach. GPW to mix spółek surowcowych (WIG20) i bycia rynkiem EM, więc kondycja dolara silnie oddziałuje.

Cykle to duże uproszenie. Waluty nie poruszają się w cyklach, a nawet jeśli, to same cykle zmieniają się w czasie. Im bardziej skomplikowane zależności gospodarcze na różnych poziomach i nowe czynniki ryzyka (oraz szanse), tym mniej sztywno należy do nich podchodzić. Giełdy i świat się zmieniają, pojawiają się nowe technologie, zmieniają się zachowania konsumentów, mody, wskakują nowe problemy. Zgadzam się, że jeśli ktoś sztywno jedzie na cyklach i prostych zależnościach, to może zdziwić. Dokładnie tak samo mogą się zdziwić niedługo wszyscy, którzy bazują na prostej korelacji z przeszłości, że wysokie stopy procentowe to zawsze recesja, a SP500 pójdzie teraz tak samo, jak w 2008.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…