Faktem i to niestety bezsprzecznym jest to, że nasze umysły praktycznie nie potrafią żyć bez przewidywania przyszłości. W życiu jest to bardzo pomocne. Mózg z automatu rozumie, że nie może wejść pod pędzący samochód. Na giełdzie jest to anty-skuteczna funkcja naszego mózgu. Dosłownie, bowiem mózg próbuje przewidzieć coś, co jest z natury całkowicie nieprzewidywalne.

Analiza wolumenu zamiast zgadywania

Powiem więcej, badania pokazały, że przeciętny umysł ma ok. 6000 myśli na dobę, z czego większość jest w dodatku negatywna. Wypadałoby zatem zrobić coś z naszymi umysłami, co nam pomoże. Nauczyć się, jak wygląda sygnał kupna i go realizować tylko wtedy, kiedy się pojawi. To nie gwarantuje sukcesu, ale z pewnością bardzo nam pomoże.

I tutaj z pomocą przychodzi nam metoda VSA, bowiem chodzi nam o znalezienie takiego momentu na wykresie, w którym np. strona podażowa całkowicie odpuści (wyczerpie się), a dominację na jakiś czas przejmie strona popytowa. To wyznacza nam ramy postępowania na rynku, w czasie których dość bezpiecznie możemy posiadać dane walory.

Przykład DAX

Podam przykład DAX, indeksu, który ostatnio obserwuję i który opisałem niedawno w tym miejscu. Z analizy dowiedzieliśmy się, że DAX jest w fali 3 wzrostowej i w niej kreśli falę 4. Takiej oceny można dokonać na podstawie:

- Wejścia popytu (wiemy, gdzie był dołek korekty, a zatem skąd wystartował impuls),

- Prostoty korekty (fala 2),

- Skomplikowania korekty (jakaś fala 4).

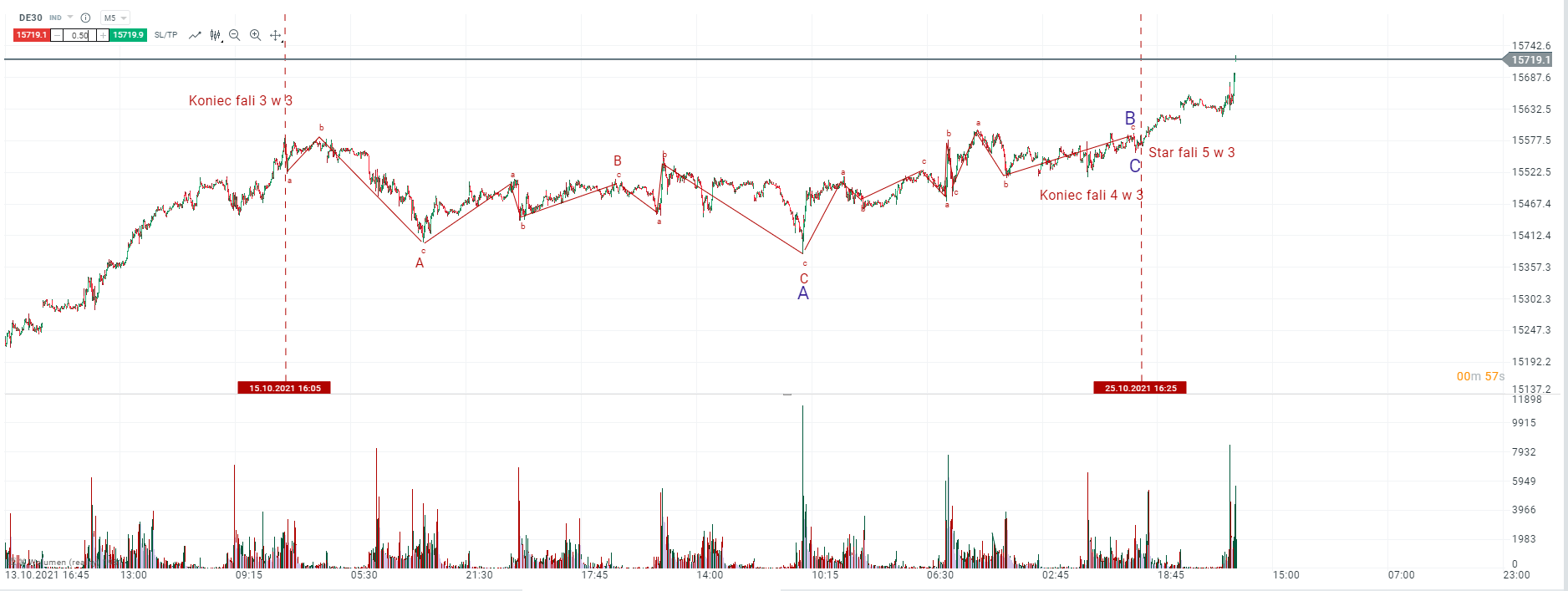

I teraz zobaczcie na poziom skomplikowania fali 4 i spróbujcie wskazać dowolne miejsce, które pokazałoby nam koniec korekty. Jest to praktycznie niewykonalne. Przez całe 10 dni, a zatem równe 2 tygodnie sesyjne, DAX kreślił zygzaki ABC:

Z punktu widzenia tradera lub inwestora ta korekta może przebiegać w dowolny sposób i wszyscy o tym wiemy. Może fakt, że jest to fala 3 wzrostowa, podpowie nam, że cena raczej za nisko nie spadnie, ale jak będzie wyglądała korekta, na pewno się nie dowiemy przed czasem.

Jak wykorzystują płynność Smart Money?

Duży inwestor, dysponujący ogromnymi kapitałami, na odgięciach indeksu w dół będzie akumulował aktywa i w ten sposób będzie stopował korektę aż do całkowitego wyczyszczenia arkusza z podaży. Żeby była jasność, duży inwestor też nie wie, ile jest podaży i ile potrwa korekta. Będzie zbierał kontrakty, aż je wyzbiera, a dokładniej nie będzie już chętnych do sprzedaży na danym poziomie indeksu i trzeba będzie kupować kontrakty po wyższej cenie.

My, jako mniejsi gracze i grający w dodatku na lewarze, musimy czekać na to, co opisałem na początku. Na moment, w którym rynek pokaże, że podaż się skończyła i przewagę uzyskał popyt. Zauważmy na powyższym wykresie, jak krótka jest fala C pomiędzy fioletowym B a C, które pokazuje koniec fali 4. Powiększymy ten wykres najpierw do skali minutowej, a później zobaczymy do samo miejsce na skali 5 minut.

Analiza niskich interwałów na DAX

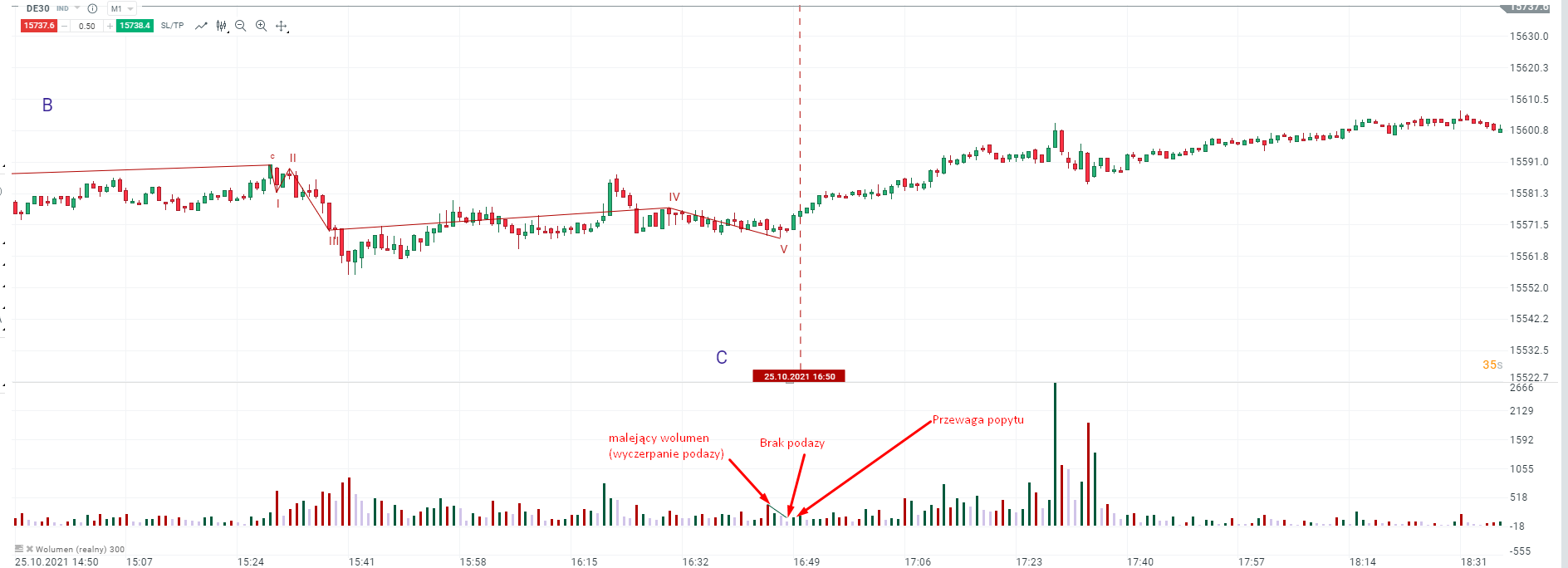

Najpierw skala minutowa wspomnianego miejsca:

oraz skala 5 minutowa:

Mieliśmy zatem wyczerpanie podaży w skali 1-minutowej oraz na wykresie 5-minutowym świecę młot. Zauważmy, że zarówno na minutowym wykresie po wyczerpaniu podaży pojawiła się na kolejnej świecy przewaga strony popytowej (wolumen zielony większy, niż wcześniejszy) jak i na wykresie 5 minut na świecy młot rynek uzyskał wyraźną przewagę.

Może się oczywiście pojawić zarzut, że w skali 1 minutowej przez 10 kolejnych dni (bo tyle przecież trwała fala 4) nie da się praktycznie takiego zdarzenia wypatrzyć i oczywiście jest w tym dużo racji. Trader musiałby się patrzeć przez ten czas cały czas w wykres i analizować sytuację, co jest prawie niewykonalne. Skala 5-minutowa już dość mocno nam pomaga i zdejmuje ciężar ciągłego patrzenia na wykres (z tym jednak zaznaczeniem, że najkorzystniej jest zająć pozycję na takim młocie, bowiem stopa ustawia się pod młotem i to całe nasze ryzyko).

Jeżeli jednak trader nie miałby czasu patrzeć na wykres w tej skali, proponuję podejść całościowo do analizy w ten sposób, że dopiero od zobaczenia sygnału, jak powyższy w skali 5 minut, nawet po czasie, dopiero szukać dla siebie okienka transakcyjnego.

Czyli nie gramy longów, dopóki wyraźny sygnał zakończenia korekty się nie wyrysuje. A jak już się wyrysuje, to dopiero od tego momentu szukamy dla siebie dogodnego miejsca na dołączenie się do ruchu. Wiemy przynajmniej, że:

1) Będziemy grać zgodnie z dominującym ruchem wzrostowym,

2) Jak już jakieś cofnięcia na rynku się pojawią, to zawsze w tym konkretnym ruchu będą to zwykle korekty proste (a nie zmiana trendu),

3) Rynek będzie chciał rosnąć (czuć będzie jego siłę i lekkość), co w zasadzie zawsze będzie nam pomagać przy szukaniu długich pozycji.

Wnioski końcowe

Powyższą metodologię bez problemu zastosujemy do rynku akcji i do wyższych interwałów. Zmieni się tylko czas rozgrywania sygnałów i czas trwania ruchów po nich oraz czas czekania na konkretne układy na rynku. Po prostu trzeba mieć wtedy jeszcze więcej cierpliwości.

Z biegiem lat uzyskałem takie wrażenie i doświadczenie, że na rynku nie ma się co śpieszyć. Kupno za wcześnie nie sprawi, że rynek urośnie. Kupno we właściwym miejscu sprawi zaś, że transakcja ma dużą szansę się udać. A o to przecież chodzi, prawda?

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…