Dzisiaj chciałem Ci napisać o tym, jak działają dobre strategie długoterminowe. Chciałem Ci wyjaśnić, w jaki sposób Warren Buffet rzeczywiście dochodzi do bogactwa. W końcu chcę Ci uświadomić, jak dużo jesteś w stanie zaoszczędzić (*nie wydać lub więcej zainwestować) dzięki tej strategii i w końcu pokazać, jak realnie zwiększyć w długim terminie stopę zwrotu ze swoich inwestycji. To wszystko masz za darmo, a posłużymy się tutaj matematyką oraz przykładem z jednego z nagrań na naszym kanale na YouTubie [możesz dodać nasz kanał do swoich obserwowanych].

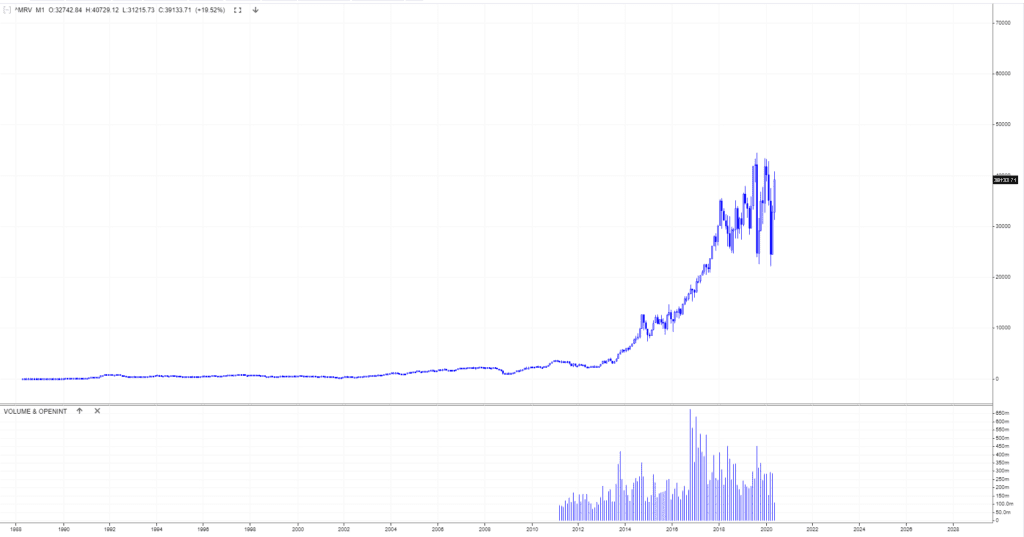

Częstym zarzutem pod adresem strategii długoterminowych i ich twórców jest to, że nie uwzględniają oni inflacji, która zjada część zysków. Zgadzam się z tym – modele nie uwzględniają inflacji, czyli właściwej siły nabywczej pieniądza. Jeżeli jednak ją uwzględnimy, to wprost można powiedzieć, że akcje na giełdach w długim terminie są doskonałym nośnikiem wartości pieniądza. Aby to udowodnić, wystarczy tylko rzucić okiem np. na Argentyński Merval, który w swoich wycenach (tworzonych w końcu przez akcjonariuszy) zachowuje się (prawie) wprost proporcjonalnie do ilości drukowanego pieniądza:

Merval w świecie szalejącej inflacji stał się naturalnie nośnikiem, który pomaga utrzymać wartość PESO, ale myliłby się ten, kto myśli, że dzięki temu stanie się bogaty. Jeżeli porównać wartość peso argentyńskiego chociażby do dolara amerykańskiego (ticker ARS/USD), to zobaczymy, że ludzie dzięki wzrostowi Mervala bynajmniej nie stali się bogatsi. Po prostu utrzymali (w jakiejś części) wartość pieniądza.

Piszę o tym dlatego, ponieważ jeżeli jesteś osobą, która tylko i wyłącznie trzyma swoje pieniądze na rachunku, to zjada je inflacja. I tutaj też na chwilę warto się zatrzymać, ponieważ inflacja dla każdego znaczy coś innego. Właściwie jaka jest dla Ciebie inflacja, zależy od tego, jaki styl życia prowadzisz. Instytucje mierzą inflację na podstawie tego, jak bardzo zdrożeje koszyk dóbr. Jest tam żywność, energia, artykuły pierwszej potrzeby.

Umówmy się, że jeżeli żyjesz, jak przeciętny człowiek, to dla Ciebie inflacja może być zbliżona do tej mierzonej przez instytucje z podstawowego koszyka. Ale jeżeli np. 40% Twoich wydatków stanowi paliwo (koszty energii), to poprzez spadek ich kosztu, Twój osobisty koszyk inflacyjny uwzględni w ostatnim czasie jej spadek (poprzez to, że chociażby mniej płacisz za paliwo). Za te same pieniądze w przestrzeni roku kupisz znacznie więcej towaru. Nie mniej. Inflacja dla Ciebie jest mniejsza.

Przed inflacją zatem warto się chronić. Jedną z funkcji ochronnych, jak chociażby pokazałem wyżej, daje nam właśnie giełda i jej umiejętność przenoszenia wartości w czasie. Szybkim krokiem wróćmy teraz na GPW, bo jednak tutaj inwestuje zdecydowana większość naszych czytelników i zajmijmy się przykładem KGHM:

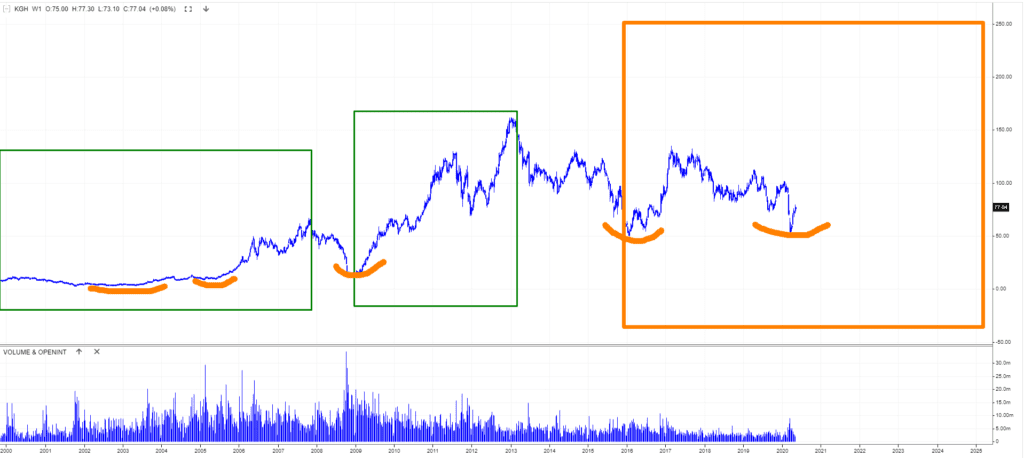

Podzielmy wykres na 3 części. Od lewej ramka 1, w środku ramka 2 i po prawej ramka 3. Będziemy używać tych pojęć wielokrotnie, zatem warto je zlokalizować na wykresie.

W ramce 1 w latach 2001-2003 mogłeś kupić akcje po 3-5 zł (zauważ od razu, że 5 zł jest poziomem o 70% wyższym od 3 zł) i jednocześnie wciąż abstrakcyjnie niskim w stosunku do obecnych ~75 zł (cena x 14 to 1400% po 17 latach, co daje jakąś średnią 82% rocznie).

W ramce 2 mogłeś kupić akcje po 20 zł. Ramka pokazuje 10 zł, jednak jest to wartość pomniejszona o wypłacone dywidendy w perspektywie czasu (przy tej okazji zobacz, że kupując akcje po 20 zł, otrzymałeś 50% zwrotu w postaci dywidend. Ramka ta dała możliwość zakupu akcji po ok. 20 zł w 2008-09 roku (przez 5 miesięcy).

W ramce 3 okienko zakupowe wystąpiło dwukrotnie, najpierw w roku 2016 i obecnie w roku 2020. W obu przypadkach możemy mówić o możliwości zakupu akcji po ok. 50 zł.

I teraz chciałbym, abyśmy się zastanowili nad sensem długoterminowego inwestowania. Zanim jednak to zrobimy, odpowiedz sobie szczerze, jaką stopę zwrotu posiadasz, spekulując na rynkach akcji. Kupujesz, sprzedajesz i zwykle oczekujesz niemożliwego. Wydaje Ci się, że łapiesz dołki i sprzedajesz na górkach. Prowizje lecą. Akcje nie zachowują się, jak trzeba (a jak myślisz, że powinny się zachować). I dokąd to wszystko prowadzi? Właściwie donikąd, kręcisz się w koło i nie jest wesoło.

Mamy dosłownie 3 ramki, na których mogliśmy zająć pozycję. Największą stopę zwrotu masz, jeżeli kupiłeś akcje w ramce 1 po 3-5 zł i trzymasz je do teraz Co bardzo ważne, oprócz stopy zwrotu na czas liczenia przy cenie 75 zł na poziomie 90% rocznie, otrzymujesz w prezencie 79 zł brutto (64 zł do ręki) w postaci zwrotu z dywidend. Kura znosząca złote jaja, prawda? Kapitał odzyskałeś 13-krotnie.

Znacznie mniejszą stopę zwrotu masz, jak kupiłeś akcje w ramce 2 po 20 zł. Masz do obecnej ceny zwrot 2,8 razy (kapitału), co daje jakieś 25% rocznie. Ale prócz tego uzyskałeś dywidendę na poziomie 62 zł brutto (50 zł netto). Można więc śmiało powiedzieć, że zainwestowany kapitał zwrócił się Tobie ponad 2-krotnie.

I teraz właśnie jesteśmy w trzeciej ramce, którą dopiero będziemy rozgrywać. Jesteśmy dopiero przed hossą, a po straconej dekadzie. Z łatwością mogę sobie zatem wyobrazić cenę akcji KGHM kilkaset zł wyższą od obecnej (w czasie pierwszej hossy KGHM zyskał 20x, a w czasie drugiej 10 razy). I teraz zestawmy to z tym, co robi Warren Buffet.

Jeżeli masz możliwość trzymania akcji, jak mawia Buffet na zawsze, możesz sobie wyobrazić sytuację, gdzie akcje w 2030 roku, kupione po 5 zł, będą kosztować 500 zł za sztukę. Nie wiem, ile to będzie po drodze dywidendy. Jeżeli założysz, że do tych co najmniej 100 zł dobijemy, będziesz miał totalny zwrot na poziomie 595 zł (600-5 zł zainwestowane). Czas inwestycji 28 lat. Stopa zwrotu 11 900%.

Poziom 425% rocznie bez podatku, który albo będzie albo nie, w zależności, czy rząd go w końcu zdejmie lub obniży. Nie wiem naturalnie, ile wyniesie inflacja w tym czasie, ale jak sądzę, trudno będzie się wzbić ponad ten poziom dla dobrze funkcjonującej gospodarki. Nawet, jeżeli uwzględnimy realnie inflację na poziomie 10%, to giełda i tak okaże się w tym przypadku doskonałym nośnikiem wartości pieniądza w czasie.

Tylko pytanie, czy masz czas czekać 28 lat, aby uzyskać podobną stopę zwrotu?

Możliwe i co osobiście uznaję za prawdopodobne, że obecne 50 zł, w okolicach którego doważaliśmy akcje KGHM w portalu PPCG Stock, okaże się takim poziomem 5 zł dla roku 2002. Oznacza to, że jeżeli ktoś liczy na gigantyczną stopę zwrotu, zapewne na tej inwestycji będzie musiał wysiedzieć wiele lat. Może się sprawdzić zasada: „zakup, zakop, zapomnij i zobacz” za kolejne dwadzieścia-kilka lat.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…