Dostajemy mnóstwo zapytań o różne spółki i widzimy pewien schemat. Głównym katalizatorem zainteresowania akcjami jest albo wybicie szczytu i silna zwyżka w tle, albo spadek i przełamanie dołka.

W pierwszym wypadku pada pytanie, czy warto kupić akcje, a prawie nic o sprzedaży/realizacji zysku. W drugim też pada pytanie o zakup akcji (ewentualnie o to, co zrobić ze stratą). Wspólnym mianownikiem jest zachowanie ceny i bezrefleksyjne podejście do wolumenu, jaki widać w tle na wykresie.

Ułóż rynkową układankę

Kiedy oglądamy wykres spółki X, musimy pamiętać, że ważne są wszystkie elementy rynkowej układanki. Tło i rozkład wolumenu w czasie spadku, przewagi popytu, które potencjalnie wyznaczają przesilenie i dołek oraz to, co dzieje się podczas pierwszej zwyżki.

Całość powinna się ułożyć w konkretny schemat, który precyzyjnie odpowie na pytania:

- Czy na spadku ceny był przeprowadzony proces akumulacji?

- Czy tuż przed dołkiem pojawiło się wyczerpanie podaży?

- Czy pojawiła się przewaga popytu na dołku?

- Czy wzrost od przewagi ma cechy impulsu (byczy wolumen)?

- Czy po impulsie schodzi korekta na małym wolumenie?

- Czy korekta kończy się akcentem wolumenowym (np. kolejną przewagą popytu)?

Zmierzam do tego, że jeśli nie widzimy konkretnego schematu na rynku, który czytelnie pokazuje nam, która strona dominuje (popyt, czy podaż), to się po prostu nie angażujemy w kupowanie akcji. Niezależnie, czy cena wzrośnie, czy nie. W przeciwnym razie ryzykujemy, że nie inwestujemy zgodnie z przepływem kapitału.

Inwestowanie – tak samo, jak trading w skali intraday – nie oznacza, że na rynku musimy być cały czas, tylko po to, żeby zrobić transakcję. To już nie jest inwestowanie, a hazard. Zaczynamy zawsze od tego, że w tle powinniśmy mieć akumulację akcji, potem wzrost impulsem i korektę tego impulsu.

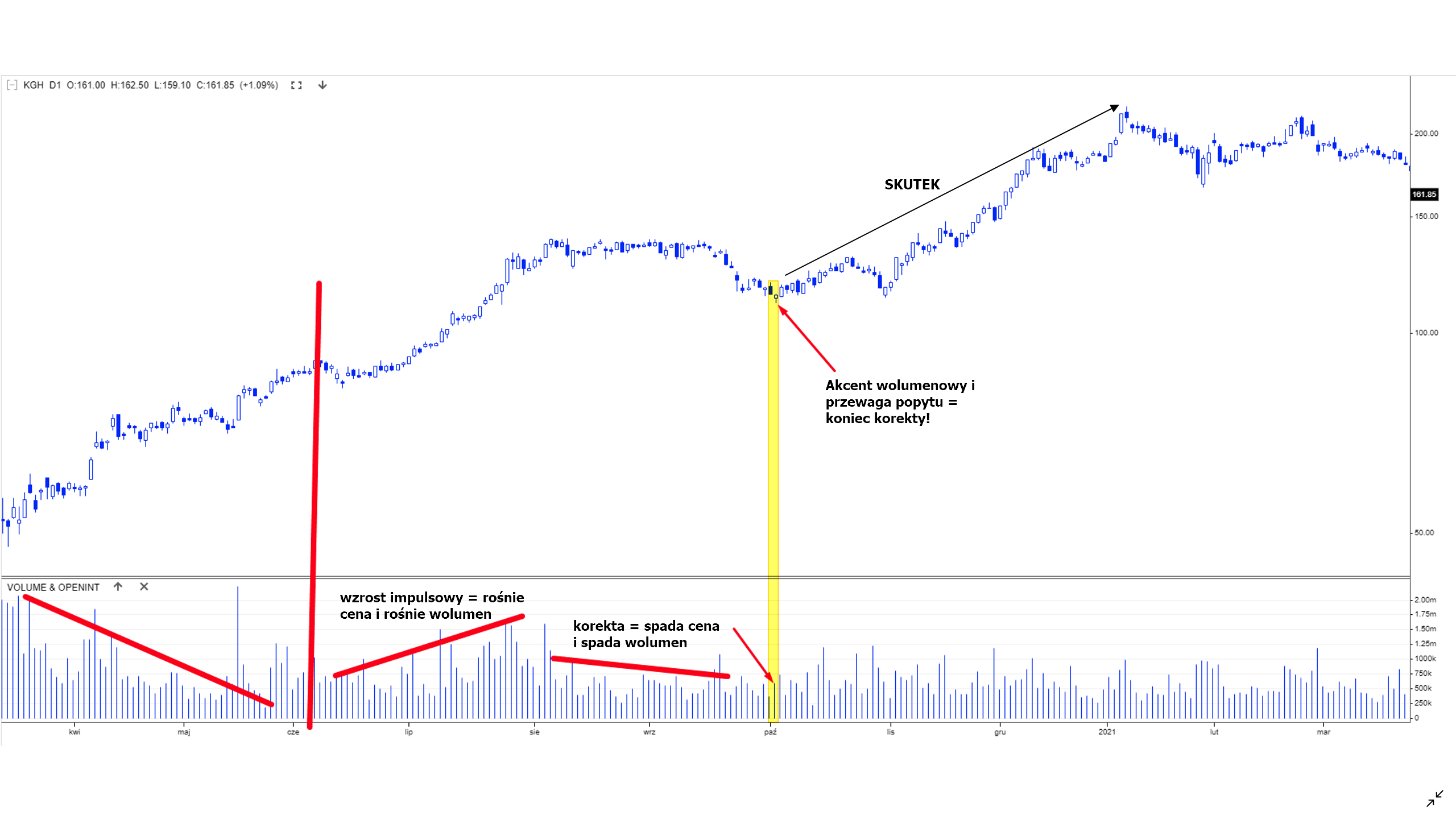

Przykład KGHM

Na wykresie dziennym KGHM (analiza KGHM) mamy od pionowej kreski wzrost impulsowy. Widzimy duże i rosnące wolumeny na wzroście kursu. Potem oglądamy płaską korektę z przyspieszeniem w ostatniej fazie i malejący wolumen. Gdybyśmy nałożyli średnią wolumenu, to ta średnią opadałaby, informując nas o tym, że na korekcie podaż się wyczerpuje. W żółtym boksie na końcu korekty mamy wyraźną przewagę popytu. Jest wzrostowy młotek ze skokiem wolumenu. Ten układ zakończył nam korektę i skutkiem jest silna zwyżka powyżej 200 zł.

Czy na końcu korekty zawsze musi być przewaga popytu? Niekoniecznie, bo ważniejszy jest wysoki wolumen na świecy, która jednoznacznie pokazuje nam, że popyt odzyskał kontrolę i pchnie cenę w kierunku, w jakim wcześniej poruszał się impuls.

Przykład PGE

Na wykresie D1 PGE mamy bardzo czytelny schemat impulsu od dołka, bo rośnie wolumen i jest ogólnie duży, oraz korekty. Na korekcie wolumen jest sporo mniejszy i malejący. Taki rozkład wolumenu potwierdza też średnia EMA14 z tego wolumenu. Użycie średniej bardzo pomaga w identyfikacji impulsu i korekty. Zwłaszcza, gdy szukamy końca korekty i wolumenu, który wyróżni się z tła i będzie większy niż średnia.

Dokładnie taki układ mamy w pierwszym żółtym boksie. Wolumen z połączonych dwóch spadkowych świec jest bardzo wysoki i sporo wyższy od średniej i tła w czasie korekty. Połączone świece dają nam młotek. W tym przypadku nie ma przewagi popytu, ale nie mamy tez wątpliwości, że popyt znów ma przewagę i dominuje na PGE.

Skutkiem jest bardzo silna zwyżka, podczas której gwałtownie rosną nam wolumeny. I znów po wyznaczeniu szczytu obserwujemy korektę oraz malejący wyraźnie wolumen, co potwierdza też średnia. Czy ta korekta też się skończyła akcentem wolumenowym? Zobaczmy dalszą część wykresu.

Mamy znów wyraźny spadek wolumenu w czasie spadku kursu, czyli korektę. Kończy się akcentem wolumenowym, czyli przewagą popytu na wzrostowym młotku (żółty boks), po którym widzimy kolejny impuls w górę na rosnącym wolumenie. Schemat się powiela, ale do pewnego momentu. Koniec ostatniej strzałki w górę to też koniec rosnącego wolumenu i koniec impulsu (zielona pionowa linia). Od tego momentu jesteśmy w korekcie.

Na spadku ceny wolumen maleje, ale też maleje na próbie wzrostu. Czy PGE powróci do impulsu? Jeśli zobaczymy kolejny jeden spadek na korekcyjnym wolumenie, zaś na końcu pojawi się akcent wolumenowy, to dopiero wtedy można działać zgodnie z dominującym kierunkiem.

Wniosek końcowy

Gdy jesteśmy stanie zidentyfikować impuls na byczym wolumenie i korektę na malejącym/małym wolumenie, możemy szukać okna transakcyjnego. W innym wypadku po prostu usiądźmy wygodnie w fotelu i obserwujemy walkę, by ryzykować własnego kapitału.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…