Chciałbym Wam pokazać różne możliwości analizowania tego samego wykresu i tym samym wskazać, jak umysł ludzki jest w stanie błędnie wyciągać wnioski na podstawie tego, co widzi.

Same wykresy, które przedstawię, pokazują jeden z indeksów giełdowych w bliżej nieokreślonym interwale. Interwał ten nie ma znaczenia, bowiem wykresy są fraktalne. Wykres tak samo może wyglądać na interwale miesięcznym i minutowym.

Analiza techniczna

W tym wycinku wykresu narysowałem jedynie kilka formacji, których można się dopatrzeć. Ktoś kiedyś powiedział, że analiza techniczna raz działa, a innym razem nie. Pytaniem, na które warto sobie odpowiedzieć, jest to, kiedy uznamy, że analiza techniczna działa.

Na wykresie zaznaczyłem 4 formacje, które zawierają w sobie trochę ruchu. Od lewej strony idąc:

- Wyjście w górę z formacji nastąpiło, później cena wróciła do formacji, by później ostatecznie wyjść w górę,

- Kanał wzrostowy, który cena opuściła bokiem, nie odwrócił nam trendu. Pytanie, czy warto w ogóle było wychodzić wtedy, realizując zysk z ruchu.

- Formacja trójkąta okazała się być skuteczną. Cena, jak wyszła w górę, to od razu kontynuowała ruch. Ten niestety trwał krótko.

- Ostatnia formacja, to kolejny trójkąt, z którego wyjście w dół pociągnęło ruch.

Według mnie trudno o jednoznaczną ocenę, co uznajemy za kryterium wyjścia z formacji, a co uznajemy za negację takiego ruchu. Dodatkowo każdy, kto stosował analizę techniczną na żywo, a nie rysował na historycznym wykresie, ten wie, że można narysować jedną formację i uznać, że cena właśnie z niej wychodzi. Zaraz jednak tworzy się kolejna formacja w formacji i w zasadzie nadal nie wiadomo, co robić. Wyjście z formacji i pociągnięcie ruchu w kierunku, który wskazuje, wcale nie jest częstym zjawiskiem.

Jeszcze gorzej jest, jeżeli zastosujemy…

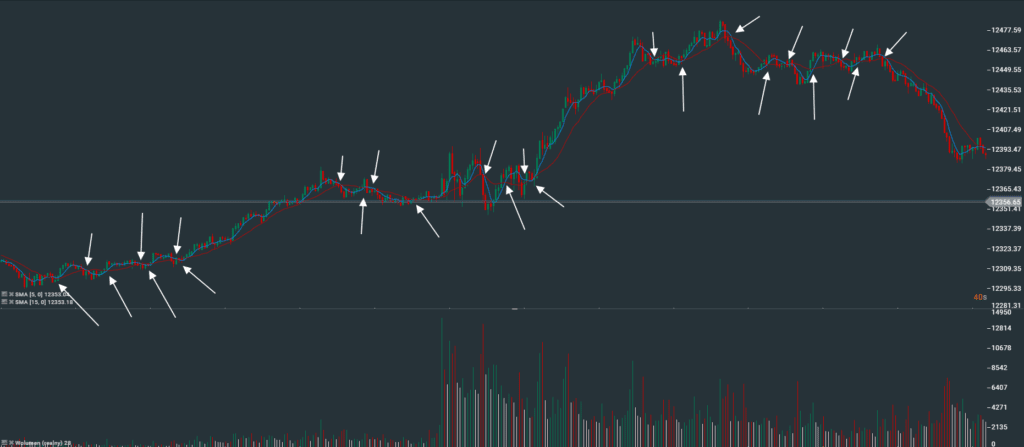

Średnie kroczące

Na poniższym wykresie naniosłem prostą 5 i 15-okresową średnią kroczącą. W gruncie rzeczy można nanieść mieszankę dowolnych dwóch średnich kroczących i dobrać jakikolwiek wystarczająco długi interwał, aby zobaczyć dostateczną dla naszych badań ilość przecięć średnich.

Za sygnał kupna uznaje się przecięcie średniej wolniejszej (15-okresowej) od dołu przez średnią szybszą (5-okresów). Ile takich sygnałów można zobaczyć na naszym wykresie?

Na naszym wykresie mamy 24 takie przecięcia, Zapewniam Czytelników, że nie dobierałem niczego celowo, tylko naniosłem na wykres dwie średnie. I na te 24 przecięcia cena tylko 3 razy zachowała dłuższy trend.

Nie wiem, czy statystyka trafień na poziomie 12,5% jest dla kogokolwiek zadowalająca. Zwłaszcza, jeżeli weźmiemy pod uwagę to, że aby w ogóle trafić te trzy ruchy, musielibyśmy zawrzeć 24 transakcje i nie trafić 21 razy (błędne transakcje w 87,5%). Tak poza tym, to wszyscy znamy statystyki giełdowe. Blisko 80% transakcji zawieranych na rynku CFD (forex) jest stratnych.

Decyduje prawdopodobieństwo

Oznacza to, że cały wysiłek inwestora jest w stanie poprawić statystykę średnich jedynie o ok. 8%. Ale żeby jeszcze wrzucić ciekawostkę, to zastanówmy się, czy czasem rzut monetą nie da nam lepszego wyniku na rynku. Rzut monetą to 50% szans, że rynek pójdzie w górę i 50% szans, że rynek pójdzie w dół.

Może niech się wypowie jakiś statystyk, czy można tutaj wygrać, jeżeli na każdym zagraniu dopuścimy na wykresie maksymalną stratę na poziomie 5%. Przypuszczam, że będziemy w znacznie lepszej sytuacji, aniżeli większość tych, którzy używają wymyślnych strategii do ogrania rynku CFD.

Zaznaczę, że naprawdę nie ma znaczenia, czy zastosujecie tu średnią 5-okresową i 15-okresową. Równie dobrze można wziąć pod uwagę wykres z 60 ostatnich lat, średnią 50-okresową i 200-okresową. Osiągniecie podobne rezultaty, przynajmniej z dużym prawdopodobieństwem.

Zobacz więcej o: analiza techniczna.

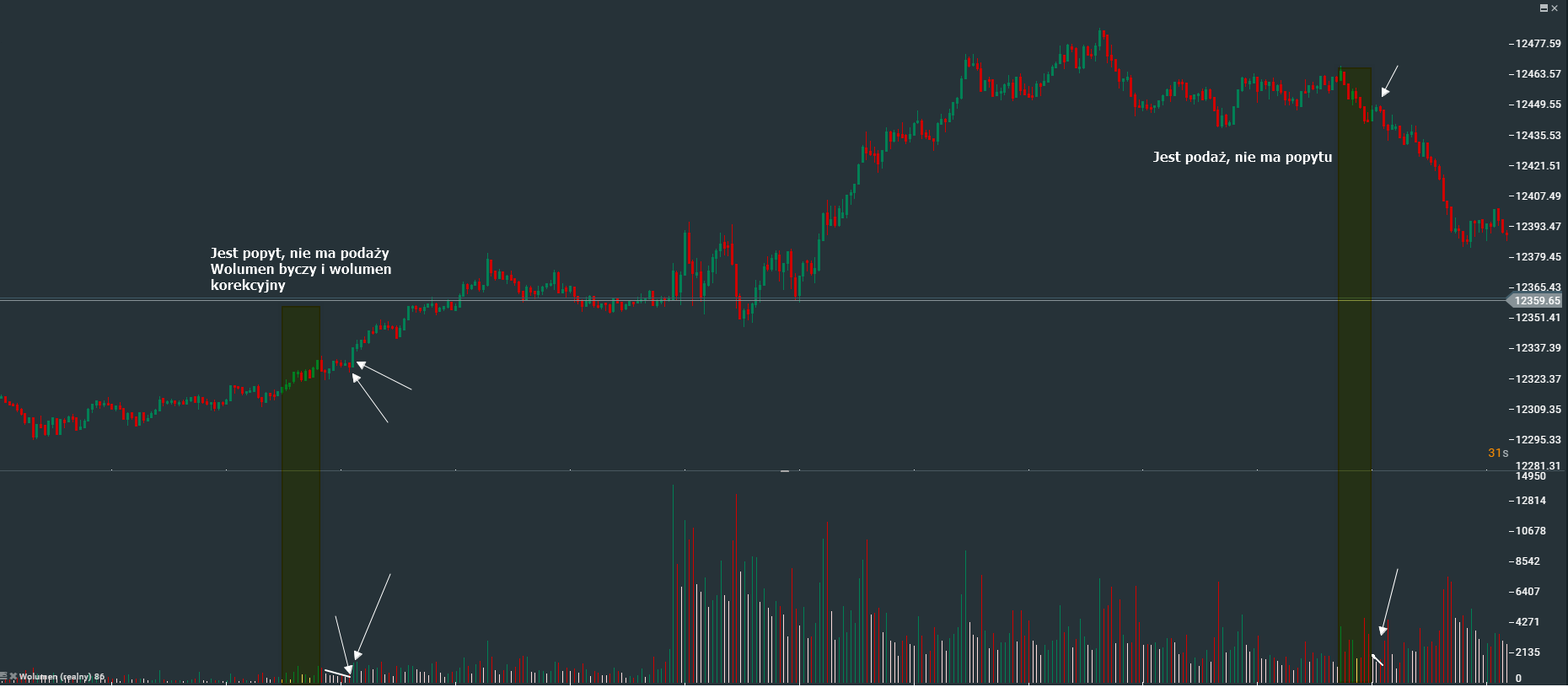

Analiza wolumenowa (VSA)

Lubię osobiście analizę wolumenową, a to dlatego, że jest ona logicznym postrzeganiem tego, co dzieje się na wykresie.

- Na rynku może być popyt, ale może i być podaż (cena będzie się poruszała w górę i w dół i jest to najczęściej spotykana sytuacja).

- Na rynku może być podaż, ale może nie być popytu (cena będzie poruszała się w dół),

- Na rynku może być popyt, ale może nie być podaży (cena będzie poruszała się do góry).

Jeżeli zdołamy wychwycić punkty 2 i 3, znajdziemy naturalną przewagę jednej ze stron na rynku. Ta przewaga sprawi, że cena jakiś czas będzie podążała w wyznaczonym przez nas kierunku.

Na wykresie zaznaczyłem dwa takie momenty, a dla ćwiczenia proponuję poszukać, czy nie ma ich więcej. Pierwszy po lewej to sytuacja, w której jest popyt, ale nie ma podaży i cena jakiś czas podąża w górę. Drugi przypadek to sytuacja, w której jest podaż, ale nie ma popytu i cena jakiś czas podąża w dół. Co ciekawe, dla lewej sytuacji można wyrysować kanał wzrostowy, a dla prawej wyjście z klina w dół. To momenty, w których wyżej wspomniana analiza techniczna zadziałała.

Analizowanie samego wykresu ma oczywiście sens, jeżeli gramy na zmienności ceny. Wtedy absolutnie niezbędną umiejętnością jest zrozumienie, która siła (popyt, czy podaż) dominuje w danym wycinku czasu. Byłoby rozsądne grać na zwyżkę, kiedy na rynku nie ma popytu, no chyba, że…

Dlaczego kupić wartościowe spółki?

Na łamach PPCG Stock staraliśmy się na ten temat wiele razy pisać. Na wartościowych spółkach przez większość ich życia na giełdzie, jest więcej popytu niż podaży. Mamy po swojej stronie prawdopodobieństwo tego, że niezależnie, kiedy taką spółkę kupimy, to za rok albo dwa cena będzie prawdopodobnie wyżej. Jest w końcu więcej popytu. Niezależnie od tego, jaką technikę inwestycyjną zastosujemy, to wyszukując sygnały na wzrost rynku, statystycznie powinniśmy na tym wygrywać.

Pomijając jednak sam aspekt ceny, to przecież o to chodzi w procesie inwestowania, aby kupować dobre i wartościowe spółki, na których będziemy zarabiać tym więcej, im dłużej będziemy je w stanie w portfelu utrzymać. To jest jak magia, bo czas wygładza zmienność, a dobra spółka sprawia, że rośnie prawdopodobieństwo zarobienia przez nas pieniędzy.

Dlaczego reklamy brokerów nie promują dobrego handlu?

Odpowiedź jest prosta. Handel długoterminowy (pozycyjny) to prawie żaden zarobek dla brokerów. Jeżeli kupuję akcje, które kupię dzisiaj i będę trzymał przez 20 lat, to biuro maklerskie zarobi na mnie tylko raz. Jeżeli jednak będę handlował bardzo często, to broker będzie bardzo szczęśliwy.

Jeżeli będzie to broker FX, to będzie najbardziej uradowany, bowiem statystyka przekaże mu na rachunek większość środków jego klientów. Kasyno w końcu zawsze wygrywa. Jeżeli będzie to biuro maklerskie, to będą zarabiać na każdej transakcji kupna i sprzedaży akcji. To z pewnością nie jest dobre dla Ciebie.

Wiedzieć, co się robi i dlaczego

Giełda i handel na niej to rodzaj działalności, który ma prowadzić do zysków w długim terminie. Jest to zajęcie i proces, który jest mierzalny i którego można się nauczyć. Przynajmniej na tyle, by prawdopodobieństwo było po naszej stronie.

Moja prośba do wszystkich, którzy chcą handlować na giełdzie: podejdźcie do tego profesjonalnie. Na pewno nie róbcie tego tak, jak sugerują Wam to w reklamach. Szczególnie Ci, którzy zarabiają wtedy, kiedy Wy tracicie własne ciężko zarobione pieniądze.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…