Czy wielkie instytucje mogą się mylić? Zadam też przewrotne pytanie. Czy wielkie instytucje mogą się celowo mylić co do rozwoju sytuacji na rynkach finansowych, aby wprowadzić światową opinię publiczną w błąd? Zastanowimy się nad tym w tym artykule.

Prognozy dla rynków akcji – kto jest kotkiem, a kto myszką?

Powiem na początku pewien truizm, który będzie istotny dla zrozumienia dalszej części artykułu. Aby zarobić pieniądze, musimy akcje kupić tanio i sprzedać je drogo. Jeżeli mamy 10 000 zł, to łatwo możemy te pieniądze wprowadzić w rynek i wyjść z tego rynku, nawet, jeżeli cena naszych akcji wzrośnie o 100%.

Jeżeli jednak mamy 100 mld zł do dyspozycji, to już tak łatwo nie będzie. Aby kupić tanio aktywa, musimy wygenerować na rynku poważną podaż. Taką podaż generuje się na strachu. Przypomnijmy sobie chociażby marzec 2020 roku i wybuch Covid-19. Ceny mocno spadły i jednocześnie ludzie mocno sprzedawali akcje. Wolumeny były rekordowe. To jest właśnie generowanie podaży na strachu, w którym możemy uzyskać płynność wystarczająco dużą do wydania takiej ilości gotówki.

Jest też odwrotna strona tego medalu, o której teraz napiszę. Rynek co do zasady, kiedy spada, to spada szybko i bessa trwa krótko. Na pewno krócej niż okres wzrostu, który następuje po spadkach. Dlatego hossa trwa zazwyczaj znacznie dłużej niż bessa. Na bessie akcje trzeba kupić względnie szybko, a na hossie sprzedaje się je powoli. I tutaj sytuacja z generowaniem popytu jest odwrotna. Musi nastąpić spokój, bezpieczeństwo i wręcz pewność trwania hossy.

Mechanizm stadny ludzi jest nieubłagany. Jak zawsze najwięcej środków będą pakować do akcji i funduszy akcji, kiedy rynki będą na nowych szczytach, trendy będą zaawansowane, a akcje po prostu drogie. Wtedy miliardy od ludzi będą płynąć do akcji. I wtedy Ci, co kupowali w dołkach wydając miliardy, będą oddawali swoje akcje. Takie zjawisko nie jest niczym nowym. Jest standardem, bo ludzie nie odrabiają nawet tej podstawowej lekcji.

Co mówią analitycy o prognozach dla rynków akcji?

W tym kontekście chciałbym zacytować Jacka Rzeźniczka, który na stooq.pl umieścił dzisiaj następujący komentarz:

Do artykułu dołączony jest następujący wykres z prognozą dla rynków akcji:

Prognozy dla rynków akcji – kiedy SP500 pokazywał sygnały siły?

W ostatnim czasie w naszej Loży Inwestorów pojawia się sporo analiz akcji, które pokazują zachowanie dużych inwestorów na podstawie wolumenu. Są tam wskazane dwie lekcje o inwestowaniu na giełdzie, z którymi szczerze polecam się zapoznać. Są całkowicie darmowe i dadzą zupełnie odmienny od powszechnego pogląd na zachowanie rynków akcji. Na podstawie tych lekcji sprawdźmy, kiedy faktycznie rynki mówiły o tym, że nie będą spadać. Bo to, że rynki będą rosły, analitycy mówią nam dopiero dzisiaj. Gotowi?

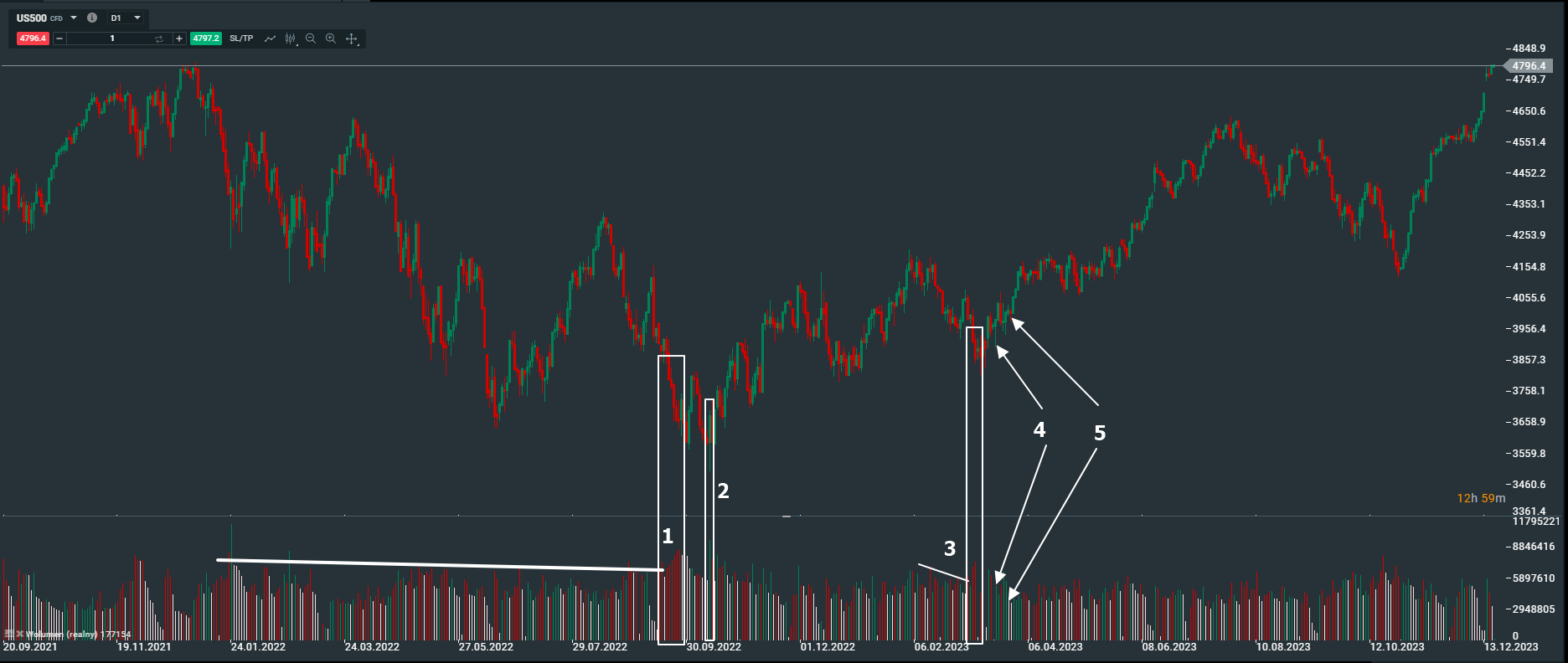

Opiszmy sobie to, co już znamy z naszych lekcji inwestowania, a co oznaczyłem poszczególnymi cyframi na powyższym wykresie:

- Widzimy tendencję malejącego wolumenu z akcentem wolumenowym w sierpniu/wrześniu 2022 roku. Cała sekwencja trwała od stycznia i nie przyjęła wolumenu niedźwiedziego. Myślę, że każdy widzi, że wraz z każdym kolejnym miesiącem podaży jest coraz mniej. Rynek przez prawie cały 2022 roku mówił, że bessa jest łagodna i ma formę nie rynku niedźwiedzia, a korekty (bo malejący wolumen jest korektą). Silne wolumeny (akcent wolumenowy) oznaczyłem ramką z nr 1.

- Jeżeli kogoś to nie przekonało, to po 2 oznaczyłem świecę z rekordowym względem tła byczym wolumenem. Świeca jest podobna do świecy młot. Od dołka został wyprowadzony silny ruch popytowy.

- Ok. Ktoś mógł tego nie zauważyć. Więc w okolicach lutego 2023 nastąpił kolejny ruch spadkowy. Mamy na nim oczywiście malejący wolumen z akcentem. Wszystko już na wyższym poziomie cenowym.

- Pod 4 zaznaczyłem test wolumenowy w formie świecy młot.

- Jak ktoś przeoczył młota, to rynek pod „5” pokazał świecę z najniższym względem tła wolumenem, mówiąc nam, że na tym rynku kompletnie nie ma już podaży.

W między czasie były jeszcze inne sygnały VSA (np. w grudniu 2022 też był spadek już na malejącym wolumenie z akcentem). Nie chciałem jednak zagęszczać zbyt bardzo ramek i strzałek na wykresie.

Podsumowanie

Szczerze sobie odpowiedzmy na pytanie. Czy analitycy z wielkich firm inwestycyjnych celowo mówią nam o tym, że rynki będą słabe, abyśmy akcji nie kupowali w niskich przedziałach cenowych, tylko kiedy SP500 właśnie pokonuje szczyt? Czy może oni faktycznie tak myślą, a ich klienci dopiero teraz otrzymują informacje, że warto się angażować w rynek akcji? W takim układzie zasadne wydaje się pytanie, czy prognozy dla rynków akcji nie mają czasem sprowokować konkretnego zachowania inwestorów.

Nie mówię, że ich klienci na tym nie zarobią, bo hossa zapewne rozciągnie się w czasie. Problem tylko w tym, że SP500 od dołka zdołał już pokonać dystans 33%. Całkiem sporo. Może to będzie dobra lekcja na przyszłość, kiedy faktycznie warto interesować się akcjami.

Autor wpisu: Paweł Pagacz

Wyniki portfeli edukacyjnych

Całkowite stopy zwrotu (TR) na dzień 15.12.2023 obejmują wzrost kursu akcji i wypłacone dywidendy.

Portfele edukacyjne: Główny +76% / Emerytalny +147% / Dywidendowy +68%

TOP 5 spółek: Shell +176% / Rokita +154% / DOM +112% PEO +104% NVIDIA +169%

Benchmark: WIG +36%

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…