Zacznę od dość znanej sytuacji. Kiedy Warren Buffet kupował 100 mln akcji Coca Coli w 1988 roku, spółka płaciła niewielki procent ceny akcji w dywidendzie. Dzisiaj sytuacja się nie zmieniła. Spółka nadal płaci niewielki procent ceny akcji w dywidendzie (obecnie jest to 1,8 dolara / 64 dolary). To mniej więcej 2,8% rocznie. Tylko że wtedy akcje kosztowały kilka dolarów. Warren Buffet ma dzisiaj w dywidendach każdego roku kilkadziesiąt procent zwrotu z pierwotnie zainwestowanej sumy pieniędzy, niezależnie od tego, co dzieje się z ceną akcji.

To jest słowo klucz w inwestowaniu dywidendowym. Posiadasz i nie handlujesz tymi akcjami, a praktycznie każdego roku zarabiasz coraz więcej. Proces ten możesz naturalnie przyśpieszyć, o ile otrzymywane dywidendy będziesz reinwestować. Jeżeli z rynku będziesz skupować akcje, które posiadasz, automatycznie będziesz również wspierać wzrost wartości swojego majątku.

Brak cierpliwości w inwestowaniu

Dzisiaj mamy rok 2023. Warren Buffet kupił pierwsze akcje Coca-Coli (akcje Coca-Cola) w 1988 roku. Wielu inwestorów, którzy czytają ten artykuł, nie było wtedy na świecie. W Polsce nawet giełdy nie było. Niemniej jednak zwracam na to uwagę, ponieważ ludzie mają poważny problem z kupnem akcji i trzymaniem ich dłużej w portfelu, niezależnie od tego, co dzieje się z ceną akcji.

Ten brak cierpliwości jest w nas głęboko zakodowany. Wystarczy zobaczyć na dzieci. Kiedy położymy ciastko na talerzyku i zapytamy, czy chce zjeść teraz czy dopiero później, to nawet, jak będzie po obiedzie, zje prawdopodobnie natychmiast. Mało które dziecko ma zdolność do odkładania profitów na później. Profity wolimy mieć natychmiast. Nawet, jeżeli wiąże się to z podejmowaniem ryzyka finansowego. Dlatego tak wielu z nas uwielbia spekulować na Forex, kryptowalutach (analiza BTC) lub certyfikatach turbo.

Nasza najlepsza spółka dywidendowa

Warren Buffet musiał czekać wiele lat na swoje kilkadziesiąt procent corocznie z dywidend. Nam udało się na jednej ze spółek osiągnąć taki wynik stosunkowo szybko. Jakiś czas temu kupiliśmy PCC Rokita po dokładnie 49,11 zł za akcję. Zdarzył się okres, kiedy akcje jeszcze potaniały i spadły w okolice 30 zł. Dzisiaj akcje są notowane w okolicach 140-150 zł, a spółka wypłaci nam w tym roku już w maju 44% dywidendy od pierwotnie zainwestowanej kwoty.

Dywidenda PCC Rokita

To jest największy sens inwestowania w spółki dywidendowe. Niezależnie od tego, ile kosztują dzisiaj akcje, Ty każdego roku otrzymujesz całkiem duży procent od zainwestowanego kapitału. Myślę, że się zgodzimy z tym, że dostać 44% odsetek jest całkiem przyjemnie, szczególnie gdy inflacja wynosi prawie 15%.

Ale ja nie chcę czekać…

Bardzo wiele bardzo dobrych spółek wypłaca dywidendy na poziomie poniżej 1% rocznie. Jednak takie spółki zwykle mają całkiem niezłą dynamikę wzrostu wartości dywidendy. Pytanie, dlaczego ta dywidenda jest tak niska? Odpowiedź jest całkiem logiczna. Inwestorzy trzymają takie akcje i inwestorzy kupują takie akcje. Inwestorzy rozumieją, że za 10 lat sytuacja będzie podobna. Tylko że za 10 lat akcje będą wyceniane kilka razy wyżej, a spółka nadal – jeżeli ktoś w danym momencie zdecyduje się kupić takie akcje – będzie wypłacała dywidendę na poziomie 1%.

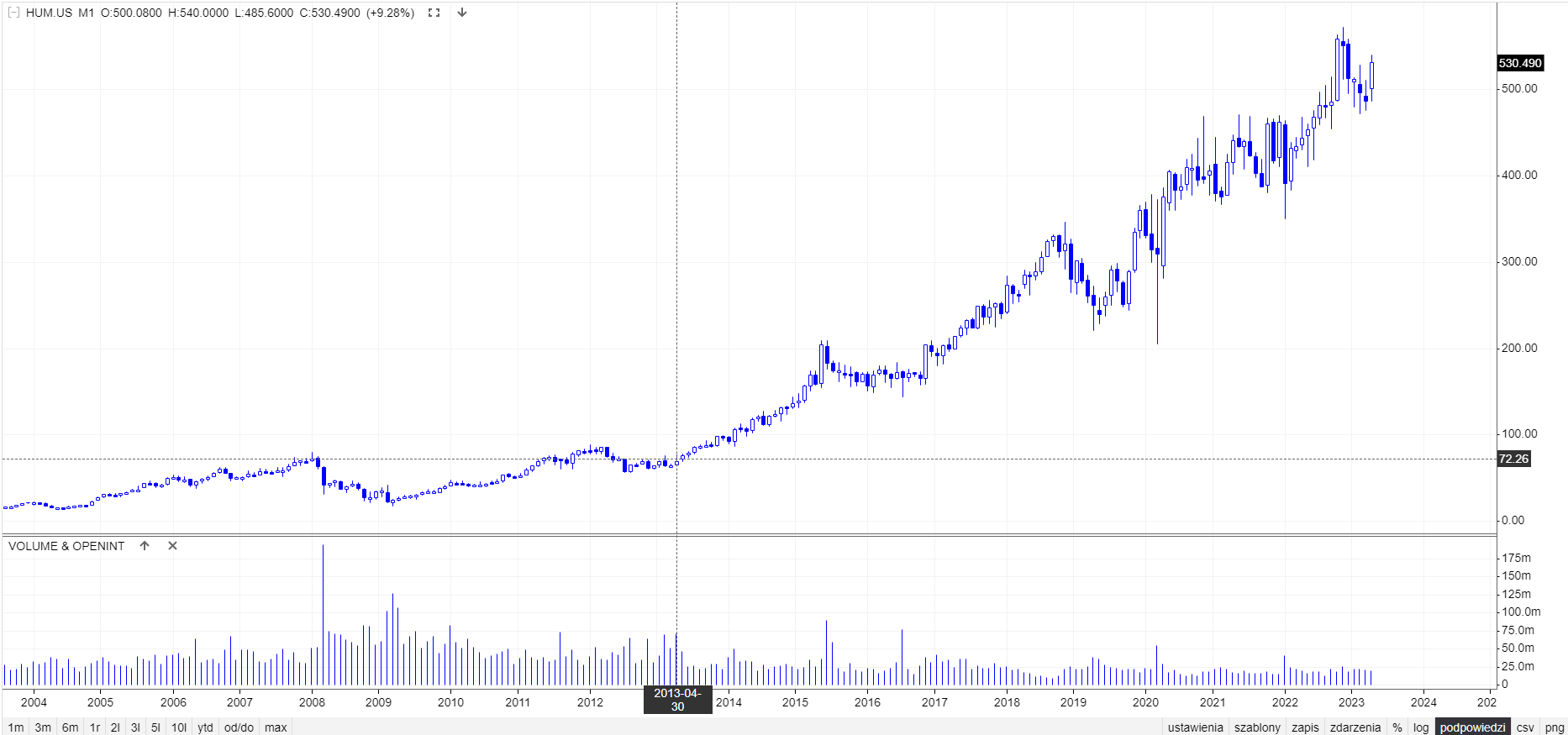

Przykładowo w 2013 roku mogłeś kupić akcje spółki Humana (akcje Humana) w okolicach 75 dolarów.

Wykres Humana

Spółka płaciła wtedy 1 dolara dywidendy rocznie, czyli 1,33% rocznie. Obecnie jedna akcja kosztuje 530 dolarów, a inwestor, który ją kupi, może liczyć na 3,12 dolara dywidendy. To niespełna 0,6% rocznie. Dla osoby kupującej dzisiaj takie akcje to słaby start, zwłaszcza, że dywidenda przyrasta zaledwie 11% rocznie. Zauważmy jednak, że inwestor, który kupił te akcje w 2013 roku, dzisiaj księguje (3,12/75) lekko ponad 4% zwrotu. Też niewiele, ale jego inwestycja jest wyceniana kilkaset procent wyżej.

A co będzie za kolejne 10 lat? Tego oczywiście nie wiem, ale wyobrażam sobie, że akcje Humany mogą być wyceniane kilkaset procent wyżej niż obecnie, a spółka nadal będzie płaciła w okolicach 1% dywidendy rocznie dla świeżych akcjonariuszy. Akcjonariusze z 20-letnim stażem (przy wzroście wartości dywidendy o ok. 11% rocznie) będą mogli liczyć na 9 dolarów dywidendy rocznie od akcji, co da im stopę zwrotu na poziomie (9/75) 12% rocznie. Oczywiście można chcieć więcej. Dywidendy to jednak tylko jedna część układanki.

Dlaczego spółki dywidendowe rosną?

Rosną dlatego, ponieważ inwestorzy są skłonni za rok zapłacić określony procent więcej za akcje, które powiększyły swoją wartość rozumianą jako wzrost wartości firmy. Jeżeli firma rośnie lub jak McDonald ma zdolność do zwiększania swoich przychodów poprzez podnoszenie cen, to ceny akcji będą automatycznie rosły.

Wspomniana wyżej Humana dzisiaj sprzedaje koperkową herbatkę dla dzieci w cenie 8 zł, a za rok sprzeda ją za 9 zł. Firma zarobi 10% więcej. Wypłaci 10% więcej w dywidendach. Za rok inwestorzy za akcje zapłacą 10% więcej.

Wyżej wspomniałem, że dywidendy to tylko jedna część układanki. Drugą częścią jest wzrost wartości akcji. Dobre firmy, które płacą dywidendy, są doskonałą przechowalnią kapitału. Są świetnym produktem, który pomaga pomnażać kapitał. Są po prostu doskonałym sposobem na bogacenie się.

Projekt Bogatyalbobiedny.pl (Projekt BAB)

Oprócz PPCG Stock, prowadzimy również projekt Bogatyalbobiedny.pl. Wyszliśmy z założenia, że zgromadzimy w tym projekcie ludzi, którzy rozumieją powyższą koncepcję ruchu cen akcji. Większość ludzi jest niecierpliwa i nie będzie zdolna do trzymania akcji przez 20 lat. Potrzeba natychmiastowej gratyfikacji jest u większości tak ogromna, że nie są skłonni lub nie są w stanie inwestować w projekty wieloletnie.

Staramy się pokazać, że trzymanie akcji długoterminowo ma sens. Droga ta ostatecznie doprowadzi do tego, że z jednej strony uczestnicy projektu będą posiadać znaczący strumień dochodu pasywnego, a z drugiej strony będą mieć bardzo wysoko wyceniane portfele akcji. Będzie można żyć z dywidend albo z konsumpcji kapitału. W jaki sposób?

Wróćmy do naszej Humany. Załóżmy, że akcje kupiliśmy za 75 zł, nie za 75 dolarów. Zainwestowaliśmy 10 000 zł i mamy 133 akcje. Na dzień dzisiejszy spółka wypłaca nam 415 zł dywidendy. Oczywiście nie da się przeżyć miesiąca za 415 zł. Jeżeli jednak weźmiemy pod uwagę kapitał, to mamy na koncie 133*530, czyli 70 490 zł. Mając np. 60 lat, a inwestycję zaczynając w wieku 50 lat, możemy sprzedawać 2 akcje miesięcznie, co da nam 5,5 roku dochodu pasywnego po minimum 1000 zł miesięcznie. Ta wartość będzie rosła każdego roku zgodnie ze wzrostem wartości akcji. A teraz wyobraźmy sobie, że ktoś odkłada 1000 zł miesięcznie, kupując takie akcje dywidendowe od 20 lat. Naprawdę można żyć na poziomie z dywidend i kapitału. Trzeba tylko chcieć.

Ludzie nie chcą w takie rzeczy iść, bo nie uważają ich za realne, nawet w sytuacji, kiedy biorę kalkulator, pokazuję historię, pokazuję teraźniejszość i jak to może wyglądać w przyszłości. Nie bez powodu ten artykuł zacząłem od pokazania tego, co zrobił Warren Buffet. Prawie cały jego wielomiliardowy biznes opiera się dokładnie na wyżej pokazanym mechanizmie. Ostatnio nawet o zgrozo usłyszałem, że zobaczę, że w 2030 roku nie będzie już rynków finansowych.

Kto inwestuje w projekcie Bogatyalbobiedny.pl

Nie znamy wszystkich i nie każdy nam powiedział, kim jest i co robi. To, co mogę powiedzieć, to że kobiety stanowią niecałe 2% uczestników projektu i to powinno dać wszystkim do myślenia. Moja żona i żona Bartka inwestują na rynku w spółki dywidendowe i wiem, z jakimi obiekcjami się to wiązało. Na początku wcale nie było łatwo przekonać, że warto i trzeba to robić, by zabezpieczyć sobie finansową przyszłość i emeryturę.

Dostęp do projektu Bogatyalbobiedny.pl jest dla wszystkich równy, ale z jakiegoś powodu kobiety nie podejmują się tematów inwestowania. Wiem, że wiele kobiet podnosi argument bezpieczeństwa swoich środków, nie dopuszczając do sytuacji, w której inwestycja mogłaby chociaż na chwilę stracić na wartości. Powiem tyle, że czasem trzeba przełknąć trochę ryzyka w krótkim terminie, by nie ponosić go praktycznie wcale w długim terminie. Zawsze można powiedzieć mężowi lub partnerowi, aby kupił za nas te akcje i nie mówił, co się z nimi dzieje. Taka jest zaleta dobrych spółek dywidendowych.

Te osoby, które znamy z projektu BAB, cechują się ogromną cierpliwością i mają długoterminowy horyzont inwestycji. Inwestują w swoją emeryturę i inwestują pieniądze dla swoich dzieci. Dwie osoby chcą wybudować dom za 15-20 lat na odludziu i co ciekawe, obie te osoby pracują obecnie w korporacjach. W projekcie BAB mamy przedsiębiorców i mamy pracowników etatowych. Nie ma tutaj różnicy w ich postrzeganiu własnej rzeczywistości. Każdy ma ten sam cel.

Projekt Dobra Emerytura, czyli coś z naszego podwórka

Powyżej napisałem, aby sobie wyobrazić to, że ktoś odkłada 1000 zł miesięcznie i to inwestuje na rynku. Coś takiego uruchomiliśmy na naszym rynku, nazywając to projektem Dobra Emerytura. Projekt ten prowadzimy w ramach konta IKE, nie płacąc podatku od zysków kapitałowych. Od lutego 2021 wpłacamy na rachunek po 1000 zł miesięcznie i za te środki w optymalnych momentach dokupujemy określone akcje. Naszym celem jest osiągnięcie 5-cio cyfrowego dochodu pasywnego co miesiąc w okresie 20 lat prowadzenia projektu. Jak nam idzie, możesz zobaczyć na poniższym wykresie.

* Prognoza 2023 na podstawie rekomendacji dywidendy ze spółek wchodzących do projektu

W pierwszym niepełnym roku osiągnęliśmy poziom 36 zł miesięcznie. W drugim roku było to już 120 zł miesięcznie. W 2023 roku, czyli 3 roku prowadzenia projektu, jest to już 283 zł miesięcznie. W stosunku do poprzedniego roku (2022) dywidendy na akcję ze spółek w projekcie wzrosną o 21,5% w 2023 roku, a ze względu na doważenie akcji nasza wypłata wzrośnie o 137%! Warto? Oczywiście, że warto, ale trzeba zrobić pierwszy krok.

Tabletka nie do przełknięcia

Nie jest dla nas żadną tajemnicą to, że najlepsze spółki dywidendowe są na rynku amerykańskim. Tak po prostu jest. To są globalne firmy, sprzedające często produkty miliardom odbiorców. Z tego robią się gigantyczne pieniądze i powtarzalny zysk.

Dla wielu krajowych inwestorów, w tym również dla niektórych uczestników PPCG Stock, wyjście poza nasz kraj z kapitałem jest tabletką nie do przełknięcia. Obawy rozumiemy i z tego powodu każdorazowo staramy się tłumaczyć, że dzisiaj nasz kapitał nie ma narodowości. Inwestor powinien zawsze dążyć do wyboru rynku, który da mu największą stopę zwrotu przy najmniejszym ryzyku, a nie największy komfort funkcjonowania na byle jakim rynku.

Dzisiaj kupno akcji spółek amerykańskich, brytyjskich czy kanadyjskich nie różni się absolutnie niczym od kupna akcji krajowych. No dobra, trochę się różni. Jak chce się inwestować w dolarach, to trzeba zrobić 3 kliknięcia na rachunku i czekać na telefon od pracownika biura maklerskiego, który przewalutuje nam złotówki na dolary lub funty. Jak już chcemy kupić akcje na rynku zagranicznym, to dodatkowo musimy wskazać, na którym rynku notowane są dane akcje (np. NYSE). To cała komplikacja.

Podsumowanie

Cierpliwość, odroczona gratyfikacja i wybór dobrych spółek to są właściwie trzy składowe sukcesu długoterminowego na rynku przy wyborze inwestowania dywidendowego. To ma ogromny sens i zawsze się kalkuluje.

Tego procesu nie należy się bać. Należy go wybrać, powielać i obserwować, jak z wiekiem pula naszego majątku rośnie. To jest niemal gwarancja zadowolenia z tego, jak świetnym jest się inwestorem na giełdzie.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…