To, co teraz opiszę, ma zastosowanie na każdym (płynnym) walorze i na każdym interwale. Oczywiście skala oddziaływania będzie tym większa, im większą skalę czasu pod uwagę weźmiemy. Interwał tygodniowy i ten rodzaj sygnału może zmienić trend na długoterminowy spadkowy. Jeżeli weźmiemy skalę minutową (stosowaną chociażby na FX), możemy się spodziewać spadku trwającego znacznie krótszy okres czasu.

Tajemnica malejącego wolumenu

Czym jest ten malejący wolumen? Wyobraźmy sobie sytuację, że dany instrument finansowy jest po zwyżce trwającej jakiś czas. To, co ważne, w tle (w czasie wzrostu) winniśmy widzieć wolumeny dystrybucyjne (wzrostowe świece z dłuższymi cieniami z góry i znaczącymi wolumenami). Dalej winniśmy widzieć w tle wolumeny zalewające rynek, np. próba wzrostu, po czym świeca zamykana jest na dużym wolumenie nisko. Ostatecznie winniśmy na samym końcu zobaczyć brak siły, czyli problem z dalszą zwyżką mimo napływu kapitału.

Ten brak siły będzie się objawiał wciąż widocznym wzrostem, przy czym wraz z każdą kolejną świecą, wolumen ten będzie coraz mniejszy. Wygasający. Co to oznacza? Że rynek rośnie na resztce sił. Resztka sił to zaś moment, w którym dowolna, już nieco większa ilość sprzedających (od słabego popytu) zacznie powodować spadek cen. Wydaje się to logiczne, prawda?

Jak jest więcej sprzedających niż kupujących, ceny winny spaść. Ile będą spadać? Zawsze pod uwagę bierzemy moment, w którym zostanie przeprowadzona akumulacja. A to, kiedy to się stanie, zależeć będzie już od decyzji inwestorów w przyszłości (nie zgadujemy, ale obserwujemy wykres i notowania).

Przykłady malejącego wolumenu i jego implikacje

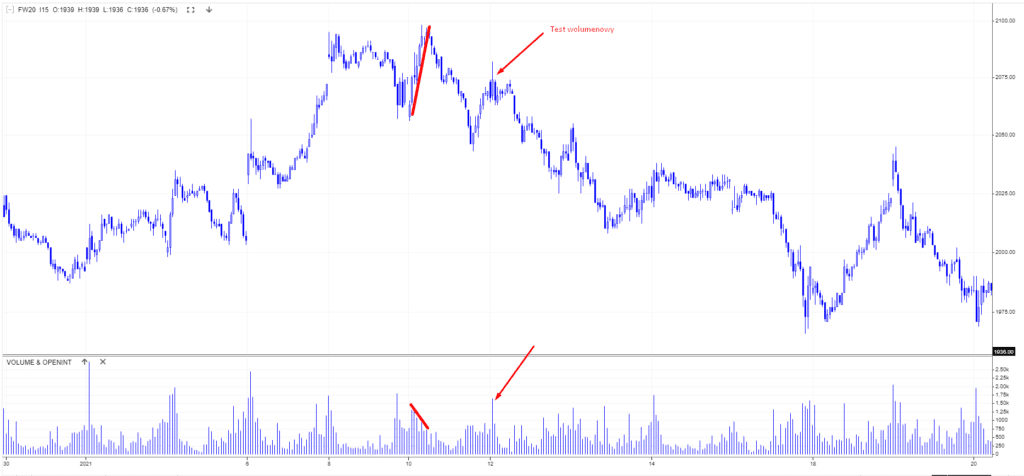

Przykład 1: FW20

W tle mamy wzrost i wolumeny dystrybucyjne. W pewnej chwili kurs kolejny raz chce rosnąc w kierunku szczytu, ale zobaczmy, że cena rośnie, a wolumeny maleją. Inwestorzy nie angażują się we wzrost. Pytanie, czy jest to szczyt czy jednak nie? Wystarczyło chwilę zaczekać. Kurs kolejny raz próbował wejść w ruch wzrostowy, ale został on brutalnie zakończony przez test wolumenowy.

Silna próba zwyżki została bezwzględnie wykorzystana do zalania rynku podażą. Od tego też czasu mamy (oczywiście zawsze mówimy o prawdopodobieństwie) potwierdzony szczyt i otwartą w pełni drogę do spadków.

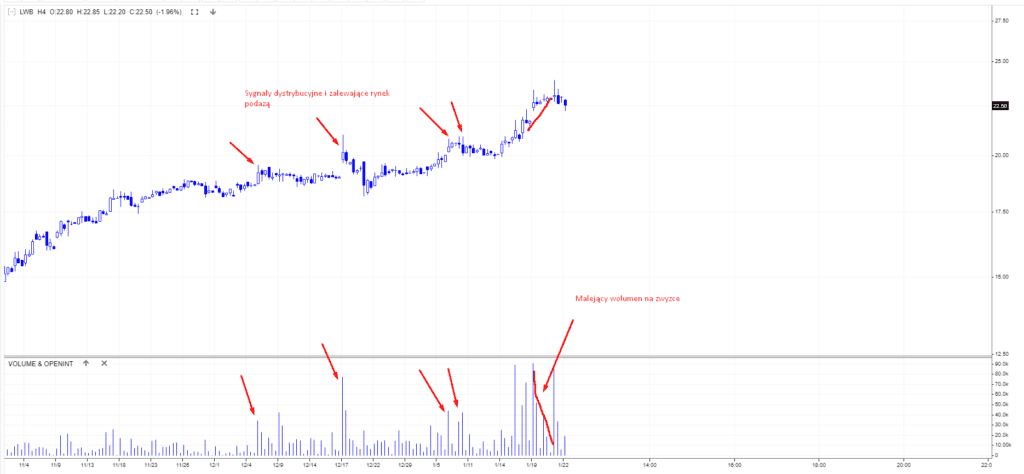

Przykład 2: Bogdanka

W tle widzimy dystrybucję, sygnały narastającej podaży i przy ruchu w kierunku maksimów wzrostu coś się zmienia. Wolumen, zamiast przyrastać, zaczyna nam maleć. Dzieje się to w dodatku przy znacznie większej skali tych obrotów w stosunku do tła. Oznacza to, że wielu inwestorów, widząc kolejną zwyżkę, zdecydowała się zakupić akcje.

Z kolei Smart Money, którzy są często w takiej fazie druga strona transakcji ich obsłużyli, czyli sprzedali akcje. Choć nominalnie chętnych na akcje jest chwilowo więcej (wybicie poprzedniego szczytu), to obrót w samej końcówce zwyżki zaczyna dynamicznie maleć. Strumień pieniądza ulicy zaczyna wysychać, zaś Smart Money sprzedali zdecydowaną większość swoich akcji. Dodatkowy na samym szczycie mamy klasyczny zrzut reszty akcji (stąd gwałtowny skok wolumenu na pojedynczej szczytowej świecy).

Teraz pytanie, co się stanie z ceną? Zauważmy, że rynek akcji to nie rynek terminowy, gdzie swobodnie można grać na spadek. Na rynku akcji zwyczajowo gra się tylko na zwyżkę, ale nie można grać na zniżkę (poza nielicznymi przypadkami). Nie powinniśmy się zatem spodziewać silnych sygnałów sprzedażowych (jak na kontraktach, które potwierdzą nam możliwość i chęć spadku).

Taki sygnał jak powyżej jest dla nas informacją, że cena przez jakiś czas będzie miała problem z dalszym wzrostem. Jeżeli zacznie się korygować, to korekta będzie trwała do czasu pojawienia się akumulacji. Kiedy? Zwykle dzieje się to w chwili wyłamania jakichś poziomów wsparcia, gdzie inwestorzy w strachu pozbywają się akcji, które Smart Money mogą kupić w lepszej cenie.

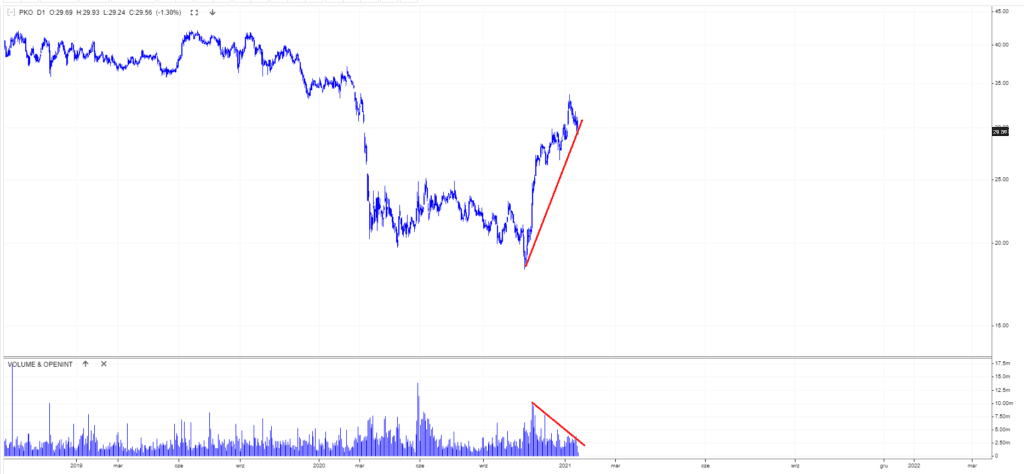

Przykład 3: PKOBP

W dłuższym terminie ruch od dołka idzie na malejących wolumenach. Nie oceniam, czy są to duże, czy małe wolumeny, bo to nie o to chodzi. Ocenia się jedynie to, że wraz ze zwyżką ceny słupki wolumenowe są coraz niższe. Ruch i wolumen na PKO BP informuje nas o tym, że kupujących jest coraz mniej.

Jeżeli zaś tak jest, to możemy domniemać, że w którymś momencie podaż przeważy nad kupującymi (tych jest przecież coraz mniej). Co się wtedy stanie? Kurs PKO zacznie spadać, a będzie spadać do czasu, w którym duże wolumeny zechcą akumulować akcje. Pytanie, gdzie ludziom puszczą nerwy? Zwykle puszczają po wyłamaniu najważniejszych wsparć, a te na wykresie (przynajmniej tak to postrzegam), znajdują się dopiero na samym dole ruchu. Ale teraz nie oceniam, czy tam dopiero pojawią się wolumeny, czy może wyżej. Czas pokaże.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…