Co powiesz na 54 lata nieprzerwanie rosnącej dywidendy? To więcej, niż wynosi okres życia wielu z nas. Oznacza to, że w którymkolwiek momencie kupiłbyś spółkę, to w kolejnym roku dywidenda trafiająca na Twój rachunek będzie większa. Czym jest spółka Altria Group?

Czym zajmuje się spółka Altria Group?

Zapytałem Barda (sztuczną inteligencję Alphabetu), aby opowiedział nam kilka zdań na jej temat. Po tym przejdę do analizy finansowej spółki, korzystając z ogólnie dostępnych źródeł.

Altria Group Inc. to amerykański holding tytoniowy z siedzibą w Richmond w Wirginii. Jest to jedna z największych spółek tytoniowych na świecie, z rocznymi przychodami w wysokości około 70 miliardów dolarów.

Altria Group posiada dwa główne segmenty działalności:

- Płynne produkty tytoniowe obejmujące papierosy, cygara i tytoń do żucia. Altria jest właścicielem Philip Morris USA, największego producenta papierosów w Stanach Zjednoczonych. W swoim portfolio posiada również marki: Marlboro, Parliament, Virginia Slims, L&M, Chesterfield, Snus, Copenhagen i Skoal.

- Niepłynne produkty tytoniowe obejmujące produkty niepalne, takie jak produkty do żucia i inhalatory. Altria jest właścicielem U.S. Smokeless Tobacco Company, największego producenta tytoniu do żucia w Stanach Zjednoczonych. W swoim portfolio posiada również marki: Copenhagen, Skoal, Grizzly, Red Seal, Timber Wolf, Husky i Camel Snus.

Altria Group jest również właścicielem kilku innych spółek, w tym:

- Altria Client Services, która zajmuje się marketingiem i dystrybucją produktów tytoniowych.

- Altria Sciences, która zajmuje się badaniami i rozwojem nowych produktów tytoniowych.

- Altria Capital Partners, która inwestuje w inne firmy.

Altria Group jest notowana na Giełdzie Papierów Wartościowych w Nowym Jorku pod symbolem MO. To tyle, co napisał Bard.

Etyka biznesu tytoniowego, czyli jak Ty się z tym czujesz

Wiemy już, że mamy do czynienia z biznesem tytoniowym, który na świecie się zmienia. Wcześniej mało kto traktował palenie w kategoriach etycznych. Palenie może być bowiem etyczne bądź nie i myślę, że dokładnie tak samo możemy podejść do potencjalnego kupna biznesu tytoniowego. Jeśli definiujemy etykę jako zbiór zasad postępowania, które są zgodne z dobrem ogólnym, to palenie tytoniu nie jest etyczne. Palenie tytoniu powoduje poważne szkody dla zdrowia palacza, a także osób w jego otoczeniu. Miałem w rodzinie wujka, który mocno cierpiał z powodu raka płuc, przegrywając tę walkę. Palacze są więc bardziej narażeni na raka płuc, choroby serca i płuc, a także inne problemy zdrowotne. Dym tytoniowy może również powodować problemy zdrowotne u osób niepalących, które są narażone na jego działanie.

Jeśli natomiast definiujemy etykę jako zbiór zasad postępowania, które są zgodne z osobistym przekonaniem, to palenie tytoniu może być etyczne dla niektórych osób. Ludzie co do zasady uważają, że mają prawo podejmować decyzje o własnym zdrowiu, nawet jeśli te decyzje są szkodliwe. Inni uważają, że palenie tytoniu jest sposobem na radzenie sobie ze stresem lub innymi problemami. Ostatecznie decyzja, czy palenie tytoniu jest etyczne, należy do każdej osoby. Podobnie zresztą, jak inwestowanie w biznes tytoniowy.

Coraz wyższa dywidenda od 54 lat

Na początku wspomniałem, że spółka Altria generuje zyski i wypłaca rosnącą dywidendę od 54 lat, a na obecnym etapie jest ona na poziomie 8,8%. To bardzo wysoki poziom, nie tylko jak na standardy amerykańskie, ale i w ogóle, jak na standardy światowe. Musimy mieć jednak świadomość, że poziom payout ratio jest na poziomie 99% i jest absolutnie wyśrubowany. Nie ma tu właściwie jakiegokolwiek miejsca do podnoszenia dywidendy ponad to, co uda się wypracować w ramach optymalizacji kosztów lub zwiększania zysków przedsiębiorstwa. Nie możemy zakładać zatem, że dywidenda będzie nam rosła po kilkanaście procent rocznie. Jeżeli uda się jej rosnąć po 5% rocznie, to będzie to uznane za bardzo dobry wskaźnik wzrostu dywidendy. Zobaczmy zresztą na źródło.

Przy okazji konferencji z okazji dnia inwestora (możemy zobaczyć w tym dokumencie), spółka przekazała (strona 11) informacje odnośnie dywidend planowanych do 2028 roku.

Tłumaczenie: Ustanawiamy nowy progresywny cel w zakresie dywidendy, którego celem jest średniojednocyfrowy wzrost dywidendy w skali roku.* • Ten cel w sprawie dywidendy stanowi potwierdzenie naszego silnego zaangażowania na rzecz stałego wzrostu dywidendy i zwrotu dla akcjonariuszy.

Drogo czy tanio?

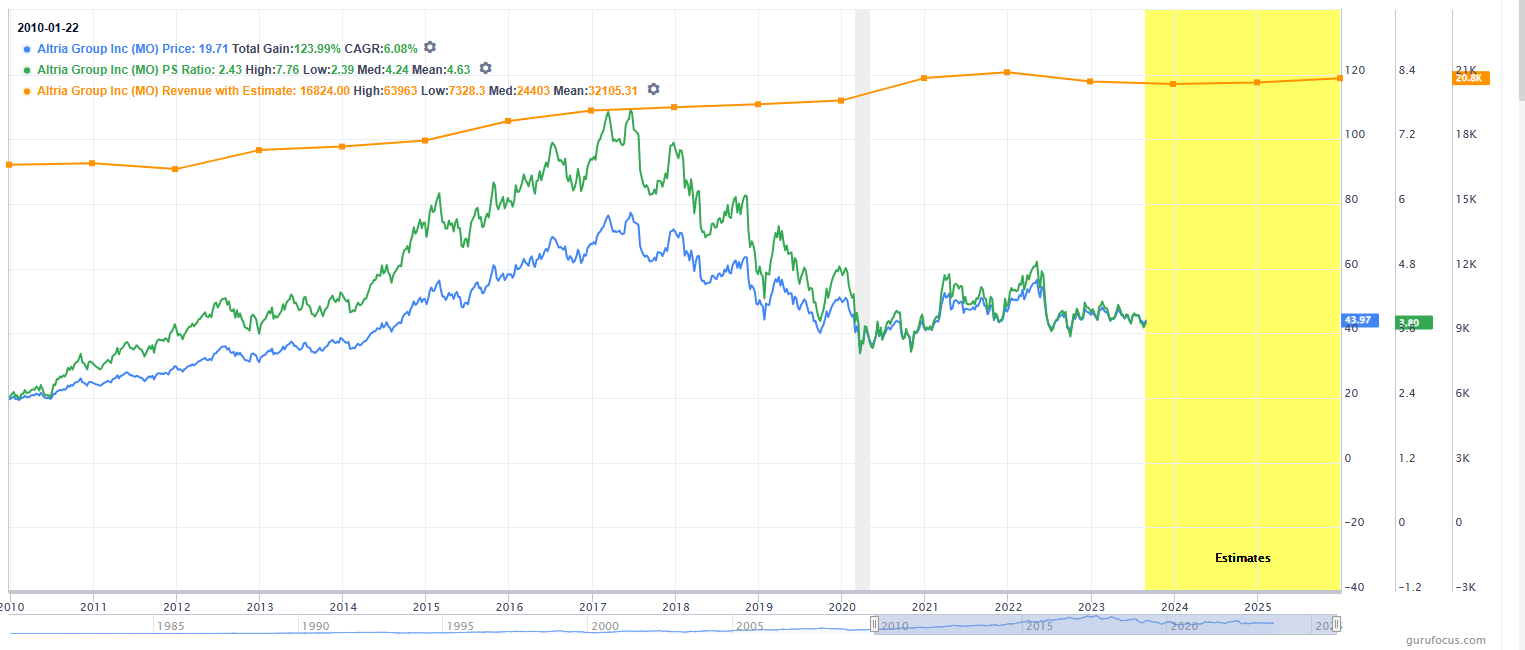

Zobaczmy na mój ulubiony wykres, oceniający dosłownie przy pomocy jednego rzutu oka, czy spółka jest droga, tania i czy przychody mogą dynamicznie rosnąć:

- Prognoza przychodów na kolejne 2 lata: to jest to, co widzimy na żółtym tle. Przychody delikatnie rosną.

- Wskaźnik P/S praktycznie zrównał się w zachowaniem ceny na wykresie. Czy to dobra informacja? Moim zdaniem nie, ale potwierdza, że cena nie pójdzie w górę z powodu np. możliwości wzrostu przychodów. Cena nie chce się oderwać w górę, ponieważ inwestorzy nie widzą możliwości dynamicznego wzrostu przychodów.

Wygląda, jakby Altria była jedynie dojną dywidendową krową, ale niekoniecznie była postrzegana jako spółka, która może zyskiwać na wartości. Zobaczmy, czy potwierdzi nam tę tezę wykres spółki.

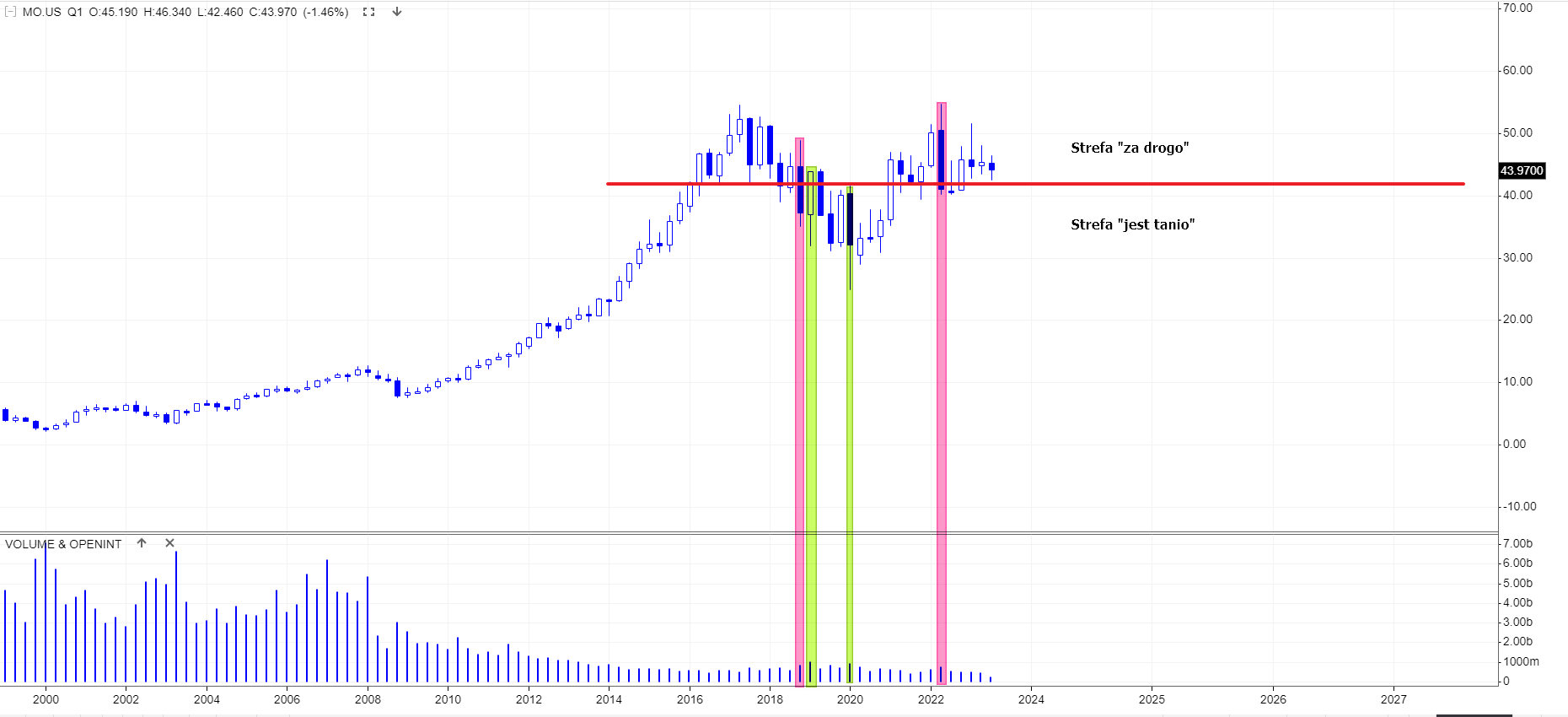

Analiza VSA Altria Group

Zaznaczyłem cztery świece kwartalne. Wykres wyraźnie pokazuje, gdzie prowadzona jest dystrybucja, a gdzie prowadzona jest akumulacja. Inwestorzy są skłonni sprzedawać akcje powyżej czerwonej kreski, zaś poniżej czerwonej kreski skłonni są akcje akumulować. Wydaje się, że nie liczą na wzrost ceny akcji. Kupując akcje, liczą jedynie na całkiem hojną dywidendę. Dopóki przychody tej spółki nie zaczną dynamicznie rosnąć, nie ma mowy o wyrwaniu się z widzianego od 2018 roku marazmu.

Podsumowanie

W normalnych warunkach twierdziłbym, że istnieje tutaj przestrzeń do wzrostu, aby dywidenda spadła poniżej 5%. Jednakże w sytuacji, w której spółka nie prezentuje przestrzeni do wzrostu przychodów, a payout ratio jest na wyśrubowanym poziomie 99%, możliwości rozwoju kurczą się. Taką tezę potwierdza zachowanie inwestorów, które widzimy na wykresie w formie analizy VSA. Z jakiegoś powodu nie ma wielu chętnych do kupna akcji po spadku i tak samo nie ma wielu chętnych do sprzedaży po wzroście. Cena znalazła jakiś punkt równowagi w okolicach 44$ i dopóki nie wzrosną przychody, status quo może się utrzymać.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…