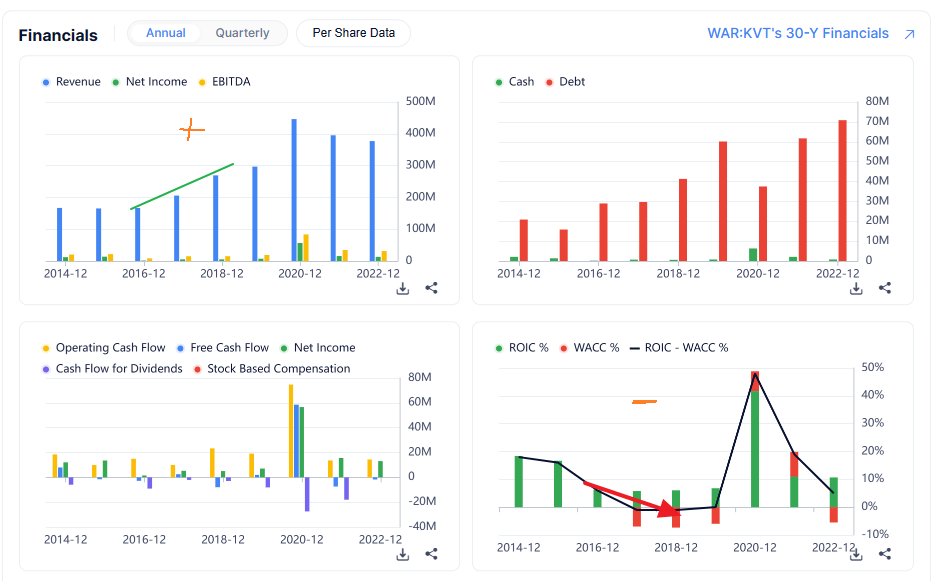

Wielokrotnie zwracam uwagę na to, że utrzymujący się na wysokim poziomie wskaźnik ROIC odpowiedzialny jest w dużej mierze za to, jak dobrze spółka radzi sobie na giełdzie. Im wyższy wskaźnik, tym lepiej. Wskaźnik na poziomie w okolicach zera oznacza właściwie stagnację. Jeżeli wskaźnik ROIC po uwzględnieniu kosztu kapitału nurkuje poniżej zera, wcale nie jest dobrze. Są oczywiście wyjątki, a takim wyjątkiem może być bardzo szybko rozwijająca się firma, potrzebująca bardzo dużo kapitału. Przykładowo Tesla (akcje Tesla) kiedyś była taką spółką. Zadaniem inwestora jest umieć ocenić, czy z taką spółką mamy do czynienia.

Gwałtowny wzrost Krynica Vitamin

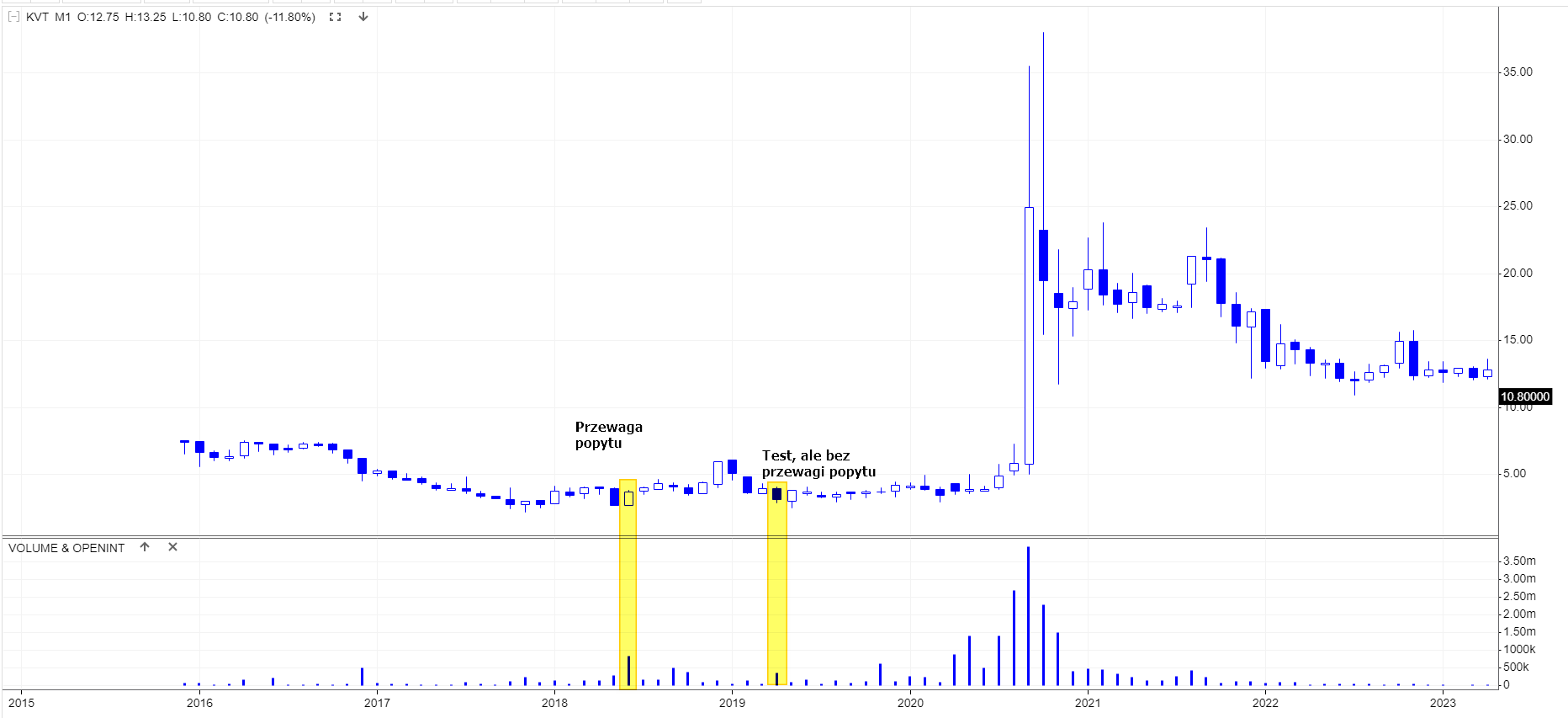

Spółką Krynica Vitamin (akcje KVT) pierwszy raz zainteresowałem się w okolicach 2018-2019 roku, kiedy to na wykresie pojawił się zdecydowanie większy od tła wolumen, powstały na dodatek na wzrostowej świecy. Ewidentnie popyt zainteresował się tą spółką. Później cena zaczęła schodzić w kierunku obszaru większego popytowego wolumenu. Rynek wykonał kolejną akumulację, jednak nie pojawiła się po niej przewaga popytu. Nie ma problemu, bo to nie pierwsza i nie ostatnia sytuacja, w której warunki nie zostały spełnione.

Spółką interesowałem się, ponieważ przy przeglądzie jej wartości fundamentalnych, zaobserwowałem pierwszy ważny czynnik, a mianowicie wzrost przychodów. To bardzo pozytywna tendencja.

Niestety ROIC spadł do okolic zera. Na plus poszły więc przychody, a na minus ROIC. Trudno, dobre warunki nie są spełnione. To, co mnie mocno zaskoczyło, a na co właściwie nie miałem możliwości zareagować, to fakt mocnej zwyżki kurs, a dopiero potem poznałem powód.

Zauważmy, jak w wynikach za 2020 rok wystrzeliły przychody (rekordowy poziom) i jak w tym czasie zachował się ROIC. Z zera skoczył powyżej 40%. A jak zareagowała cena? Cena z okolic 5 zł skoczyła do 35 zł, przy czym kluczowy skok ceny odbył się w trakcie jednej sesji.

Analiza wolumenowa VSA

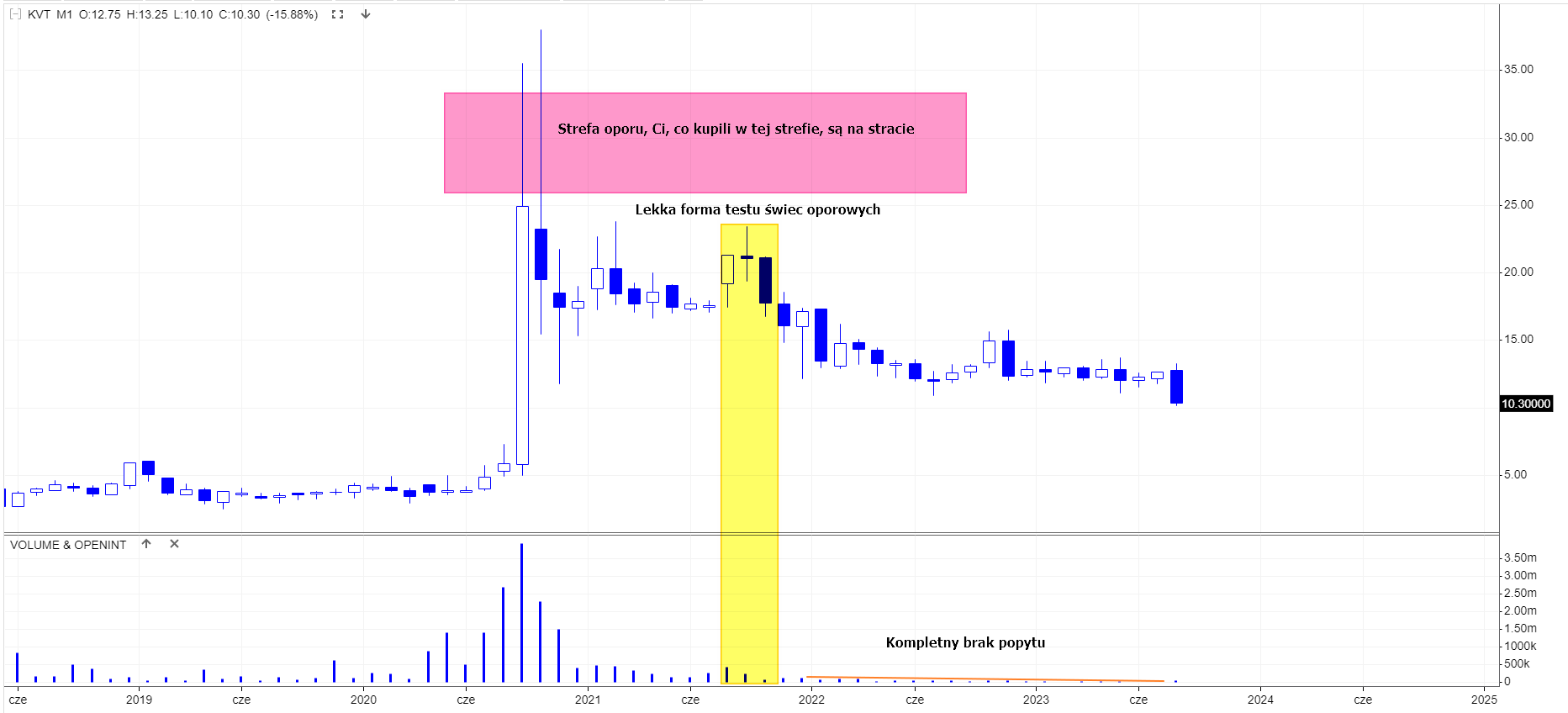

Zauważmy, że w trakcie tego skoku wydarzyła się następująca rzecz. W skali miesięcznej powstała świeca o najdłuższym spreadzie (od minimum do maximum) i została wsparta rekordowym wolumenem. Świeca ma znaczący górny cień. Całość nazywa się Buying Climax i jest momentem kulminacyjnym zwyżki. Świeca ta w kolejnym miesiącu potwierdzona zostaje świecą z górnym cieniem. Popyt nie dał rady, podaż za to nieźle wykorzystała swoją szansę.

Od tego momentu już trzeci rok widzimy spadek kursu. To wszystko ma kolejny raz potwierdzenie w opadającym, a zbliżającym się do okolic zera wskaźniku ROIC. Wygląda na to, że spółka gdzieś ma w sobie jakiś fundamentalny problem, który uniemożliwia jej ustabilizowanie ROIC na wysokim poziomie, co przy względnie wysokich (już malejących przychodach) pozwoliłoby spółce generować stabilny zysk. W zamian za to za 2020 rok spółka wygenerowała rekordowe 56 mln zysku. Rok później było to już zaledwie 16 mln zł, a za 2022 rok już tylko 13 mln.

Ma to bezpośrednio przełożenie na wypłacane dywidendy. Za rok 2020 spółka wypłaciła dwa razy dywidendy (korzystając z nadzwyczajnych zysków) w wysokości 0,2 oraz 1,85 zł. W 2021 roku dołożyli 1,42 zł. W 2022 roku nie było dywidendy, a w tym roku wypłacono 0,2 zł. Było na bogato, ale w zasadzie nie ma już z czego płacić.

Jak obecnie kształtuje się wykres?

Po powstaniu wyżej omówionego Buying Climaxa, spółka wykonała przeszło rok później rodzaj testu. Nie jest to idealna formacja gwiazdy wieczornej, ale to też jedyne miejsce, gdzie wystąpił większy wolumen. Dlatego traktuję to jako test.

Od tego czasu cena się spada, podobnie jak ROIC. Wolumen leży na płasko, nie wykazując jakiegokolwiek zaangażowania popytu. Wygląda na to, że spółka nie dała się właściwie rozegrać. Nie było jednoznacznych sygnałów przewagi popytu po teście w 2019 roku. W roku 2020 ruch wzrostowy odbył się skokowo i tak szybko, jak się zaczął, tak szybko się skończył. Potem jest już tylko gorzej. Na tym etapie, patrząc tylko i wyłącznie na wolumen, nie widać jakiejkolwiek aktywności, która wskazywałaby na możliwą zmianę negatywnej tendencji.

Co to jest ROIC?

Wskaźnik informujący, jak skutecznie podmiot gospodarczy wykorzystuje zainwestowane pieniądze do generowania zysków, czyli jaka jest efektywność (rentowność) zainwestowanego w przedsiębiorstwie kapitału. Im większa jego wartość, tym lepiej. Z ROIC powiązany jest ściśle średni wazony koszt kapitału. Mówi nam o tym, ile firmę kosztuje obsługa zadłużenia. Po odjęciu WACC od ROIC dostaniemy realny zwrot z kapitału.

Przy liczeniu wskaźnika wykorzystujemy formułę:

ROIC = EBIT / zainwestowany kapitał

Innymi słowy dzielimy zysk operacyjny z czterech ostatnich kwartałów przez sumę kapitału własnego oraz długu netto (dług netto to zadłużenie finansowe spółki pomniejszone o gotówkę). Klasyczny ROE wykorzystuje w formule obliczeniowej zysk netto.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…