Za każdym razem razem, gdy myślę o inwestowaniu w spółki dywidendowe na GPW, pojawia się w mojej głowie jedna wątpliwość. Czy jakakolwiek polska spółka dywidendowa będzie w stanie płacić rosnące dywidendy przez kolejne 20-30 lat, jeśli głównie prowadzi biznes w Polsce lub/i Europie Środkowej.

Najlepsze polskie spółki dywidendowe nie mają nawet startu do Coca-Cola, Microsoft, Visa i innych arystokratów dywidendowych. Do niech zalicza się też spółka Procter & Gamble, która podnosi regularnie dywidendę nawet dłużej niż Coca-Cola – już 68 lat. To o 20 lat dłużej niż żyję na tym świecie. Zasadny byłby teraz zakład, czy będzie pierwszą spółką, która to będzie wypłacać rosnącą dywidendę przez całe 100 lat.

Sprzedawaj globalnie to, czego wszyscy używają

To jest recepta na długoterminowy efekt skali. Dzięki temu Procter & Gamble mógł stać się światowym liderem w tak wielu segmentach. Dzięki temu cały czas może podnosić dywidendę i załapał się na listę arystokratów. 9 kwietnia spółka po raz kolejny podniosła kwartalną dywidendę o 7%. Teoretycznie nie jest to duża dynamika, ale pamiętajmy, że procent składany działa tu już 68 lat.

Bardzo lubię takie podejście do prowadzenia biznesu. Jest to bowiem zobowiązanie zarządu do transferu gotówki do akcjonariuszy w zamian za ich wiarę w rozwój spółki i powierzony jej kapitał.

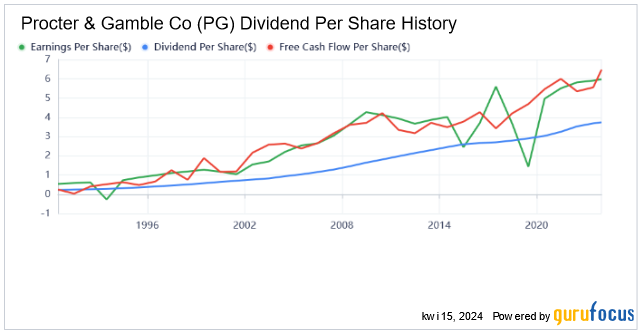

Procter & Gamble podnosi zyski, cash flow i dywidendę

Kluczem do wypłaty rosnącej dywidendy przez tak długi czas jest zdolność do stałego wzrostu przychodów i zysku na akcję. Nie da się tego zrobić, jeśli działalność spółki jest ograniczona do jednego rynku i/lub produkt nie jest masowy. PG generuje rosnące przepływy pieniężne, które z kolei generują odpowiednią ilość gotówki, by zabezpieczyć wypłatę dywidendy. Do tego wskaźnik wypłaty jest na bezpiecznym poziomie 0,58.

Dla przykładu analizowany ostatnio Budimex ma wskaźnik wypłaty na poziomie ok. 93%, co nie zastawia w praktyce żadnego pola manewru w razie pogorszenia koniunktury. Do tego spółka kilka razy sięgała do kapitału zapasowego przy okazji wypłaty dywidendy. PG nie ma tego problemu i może w całości bazować na bieżących przepływach pieniężnych.

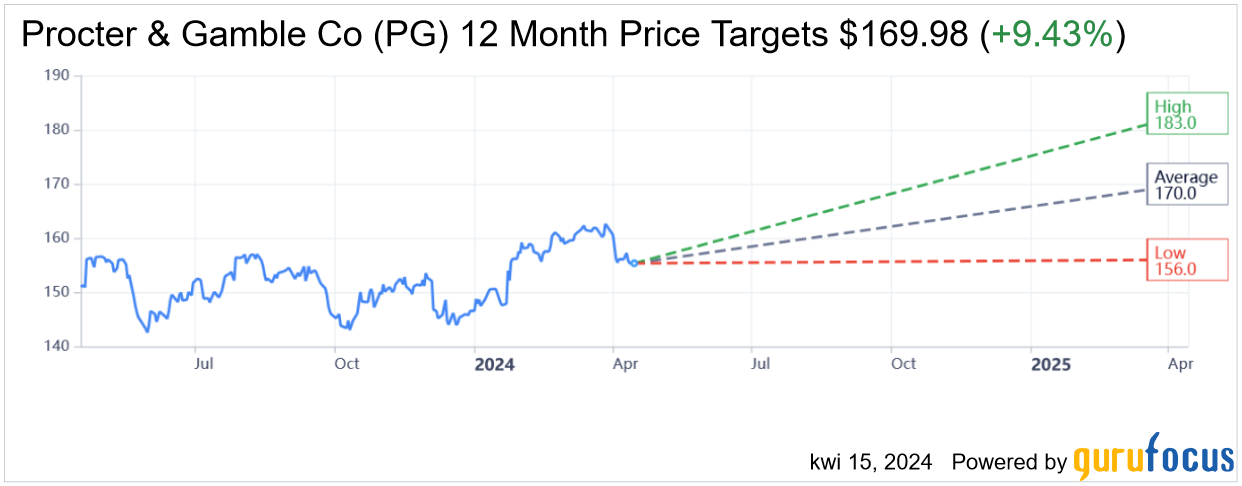

W takim kontekście nie dziwi mnie pozytywna prognoza dla kursu akcji, która zakłada Upside na poziomie ok. 9,4%.

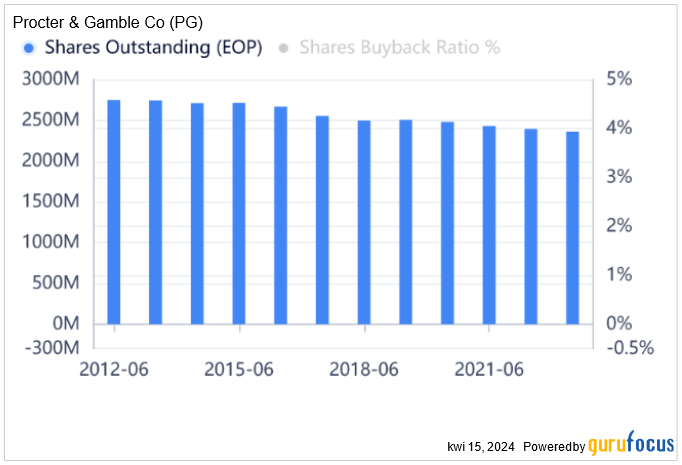

Prognozy na kolejne 2 lata zakładają wzrost EPS o 8%, więc nie powinno być problemu z dalszym podnoszeniem dywidendy w tempie 7% rocznie. Dodatkowym czynnikiem wspierającym wzrost kursu akcji i podnoszącym EPS jest skup akcji własnych.

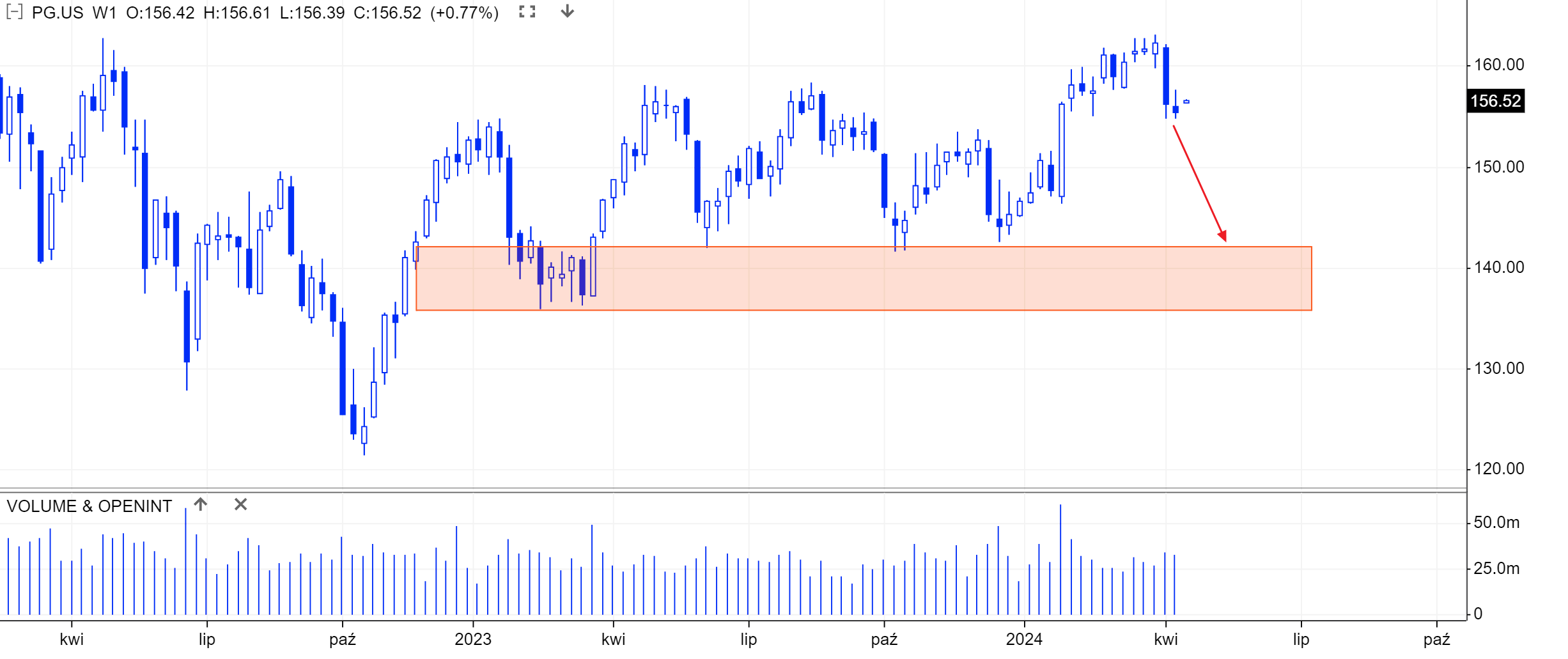

Dzięki temu zmniejsza się ilość dostępnych na rynku akcji, co widzisz na powyższym wykresie. To składa się na obraz spółki w długoterminowej hossie, a każda większa korekta połączona ze wzrostem wolumenów była okazją inwestycyjną.

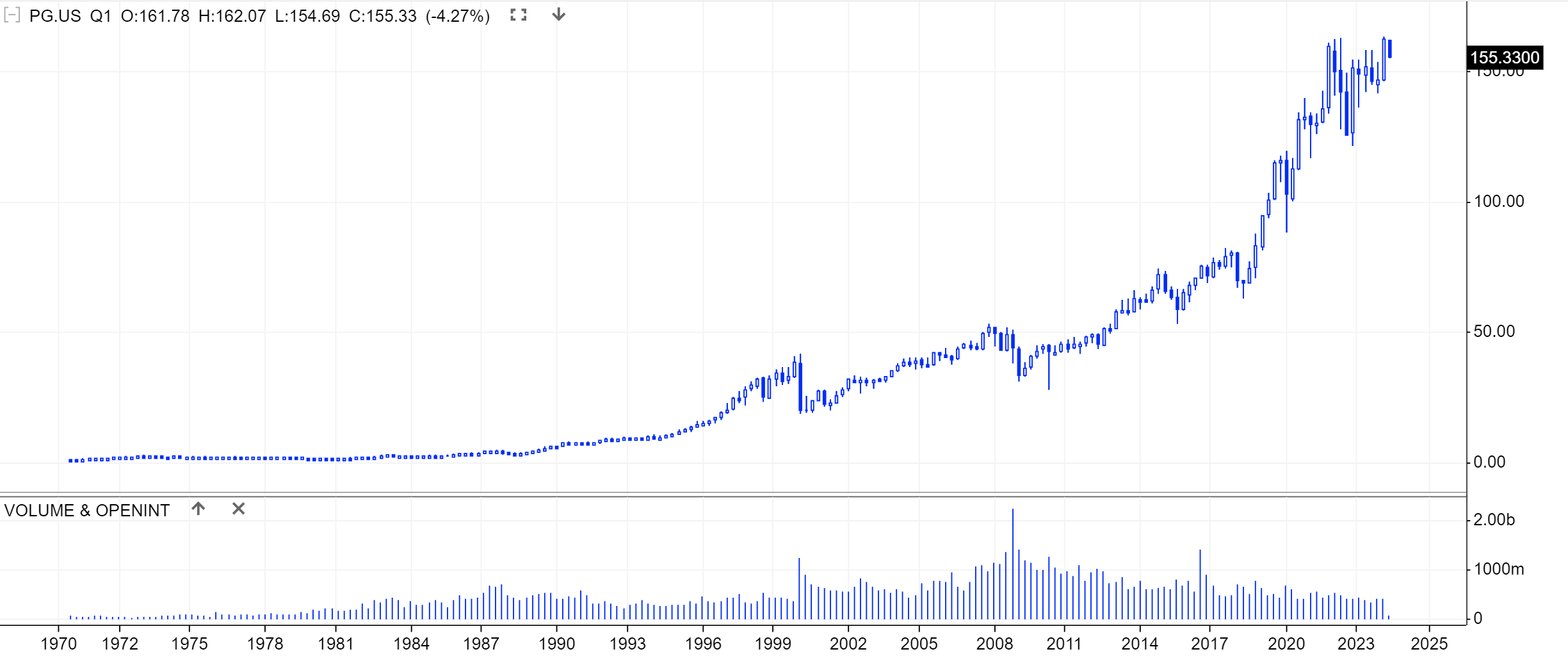

Niezależnie od dobrych fundamentów i optymistycznych prognoz, Procter & Gamble wydaje mi się aktualnie nieco za drogi. PEG jest na poziomie ok. 1,9, a CAPE ponad 30. Jeśli popatrzymy na Procter & Gamble w kontekście DCF i wskaźnika P/S, to niestety nie mamy pozytywnego dyskonta względem wartości godziwej.

Skoro na rynku ma zagościć korekta (realizacja zysków), to dużo lepszym miejscem do zakupu akcji Procter & Gamble jest zaznaczona na wykresie strefa wokół poziomu 140$.

Autor wpisu: Bartek Bohdan

Wyniki portfeli edukacyjnych

Całkowite stopy zwrotu (TR) na dzień 31.12.2023 (od początku prowadzenia portfeli) obejmują wzrost kursu akcji i wypłacone dywidendy.

Portfele edukacyjne: Główny +76% / Emerytalny +148% / Dywidendowy +71%

TOP 5 spółek: Shell +185% / Rokita +164% / DOM +105% PEO +112% NVIDIA +170%

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…