Zapraszam do analizy akcji spółki LPP, najdroższych (nominalnie) akcji na GPW. Analiza została sporządzona 19 października 2023, a pod koniec artykułu znajdziesz jej aktualizację. Poprzednia analiza spółki LPP miała miejsce z mojej strony przeszło 3 lata temu. Wskazałem wtedy, cytuję:

[początek cytatu] „W tym jest cały sens. Nie godzić się na to, aby kupić coś po zwyczajnych cenach, ale godzić się z tym, że nie uczestniczymy w inwestycji, dopóki nie stanie się ona dla nas nadzwyczajnie korzystna. Zobaczmy zatem rzadko analizowaną spółkę LPP poprzez pryzmat takiej okazji i jednocześnie systemu LTTM:

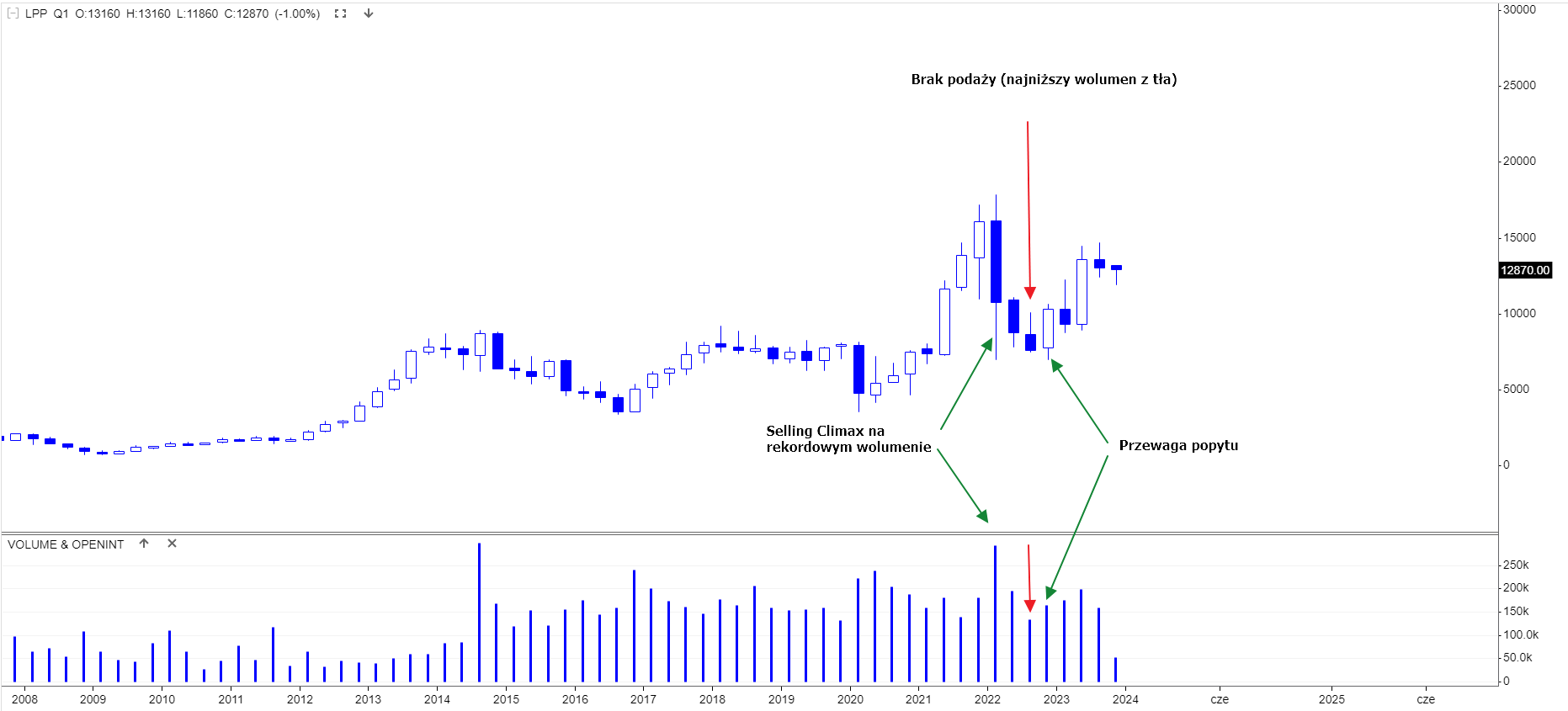

W moim osobistym założeniu spółka jest już po fali 3 i obecnie rozgrywana jest fala 4. Powiem wprost, że może przybrać dowolną formę. Na wykresie zaznaczyłem zarówno PP (przewagę popytu) jak i Sellling Climax w tej okolicy. To oznacza, że akcje są zbierane, a wskazany poziom na tych świecach jest broniony. Skutkiem akumulacji winien być wzrost ceny, tutaj w ramach proponowanej fali 4. Nie zdziwię się zatem, jeżeli rynek zacznie budować chociażby wysoką falę B, która może dobić np. do 15 000 zł.” [koniec cytatu]

Faktycznie okazało się, że spółka w ramach fali 4, po bardzo silnej akumulacji nie doszła do 15000 zł, ale stuknęła w poziom 18000 zł. Szczyt fali 3 został zatem wybity. Dzisiaj postaram się razem z Czytelnikami ocenić, czy mimo ceny na poziomie ok. 13 000 zł mamy do czynienia ze spółką drogą, czy może tanią. Sprawdzimy, jakie perspektywy mamy ze względu na wolumen na wykresie i prognozy analityków.

Wszystko zrobimy w prawidłowej kolejności. Ocenimy prognozy, następnie zobaczymy, czy akcje są godziwie (na obecną chwilę) wyceniane, a w ostatniej kolejności zobaczymy na sam wykres ceny akcji i sprawdzimy metodą VSA, czy coś widać ciekawego.

Prognozy analityków dla akcji LPP

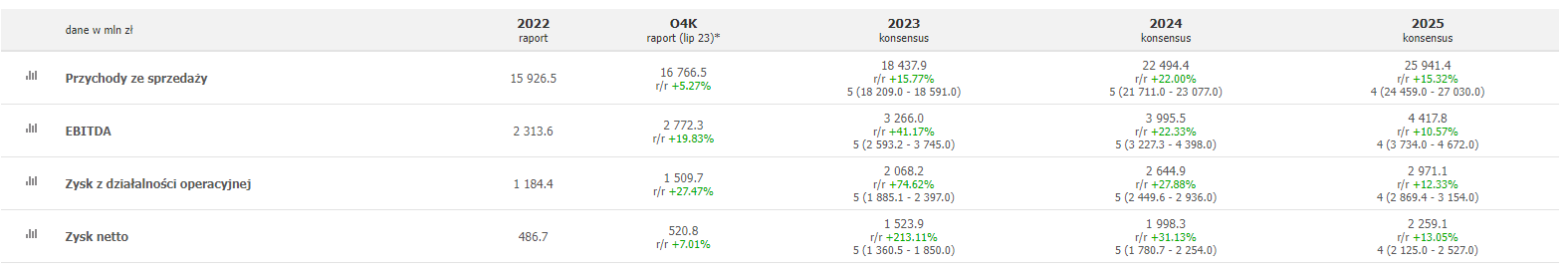

Ściągam prognozy z serwisu biznesradar.pl i widzę, że prognozy dla LPP przygotowało na kolejny rok 5 analityków, a na rok 2025 4 analityków. W prognozie analityków ważne jest to, że są dość zbieżne. Nie ma tutaj rozstrzału, jak na niektórych spółkach o niskich przychodach, sięgających kilkudziesięciu mln zł.

Za 2024 rok konsensus pokazuje wzrost na poziomie 22%, a 2025 rok o 15%. Równie silny wzrost obserwujemy w zakresie wzrostu zysku netto, co przełoży się niewątpliwie na płaconą dywidendę.

Od razu powiem, że wskaźnik wypłaty dywidendy jest tutaj na zmiennym poziomie. W latach 2011-2018 regularnie malał z poziomu ok. 50% do 22%. Problem pojawił się z kolejnymi latami, kiedy przyszła pandemia i sklepy były pozamykane. Spółka jednak sobie poradziła i już wypłaciła dywidendę w 2021 roku za 2020 rok. Wtedy to wskaźnik wypłaty podskoczył nam do 68%, a w 2022 roku pierwszy raz do 163,66%.

Do wypłaty dywidendy użyto zasobów gotówkowych spółki. Czy spółka mogła sobie na to pozwolić? Tak, mogła w tym przypadku. Za 2020 rok spółka odnotowała spadek przychodów do 8 mld zł (z niespełna 10), ale już za 2021 rok przychody wzrosły do 14 mld zł. Zarząd widocznie wiedział, że jego sytuacja finansowa znacznie się poprawia (poszli na rekord). Zauważmy przy tej okazji, że jeżeli mówimy o 14 mld w 2021 roku, to już w 2025 roku mówimy o prognozie na poziomie niespełna 26 mld zł. Przychody mogą być wyższe w ciągu 4 lat o 85%. To bardzo dużo.

Czy akcje LPP są drogie czy tanie?

Sprawdźmy, czy na ten moment akcje są godziwie wyceniane. Posłużymy się naszym ulubionym wskaźnikiem, który pokaże nam proporcję tego, ile dostajemy sprzedaży na każdą posiadaną akcję.

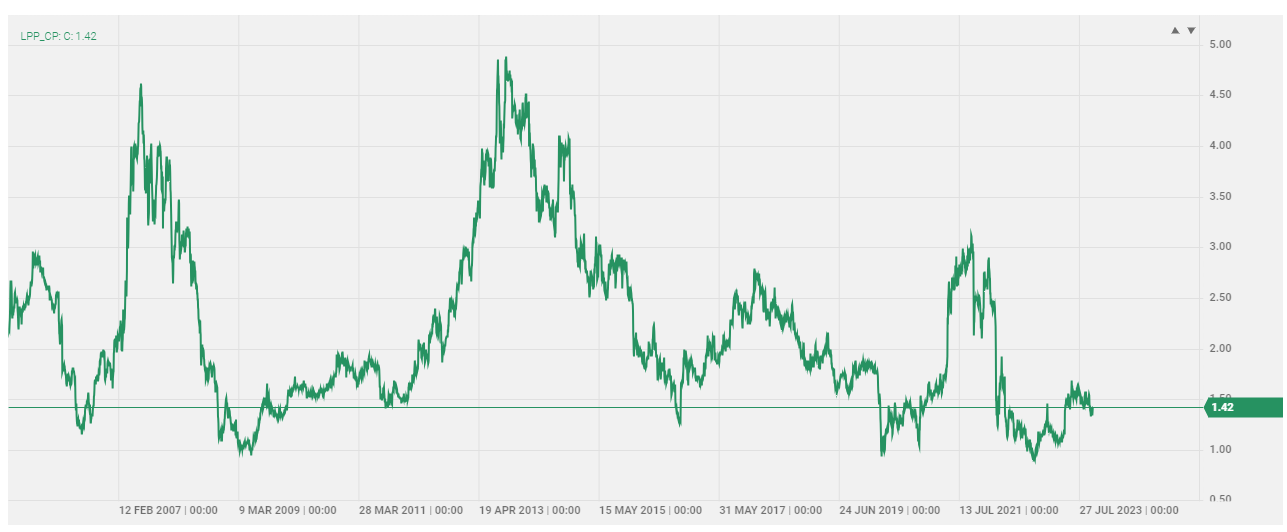

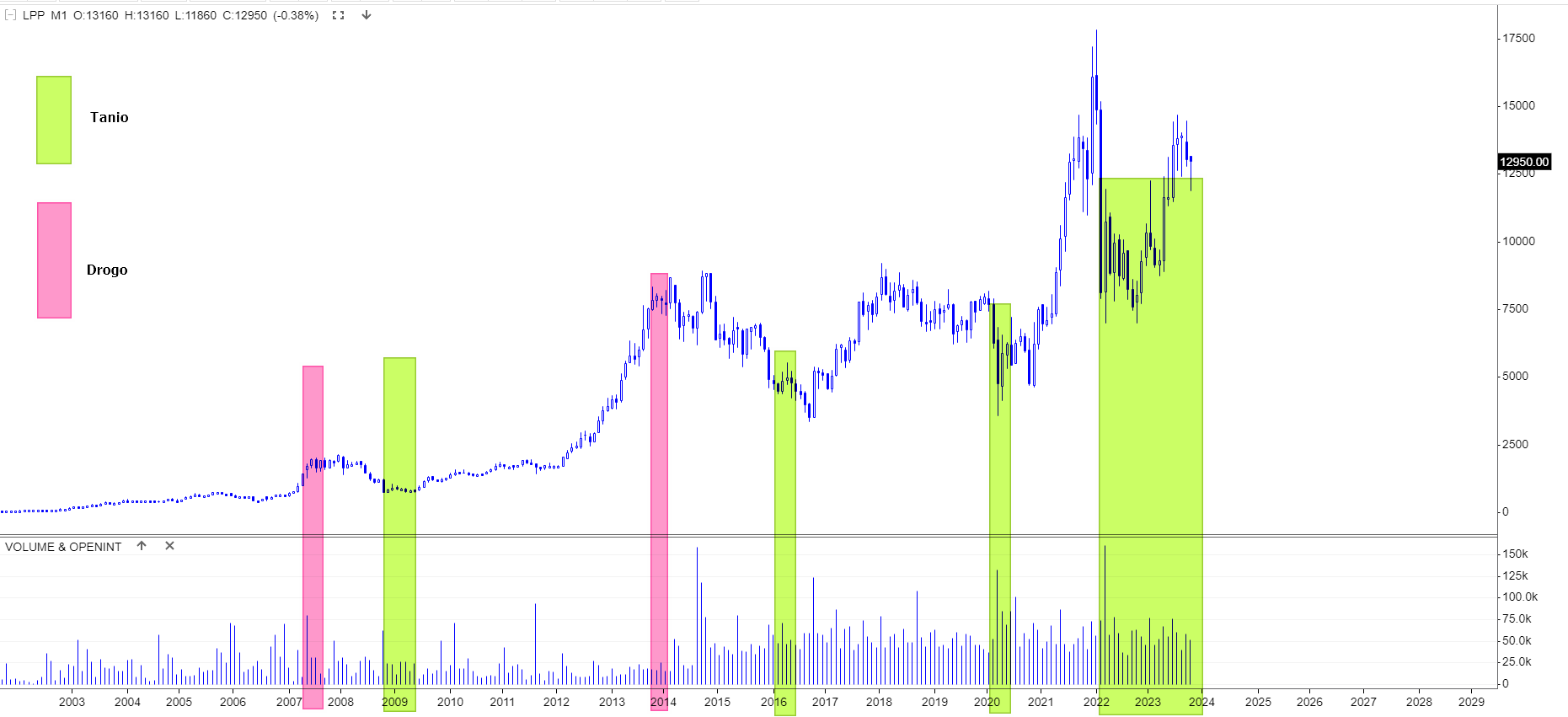

Tutaj wskaźnik pokazuje nam wprost, że akcje drogie były w szczycie 2007 roku. Drogie były w okolicach 2013 roku. Obecnie są tanie, jak były w 2009 roku, 2016 roku, 2020 roku (pandemia) i 2022 roku (powiedzmy, że wskaźnik pokazuje, że tanie są cały czas). Nanieśmy sobie to na wykres cenowy:

Co do zasady widzimy to, że kiedy wskaźnik P/S pokazywał nam skrajnie wysoką wycenę (cały czas odnoszącą się do tego, co otrzymujemy w danym czasie w przychodach na akcję), to cena akcji miała tendencję do korygowania się.

Jeżeli wskaźnik przebywał w umownym rejonie tego, co uznajemy za tanio (historycznie poziom 1-1,5), cena miała tendencję do wzrostu. Gdy to połączymy z analizą analityków wskazujących na możliwy wzrost przychodów w kolejnych dwóch latach, to mamy dosłownie sprężynę, która powinna wystrzelić nam cenę w górę.

Prawidłowych wnioskach z analizy finansów na wykresie cenowym powinniśmy widzieć akumulację akcji, której skutkiem będzie wzrost ceny akcji.

Analiza VSA wykresu LPP

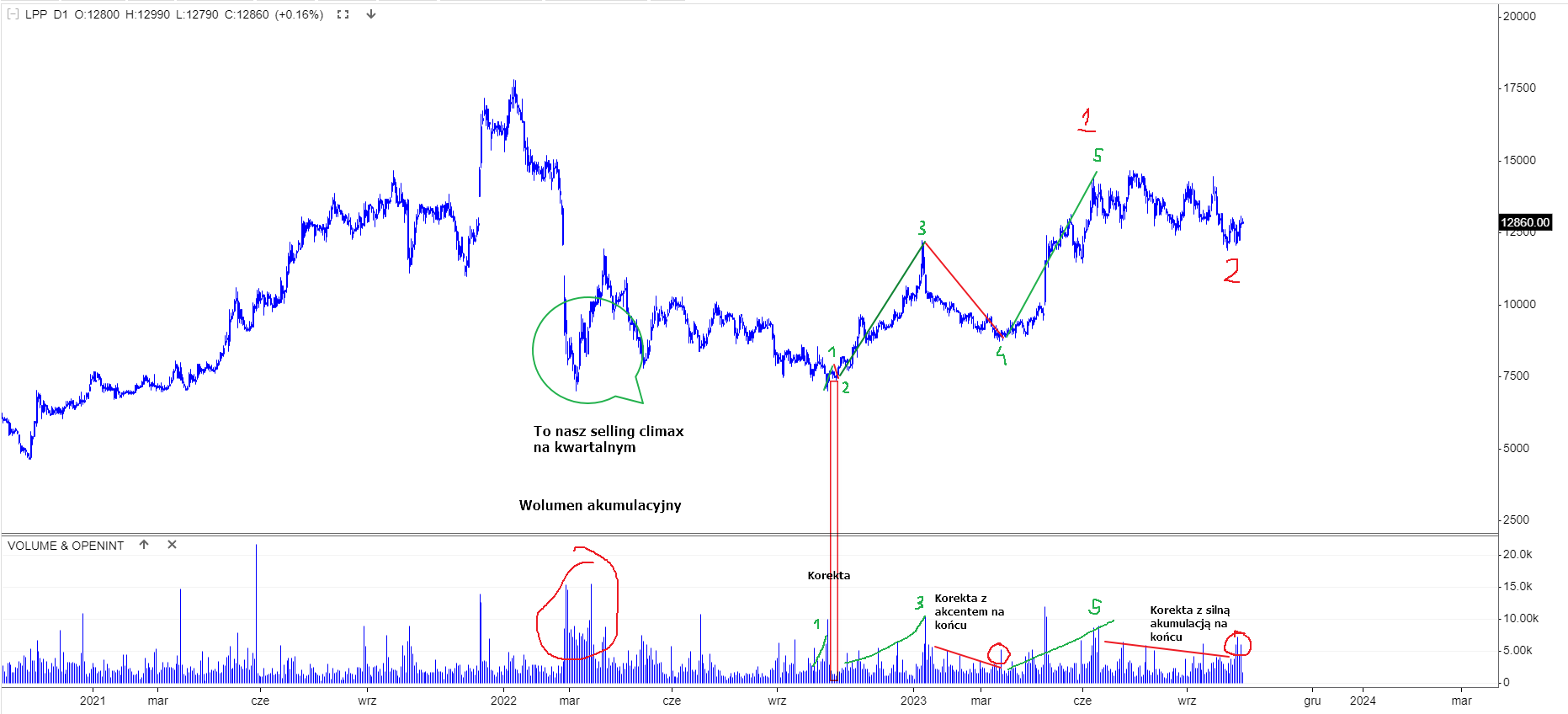

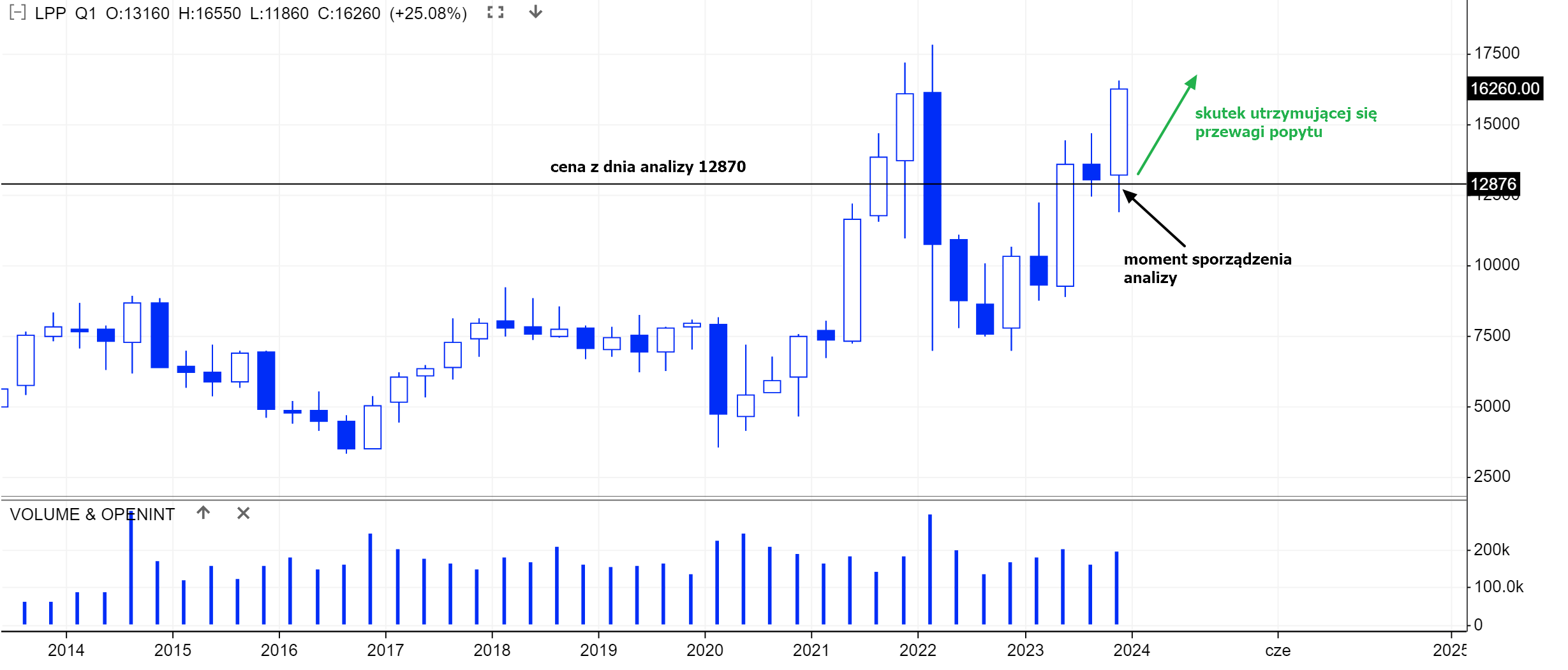

Na wykresie kwartalnym widzimy Selling Climax na rekordowym wolumenie (bezsprzecznie jest to silna akumulacja). Następnie na wykresie widzimy przewagę popytu. Utworzył się silny układ wzrostowy.

Jeżeli chodzi o wykres w skali dziennej, to wolumeny potwierdzają akumulację (Selling Climax) i impuls wzrostowy, który po nim wystąpił. Postarałem się dokładnie opisać miejsca, gdzie wolumen przyrasta (część impulsu). Wskazałem miejsca, gdzie wolumen jest niski bądź ma tendencję malejącą (korekta).

Metoda VSA potwierdza nam zatem wzrostowe oczekiwania analityków co do tej spółki.

Podsumowanie

Wygląda na to, że oczekiwania analityków względem 2024 i 2025 roku znajdują bezpośrednie odzwierciedlenie w tym, co widzimy na wykresie. Inwestorzy akumulowali akcje i teraz są w impulsie wzrostowym. Wycena, wyrażona w tym, co otrzymujemy w sprzedaży na każdą akcję, pokazuje, że jest tanio. Co więcej powiedzieć na tym etapie – wszelkie argumenty są teraz w rękach byków.

Aktualizacja 12.12.2023

Na wykresie kwartalnym zgodnie z pierwotną analizą wolumenu (VSA) mamy utrzymującą się presję popytu.

Na wykresie kwartalnym zbudowała i prawdopodobnie utrzyma długa wzrostowa świeca. W momencie pisania pierwszej analizy był to młotek z czarnym korpusem.

Autor wpisu: Paweł Pagacz

Wyniki portfeli edukacyjnych

Całkowite stopy zwrotu (TR) na dzień 14.12.2023 obejmują wzrost kursu akcji i wypłacone dywidendy.

Portfele edukacyjne: Główny +74% / Emerytalny +145% / Dywidendowy +69%

TOP 5 spółek: Shell +173% / Rokita +153% / DOM +116% PEO +106% NVIDIA +163%

Benchmark: WIG +36%

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…