Czasem zdarza mi się napisać artykuł, który dotyka spraw dla inwestorów trudnych. Trudnych dlatego, bo rynek to w istocie przeciwieństwo tego, jak działamy, myślimy i jak podpowiada nam logika na co dzień. Codzienne i typowo ludzkie zachowania przeszkadzają nam często w podejmowaniu decyzji inwestycyjnych. To, co mamy w głowie zakodowane, a co kiedyś pozwalało nam przetrwać, dzisiaj – w całkowicie bezpiecznych warunkach – działa przeciwko nam. Zatem, co to jest losowość rynku? Dzisiaj o tym porozmawiamy.

Pierwotne instynkty

Odniosę się tutaj do przeszłości genetycznej człowieka. Nie wiem, czy zdajesz sobie sprawę z tego, ale to, że tutaj dzisiaj istniejesz i to czytasz, jest konsekwencją tego, że Twoi przodkowie, którzy kiedyś mieszkali w jaskiniach, mieli pewien zmysł. Ten zmysł potrafił przewidywać prawie każde niebezpieczeństwo. Dotyczyło to wyjścia z jaskini i ochrony siebie oraz bliskich przed drapieżnikami i zapewnienie pożywienia. Dotyczyło to wypracowania reakcji obronnej na wszelkie sytuacje zagrożenia życia. Te wszystkie mechanizmy są głęboko obecnie zakodowane w gadzim mózgu każdego człowieka, który żyje. To dlatego mężczyźni potrafią na autostradzie dostrzec samochód, który będzie zmieniał pas, zanim włączy kierunkowskaz. Męska część Czytelników, która jeździ samochodami, z pewnością zna to przeczucie.

Na rynku giełdowym dzieje się podobnie. Działają dokładnie te same mechanizmy, co przy wychodzeniu z jaskini. Wyczuwasz niebezpieczeństwo? Zanim pomyślisz racjonalnie, gadzi mózg uruchamia szereg procesów, które wpływają na Twoje decyzje. Będzie to ucieczka z pozycji (akcji), kiedy coś dzieje się nie tak lub pogoń za pozycją, która nam ucieka. To wina instynktów, które są w nas.

Losowość rynku

Rynek co do zasady jest losowy w tym względzie, że siedząc przed ekranem monitora nie jesteśmy w stanie przewidzieć tego, co się wydarzy za 10 minut. Nie wiemy, co zrobią inni inwestorzy, którzy właśnie podejmują jakieś decyzje inwestycyjne. I teraz zestawcie to z tym, jak działa nasz umysł. Wbudowane instynkty każą mu przewidywać absolutnie wszystko, co się wydarzy.

Mamy tutaj dwa środowiska, które się wykluczają, przy czym to nasz umysł jest zmuszony działać w środowisku dla siebie całkowicie obcym. Czy łatwo jest mu w tym środowisku działać? Absolutnie nie.

Czy to celowe działanie, czy zbiorowa głupota?

Na przestrzeni ostatnich 50 lat powstało bardzo dużo książek z dziedziny analizowania wykresów. W którymś momencie doszedłem do wniosku, że zrobiono z tego całą gałąź biznesu. Samo analizowanie wykresów jest wyjściem na przeciw spragnionym przewidywalności sytuacji giełdowej umysłom. Tylko cały błąd polega na tym, że absolutnie każdy wykres giełdowy czegokolwiek jest tylko i wyłącznie analizowaniem tego, co zdarzyło się w przeszłości. Przyszłość jest całkowicie nieznana. Jej przewidywanie i trzymanie się tych wyznaczonych prognoz jest równie mądre (cytując Rafała Zaorskiego), jak słuchanie wiedźmy w przeszłości, która rzucała kośćmi i na podstawie ich ułożenia przewidywała losy ludzi. W tym dzisiaj widzimy głupotę, ale w próbie przewidywania tego, co widać na wykresach w przyszłości już nie (lub jeszcze nie).

Pozbycie się nieracjonalnego działania i wejście w racjonalizację działania

Zamiast iść w stronę racjonalizowania sobie rzeczywistości (przykładowo poprzez analizę techniczną), należy powrócić do pierwotnego źródła. Tym źródłem jest umiejętność znalezienia i kupna w odpowiednim momencie biznesu, który jest notowany na giełdzie. Czy ten biznes jest dobry, możemy ocenić tylko i wyłącznie na podstawie:

- przeszłości (generowanych wyników),

- zdrowego rozsądku (naszych obiektywnych i bezemocjonalnych ocen),

- prognoz zarządu danego biznesu,

- analityków, którzy w sposób profesjonalny są w stanie przewidzieć najbliższą przyszłość w kontekście fundamentów spółki.

Giełda to jest kupno biznesu, który na giełdzie jest dostępny. Przewidywanie ceny akcji w przyszłości to próba wyceny takiego biznesu w przyszłości. Problem jednak w tym, że giełda nie działa tutaj do końca racjonalnie.

Co to jest właściwa wycena akcji?

Tu dochodzimy do sedna sprawy. Bartek opisał spółkę DataWalk. Kiedy patrzę na fundamenty tej spółki, to zastanawiam się, po co to w ogóle rozważać do swojego portfela. Biorę na ten moment na tapetę okres, kiedy cena akcji w okresie pandemii poszła silnym ruchem z okolic 30 zł na 250 zł. Dzisiaj cena ponownie jest po 30 zł. Skutek racjonalizacji samego rynku widzimy w obecnej cenie akcji. Było zdecydowanie za drogo, podczas gdy sam biznes nadal był słaby i nie dowoził wyników. Jestem przekonany, że cała masa inwestorów kupowała te akcje, bo widzę to po obrotach na akcjach tej spółki.

Ramy, jak właściwie spróbować wycenić dane akcje na podstawie dostępnych danych, udostępniliśmy w naszym MBA poradniku inwestora. Przez wiele miesięcy rozdawaliśmy go za darmo, informując o możliwości jego pobrania za pomocą maili. Wiadomość dostałeś na pewno, jeżeli byłeś w tym czasie zapisany na naszą listę mailingową (formularz dostępny jest na górze naszej strony).

Kiedy już mamy właściwą wycenę akcji, mamy mniej więcej cenę, po której możemy pokusić się kupić dane akcje. Jeżeli do tego sprawdzają nam się prognozy na przyszłość zrobione przez profesjonalnych analityków, mamy prawie komplet informacji.

Analiza VSA

Jedyną działającą analizą na wykresie jest analiza VSA. Mówię to całkiem poważnie i nie ma w tym przesady. Zobaczcie najpierw ten całkiem zabawny filmik. Mnie już nie bawi, bo widziałem pewnie w życiu dziesiątki jego odmian.

Zauważcie taką prawidłowość. Jest towar na rynku. Co się dzieje, kiedy towar z rynku zniknie? Można swobodnie dyktować wyższe ceny. Odpowiednikiem handlu przedstawionego powyżej są całkiem spore wolumeny na danym (dodam niskim) poziomie cenowym.

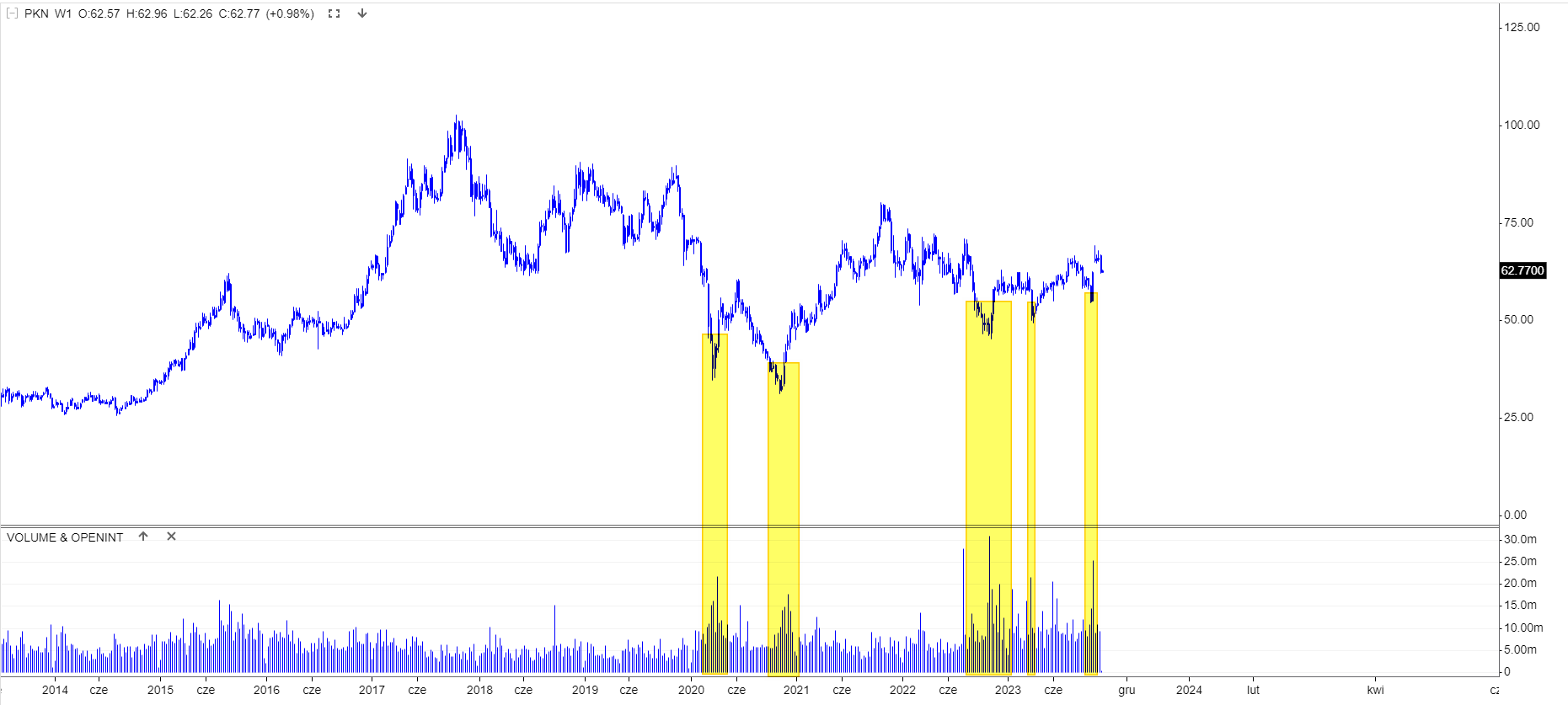

Nie bez powodu wskazujemy Orlen jako spółkę, która ma predyspozycje do bycia koniem pociągowym wzrostu indeksu WIG20. Nie tylko jest spółką o największym obecnie wpływie na ten indeks. Bezspornie ma również prowadzoną od kilku lat akumulację akcji. Jeżeli duży kapitał nastawiony jest na zebranie dostępnej podaży na rynku (czyli jajek dostępnych w sprzedaży, nawiązując do powyższego filmu), to po dokończeniu tego procesu kurs akcji będzie zwyżkował nawet przy małym popycie. Będzie się tak działo ze względu na brak podaży na rynku. Nie ma w tym prób przewidywania przyszłości. To jest znane w ekonomii prawo popytu i podaży. Nie ma podaży, ceny będą wyższe, nawet przy stosunkowo niewielkim popycie.

Analiza VSA jakiejkolwiek płynnej spółki nie przewidzi nam przyszłości. Jeżeli jednak weźmiemy wszystkie czynniki pod uwagę, które opisałem wyżej, mamy szansę zarobić pieniądze na rynku.

Konkurs ING Turbo

ING corocznie w listopadzie organizuje konkurs, który ma za zadanie promować certyfikaty turbo. Są to narzędzia z dźwignią finansową na różne instrumenty finansowe. W którejś przeszłej edycji wziąłem udział i zająłem chyba 7 miejsce na wszystkich graczy, zgarniając jako nagrodę sportowy zegarek. W tym roku również biorę udział, jednak bez aktywnego działania. Postanowiłem sprawdzić empirycznie to, co powyżej opisuję.

Zasady konkursu

Obecnie w konkursie swój udział bierze 3786 graczy, w tym ja. Konkurs polega na zrobieniu jak najwyższej stopy zwrotu w okresie dwóch tygodni trwania konkursu, startując od początkowej kwoty wirtualnych 100 000 zł. Połowę można wykorzystać na zakup akcji, a połowę na certyfikaty ING Turbo. Konkurs jest uczciwy, ale zasady na nim panujące już nie. Jedna z zasad (z którą się nie zgadzam) umożliwia inwestorowi wzięcie pozycji za maksymalną kwotę przy maksymalnym ryzyku.

Otwierasz przykładowo krótką pozycję na pallad, przy czym ruch o 2% w górę takiego instrumentu sprawia, że z zainwestowanych 50 000 zł w portfelu pozostaje Ci kilka procent kwoty. Nikt o zdrowych zmysłach takiego instrumentu na normalnym rynku nie kupi, a tym bardziej nie przetrzyma tego przez noc, bo może się obudzić bez 50 000 zł w portfelu. Na te ponad 3000 osób było kilkadziesiąt osób, które zastosowały taką strategię. Sporo z tych osób odpadło, bo się pomyliło.

Większość uczestników pod kreską

Kolega właśnie założył nowe konto i ze stanem przekraczającym kwotę 100 000 zł jest obecnie na 770 miejscu. Oznacza to, że mniej więcej 770/3786 osób w jakikolwiek sposób jest na plusie. Ponad 3000 osób biorących udział w konkursie, a stosujących jakąkolwiek dźwignię finansową, właśnie traci swoje pieniądze. To całe podsumowanie stosowania próby przewidywania rynku oraz stosowania lewaru.

Moja prosta strategia

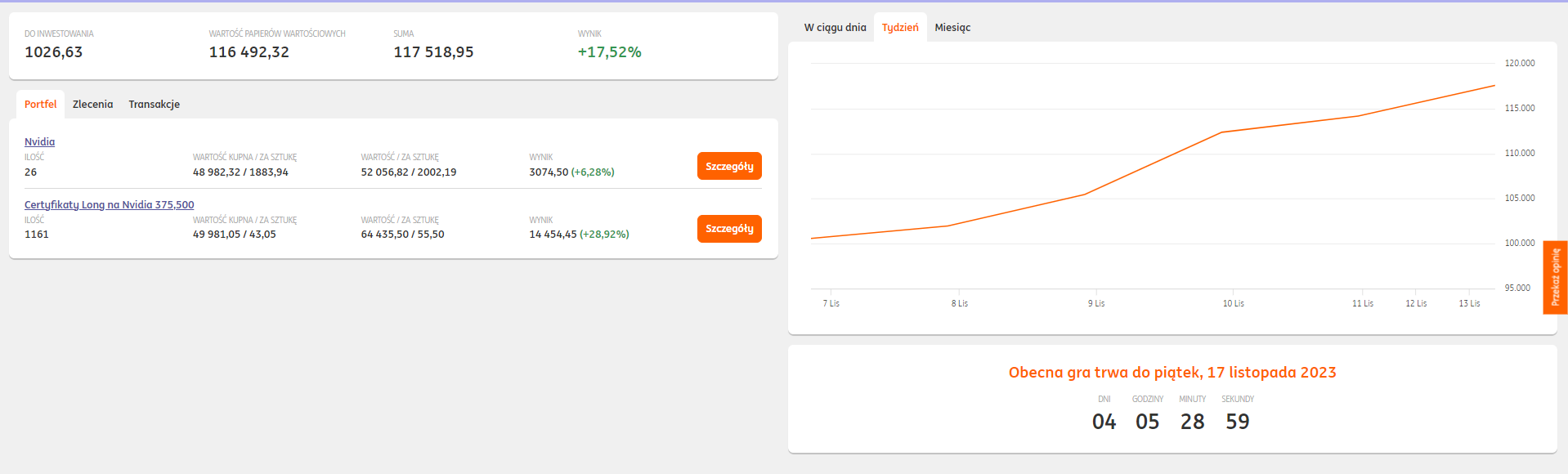

Moją strategią był wybór dosłownie najlepszej możliwej z dostępnych spółek, której prognozy na kolejny rok zakładają wzrost przychodów o ponad 40%. Spółka nie była najniżej wyceniana, ale wzrost przychodów uzasadnia wyższe ceny w przyszłości. Mowa oczywiście o spółce Nvidia, którą mamy w portfelu chyba mniej więcej od poziomu ok. 158 dolarów. Dzisiaj akcje są notowane po 484 dolary. Poza tym wyborem i kupnem spółki do portfela nie robię absolutnie nic. Za połowę dostępnego kapitału kupiłem akcje, a za połowę certyfikat ING Turbo z dźwignią początkową 4. Było to całkowicie bezpieczne działanie.

Tylko ta prosta strategia sprawiła, że od 7 listopada (start konkursu) do teraz portfel zyskał 17,5%:

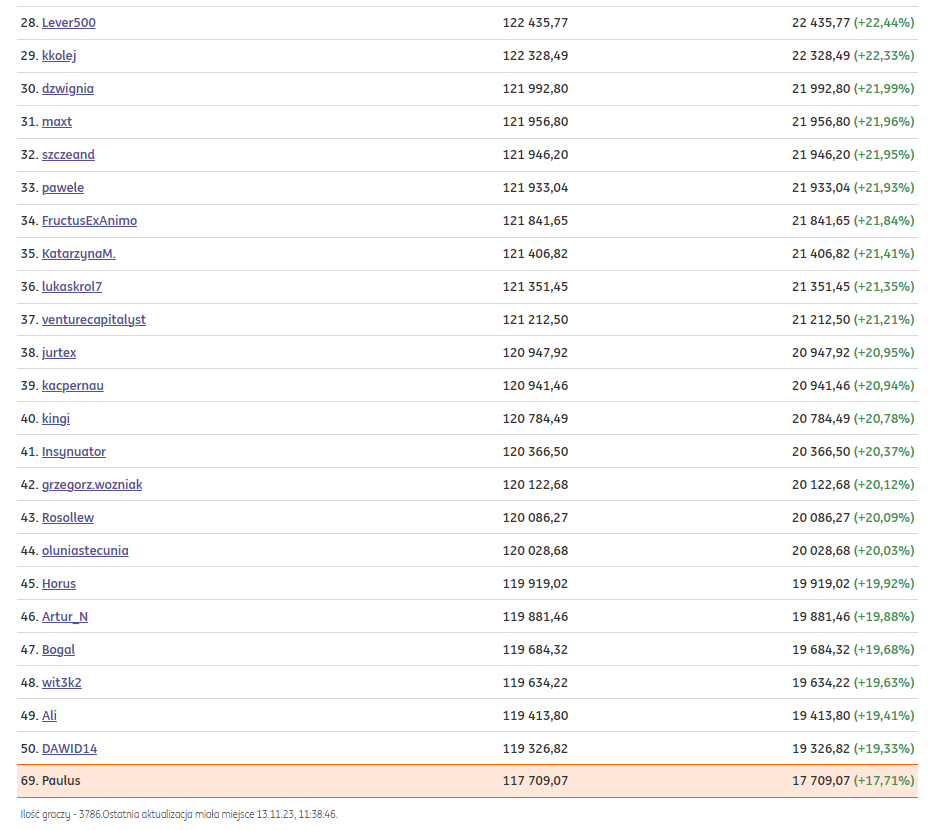

Strategia oparta na nieprzewidywaniu przyszłości, a postawieniu na najlepszy biznes na ten moment sprawiła, iż znajduję się na 69 miejscu wśród 3786 wszystkich graczy. Innymi słowy jestem wśród 2% najlepszych inwestorów na tej platformie, przy czym nie handluję nadmiernie, a moje ryzyko jest minimalne.

Konkurs kończy się w piątek o 17:00 i nie mam pojęcia, na którym miejscu zakończy się on dla mnie. Mam jednak 100% przekonania, że kupowanie wartościowych spółek i trzymanie ich na długi termin ma sens. Kiedy patrzę na Warrena Buffetta, który ma ponad 90 lat i miliardy na koncie, to wiem, że zrobił te pieniądze dlatego, bo kupował najlepsze biznesy i trzymał je długoterminowo. Nie handlował często i nie szarżował. Po prostu wybierał najlepsze kąski i siedział na dupie. Nie ryzykował utraty kapitału tylko dlatego, aby potencjalnie cokolwiek zarobić. Ostro i po męsku, ale zgodnie z prawdą. Najlepszy biznes i czas to sprzymierzeńcy każdego inwestora giełdowego.

Podsumowanie

Zachęcam do wejścia w tryb akceptacji (bezwarunkowej) tego, że przyszłości nie da się przewidzieć. Jeżeli jednak racjonalnie wybierzemy dość tanie, a dobrze rozwijające się biznesy (tworząc portfel spółek dywidendowych o jak najlepszej możliwości rozwoju), to za kolejny rok, dwa, trzy lub dziesięć lat, obudzimy się z dużym prawdopodobieństwem z portfelem, którego wartość nas pozytywnie zaskoczy.

Pytanie, czy wolimy iść drogą spekulacji, przewidywania przyszłości i niepewnego wyniku, czy może drogą, która nie jest imponująco szybka, ale jednak prowadzi do celu. Jak mawiają Marines:

Wolno znaczy szybko, szybko znaczy powoli.

I jak widać, sprawdza się to również na giełdzie.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…