Czy chcielibyście wiedzieć, czym się różni trading na rynku Forex lub na rynku akcji od inwestowania na rynku akcji? Jakie umiejętności powinien zdobyć inwestor/trader, aby znaleźć się w wąskiej grupie zarabiających uczestników rynku?

Na początku warto sobie uzmysłowić, że giełdowa gra w jakiejkolwiek formie to gra konkurencyjna. Oznacza to wprost, że jeżeli chcesz na rynku regularnie wygrywać w jakiejkolwiek konkurencji, musisz stosować legalną przewagę inwestycyjną. Nie wiem, czy oglądałeś film Rush z 2013 roku. Posiada wysokie noty i jest klasyfikowany w 150 najlepszych filmów w rankingu Filmweb. Nikki Lauda chcąc zdobyć przewagę na torze wyścigowym, wymyślił sposób, by samochód jeździł szybciej. Odchudził go o kilka kilogramów, poprzez co bolid miał lepsze osiągi.

Zacznij od własnego planu inwestycyjnego

Na rynku giełdowym, aby wygrać w długim terminie, musimy stosować możliwe przewagi inwestycyjne. Powinny być zgodne z naszym planem inwestycyjnym, dodam długoletnim, który każdy musi sobie opracować samodzielnie. Taki plan może przekładowo zakładać regularne dokupywanie akcji bardzo dobrych spółek dywidendowych, najlepiej na przecenach (kupno ich większej ilości za te same środki). Robisz to, aby w perspektywie 20 lat uczestnictwa na rynku, zbudować dla siebie znaczący strumień dochodu pasywnego.

Taki plan musi zakładać inwestowanie tylko i wyłącznie w bardzo dobre spółki dywidendowe, co wiąże się z koniecznością ich poznania (w tym fundamentów). Pewnie wszyscy rozumiemy również to, że taka spółka powinna mieć zdolność funkcjonowania na całym świecie. To dlatego Warren Buffett cały czas inwestuje w Coca-Colę, czy Apple. Poza Coca-Colą mamy całą masę innych spółek, notowanych przede wszystkim na rynku amerykańskim.

Czy inwestor musi być jak trader?

Zdecydowanie nie. Inwestor i trader to osoby żyjące w dwóch przeciwległych dla siebie światach. Trader będzie chciał zarobić, wyciągając różnicę pomiędzy ceną, po której kupił, a ceną zamknięcia pozycji Inwestor będzie chciał kupić dane aktywa po cenie uznanej przez siebie za atrakcyjną z założeniem, że zarobi w perspektywie czasu.

Samo pojęcie inwestor oznacza dosłownie tyle, że inwestuje się w coś. Nie jest się krótkoterminowym spekulantem, ale bardziej posiadaczem czegoś – w naszym przypadku akcji. Jeżeli stawiamy się w roli inwestora, to powinniśmy w sobie wyrobić wszystkie odpowiednie cechy inwestorskie oraz zgodnie z nimi zachowywać się na rynku.

Jakie cechy powinien mieć inwestor?

Analiza fundamentalna (finansowa)

Inwestor powinien umieć przeprowadzić analizę fundamentalną spółki na podstawowym poziomie. Na łamach tego wpisu nie będę pokazywał, na co zwracać uwagę. Wskażę natomiast kierunek, bowiem na łamach PPCG Stock mamy już napisane ok. 150 artykułów, które tagowaliśmy jako analiza fundamentalna. Odsyłam wprost do tych artykułów, gdzie często krok po kroku pokazujemy, w jaki sposób podejść do analizy spółki i z jakich źródeł korzystać. Warto się uczyć z tego źródła, bowiem to kawał naszego życia i przekazywanego doświadczenia.

Cierpliwość

Drugą umiejętnością jest moim zdaniem konieczność wyrobienia w sobie cechy cierpliwości. Jeżeli zlokalizujesz drugą Teslę, która dynamicznie się rozwija lub drugie Apple, które będzie biło swoje wyniki, wchodzisz i jesteś w stanie zarobić setki procent. Tym więcej, im dłużej trzymasz akcje z założeniem stałego rozwoju biznesu. Tak dynamicznie rozwijających się światowych firm nie ma na rynku dużo. Są bardziej wyjątkiem, niż regułami.

Z powyższego powodu trzeba się pogodzić z tym, że firmy rozwijają się względnie stabilnie. Twój wzrost kapitału na rynku może być proporcjonalny lub nieco szybszy w czasie rozwoju gospodarczego od samego wzrostu spółki. Jeżeli na rynku jest recesja lub jej ryzyko, spółki mogą rozwijać się wolniej. Jeżeli są dobre, również mogą stracić na wartości. Na szczęście zwykle tracą przejściowo.

W tym kontekście cierpliwość się przydaje, ponieważ jesteś w stanie poprzez to w perspektywie swojego życia zarobić konkretne pieniądze. Na rynku stawiasz cenny czas i jeżeli dobrze się postarasz (wcześnie zaczniesz), to będziesz miał perspektywę inwestowania przez 50 lat. Spokojnie będziesz mógł założyć, że w drugiej części tego okresu część kapitału będziesz mógł konsumować. Życie jest tak stworzone, abyśmy mogli mocniej i ciężej pracować, kiedy jesteśmy młodsi. Kiedy jesteśmy starsi, brakuje nam już sił. Przydaje się zgromadzony kapitał, aby móc lżej żyć.

Jakie cechy i umiejętności musi mieć trader?

Powyżej wspomniałem, że trader i inwestor siedzą właściwie w przeciwległych dla siebie światach. Tradera w zasadzie nie interesuje to, czy coś jest dobre fundamentalnie, czy złe. Interesuje go różnica cen, dlatego swoich przewag nie będzie poszukiwał w analizie fundamentalnej spółek i par walutowych. Będzie tej przewagi poszukiwał tylko i wyłącznie na wykresie cenowym dowolnego instrumentu, na którym posiada dostęp do wolumenu. Tego prawdziwego, a nie tickowego. Nie interesuje go bowiem ilość tików, czyli zmian na wykresie cenowym w danym zakresie czasu, ale relacja siły popytu i podaży.

Przewaga na przykładzie eurodolara

Jedynym sposobem na zarobienie pieniędzy przez tradera jest znalezienie momentu w relacjach siły popytu i podaży, w których jedna z tych stron posiada przewagę. Aby to zobrazować, pokażę przykład z notowań eurodolara z dnia dzisiejszego na interwale 1 minutowym. Trader zwykle porusza się w krótkich przedziałach cenowych i czasowych, stąd nazwa daytrader.

Trader zarabia na wyłapywaniu okresowej dominacji jednej z sił na rynku. Próbuje się do niej podłączyć w zakresie, w którym może kontrolować swoje ryzyko poprzez stop loss.

Życie tradera nie jest łatwe, chociaż w teorii takie powinno być. Problemem, z jakim spotykają się traderzy, to:

- zmęczenie umysłu,

- przywiązywanie się do własnych wyobrażeń (będzie rosło lub spadało),

- problem z wyczekaniem, aż rynek się poukłada na jakiś okres czasu. Czasem trzeba czekać długo, czasem zaś w ciągu dnia dostaniemy kilka-kilkanaście takich sytuacji.

Trader musi najpierw poukładać swój umysł i doskonale wyszkolić się w poszukiwaniu powyżej omówionych przewag, by później móc konsekwentnie je stosować.

Trader każdego dnia konsekwentnie będzie musiał poszukiwać przewag jednej ze stron (popytu lub podaży), aby się do niej podłączać. Ktoś, kto nie ma w tym doświadczenia, powinien wybrać sobie jeden walor na początek i próbować wyłapywać takie momenty. Czy jest to proste? Odpowiedź na to pytanie będzie zależała od konkretnego człowieka i jego zdolności do opanowania powyższych umiejętności.

Inwestor, czy trader? Która droga jest łatwiejsza?

Która z tych dróg może szybciej doprowadzić do bogactwa? Z pewnością znacznie łatwiej zostać inwestorem. Szczególnie, jeżeli posiada się bieżące przepływy pieniężne, wystarczające do tego, aby nadwyżki z nich regularnie inwestować na rynku. Czasem można się zdziwić, jak z nawet niewielkich kwot, ale regularnie inwestowanych, zaczyna do nas płynąć dochód pasywny, na który liczyliśmy.

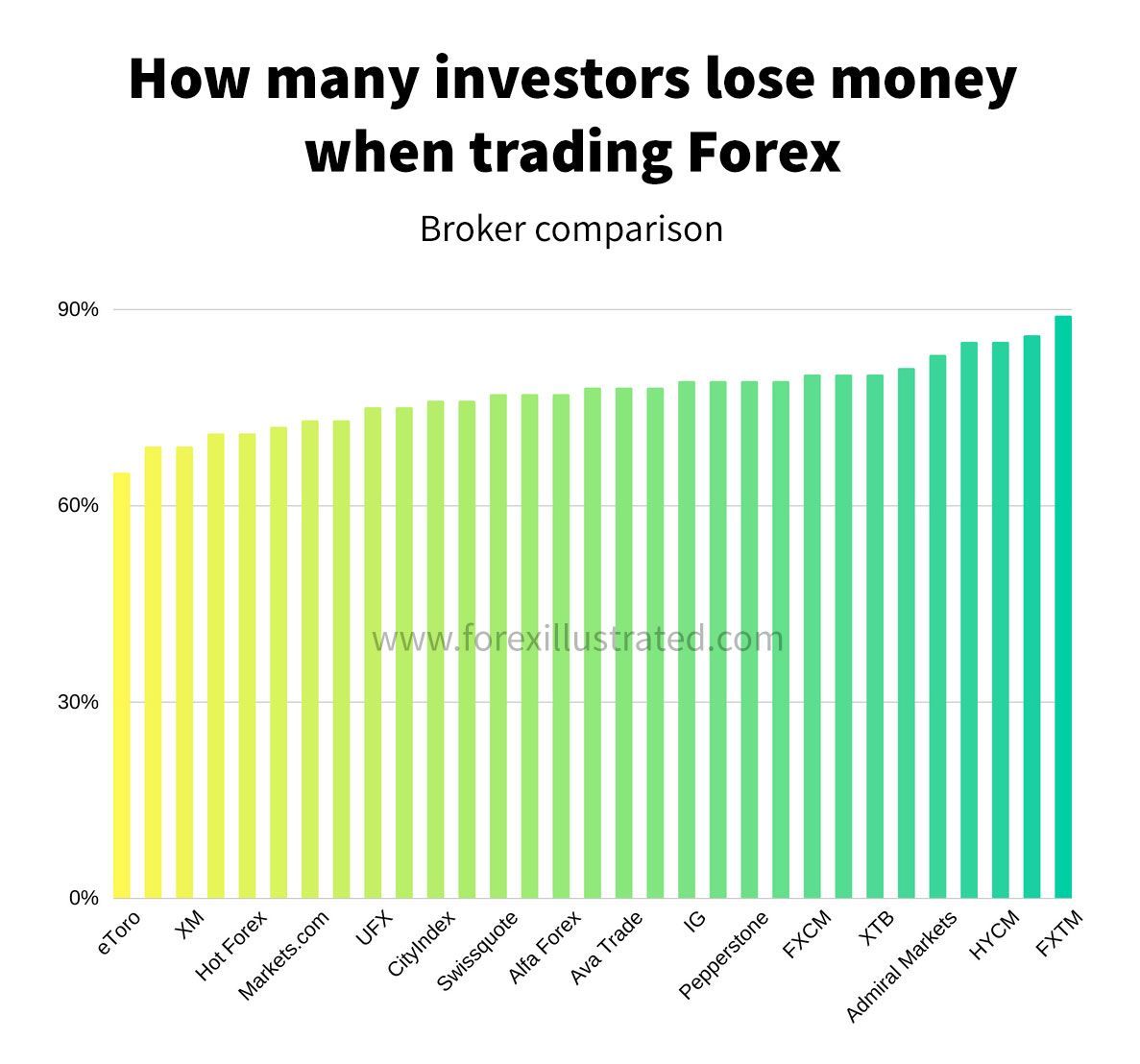

Trader skazany jest na całą masę porażek, które będą dominować do czasu, dopóki nie opanuje powyżej opisanych umiejętności. Statystyki traderów są nieubłagane i mówią o tym, że zdecydowana większość traci pieniądze na tym rynku.

Może nie jest to aż ponad 90%, ale długoterminowa średnia utrzymuje się na poziomie 76-77%. Sprawdziłem to w kilku różnych źródłach i latach. Zupełnie inną kwestią jest zarabianie netto o uwzględnieniu prowizji i kosztów w długim terminie. Okazuje się, że takich traderów jest zaledwie ok. 1%. Dane źródłowe są z 2019 roku, ale nie sądzę, że wiele się zmieniło.

Dlaczego tak się dzieje? Traderzy spekulują w dowolnym momencie, wbrew dominacji danej strony (siły) na rynku, nie stosują zleceń obronnych itd. Większość czasu na rynku to walka popytu i podaży bez czytelnej przewagi. Nam jednak chodzi o taki moment, w którym to jedna ze stron wygrała. Jeżeli nauczymy się przestać walczyć, a za to dołączać się do zwycięzców, zostaniemy wynagrodzeni przyrostem kapitału na koncie.

Autor wpisu: Paweł Pagacz

Wyniki portfeli edukacyjnych

Całkowite stopy zwrotu (TR) na dzień 31.12.2023 (od początku prowadzenia portfeli) obejmują wzrost kursu akcji i wypłacone dywidendy.

Portfele edukacyjne: Główny +76% / Emerytalny +148% / Dywidendowy +71%

TOP 5 spółek: Shell +185% / Rokita +164% / DOM +105% PEO +112% NVIDIA +170%

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…