Po raz pierwszy na naszym blogu analiza DataWalk. Zgodnie z profilem działalności DataWalk S.A. (dawniej PiLab S.A.) to polski high-tech. Rozwija platformę analityczną DataWalk na bazie własnej technologii, która pozwala łączyć duże wolumeny danych w rozproszonych zbiorach. Łatwa implementacja platformy DataWalk liczona w dniach (przewaga technologiczna), eliminuje dotychczasową nieefektywność wdrożeń w sektorze dużych przedsiębiorstw oraz umożliwia budowanie zaawansowanych środowisk analitycznych o rząd wielkości szybciej i wielokrotnie taniej. Platforma DataWalk znajduje zastosowanie w sektorze finansowym i ubezpieczeniowym m.in. do wykrywania wyłudzeń, przeciwdziałania praniu brudnych pieniędzy czy analizowania i monitorowania procesów biznesowych.

Analiza finansowa DataWalk

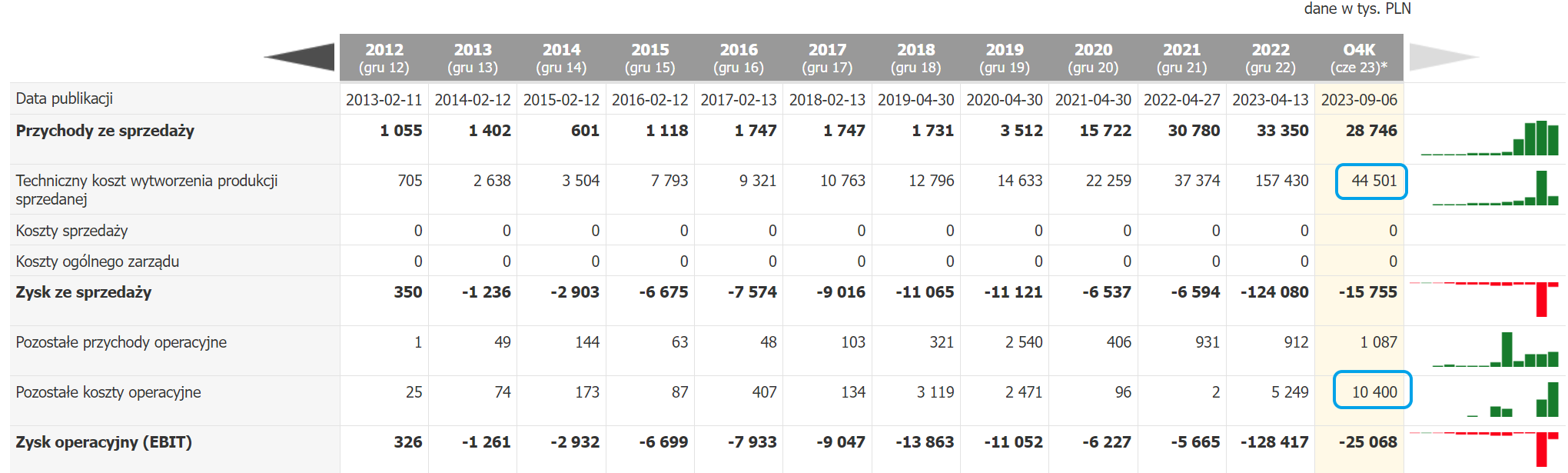

Zaczynam tradycyjnie od przychodów i mamy w tym obszarze niestety słabszy wynik za ostatni okres. Spółka zanotowała spadek przychodów o prawie 18%. Jednocześnie wzrosły zyski, ale w przypadku DataWalk oznacza to zmniejszenie straty. Spółka w poprzednim okresie (grudzień 2022) miała stratę na poziomie prawie 117 mln zł. Została zredukowana do 52,3 mln zł. Kierunek właściwy, ale wynik nadal słaby. Co może być powodem? Zwykle są to koszty.

Niestety koszty wytworzenia przewyższyły przychody, a koszty finansowe dodatkowo powiększyły stratę na poziomie zysku operacyjnego EBIT. Mamy winnych. Jakby tego było mało, fatalnie prezentują się przepływy pieniężne.

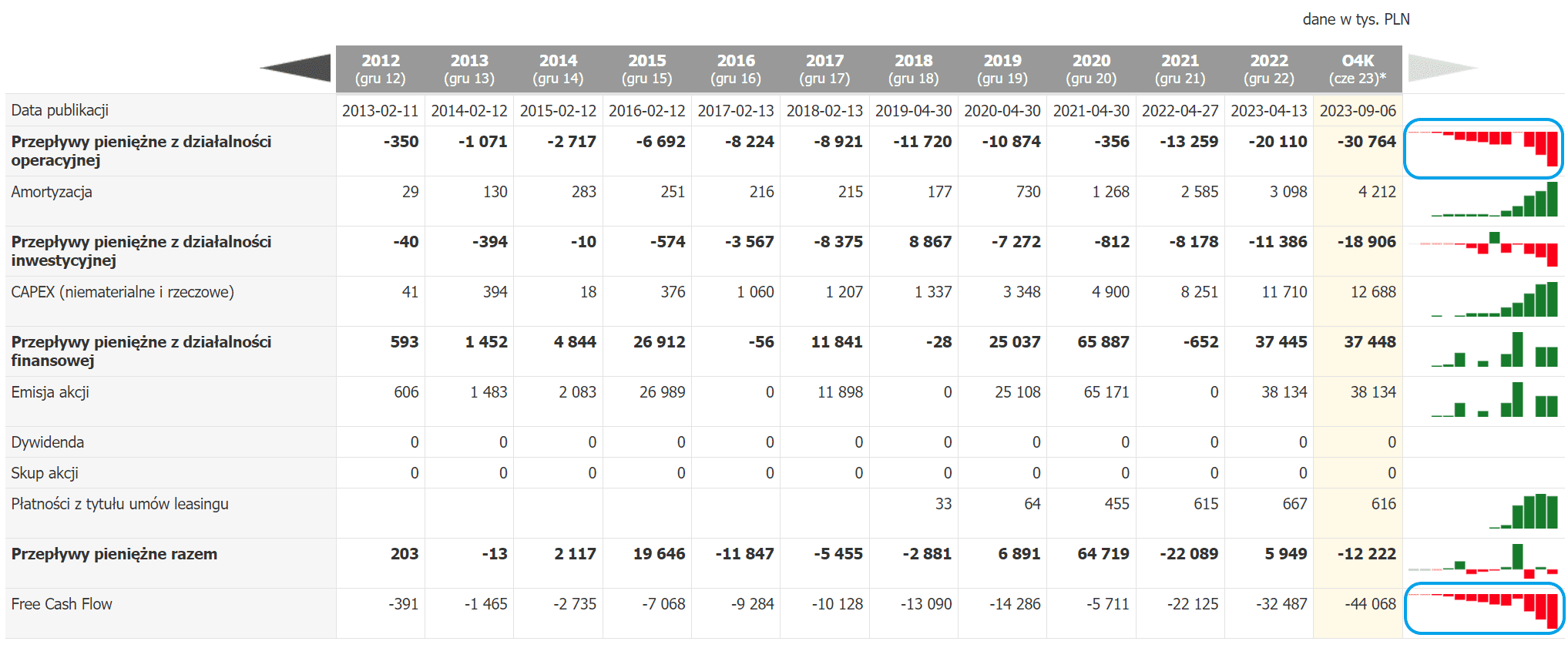

Przepływy pieniężne z działalności operacyjnej i FCF są na rekordowo niskim poziomie. To oznacza, że spółka DAT ma coraz większy problem z generowaniem gotówki z każdej złotówki sprzedaży. To bardzo niekorzystne zjawisko, które negatywnie wpływa na całość finansów spółki.

W kontekście wskaźników nie omawiam oczywiście rentowności, gdyż spółka nie generuje zysku. Zadłużenie też jest problemem, bowiem spółka ma je na sporo wyższym poziomie (0,73) niż sektor (0,4). Jeszcze w 2021 roku DAT miał zadłużenie ogólne 0,11-0,14. Pod tym względem kolejny rok (2022) wypadł fatalnie, a zadłużenie w pewnym momencie sięgnęło nawet 99%.

Spółka ma też bardzo słabe wyniki w F-Score (5/9) oraz modelu upadłości Altmana (-2,8) przy progu 5,5. Ten ostatni odczyt sugeruje wysokie ryzyko upadłości spółki.

Bieżący rok ma być znacznie lepszy od 2022, ale oznacza to tylko i wyłącznie zmniejszenie straty. Spółka nie będzie rentowna co najmniej przez kolejne 2 lata do 2025 roku, zakładając realizację prognoz.

Moce strony:

- Dodatnie przychody

Słabe strony:

- Brak rentowności

- Wysokie koszty

- Ujemne marże

- Wysokie zadłużenie

- Brak dywidendy

- Fatalny cash flow

- Bardzo słaba punktacja F-Score i Altman

- Słabe prognozy finansowe 2024-2025

W zasadzie na tym etapie analiza powinna się zakończyć, bo spółka jest po prostu bardzo słaba fundamentalnie.

Analiza VSA

Patrząc na wykres W1, trudno mi znaleźć uzasadnienie dla bardzo silnego wzrostu kursu akcji w obliczu utrzymującej się słabej sytuacji finansowej spółki. Być może z racji niskiej płynności spółka bardzo mocno zyskała na zwyżce sektora technologicznego w okresie pandemii (2020 rok). Wzrost z 30 zł do 250 zł przy braku rentowności prawdopodobnie do 2025 roku jest zaskakujący.

Dyskontowanie przyszłości bez fundamentów to marzenie o hossie, a nie rozsądne inwestowanie. Marzenia w końcu jednak muszą się skonfrontować z rzeczywistością, co dla DAT skończyło się gwałtowną wyprzedażą, gdy kurs spadł do dołka LTTM na 30 zł.

Na wykresie widzimy długi spadkowy korpus z niskim zamknięciem i rekordowym wolumenem. Nie jest to świeca akumulacyjna, ale trudno akumulować akcje bez widoku na zysk w kolejnych 2 latach. Jestem inwestorem dywidendowym, czyli z definicji wymusza to poszukiwanie dobrych fundamentalnie spółek, które są akumulowane przez Smart Money. DataWalk nie spełnia tych kryteriów.

Bartek Bohdan

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…