Jeśli zestawiamy ze sobą dwie inwestycje, to zwykle chcemy wiedzieć, czy w danym okresie czasu inwestycja X daje lepszą stopę zwrotu niż Y. Nazywa się to siłą relatywną, ale czy porównania siły relatywnej mają sens?

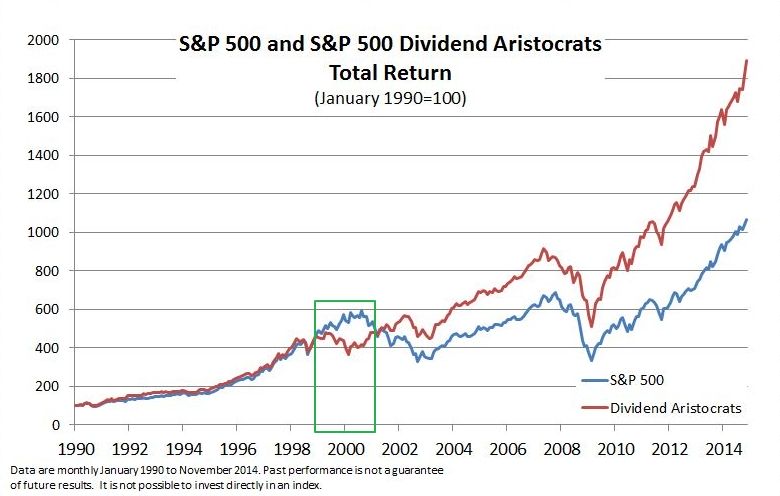

Arystokraci dywidendowi kontra SP500

Zwykle spółki dywidendowe w kontekście całkowitej stopy zwrotu (dywidendy + wzrost kapitału) radzą sobie w długim terminie lepiej niż indeks. Najlepszym przykładem jest zachowanie amerykańskich arystokratów dywidendowych w stosunku do indeksu SP500. Był jednak okres, w którym spółki dywidendowe radziły sobie gorzej od indeksu – okolice 2000 roku.

Skąd ta rozbieżność? Zakładam, że mało to związek z bańką internetową, gdy najsilniej zwyżkowały typowo wzrostowe spółki z branży internetowej, które nie wypłacały dywidendy. Licząc od roku 1990 to w zasadzie jedyny okres tak wyraźnego odwrócenia i wzrosty siły relatywnej SP500 względem dywidendowych arystokratów.

Czy porównania siły relatywnej mają sens?

Wiele razy słyszę o przebalansowaniu portfela i zasadności wymiany jednaj spółki na inną, bo w danym okresie nasza inwestycja zachowuje się gorzej od benchmarku. W takiej sytuacji zwykle eksperci radzą wymienić akcje w portfelu lub trzymać się przykładowo ETF na SP500 lub inny indeks. Powyższy wykres pokazuje możliwe zagrożenie, wynikające z robienia kółek i próby zastąpienia chwilowo słabszej inwestycji innym aktywem. Szczególnie, gdy zrobimy to w niewłaściwym momencie.

Inwestując na giełdzie w każde aktywa (akcje, surowce, ETF, indeksy) musimy wiedzieć, że przeszłe wyniki nie gwarantują przyszłych zysków. Kolejnym aksjomatem jest to, że najwyższe stopy zwrotu biorą się z najdłuższych cykli i trendów. Oczywiście są wypadkową wielu zmiennych, ale czas gra w inwestycji główną rolę. Kolejną informacją do zapamiętania jest ta, że rynki poruszają się od skrajnego niedowartościowania do ekstremalnego przewartościowania. Skutkiem tego jest cykliczny powrót ceny danego aktywa do średniej. Dla każdego rodzaju aktywa jest to inny cykl.

Nikt nie zna przyszłości. Dlatego najlepszą strategią jest trzymanie się planu i siedzenie z aktywami w portfelu tak długo, jak długo spełniają nasze kryteria jakościowe.

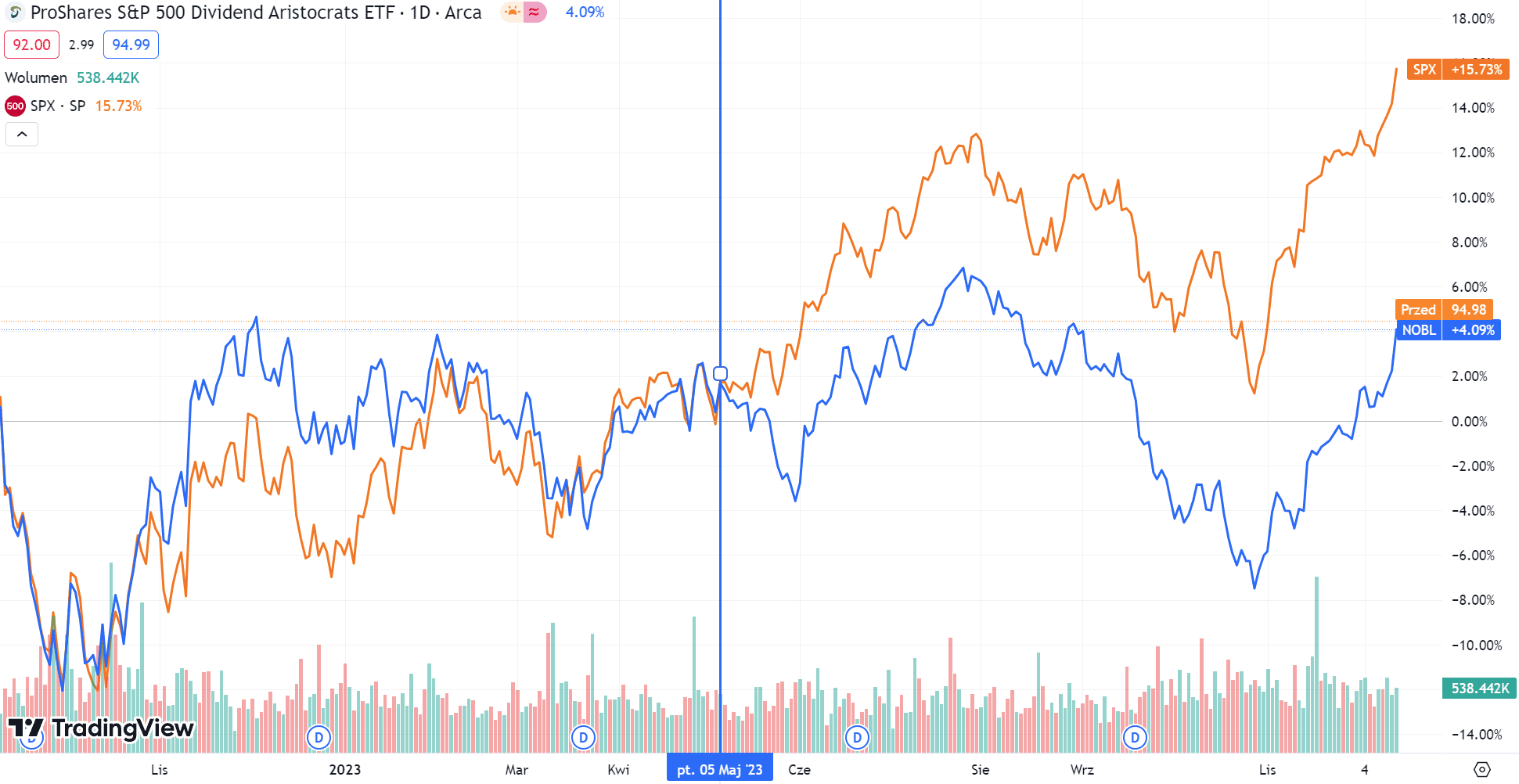

ETF dywidendowy kontra SP500 w 2023 roku

Mamy od początku maja 2023 roku sytuację, gdzie indeks SP500 radzi sobie lepiej od ETF arystokratów dywidendowych.

Inwestorzy o słabych nerwach i bez poukładanej strategii mogą chcieć sprzedać ETF spółek dywidendowych i kupić indeks SP500 (również ETF). Czy powyższy wykres faktycznie pokazuje problem? Osobiście nie przejmuje się takimi zmianami siły relatywnej na wykresie cenowym, póki moje spółki w portfelu trzymają dobre fundamenty. Dla odmiany w 2022 roku to powyższy ETF dywidendowy był lepszy od indeksu SP500. Takie zmiany siły relatywnej w czasie są po prostu w długim terminie szumem. Nie powinno się na to zwracać szczególnej uwagi, jeśli nie wynikają ze znaczącego pogorszenia kondycji finansowej naszych spółek.

Kółka na giełdzie, czyli pogoń za zmiennością

Zmiana co chwilę przyjętej strategii nie ma żadnego sensu w sytuacji, gdy nie znamy przyszłości. Tym bardziej wydaje się to bezcelowe, jeśli bazą naszych decyzji są przeszłe wyniki w jakimś krótkim odcinku czasu. Dla mnie jest to nic innego, jak przerzucanie gorących ziemniaków z ręki do ręki. Finalnie zostają nam zwykle tylko poparzone dłonie. W trakcie takiej pogoni większość inwestorów powiela regularnie jeden błąd: kupuje górki i sprzedaje dołki.

Moja osobista strategia i strategia PPCG Stock jest prosta. Kupujemy spółki, które się rozwijają i wypłacają rosnące dywidendy. Budujemy sobie zdywersyfikowany geograficznie i sektorowo portfel, w którym mamy spółki powiększające dywidendy dzięki wzrostowi biznesu (przychody/zyski). Dywidendy mają ogromną przewagę nad ceną akcji. W długim terminie (jeśli biznes rośnie) rosną stabilniej, szybciej i bardziej przewidywalnie niż kurs akcji na giełdzie. Do tego z czasem, dzięki procentowi składanemu, skumulowana dywidenda przewyższy inflację i pokryje całość moich comiesięcznych wydatków. To moment prawdziwego przejścia na emeryturę i osiągniecia wolności finansowej. Jeszcze nie jestem na tym etapie, ale każdego miesiąca trochę bliżej.

Bartek Bohdan

Wyniki portfeli edukacyjnych

Całkowite stopy zwrotu (TR) na dzień 14.12.2023 obejmują wzrost kursu akcji i wypłacone dywidendy.

Portfele edukacyjne: Główny +74% / Emerytalny +145% / Dywidendowy +69%

TOP 5 spółek: Shell +173% / Rokita +153% / DOM +116% PEO +106% NVIDIA +163%

Benchmark: WIG +36%

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…