czyli o tym, co faktycznie należy robić i jak myśleć, a nie o tym, jak wymyślać rzeczy niestworzone i w dodatku o nie opierać swoje decyzje. Pierwszym aspektem, który chciałbym poruszyć, jest oczywiście temat pieniądza na rynku, zrozumienia jego przepływu oraz jego wpływu na zachowanie kursów akcji i indeksów.

Zwyżka wymaga dopływu kapitału

Na wstępie podam przykład. Jest inwestor, który za 100 000 zł kupił akcje PZU po 25 zł i postanowił je sprzedać po 39 zł. Jak stosunkowo łatwo wyliczyć, kupił tych akcji 4 000 sztuk i tyleż tych akcji sprzedał po 39 zł.

Tylko, że po 25 zł padła transakcja za 100 000 zł, a po 39 zł zawarto transakcję na 156 000 zł. Rzecz jest w tym, że ktoś te 56 000 zł więcej musiał wyłożyć na zakup tożsamej ilości akcji, inaczej nie padłaby transakcja. Na rynku musiało się pojawić więcej pieniędzy, niż było w czasie transakcji po 25 zł, aby ta w ogóle doszła do skutku.

Wzrost i realizacja zysków na rynku jest możliwa tylko wtedy, kiedy na rynku pojawia się więcej pieniędzy. Kiedy zaś pojawia się więcej pieniędzy? Tylko wtedy, kiedy ludzie zaczynają wierzyć w hossę. Transfer środków następuje z prywatnych rachunków w kierunku giełdy, czy to osobiście, czy też poprzez fundusze inwestycyjne. Cytując za portalem Analizy.pl:

Widać wręcz jak na dłoni, że hossa za granicą sponsorowana jest przez indywidualnych inwestorów. Taka hossa sponsorowana jest również na naszym rynku przez tych inwestorów, którzy dopiero teraz robią transfer środków na rynek akcji (pośrednio oczywiście).

W analizach, które pisałem w ostatnim czasie, założyłem, że obserwowany wzrost indeksów ma dwa źródła:

- Uciekający shortujący (muszą kupować wraz ze zwyżką rynku kontrakty, aby pokryć krótkie pozycje),

- Spóźnialscy, którzy obecnie dopieszczają swoim kapitałem wzrost.

Wzrost ten jednak moim zdaniem nie jest już sponsorowany przez dużych i znaczących graczy, bowiem oni prawdopodobnie już odpuścili proces kupowania (największy napływ gotówki był w okresie paniki w marcu 2020), ale chętnie doważą akcje po korekcie w niższych cenach.

Analiza indeksu WIG

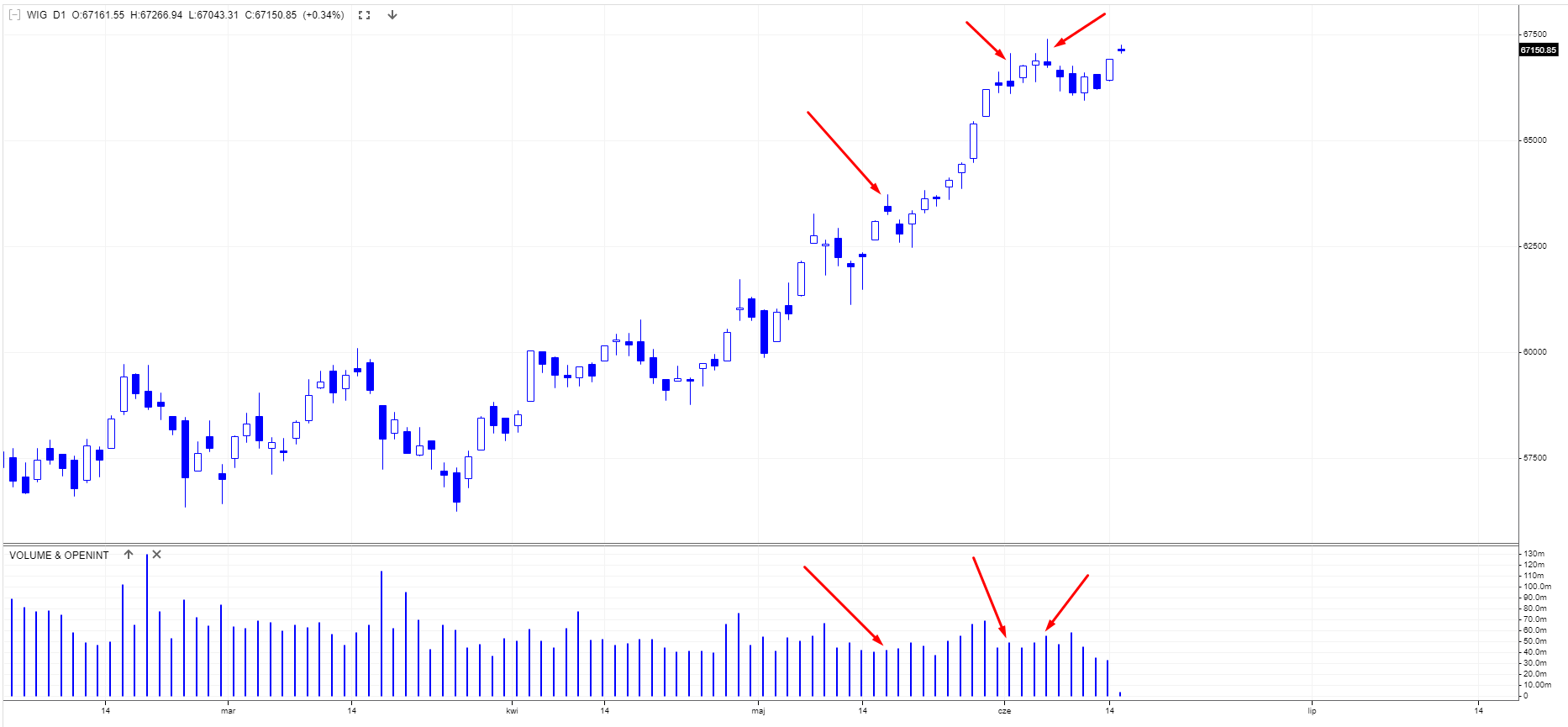

Na indeksie WIG widzimy już przewagi podażowe, które trudno lekceważyć:

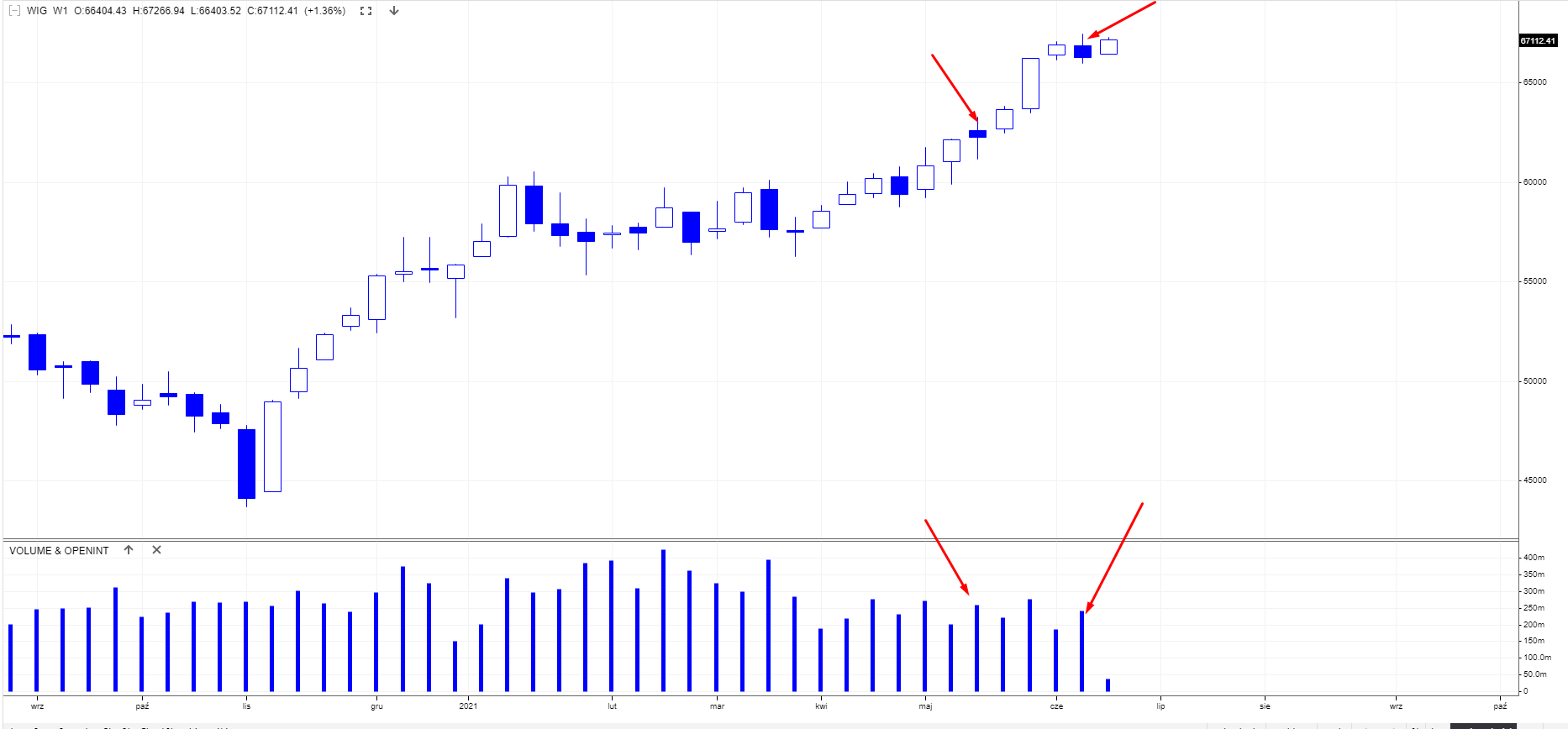

I jeszcze to samo na wykresie tygodniowym:

Wnioski końcowe

Tak więc mamy już dwie ścierające się strony rynku. Jedna to ta, która już nie dorzuca nowych środków na podtrzymanie aktualnych kursów (kapitał zagraniczny) i pewnie w jakimś stopniu generująca podaż (gdyby podaży nie było, nie generowałyby się przewagi podażowe). Druga strona to angażujący się inwestorzy indywidualni oraz instytucje finansowe (fundusze inwestycyjne), zmuszone do robienia zakupów, bo w końcu środki napływają.

Sytuacja nie jest zatem jednoznacznie przemawiająca za spadkiem rynku tu i teraz. Mamy za to sytuacje, w której na długą stronę rynku już należy patrzeć ostrożnie i nie żywić z nią jakichś większych nadziei na obecnym etapie. Co innego po korekcie, która urealni wyceny spółek o 10-20% i pozwoli ponownie przeprowadzić proces akumulacji.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…