Intel to znana na całym świecie spółka produkująca procesory. Ostatnio zdecydowała się podbić rynek kart graficznych, ale ostatecznie może się okazać, że zrezygnuje z tego pomysłu. Pojawiają się przecieki, że dedykowane karty Intela nie dorównują AMD (akcje AMD) i NVIDIA (akcje Nvidia). Do tego wejście w ten segment byłoby bardzo kosztowne. Konkurencja jest mocna, a potencjalny zysk może być niewielki w stosunku do kosztów.

Krótko o Intel

Niezależnie od dalszych losów grafiki od Intela, spółka jest bardzo mocnym graczem na rynku półprzewodników. To ogromna korporacja, która zatrudnia ponad 120 000 pracowników. Kapitalizacja przekracza 120 mld dolarów. W 2021 roku przychody Intel wyniosły 79 mld $. Spółka zainwestowała w badania i rozwój ponad 15 mld dolarów. Intel zwraca też uwagę na środowisko. Spółka 80% energii pozyskuje ze źródeł odnawialnych (zielona energia).

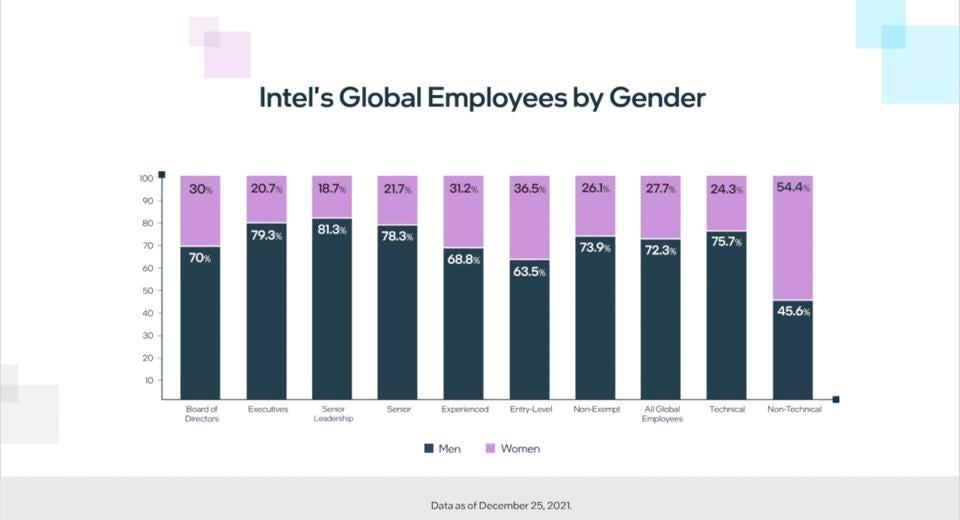

W kontekście różnorodności zatrudnienia widać wyraźnie bolączkę niemal każdej większej korporacji. Kobiety przeważają na stanowiskach nietechnicznych. Z kolei są wyraźną mniejszością w zarządzie, na seniorskich stanowiskach menadżerskich, w działach technicznych i w skali całej firmy.

Wspominam o tym, bo to ostatnio często podnoszony temat. Społeczna odpowiedzialność prowadzenia biznesu (również w zakresie różnorodności organizacji) będzie miała moim zdaniem rosnący wpływ na decyzje inwestorów. W praktyce oznacza to zdolność spółki do przyciągania kapitału.

Dywidenda na tle rynku

Analizując spółkę w kontekście portfela dywidendowego, w pierwszej kolejności interesuje nas stopa dywidendy i dynamika jej wzrostu. Intel chwali się stopą na poziomie ok. 4,6%. To znacząco więcej niż średnia dla NASDAQ (1,2% na 13 września 2022). Mniej imponująco prezentuje się dynamika wzrostu dywidendy. Za ostatnie 5 lat jest to średniorocznie 6,2%, a za 10 lat średnio 5,8% rocznie. Zerknijmy głębiej w finanse Intela.

Analiza finansowa Intel

Wskaźniki rentowności

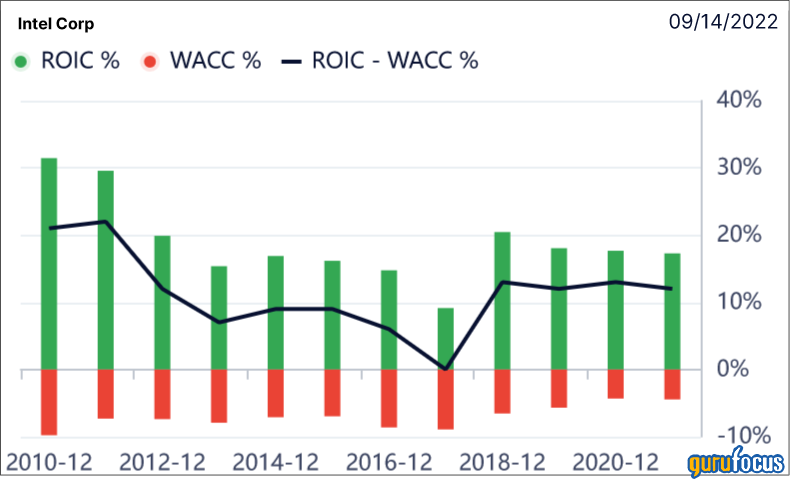

Te najlepiej zmierzyć rentownością kapitału i ROIC, który uwzględnia zadłużenie. ROE jest na poziomie 20%. Zgodnie z serwisem Gurufocus jest to wynik lepszy od 72% spółek z sektora półprzewodników.

ROIC nie wygląda już tak solidnie. Nieco poniżej 10% musimy bowiem jeszcze zestawić z ważonym kosztem kapitału.

Rosnące stopy procentowe podnoszą koszt finansowania zewnętrznego. To z kolei mocniej obciąża wynik finansowy. Szczególnie, że w spółce rośnie zadłużenie. Do tego jeszcze wrócimy.

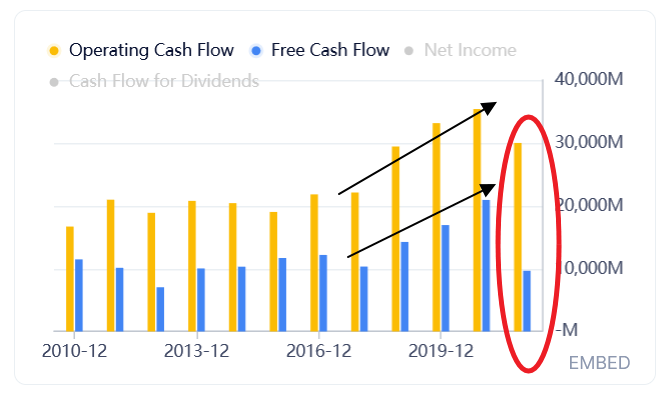

Cash flow

Przepływy pieniężne są bardzo ważne dla spółki dywidendowej. Im wyższa zdolność do generowania gotówki, tym większe bezpieczeństwo finansowe i zdolność do wypłaty rosnącej dywidendy. Wysokie przepływy pieniężne pozwalają podnosić stan środków pieniężnych. To bardzo ważne w obliczu recesji, z którą się teraz zmagamy.

Spółka ma bardzo solidny cash flow i do tej pory oglądaliśmy dynamiczny wzrost. Ostatni okres był jednak słabszy i warto oglądać ten parametr w kolejnych 2 kwartałach. Niepokoi mnie trochę mocniejszy spadek wolnych przepływów pieniężnych o ponad 50% względem poprzedniego odczytu. Dalszy spadek może bowiem skłonić spółkę do podwyższenia wskaźnika wypłaty, by utrzymać dywidendę.

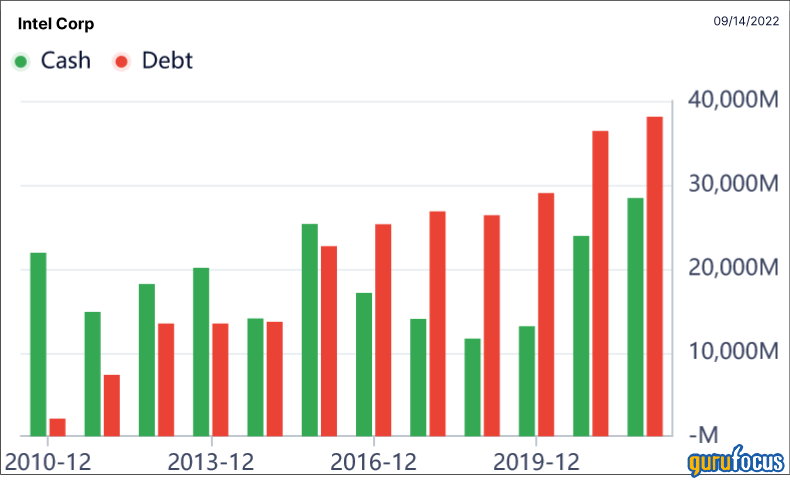

Zadłużenie

Wcześniej wspomniałem o zadłużeniu i tu niestety mamy pierwszy zgrzyt. Mimo, że gotówka mocno rośnie, to równie dynamicznie przyrasta nam zadłużenie.

Zwracam uwagę, że jeszcze w 2015 roku Intel miał więcej gotówki niż długu. Podobnie było w poprzednich latach. Teraz mamy odwrotną sytuację i ma to miejsce w czasie zacieśnienia polityki monetarnej przez FED. Tym samym koszt obsługi zadłużenia rośnie. W takich czasach na wygranej pozycji są spółki z niewielkim zadłużeniem.

Pozytywną tendencją jest to, że rośnie poziom gotówki. Być może z inwestycją warto zaczekać do momentu, gdy zobaczymy tendencję spadku zadłużenia.

Inne wskaźniki

Spółka ma bardzo niski wskaźnik PEG. To inaczej wskaźnik C/Z zważony tempem wzrostu spółki. Tu mamy 0,45, co jest świetnym wynikiem. Każdy odczyt poniżej 1 wskazuje na niedowartościowaniem spółki względem szybkości, z jaką rosną przychody i zyski. To sugeruje potencjał wzrostu kursu w przyszłości.

Marże Intel ma na bardzo dobrym poziomie. Marża netto to 26% (lepiej niż 87% spółek sektora), a marża operacyjna prawie 50%. To ma oczywiście związek z inflacją i skokowym wzrostem cen półprzewodników. Swoje zrobiła też pandemia, ograniczając dostępność chipów i tym samym windując ich ceny. W tym obszarze jednak Intel ma dużą konkurencję, bo AMD podjął rękawicę serią Ryzen i zmonopolizował rynek konsol.

W kontekście dywidend mamy bardzo niski wskaźnik wypłaty na poziomie 0,31. To przeciwwaga dla czynników ryzyka w obszarze zadłużenia i gorszego cash flow. Tak niski wskaźnik wypłaty pozostawia sporo miejsca na podniesienie, by utrzymać tendencję rosnącej corocznie dywidendy. Zarząd Intela ma czego pilnować, bo spółka nie zaliczyła redukcji dywidendy od 1992 roku.

Model DCF

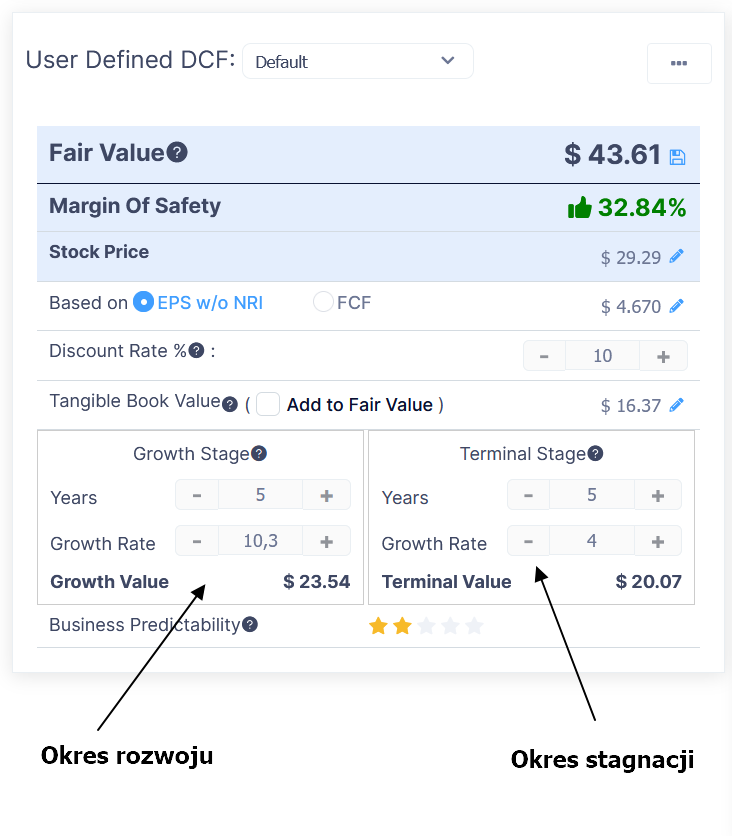

Na potrzeby modelu DCF przejąłem założenie, że przez pierwsze 5 lat spółka bezie się rozwijała w tempie ok. 10% rocznie. Przez kolejne 5 lat (okres stagnacji) będzie to 4% rocznie. Zdecydowałem się również nie włączać do wyceny bieżącej wartości księgowej spółki. bazujemy tylko na przyszłych przepływach pieniężnych, które dyskontujemy do bieżącej wartości stopą 10%.

Kalkulacja wskazuje na ok. 33% dyskonto bieżącej ceny akcji względem wartości godziwej. Jeśli dyskonto przekracza 30%, osobiście uznaję spółkę za atrakcyjna lokatę mojego kapitału. Im wyższe dyskonto, tym lepiej, ale przy zachowaniu solidnych fundamentów. Nie chcemy przecież inwestować w spółkę, której dyskonto wynika z dużego spadku kursu w wyniku problemów finansowych.

Analiza wolumenu i ceny (VSA)

Z poziomu ok. 65$ w szczycie hossy Intel zaliczył solidną przecenę na poziomie ok. 55%, spadając do nieco ponad 29$. To efekt m. in. odpływu kapitału z segmentu spółek wzrostowych w wyniku zmiany polityki monetarnej FED.

Jesteśmy na poziomie dołków LTTM z 2017 i 2018 roku. Oglądając już samą końcówkę wykresu tygodniowego, zobaczymy malejący wolumen na spadku. To oznacza, że podaż się wyczerpuje, ale wciąż brakuje nam aktywnego popytu, który zbudowałby przewagę.

Malejący wolumen jest pierwszym warunkiem koniecznym do uformowania dołka LTTM. Prawdopodobnie zbiegnie się to z testowaniem wsparcia ok. 29$. W tej strefie powinniśmy szukać wysokich wolumenów, które skorelują się ze świecą typu Shakeout (młotek z długim dolnym cnieniem, najlepiej wzrostowy).

Wnioski końcowe

Intel to dobra fundamentalnie spółka z kilkoma sygnałami ostrzegawczymi. Te sygnały są jednak równoważone wysoką stopą dywidendy i zaliczoną już solidną przeceną. Ta przecena w dużym stopniu moim zdaniem dyskontuje zmianę warunków rynkowych i recesję.

Mamy również ze strony wolumenu informację o malejącej podaży przy obecnej cenie akcji. Bliskość dołka LTTM sygnalizuje możliwość wygenerowania sygnału kupna i przewagi popytu. Gdyby się pojawił, a spółka wykonała zwyżkę i korektę zakończoną testem, byłby to optymalny moment na zakup akcji. Zwłaszcza, że stopa dywidendy prawie 4-krotnie przekracza średnią dla indeksu NASDAQ.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…