REIT, czyli Real Estate Investment Trust, to forma wspólnego (udziałowego) inwestowania w nieruchomości. Zwykle w nieruchomości, bo pod płaszczykiem inwestowania w nieruchomości kryją się korzyści podatkowe, które można wykorzystać w zwykłej działalności gospodarczej. O samych funduszach REIT Bartek napisał bardzo dobry artykuł, z którym polecam się zapoznać. Sam dzisiaj skupię się na analizie American Tower, funduszu REIT inwestującego przede wszystkim w wieże telekomunikacyjne.

Na jakich rynkach działa American Tower?

Jeżeli jedziesz do Meksyku, Brazylii, Indii, Peru, Chile, Kolumbii, RPA, Ghany, Ugandy, Kostaryki, Panamy, ale i jeżeli jeździsz po Stanach Zjednoczonych i Europie (Hiszpania i Niemcy) i korzystasz z telefonii komórkowej, to z dużym prawdopodobieństwem płacisz American Tower za korzystanie z jej infrastruktury. Dopóki ludzie będą korzystać z komunikacji naziemnej (w tym z telefonii 5G), American Tower będzie zarabiał pieniądze. W dużym uproszczeniu (poza centrami danych) firma American Tower jest właścicielem wielu wież telekomunikacyjnych.

Zalety funduszu REIT

Fundusze REIT niosą za sobą całkiem spore korzyści podatkowe. Jeżeli REIT przeznacza 90% zysku netto na dywidendę, to państwo nie pobiera od niego podatku CIT. Cały zysk jest więc praktycznie transferowany do inwestora, który płaci ostatecznie podatek w wysokości 15% (konto IKE lub IKZE pod warunkiem, że posiadasz wypełniony formularz W8BEN) lub 19% w każdym innym przypadku.

Brak płatności CIT oraz wymaganie wysokiego poziomu wypłaty dywidendy sprawia, że ostatecznie do kieszeni inwestora trafia całkiem pokaźna dywidenda.

Jaką dywidendę płaci American Tower?

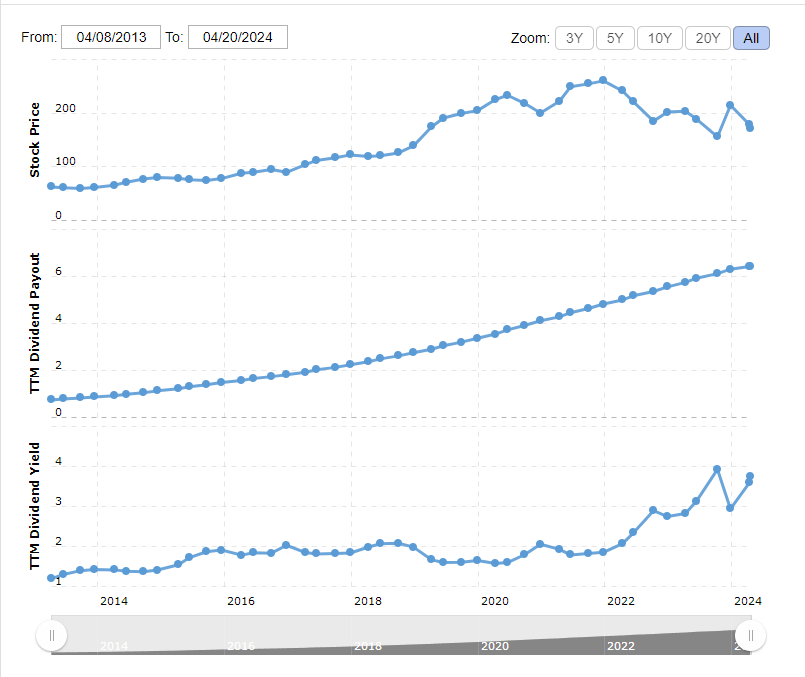

Korzystam z danych za ostatnie 10 lat, które udostępnia serwis Macrotrends.

Pierwszy wykres to naturalnie cena akcji. Trzeci to stopa dywidendy na przestrzeni lat – na dzisiaj 3,60%. Ważniejsza jest jest środkowa część, czyli dywidenda wypłacana w danym czasie. Rośnie ona nieprzerwanie we wskazanym okresie. TTM odznacza dywidendę wypłaconą za ostatnie 12 miesięcy. Przykładowo w 2014 roku wypłacono 99 centów za ostatnie 12 miesięcy. W 2024 roku jest to już 6,43 dolara za ostatnie 12 miesięcy. Dywidenda zatem wzrosła w okresie 10 lat ok. 6-krotnie.

Przychody kluczem

Cena akcji koryguje się od września 2021 roku, schodząc z okolic 300 dolarów do 171 dolarów obecnie. Ma to prawdopodobnie związek z brakiem przyrostu przychodów w 2025 rok (będzie kilkuprocentowy spadek). W 2026 roku przychody mają jednak już rosnąć i być wyższe niż w 2024 roku.

Analitycy nie widzą zagrożenia dla wypłacanej dywidendy. Ta ma wzrosnąć z ok. 6,5 dolara obecnie do 7,44 dolara w 2026 roku. Z niektórych dostępnych prognoz wyczytuję, że w 2028 roku kwartalna dywidenda nie powinna być mniejsza niż 2,30 dolara kwartalnie (9,2 dolara rocznie).

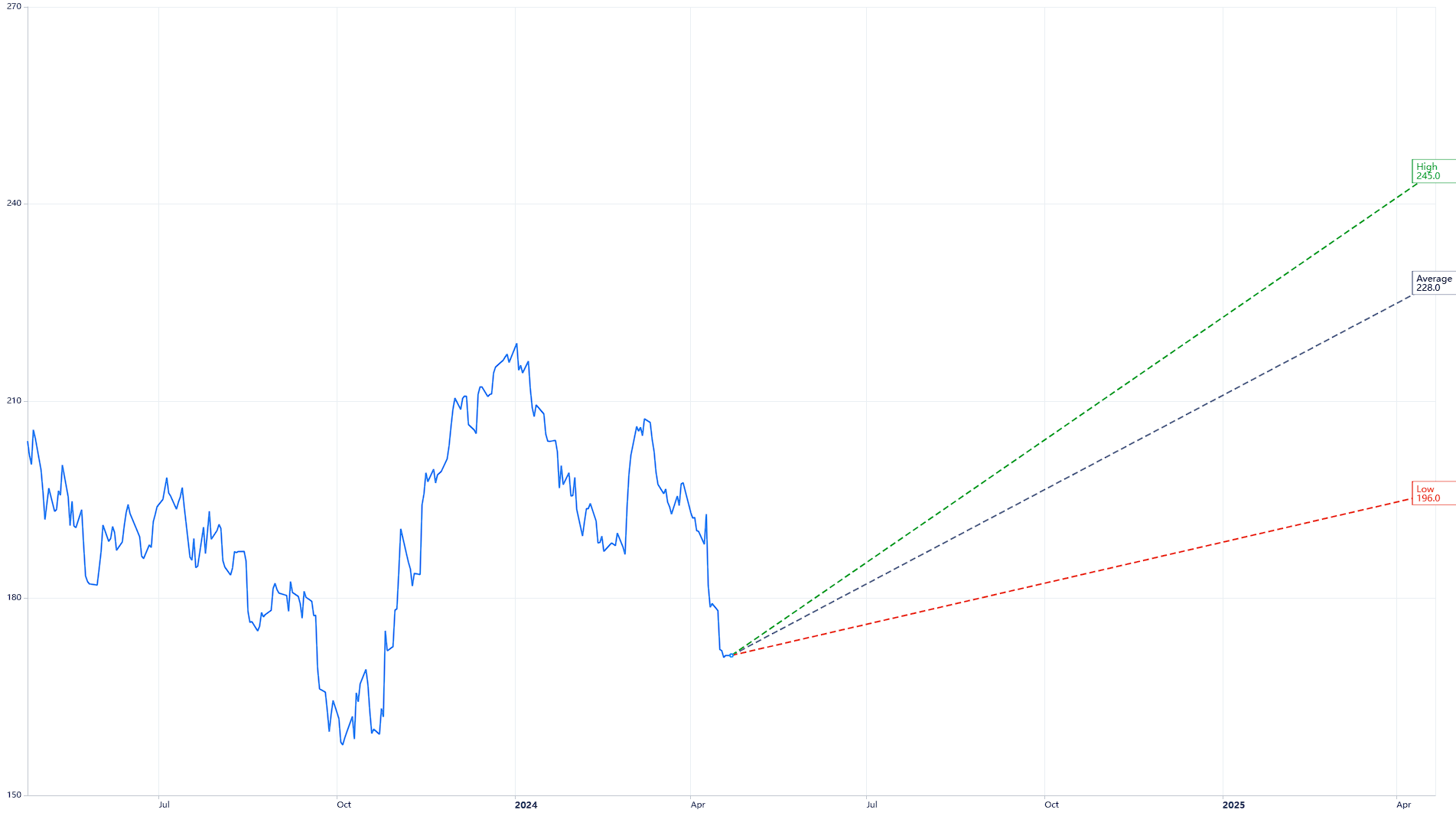

Analitycy wskazują obecnie na niedowartościowanie American Tower (22 prognozy):

Ze względu na znaczący brak rosnących przychodów na kolejne 2 lata, ale rosnącą stopę dywidendy, prognozy analityków wydają się być słuszne. Mamy niedowartościowanie (Upside na poziomie 33%), jednakże większych wzrostów ceny akcji powinniśmy się spodziewać dopiero w przyszłych latach.

Podsumowanie

American Tower wydaje mi się być dobrym wyborem w inwestycjach, z tym jednak warunkiem, że technologia w czasie będzie się zmieniać. Biznes ten oparty jest na wieżach telekomunikacyjnych. Potrafię sobie wyobrazić sytuację, w której powstaje technologia, która przestaje korzystać z takich wież, stając się powszechną. Cały biznes American Tower może się wtedy wysypać. Na tym etapie nie widzę jednak technologii, która byłaby konkurencyjną dla masowego użytku.

Autor wpisu: Paweł Pagacz

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…