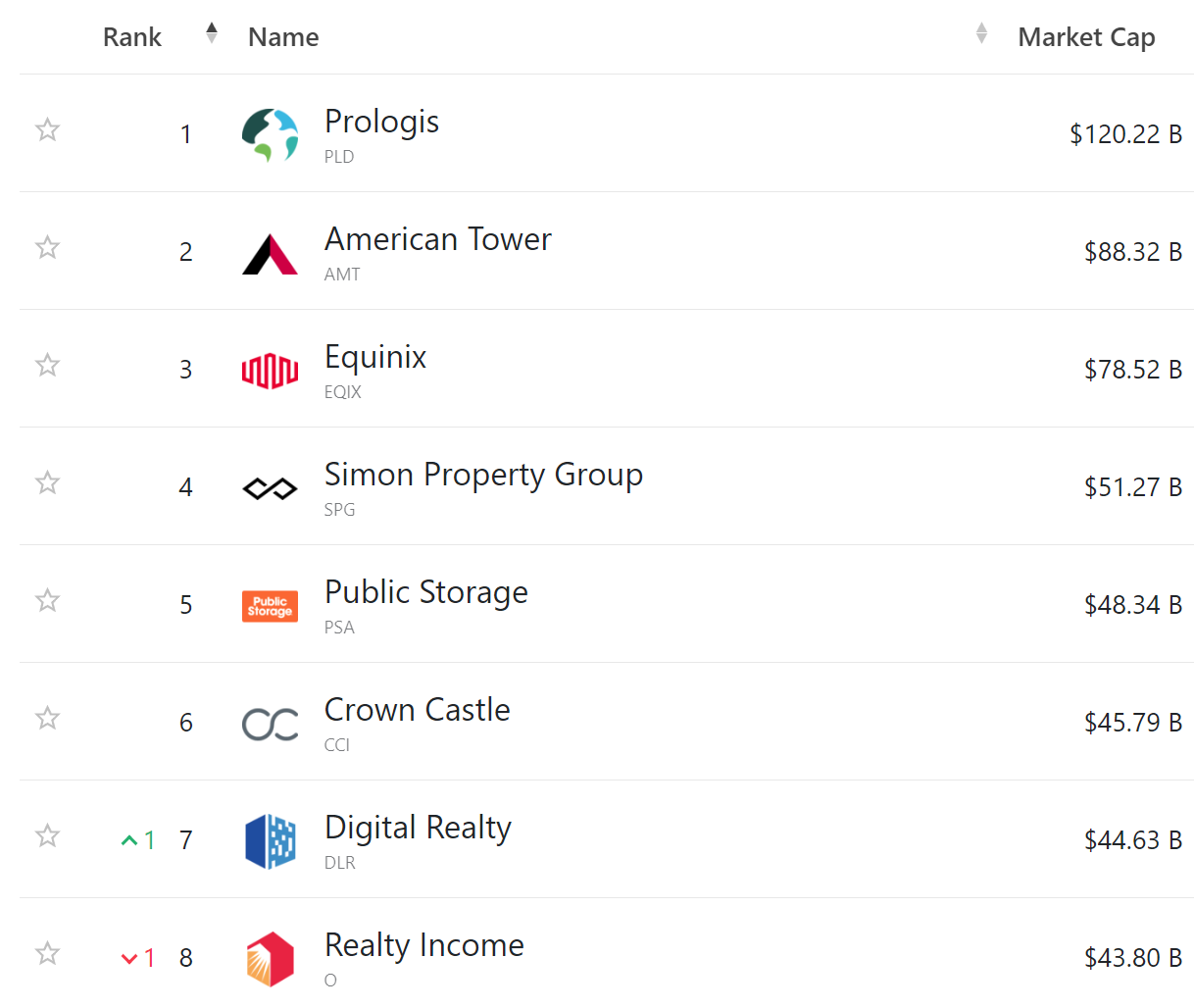

W ostatnim artykule o funduszach REIT pokazałem przykładową analizę funduszu Realty Income. Ten fundusz ma 8 pozycję w rankingu największych funduszy REIT pod względem kapitalizacji rynkowej. Dziś zapraszam na porównanie funduszy nieruchomości REIT zgodnie z metodologią, którą zastosowałem przy analizie Realty Income.

Porównanie funduszy nieruchomości REIT: ranking funduszy

Największym funduszem tego typu jest Prologis i nigdy wcześniej o nim nie słyszałem. Prawdopodobnie dlatego, że nie interesowałem się takimi funduszami. Kapitalizacja Prologis to solidne 120 mld dolarów. W pierwszej piątce jest też znany mi Public Storage z kapitalizacją na poziomie nieco ponad 48 mld dolarów.

Różnice wielkości pomiędzy 5 i 8 miejscem nie są duże i zaczynają się zwiększać na podium. Prologis ma kapitalizację większą o 36% od będącego na 2 miejscu American Tower i aż o 175% większą od Realty Income (miejsce 8). Jeśli zmienimy kryterium przykładowo na stopę dywidendy, to żaden z liderów nie znajduje się nawet w pierwszej dwudziestce. Liderem w tej klasyfikacji jest Equity Commonwealth z kapitalizacją „zaledwie” 2 mld dolarów.

Z racji wielkości Prologis jest na pierwszym miejscu pod względem zysku i na 3 miejscu w przychodach. W tych ostatnich wyprzedza go American Tower i Equinix. W kontekście marży operacyjnej liderem jest Public Storage z wynikiem 97,81%.

Porównanie funduszy nieruchomości REIT: Analiza finansowa 5 funduszy

Na początku zrobię analizę każdego funduszu osobno, a na końcu zbierzemy sobie główne parametry w analizie porównawczej. Zacznę oczywiście od największego funduszu Prologis.

Analiza Prologis

Raportu rocznego za 2023 rok jeszcze nie mamy. Zgodnie z raportem za 2022 rok Prologis ma nieruchomości o łącznej powierzchni 1,2 mld stóp kwadratowych (132 mln metrów kw.). W samych Stanach Zjednoczonych ma 3803 nieruchomości o łącznej powierzchni ok. 86 mln metrów kw. Spółka obecna jest na 4 kontynentach z wyłączeniem Afryki. Ma nieruchomości w Ameryce Północnej, Ameryce Południowej, Europie i Azji.

Wynajem odpowiada za 85-90% skonsolidowanych przychodów, zysków i FFO (fundusze z operacji). Tak zwany Strategic Capital Segment, czyli na moje „partnerstwo z innymi instytucjami i inwestorami”, generuje 10-15% przychodów, zysków i FFO.

Największymi klientami Prologis są znane spółki. TOP10 klientów otwiera Amazon, który ma udział w NER na poziomie 7%. NER to szacowany przychód w czasie umowy najmu, podzielony przez czas trwania umowy, co daje szacowany strumień gotówki od klienta w skali roku. Drugi w kolejności Home Depot ma udział 2,6%, trzeci jest FedEx z udziałem 1,9%. Pierwszą dziesiątkę zamyka Pepsi z udziałem 0,5%. Jak widzisz, Prologis nie stawia wszystkiego na jedną kartę i nie jest zależny od pojedynczego klienta. Utrata Amazon oznaczałaby utratę zaledwie 7% NER. To nadal ogromne pieniądze, ale prawdopodobnie nie wywrócą funduszu.

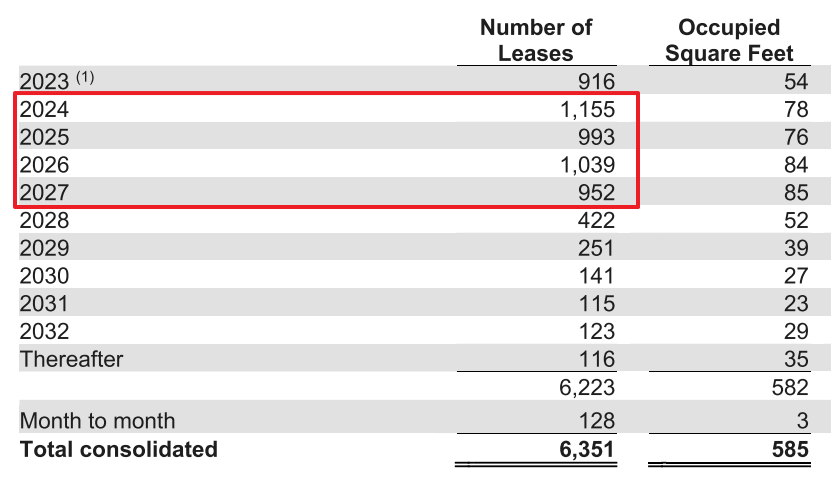

Zapadalność umów najmu i wskaźnik obłożenia

Zgodnie z raportem rocznym za 2022 rok najwięcej umów najmu skończy się w bieżącym roku (1155). Pod tym względem lata 2024-27 będą dla Prologis sporym wyzwaniem w kontekscie przedłużenia umów, bo po 2027 roku jest już znacznie luźniej.

Wskaźnik obłożenia jest na poziomie powyżej 96%. W latach 2020-2022 wzrósł z 96% w 2020 do prawie 98% w 2022 roku. To bardzo dobry wynik.

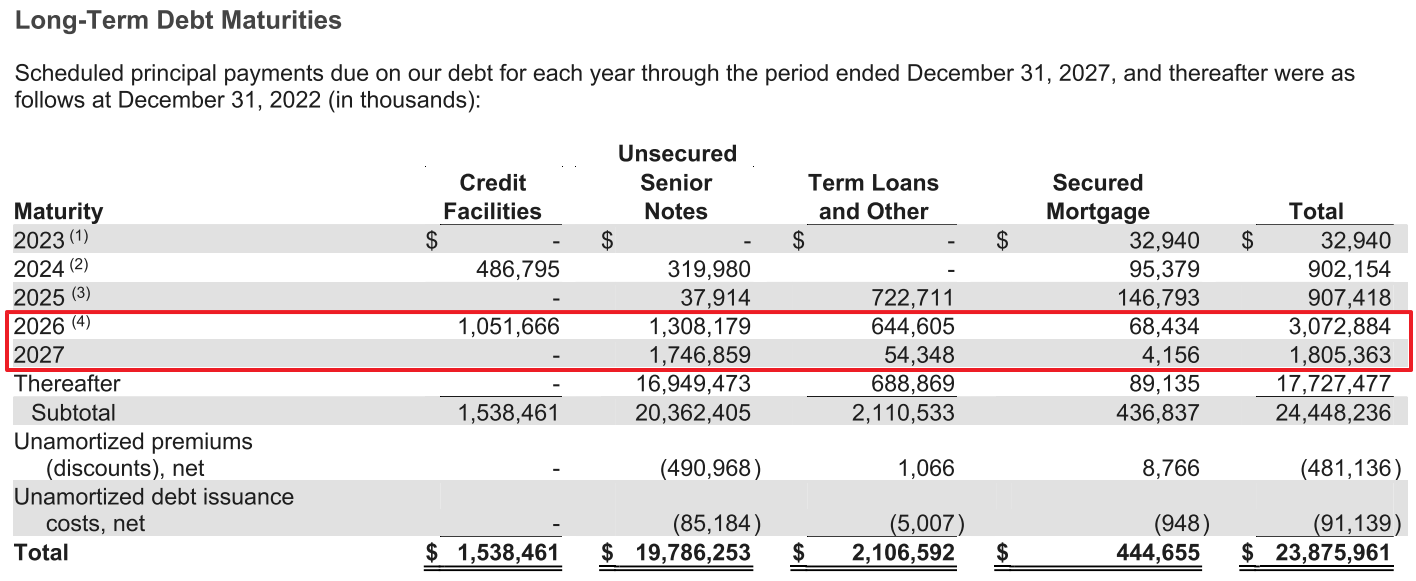

AFFO/FFO i zapadalność długu

Względem 2021 roku FFO wzrosły z 3,172 mld dolarów do 4,188 mld dolarów na koniec 2022 roku. Daje to wzrost na poziomie 32% i FFO na akcję w wysokości 4,91$. W kontekście zadłużenia wyzwaniem dla funduszu na pewno będą lata 2026-27, bo w tych 2 latach zapada prawie 20% zadłużenia.

Dywidendy

Dywidendy to kluczowe kryterium dla każdego inwestora dywidendowego. W tej części analizy musimy sprawdzić, czy i jak bardzo fundusz podnosi dywidendę, jaka jest stopa dywidendy i czy jest ona regularnie wypłacana.

Za 2020 rok dywidenda na akcję wyniosła 2,32$, tymczasem za 2022 spółka wypłaciła dywidendę 3,16$. Stopa dywidendy wynosi niecałe 2,8%, czyli jest wyższa niż średnia dla indeksu SP500. Niestety dzieje się to przy bardzo wysokim wskaźniku wypłaty 1,35. Wskaźnik jest w trendzie spadkowym, ale nadal przekracza 100%. Z drugiej strony pozytywnym jest fakt, że fundusz nie redukował dywidendy od 2009 roku.

Analiza American Tower

Fundusz został założony w 1995 roku i stał się jednym z największych REIT na świecie. Operuje w 25 krajach i jest właścicielem, operatorem i deweloperem wież komunikacyjnych. W portfolio posiada 225 tys. nieruchomości, z czego w samej Kanadzie i USA 43 tys. Fundusz wynajmuje je różnym klientom i są wśród nich:

- dostawcy bezprzewodowego Internetu

- stacje radiowe i koncerny telewizyjne

- agencje rządowe i samorządowe

- inne

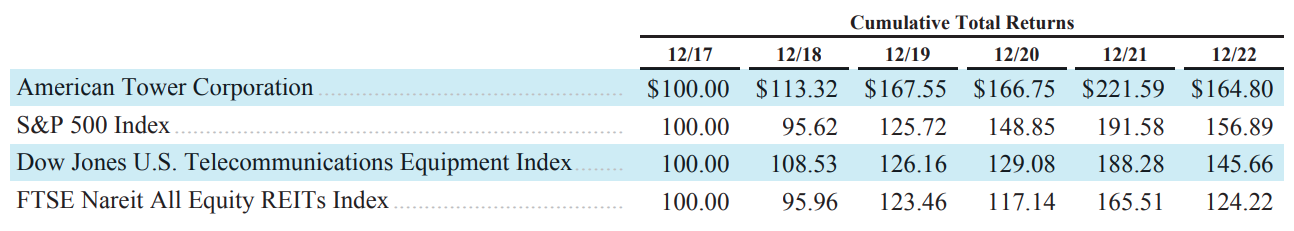

Fundusz generuje 5-letnią skumulowaną stopę zwrotu zauważalnie lepszą niż benchmarki (np. indeks SP500).

Zapadalność umów najmu i wskaźnik obłożenia

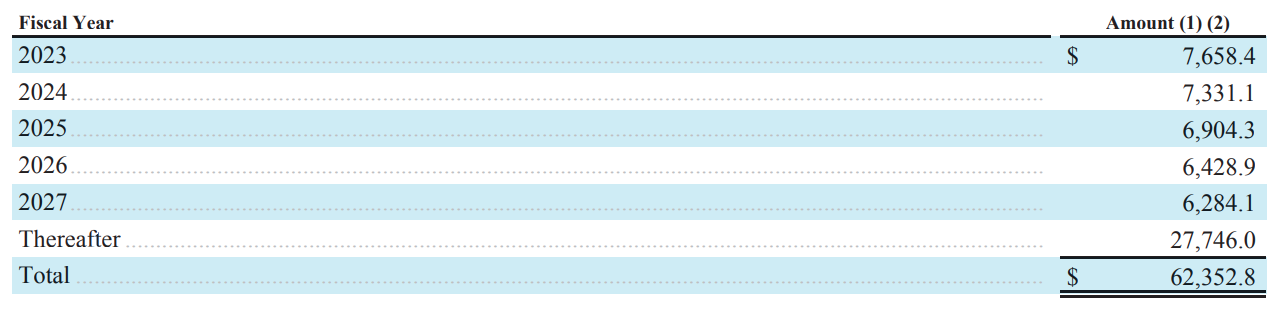

Rozkład zapadalności umów najmu jest dość równo rozłożony w najbliższych latach z niewielkim spiętrzeniem w 2024 roku.

Nie dostrzegam tutaj większego ryzyka. Jeśli chodzi o wskaźnik obłożenia, to niestety nie dotarłem do tych danych, ale może wynika to ze specyfiki funduszu, który wynajmuje wieże telekomunikacyjne. To może wykluczać liczenie tego wskaźnika, w przeciwieństwie do REIT wynajmującego klasyczne nieruchomości.

AFFO/FFO i zapadalność długu

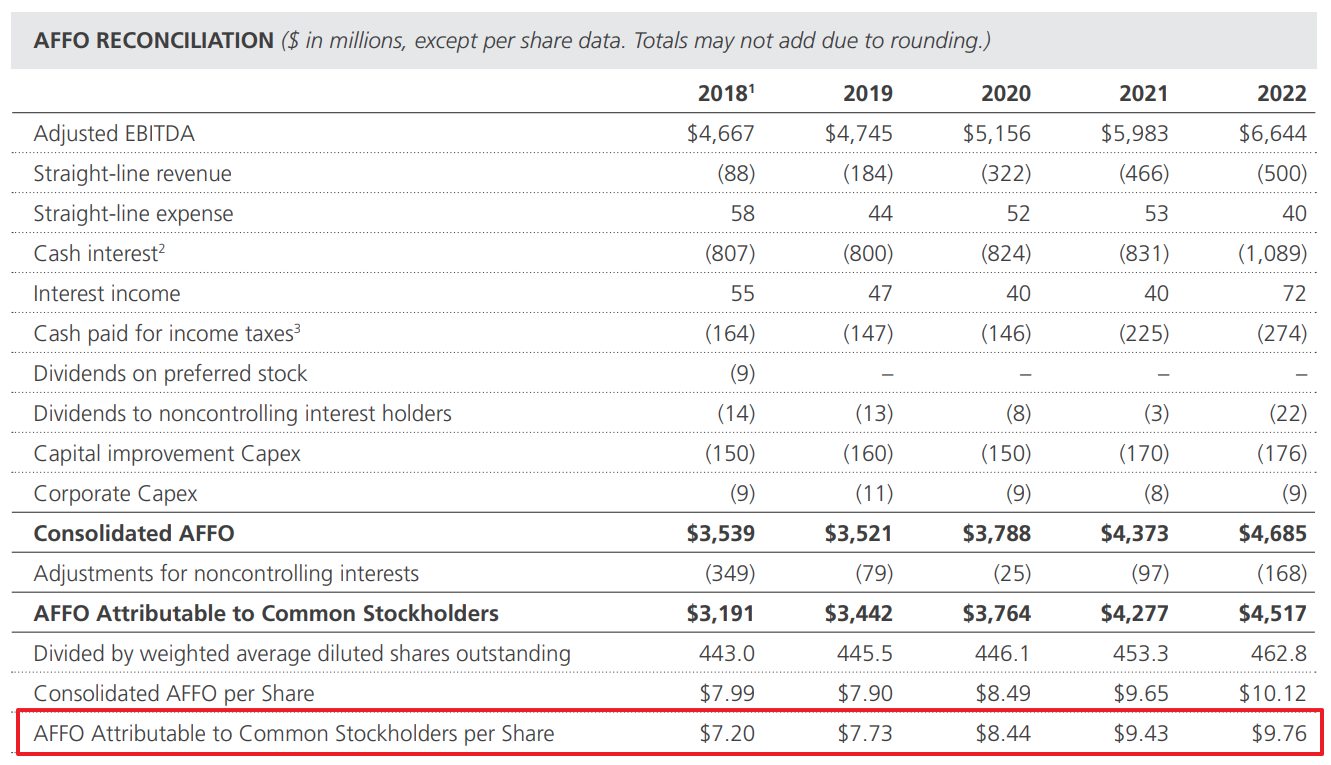

W latach 2021-2022 AFFO wzrosły z 4,277 mln dolarów do 5,517 mln dolarów i to daje wzrost 5,6%. AFFO na akcję wzrosły z 7,2$ na koniec 201 roku do 9,76$ w 2022 roku.

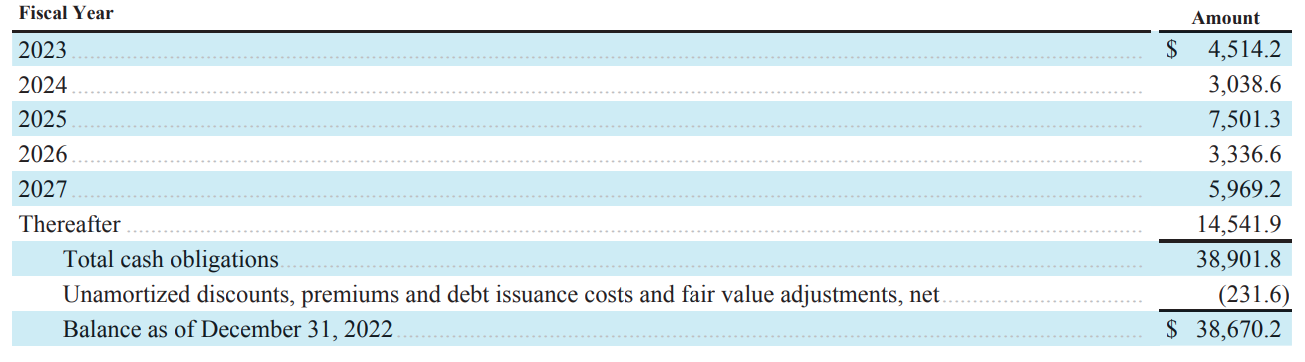

Przejdźmy do zapadalności długu. Tutaj wgląd w poszczególne lata wskazuje, że wymagający będzie dla funduszu 2025 rok. Wtedy REIT będzie musiał zrolować zadłużenie na kwotę ponad 7,5 mld dolarów. Plusem jest to, że prawdopodobnie FED zacznie jeszcze w bieżącym roku cykl obniżek stóp procentowych, co zmniejszy koszt obsługi zadłużenia w 2025 roku.

Dywidendy

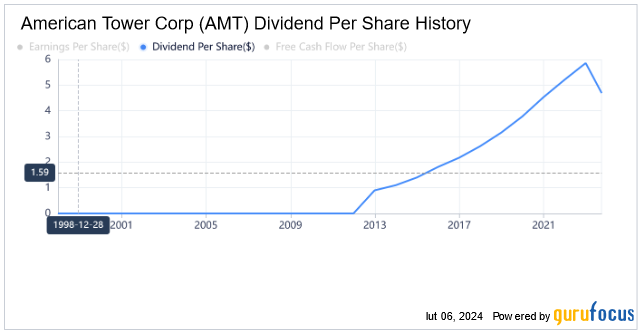

Fundusz może się pochwalić brakiem redukcji dywidendy od 2012 roku. Stopa dywidendy wynosi aktualnie ponad 3,3%, i jest ponad 2-krotnie wyższa od stopy dywidendy dla indeksu SP500. REIT ma też bardzo rozsądny wskaźnik wypłaty na poziomie 75%, czyli minimalny wymagany ustawą.

Dywidendy bardzo ładnie przyrastają. Dynamika wzrostu dywidendy za ostatnie 10 lat to aż 21%. Spółka jest jak dotąd bardzo solidnym płatnikiem i ma najmniejszy możliwy dla funduszy REIT wskaźnik wypłaty. Do tego łączy wysoką stopę dywidendy z wysoką dynamiką jej wzrostu.

Analiza Equinix Inc

To trzeci pod względem kapitalizacji REIT i bardzo ciekawy fundusz w dobie rozwoju AI i zapotrzebowania na moc obliczeniową. Equinix obsługuje 248 centrów danych na 71 rynkach na całym świecie. Generuje 46% całkowitych przychodów w obu Amerykach, 32% w Europie, na Bliskim Wschodzie i w Afryce oraz 22% w regionie Azji i Pacyfiku.

Firma ma ponad 10 000 klientów, w tym 2100 dostawców sieci, rozproszonych w pięciu branżach: usługi w chmurze i IT, dostawcy treści, usługi sieciowe i mobilne, usługi finansowe i przedsiębiorstwa. Około 70% przychodów Equinix pochodzi z wynajmu powierzchni najemcom i usług z tym związanych, a ponad 15% pochodzi z połączeń wzajemnych.

Prognozy Gurufocus sugerują prawie 20-procentowy wzrost EPS w najbliższych latach. Przychody mają rosnąć średnio ok. 10%. To może się bezpośrednio przełożyć na szybszy wzrost dywidendy. O tym wspomnę jeszcze przy okazji dokładnego omówienia dywidend.

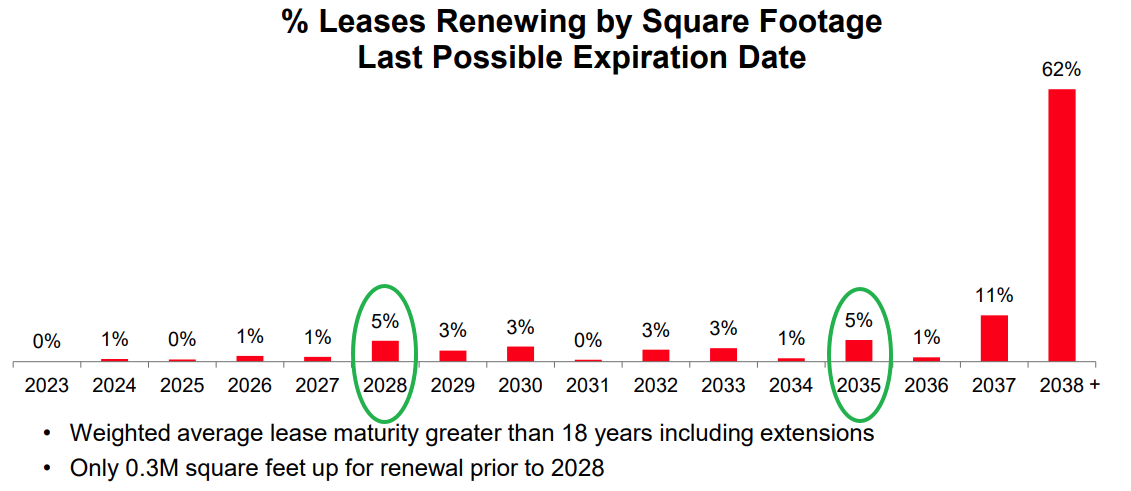

Zapadalność umów i wskaźnik obłożenia

Patrząc na poszczególne lata, mamy względny spokój do 2028 roku. Do tego czasu zapadają umowy najmu obejmujące powierzchnię zaledwie 0,3 mln stóp kwadratowych. Fundusz dysponuje powierzchnią ponad 29 mln stóp kw.

Większa czujność będzie wskazana dopiero w 2028 i potem w 2035 roku. Biorąc pod uwagę modę na AI i rosnące zapotrzebowanie na moc obliczeniową, fundusz raczej nie będzie miał problemów z wynajmowaniem centrów danych w kolejnych lata, a może nawet dekadach. Niestety nie udało mi się dotrzeć do wskaźnika obłożenia. Mogę tylko założyć, że jest na wysokim poziomie, zbliżonym do dwóch wcześniej analizowanych funduszy.

AFFO/FFO i zapadalność długu

W okresie 201-2022 fundusz powiększył swoje przychody z 5,072 mld dolarów w 2018 do 7,263 mld dolarów w 2022. Daje to CAGR na poziomie 9% rocznie.

CAGR nie jest wykorzystywany w księgowości, natomiast analitycy i inwestorzy mogą użyć go w procesach decyzyjnych.

W kontekście AFFO mamy w tym samym okresie wzrost z 1,659 mld dolarów do 2,714 mld dolarów. Fundusz może się też pochwalić solidnym wzrostem podstawowego EPS w 2022 roku. Wzrósł do 7,69$ (2022 rok) z poziomu 5,57$ w 2021. Według stanu na 16 lutego 2023 roku mieliśmy wyemitowane 92 744 713 akcji. Tym samym AFFO na akcję wyniosły 2 714 000 000 / 92 744 713, co daje 29,26$.

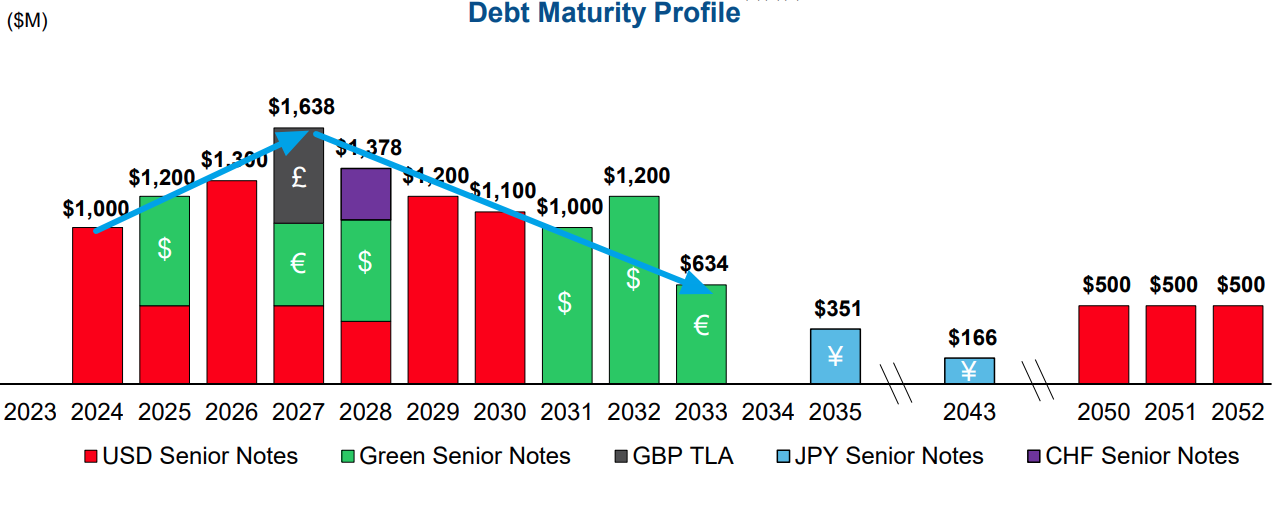

Średnia ważona zapadalność długu według raportu na koniec września 2023 wyniosła 7,8 roku.

Najbardziej wymagający będzie 2027 i potem 2028 rok. Po 2028 roku wielkość długu do zrolowania będzie się zmniejszała w kolejnych latach.

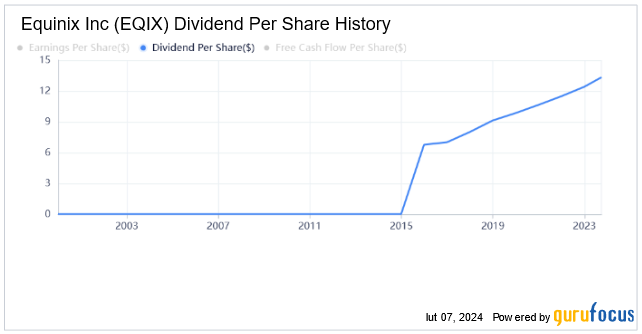

Dywidendy

Fundusz od czasu konwersji w 2015 roku regularnie podnosi dywidendę. Dzięki temu 10-letni całkowity roczny zwrot z kapitału z uwzględnieniem reinwestycji dywidend wynosi ok. 15%. Aktualnie stopa dywidendy wynosi nieco powyżej 2%, ale przy bardzo wysokim wskaźniku wypłaty 1,42. W szczycie wynosił 3, ale fundusz cały czas go redukuje, co jest pozytywną tendencją. REIT podniósł dywidendę z 6,76$ w 2015 do 12,4$ w 2022 roku.

Dynamika dywidendy jest na poziomie 8,8% rocznie za ostatnie 5 lat.

Analiza Simon Property Group Inc

W naszej analizie wychodzimy poza podium i na 4 miejscu mamy drugi co do wielkości fundusz inwestycyjny na rynku nieruchomości w Stanach Zjednoczonych. Portfolio obejmuje udziały w 231 nieruchomościach: 136 tradycyjnych centrów handlowych, 70 placówek premium, 14 centrów Mills (połączenie tradycyjnego centrum handlowego, centrum wyprzedażowego i sklepów typu big-box), 6 centrów lifestylowych i 5 innych obiektów handlowych. Firma posiada także 21% udziałów w Klepierre, europejskiej firmie zajmującej się handlem detalicznym, inwestującej w centra handlowe w 16 krajach oraz udziały w spółkach joint venture w 33 centrach wyprzedażowych premium w 11 krajach.

Fundusz miał IPO w 1993 roku i do tego czasu FFO wzrosły ze 150 mln dolarów do imponujących 4,5 mld dolarów w 2022 roku. Od IPO całkowita stopa zwrotu wyniosła 2400%, co daje średnioroczną skumulowaną stopę zwrotu ok. 12%.

Zapadalność umów najmu i wskaźnik obłożenia

Jeśli chodzi o nieruchomości na terenie USA, to spiętrzenie umów do odnowienia mamy w tym roku i w 2025.

Zgodnie z raportem za 2022 roku, obłożenie w segmencie placówek handlowych tradycyjnych i outletów premium wyniosło 95%, w segmencie centrów Mills 98,2%, a w Taubman Realty Group 94,5%.

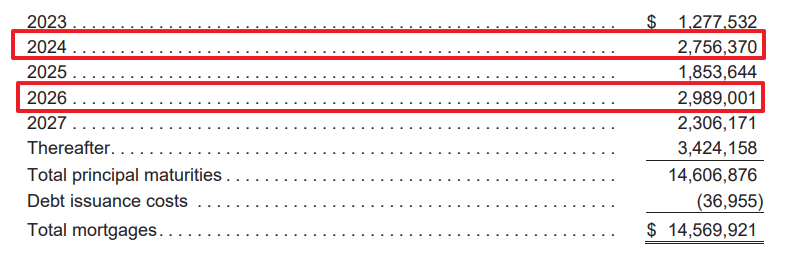

AFFO/FFO i zapadalność długu

Najwięcej zadłużenia spółka będzie musiała zrolować w 2024 roku i w 2026 roku. Część tegorocznego długu może być rolowana po wciąż wysokich stopach procentowych, bo FED jeszcze nie zaczął cyklu obniżek. Można to potraktować jako czynnik ryzyka.

Według raportu rocznego za 2022 fundusz wygenerował FFO na akcję na poziomie 11,95$ i to oznacza wzrost zaledwie o 1 cent w stosunku do 2021 roku. Mam wrażenie, że pandemia i kwarantanny, wpływające na handel stacjonarny, mogły się do tego mocno przyczynić. Niestety nie dotarłem do AFFO. Spółka tego nie zaraportowała na koniec 2022.

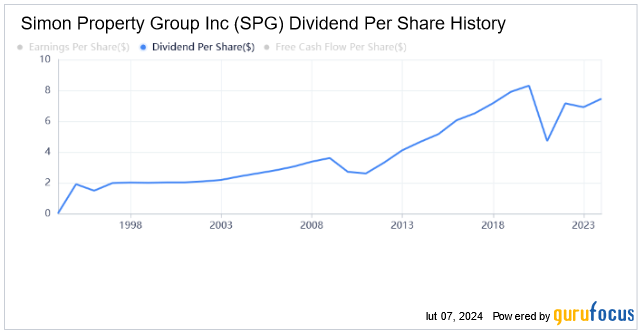

Dywidendy

Względem 2021 roku dywidenda wzrosła z 5,85$ do 6,9$ w 2022 roku. Niestety nie możemy tu mówić o regularnym wzroście dywidendy. Od 1993 roku były dwa okresy, gdy dywidenda została ścięta. Jest to moim zdaniem jeden z kluczowych parametrów i na tym etapie oceny nie zdecydowałbym się na zakup akcji tego REIT.

Mamy do tego wysoki wskaźnik wypłaty 1,26 i kiepską dynamikę wzrostu dywidendy. Za ostatnie 10 lat wynosi zaledwie 4,5% rocznie, a za ostatnie 5 lat jest nawet ujemna. Jedynie stopa dywidendy kusi wysokością, bo jest na poziomie prawie 5,3%. Dla mnie to jednak za mało, by uznać ten REIT za dobrą inwestycję.

Analiza Public Storage

Ostatnim analizowanym funduszem REIT jest Public Storage. Jest to pod względem profilu działalności dość ciekawy i niszowy fundusz, który zajmuje się wynajmem małych magazynów. Być może znacie serial na platformie Netflix pod tytułem Wojny magazynowe. Bohaterowie licytują tam w ciemno zawartość małych magazynów i próbują sprzedać przedmioty z zyskiem. Właśnie wynajmem takich magazynów i schowków zajmuje się fundusz Public Storage.

To jednak nie jedyne nieruchomości, które wynajmuje fundusz. Ma do dyspozycji także pomieszczenia do przechowywania pojazdów różnej wielkości (po prostu garaże), przechowalnie łodzi, a nawet przechowalnie z kontrolą klimatu. Fundusz ma nieruchomości głównie w USA, a także w Europie Zachodniej.

Zapadalność umów najmu i wskaźnik obłożenia

Jeśli chodzi o wskaźnik obłożenia, to niestety w stosunku do 2021 roku średnie obłożenie spadł0 z 96,3% do 94,9% w 2022 roku. Nie udało mi się niestety odszukać w raporcie rocznym zapadalności umów z podziałem na lata.

AFFO/FFO i zapadalność długu

Pod względem terminów rolowania długu, wyzwaniem będzie 2024 rok i potem 2026. Najwięcej długu fundusz musi zrolować w 2026 roku – ponad 1,25 mld dolarów. Nieco mniej (ponad 930 mln dolarów) jest do zrolowania w bieżącym roku.

Spółka nie liczy AFFO, a przynajmniej nie doszukałem się tego w raporcie. Core FFO na akcję zgodnie z raportem rocznym za 2022 rok wyniosły 15,92$ w porównaniu do 12,93$ rok wcześniej. To oznacza wzrost o 23%, czyli całkiem niezły wynik.

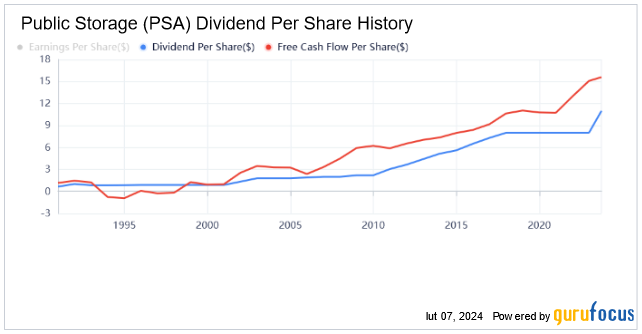

Dywidendy

REIT zaczął dynamicznej podnosić dywidendę po 2000 roku, co jest zgodne z większym wzrostem FCF na akcję. Fundusz miał też w historii wypłaty okres utrzymywania dywidendy na stałym poziomie 8$ na akcję – były to lata 2017-2022.

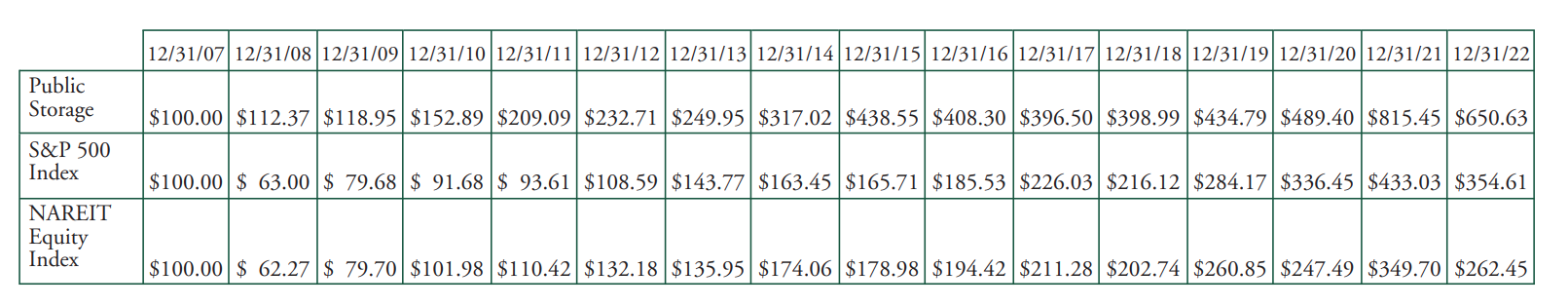

Przez to oczywiście ucierpiała dynamika dywidendy, bo za ostatnie 3 i 5 lat wynosi 0%. Przynajmniej nie została zredukowana. Utrzymanie wzrostu FCF na akcję może jednak przyczynić się do podwyższenia dywidendy. Spółka ma wysoki wskaźnik wypłaty 0,96. Jednak w przeciwieństwie do wielu REIT, trzyma go poniżej 100%. Najwyższy był w 2006 roku – ponad 6. Dywidenda jest wliczana do całkowitej stopy zwrotu i PSA może się pochwalić solidnym wynikiem na tle benchmarków (indeks SP500 i indeks amerykańskich REIT).

Zainwestowane 100$ w akcje PSA w 2007 roku zamieniło się w prawie 651$ na na koniec 2022 roku. To oznacza, że skumulowana stopa zwrotu wyniosła w tym okresie 551%.

Porównanie funduszy nieruchomości REIT: Analiza porównawcza

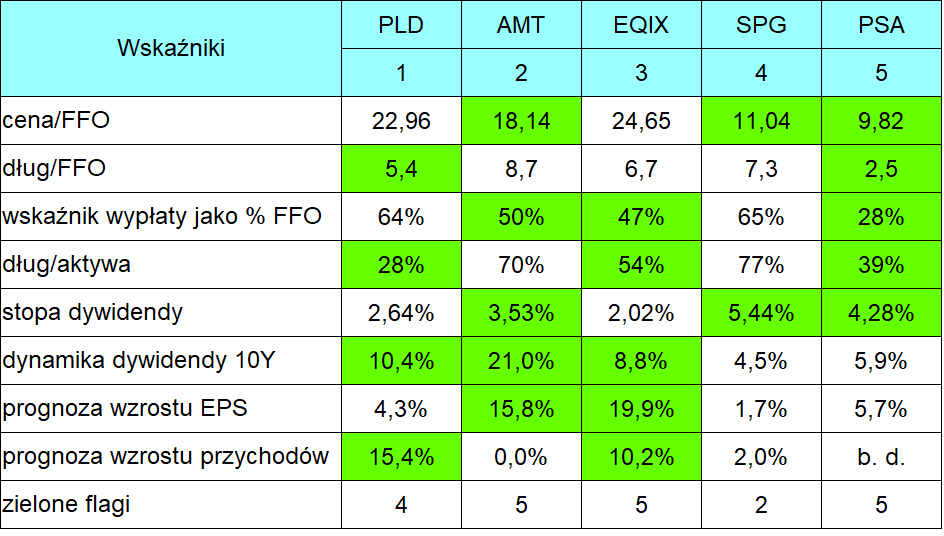

Czas zebrać to wszystko razem i podsumować w jednej tabeli najważniejsze parametry 5 analizowanych REIT. Dzięki temu będę mógł już zdecydować, który z nich od strony fundamentalnej wydaje mi się najlepszym wyborem. Wskaźniki zostały policzone na bazie raportów na koniec 2022 roku.

Legenda:

Cena/FFO – w przypadku REIT odpowiednik C/Z dla akcji. Im niższy, tym lepiej.

Dług/FFO – pokazuje, w ile lat fundusz jest w stanie spłacić całe zadłużenie za pomocą FFO. Oczywiście celujemy w jak najmniejszą wartość.

Dług/aktywa – pokazuje, w jakim stopniu fundusz finansuje się kapitałem obcym. Im niższy, tym lepiej. Wysoki dług generuje duże koszty jego obsługi. Mogą się zmniejszyć w kolejnych latach, gdy FED zacznie obniżać stopy procentowe.

Według wybranych kryteriów najwięcej zielonych flag (po 5) dostały trzy REIT: American Tower (wieże komunikacyjne), Equinix (centra danych) i Public Storage (przechowalnie). Z tych 3 funduszy osobiście najbardziej interesują mnie American Tower i Equnix. AMT jest interesujący ze względu na rozwój 5G i ogólnie utrzymujące się zapotrzebowanie na infrastrukturę telekomunikacyjną. Z kolei EQIX ma ogromny potencjał związany z rozwojem A.I i zapotrzebowaniem na moc obliczeniową, które może rosnąc wykładniczo.

Pomocne narzędzie

Sprawdziłem podatek od dywidendy REIT i wygląda na to, że z formularzem W8BEN podatek u źródła od amerykańskich REIT to 15%. Słyszałem, że są REIT, przy których podatek u źródła jest wyższy. Chyba najlepszym sposobem jest po prostu kupić kilka akcji i zobaczyć przy pierwszej wypłacie, ile nam potrącili.

Przy okazji jest bardzo fajne narzędzie, które pokaże Ci stawkę podatku u źródła w zależności od siedziby REIT (spółki) i kraju Twojej rezydencji. Oto co powinieneś zrobić jeśli chcesz sprawdzić wysokość łącznego podatku, który zapłacisz inwestując bezpośrednio w REIT z danego kraju:

- Wejdź na stronę PwC Tax Summaries.

- W polu „Select territory” wybierz kraj, w którym rezyduje REIT. W tym przypadku „United States”.

- W polu „Select topic” wybierz „Withholding Tax”.

- Poszukaj w tabeli „Poland” i sprawdź wartość z kolumny WHT -> „Dividends” lub podobnie nazwanej.

- Ta wartość (zwykle w okolicy 15%) to podatek, który REIT odciąga przy wypłacie dywidendy polskiemu akcjonariuszowi.

Autor wpisu: Bartek Bohdan

Wyniki portfeli edukacyjnych

Całkowite stopy zwrotu (TR) na dzień 31.12.2023 (od początku prowadzenia portfeli) obejmują wzrost kursu akcji i wypłacone dywidendy.

Portfele edukacyjne: Główny +76% / Emerytalny +148% / Dywidendowy +71%

TOP 5 spółek: Shell +185% / Rokita +164% / DOM +105% PEO +112% NVIDIA +170%

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…