Analiza VSA to w mojej ocenie bardziej sztuka inwestowania niż mechaniczny system. Zaraz wyjaśnię, o co mi chodzi na przykładzie notowań ropy WTI.

Co to jest przewaga podaży?

W naszej strategii LTTM funkcjonuje pojęcie przewagi podaży. To moment, w którym obrót na spadkowej świecy jest większy niż na wzrostowej przed nią. Jest to informacja o tym, że chwilowo popyt nie był w stanie wchłonąć całej podaży akcji i pchnąć ceny jeszcze wyżej. Tylko tyle mówi nam rynek, jeśli nie mamy pełnego kontekstu do oceny takiego zdarzenia.

Sama przewaga bez umiejscowienia jej na wykresie w stosunku do szczytu, dołka i poprzedzającego ruchu nie ma dużej wartości. Musimy dołożyć do tego ocenę wolumenu w tle i ruchu do momentu, gdy przewaga się pojawiła. Tego niestety nie da się zaprogramować i wszyć w algorytm transakcyjny. Ja w każdym razie tego nie potrafię. Uważam, że jest za dużo zmiennych i każda sytuacja jest na tyle unikalna, że automat tego nie ogarnie.

Przykład przewagi podaży na ropie

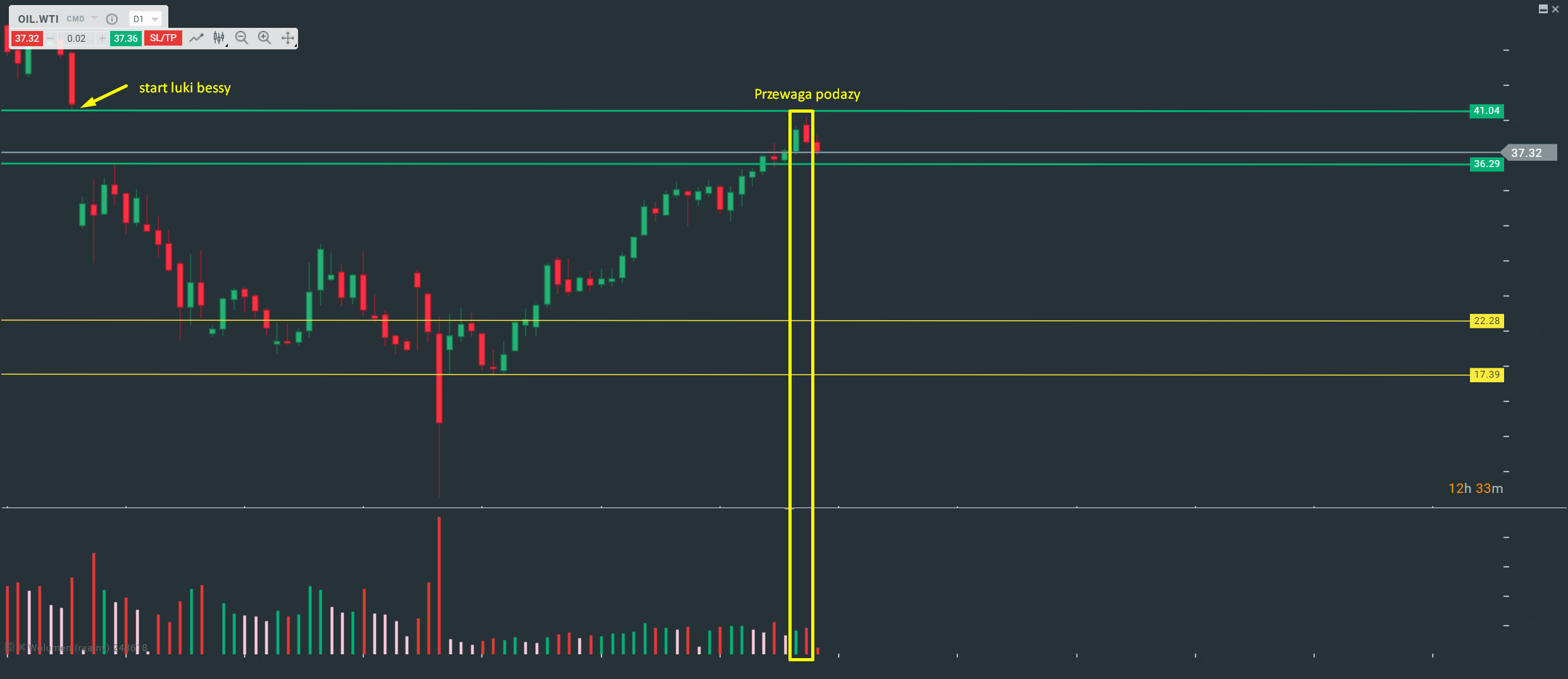

Najlepiej zilustrować powyższe na konkretnym przykładzie. Spójrzmy na wykres D1 ropy WTI. W tej skali jako jednorazowe zdarzenia mamy przewagę podaży.

Łatwo zauważyć, że przewaga pojawiła się w konkretnym miejscu. Popyt atakował start luki bessy. Wyjście wyżej w cenie zamknięcia świeczki dziennej zmieniałoby sytuację na wykresie D1 i zmusiło sporo grających na spadek do odwrócenia pozycji lub wyjścia z krótkiej pozycji. Dlatego niemal dokładnie na tym poziomie widzimy większą podaż i obronę luki. Analizując samą przewagę, tylko taki wniosek możemy wyciągnąć z tego zdarzenia.

Korekta, czy kontynuacja bessy?

Jeśli zaczniemy analizować tło, to zrozumiemy, że nie jest to sygnał sprzedaży. To najwyżej informacja o realizacji zysków na konkretnym poziomie. Przede wszystkim wolumen nie wybija się znacząco ponad tło od dołka ok. 10$.

Po rekordowej akumulacji nie ma widocznych wolumenów dystrybucyjnych na świecach wzrostowych, które oznaczałyby równoważną w skali dystrybucję. To z kolei oznacza, że przewaga nie jest sygnałem sprzedaży. Tym bardziej, że nie pojawiła się na nowym szczycie, a wyłącznie w obrębie luki bessy w ruchu spadkowym poprzedzającym dołek.

Wnioski końcowe

Najbardziej logicznym scenariuszem jest teraz korekta, której skali w tym momencie nie znamy i nie warto tego prognozować. Warto natomiast obserwować jej strukturę i wolumen. Jeśli podczas korekty zobaczymy strukturę zygzaka abc i i niewielkie obroty, to znaczy, że faktycznie jest to tylko lokalna realizacja zysków. Kapitał się wymieni i pod koniec fali c korekty powinniśmy zobaczyć test wolumenowy.

To będzie moment, gdy ewentualnie można doważyć pozycję lub dołączyć się do ruchu. Oczywiście mając świadomość wszelkich ryzyk związanych z inwestowaniem w kontrakty na ropę naftową.

Zaciekawiłem Cię…?

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…