Kiedy robimy analizą fundamentalną akcji, aby oszacować wartość akcji teraz i w przyszłości, warto pamiętać o kilku kluczowych czynnikach ilościowych, zanim zdecydujemy się mieć spółkę w portfelu.

Podobnie jak przy analizie technicznej, analiza fundamentalna może nas złapać w tzw. pułapkę wartości. Ja rozumiem to w ten sposób, że utkniemy z akcjami, które są niedowartościowane, ale mimo potencjału wynikającego z AF ich kurs nie rośnie. Nie łącze tego z inwestowaniem w rosnący dochód pasywny, bo w takim podejściu wzrost kursu akcji nie jest priorytetem.

Musimy pamiętać, że analiza fundamentalna – niezależnie od stopnia komplikacji – nie jest magicznym sposobem na pewny zarobek. Nie da nam gwarancji, że cena akcji wzrośnie w przyszłości. Na szczęście są pewne mierniki ilościowe, które mogą nam pomóc uniknąć sytuacji z drugiego akapitu. Warto je zastosować na początku, zanim przejdziemy do dalszej analizy spółki. To dobry sposób na wstępną selekcję spółek wartościowych.

Na samym początku warto pomyśleć o takich rzeczach, jak:

Branża

- Wzrost sektora

- Cykliczność (na fali, czy wciąż w dołku koniunkturalnym?)

- Konkurencja (czy wielu konkurentów walczy o stały kawałek rynku?)

- Bariery wejścia/wyjścia (czy sektora/branża będzie podlegał koncentracji?)

- Unikalny produkt (czy spółka ma konkurencyjny produkt/usługę, czy też tworzy to co wszyscy, ale lepiej/taniej?

Spółka

- Przewaga konkurencyjna (w jakim obszarze spółka ma przewagę i czy ją ma?)

- Jakość zarządzania i kompetencje menadżerów

- Jasna i efektywna strategia długoterminowa

To tylko przykładowe elementy analizy jakościowej. Ich dobrym uzupełnieniem będą wspominane na początku mierniki ilościowe. Mnie szczególnie podobają się 4 poniższe.

Badanie marży

Mam wrażenie, że inwestorzy zaniedbują marże, patrząc głównie na wskaźnik rentowności, zysk netto, czy EPS. Marże są jednak istotne, bo z nich spółka może generować zysk. Wysoka marża oznacza, że spółka ma silną pozycję w kontekście polityki cenowej i jednocześnie trzyma koszty produkcji pod kontrolą. Każdy sprzedawca/handlowiec wie, że im wyższe marże, tym biznes lepiej się kręci.

Jeżeli spółka nie panuje np. nad kosztami stałymi, to przy zmiennej cenie sprzedanych produktów/usług dochody zaczną spadać. Stąd już prosta droga do spadku rentowności, spadku cash flow i w najgorszym wypadku braku zysku i zdolności do generowania gotówki. Jeśli w branży jest ostra konkurencja cenowa i spółka musi obniżać ceny swoich produktów/usług, wysokie stałe koszty mogą zatopić biznes.

Jakość biznesu

F-Score

Tutaj najlepiej posłużyć się gotowymi modelami. W przypadku polskich spółek najlepiej moim zdaniem (i najłatwiej) oprzeć się na dwóch modelach: Piotrowski F-Score i Altman.

Strategia F-Score to jedyna strategia, która w czasie kryzysu w 2008 roku wygenerowała dodatnią stopę zwrotu z 42 przebadanych strategii.

Osobiście za optymalny wynik uznaję min. 7 punktów w 9-punktowej skali.

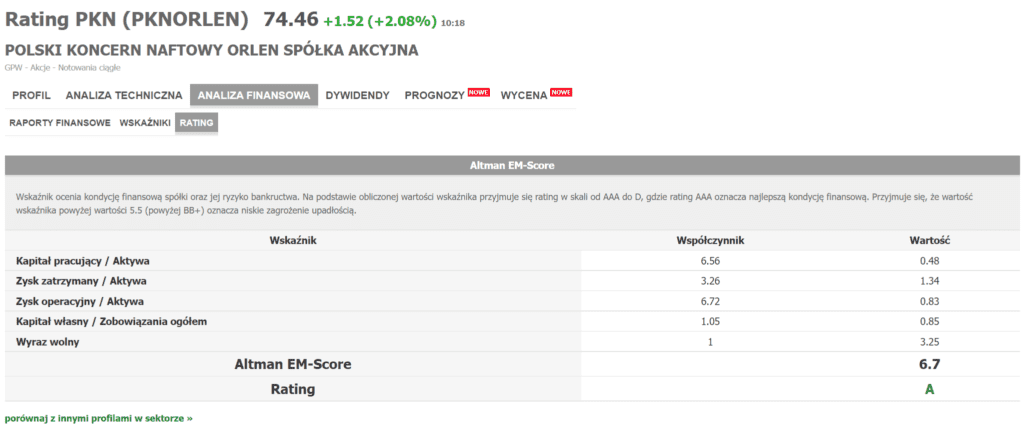

Altman Z-Score i EM-Score

Model Altmana z kolei pokazuje nam prawdopodobieństwo upadłości biznesu. Jest to jeden ze sposobów całościowej oceny wybranego przedsiębiorstwa pod względem jego kondycji finansowej. Altman wybrał 5 wskaźników, najbardziej przydatnych do oceny przewidywanej zdolności płatniczej, a więc i symptomów zagrożenia firmy upadłością.

Pomimo że model Altmana powstał w 1968 roku to obecnie nadal jest wykorzystywany do analiz spółek giełdowych w USA.

Model Altmana Z-Score został stworzony na potrzeby oceny przedsiębiorstw działających na rynku amerykańskim. Sam twórca modelu zastrzegł, że nie musi on działać w innych gospodarkach, tym bardziej tych, które w ostatnich latach przeszły transformację gospodarczą.

- Model Z-Score jest modelem statycznym, a te charakteryzują się skutecznością prognoz tylko względem podmiotów homogenicznych do tych, na bazie których model został stworzony. Nie rozsądnym było by postawienie stwierdzenia o homogeniczności polskich przedsiębiorstwo i amerykańskich.

- Gospodarka Stanów Zjednoczonych jest bardziej stabilna, niż gospodarka polska. Z tego wynika, iż takie modele mogą charakteryzować się wysoką sprawnością prognozowania w dłuższym okresie dla gospodarki Stanów Zjednoczonych, niż w warunkach mniej przewidywalnych, charakterystycznych np. dla Polski, czy innych krajów zaliczanych do grupy „rozwijających się”.

W 1990 roku Altman wychodząc naprzeciw potrzeb rynków rozwijających się (tzw. „rynków wschodzących”) poprawił stworzony przez siebie model. Przekazał tym samym narzędzie oceny ryzyka bankructwa inwestorom i kredytodawcom działającym na dużo mniej stabilnych rynkach, aniżeli amerykański.

Model Altmana EM-Score dla polskich spółek udostępnia np. serwis Biznesradar.pl.

Poziom graniczny to 5,5 i odczyt powyżej oznacza niskie zagrożenie upadłością.

Transakcje insiderów

Nie wiem, czy w Polsce i dla polskich spółek są prowadzone rejestry transakcji insiderów. Można natomiast na pewno sprawdzić sobie w składzie akcjonariatu zmiany. Powinniśmy się martwić, a na pewno przyjrzeć się dokładnie sytuacji, jeśli członkowie zarządu/właściciele lub większościowi akcjonariusze wyprzedają nagle duże ilości akcji, a kurs spada. To może sugerować kłopoty w spółce, o których wiedzą tylko wtajemniczeni i reagują na to wyprzedzeniem.

Krótkie pozycje

W Polsce krótka sprzedaż akcji nie jest tak powszechna, jak w USA. Mamy jednak dostęp do rejestru krótkiej sprzedaży KNF i w przypadku analizy dużych spółek warto z niego korzystać. Szczególnie duża koncentracja krótkich pozycji oznacza, że część inwestorów gra przeciwko spółce. Trzeba się zainteresować dlaczego to robią. Na rynku akcji z reguły gra się na zwyżkę kursu akcji lub jest poza rynkiem. Jeśli ktoś – szczególnie instytucja – zdecydował się grać na spadek kursu akcji, być może wie coś więcej o potencjalnych kłopotach w spółce. Ostrożność i dalsza analiza są wtedy wskazane.

Podsumowanie

Bardzo ubolewam nad tym, że wskazane mierniki ilościowe są w Polsce o wiele mniej popularne niż w USA. Są rozproszone w różnych miejscach i trzeba więcej samodzielnej pracy, by te elementy układanki zebrać w spójny obraz, uzupełniający standardową analizę fundamentalną. Myślę jednak, że warto tę pracę wykonać, by lepiej ocenić, czy spółka nadaje się do portfela.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…