Jednym z naszych głównych celów prowadzenia serwisu PPCG Stock jest edukacja inwestorów na różnym stopniu zaawansowania. Staramy się pokazać właściwy proces decyzyjny, który prowadzi do systematycznych zysków z giełdy przy możliwie najmniejszym obciążeniu psychicznym i zaangażowaniu. Inwestycyjna twierdza może być Twoją obroną przed zmiennością rynku i sposobem na wolność finansową.

Inwestycyjna twierdza: proces decyzyjny

Tworzenie procesu decyzyjnego przypomina mi trochę budowaniu domu z klocków lego. Układamy go element po elemencie, zaczynając zwykle od fundamentów. Musisz się upewnić, że zawiera kluczowe elementy i odpowiada na ważne pytania:

- Jaka jest Twoja pula aktywów?

- Jak wybrać spółki do dalszej analizy?

- Jak ocenić konkretne akcje?

- Kiedy kupić wybrane spółki?

- Ile kapitału przeznaczyć na konkretne akcje (alokacja ryzyka)?

- Jak monitorować inwestycje?

- Kiedy sprzedać akcje?

- Jak to wszystko ulepszyć?

Rozwinę powyższe elementy.

Jaka jest Twoja pula aktywów?

Jest to cała grupa spółek, którą wybrałeś do dalszej analizy. Jak się pewnie domyślasz, już w tej fazie dokonujemy wstępnej selekcji. Ponieważ nasz serwis promuje inwestowanie w spółki dywidendowe i dochód pasywny, będą to wszystkie spółki, które wypłacają dywidendę. Najprostszym i najbardziej logicznym kryterium byłoby podnoszenie dywidendy min. 5 lat z rzędu. Skoro chcemy mieć rosnący dochód pasywny, to musimy mieć w portfelu spółki, które zwiększają co roku dywidendy. Najlepiej takie, które robią to min. 10 lat.

I w tym momencie zaczyna się zabawa. Jeśli inwestujesz w akcje zagraniczne, szczególnie spółki amerykańskie, możesz się posiłkować przykładowo lista arystokratów dywidendowych. To spółki, które od 25 lat wypłacają rosnącą co roku dywidendę. Są też dywidendowi pretendenci, czyli spółki, które podnoszą dywidendę od 10 lat. Od strony analitycznej rynek amerykański bardzo ułatwia życie inwestorom dywidendowym. Listę dywidendowych czempionów/arystokratów/pretendentów znajdziesz pod tym linkiem.

Problem mają niestety inwestorzy, którzy z jakiegoś powodu zdecydowali się ograniczyć swoje inwestycje tylko do polskiego rynku akcji. Mamy mało spółek, które wypłacają regularnie dywidendę od min. 10 lat. Nie ma chyba spółki, które regularnie wypłaca dywidendę od min. 25 lat. Jeszcze trudniej znaleźć spółkę, która wypłaca dywidendę przykładowo 15 lat i co roku jest wyższa.

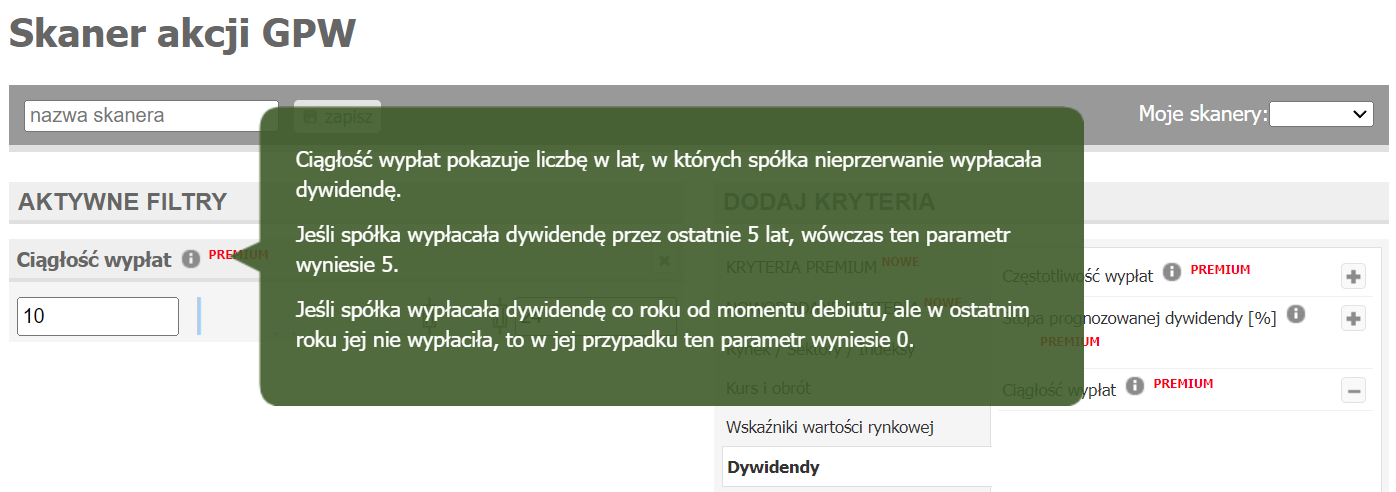

Serwis Biznesradar wprowadził do oferty Premium w ramach skanera akcji filtr ciągłość wypłat. Pokazuje on liczbę lat, w których spółka nieprzerwanie wypłacała dywidendę.

Ustawiłem go sobie jak na powyższym zrzucie ekranu, czyli dolna granica to 10 lat. Filtr wyrzucił mi 40 spółek, czyli zaledwie 9,5% wszystkich akcji na GPW (40/420). Górna granica to 24 lata. O ile dobrze to odczytuję, na polskiej giełdzie nie ma jeszcze żadnego dywidendowego arystokraty. Jest szansa, że pierwsi pojawią się po 2024 roku, gdy dojdzie 25 dywidenda. Wypadałoby teraz przejrzeć te 40 spółek i wybrać te, które dodatkowo co roku płacą wyższą dywidendę. Ciekawe, czy takowe się znajdą.

Inwestycyjna twierdza. Jak wybrać spółki do dalszej analizy?

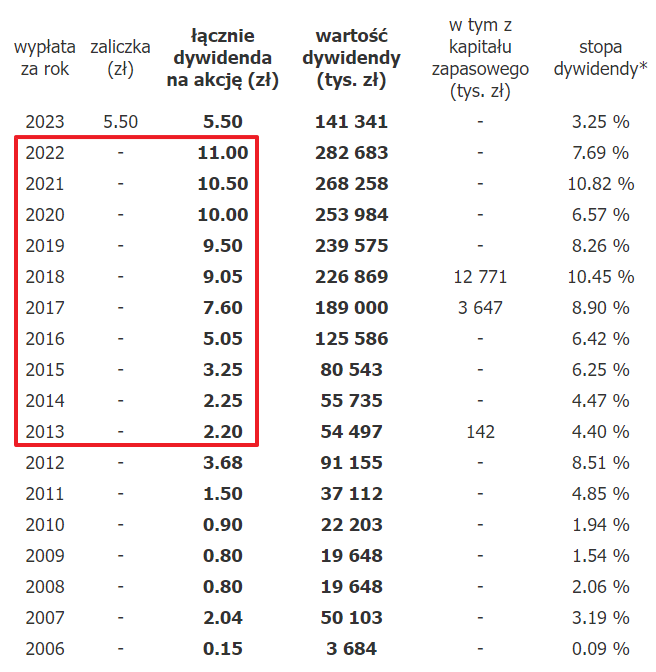

Mamy wybraną pulę spółek i teraz trzeba zawęzić ten zbiór. Doskonałym parametrem jest właśnie regularność wypłaty rosnącej dywidendy. W przypadku polskich akcji pewnie znalazłbym spółki, które podnoszą dywidendę regularnie od 5 lat. Taką spółką jest przykładowo DOM, który jednocześnie łapie się do grona spółek podnoszących dywidendę od 10 lat.

Licząc od 2013 roku do 2022 roku mamy równo 10 lat regularnej wypłaty rosnącej dywidendy. Lubię takie spółki. Inwestowanie na giełdzie to zawsze gra w prawdopodobieństwo. Nie tylko w przypadku spekulacji na zmienności ceny. Analizując fundamenty i dywidendy, trzeba sobie zawsze odpowiedzieć na jedno pytanie:

Czy bardziej prawdopodobne jest, że spółka X regularnie podnosząca dywidendy od 10 lat będzie to robić przez kolejne 10 lat, czy spółka Y bez historii dywidendowej nagle zacznie ją wypłacać?

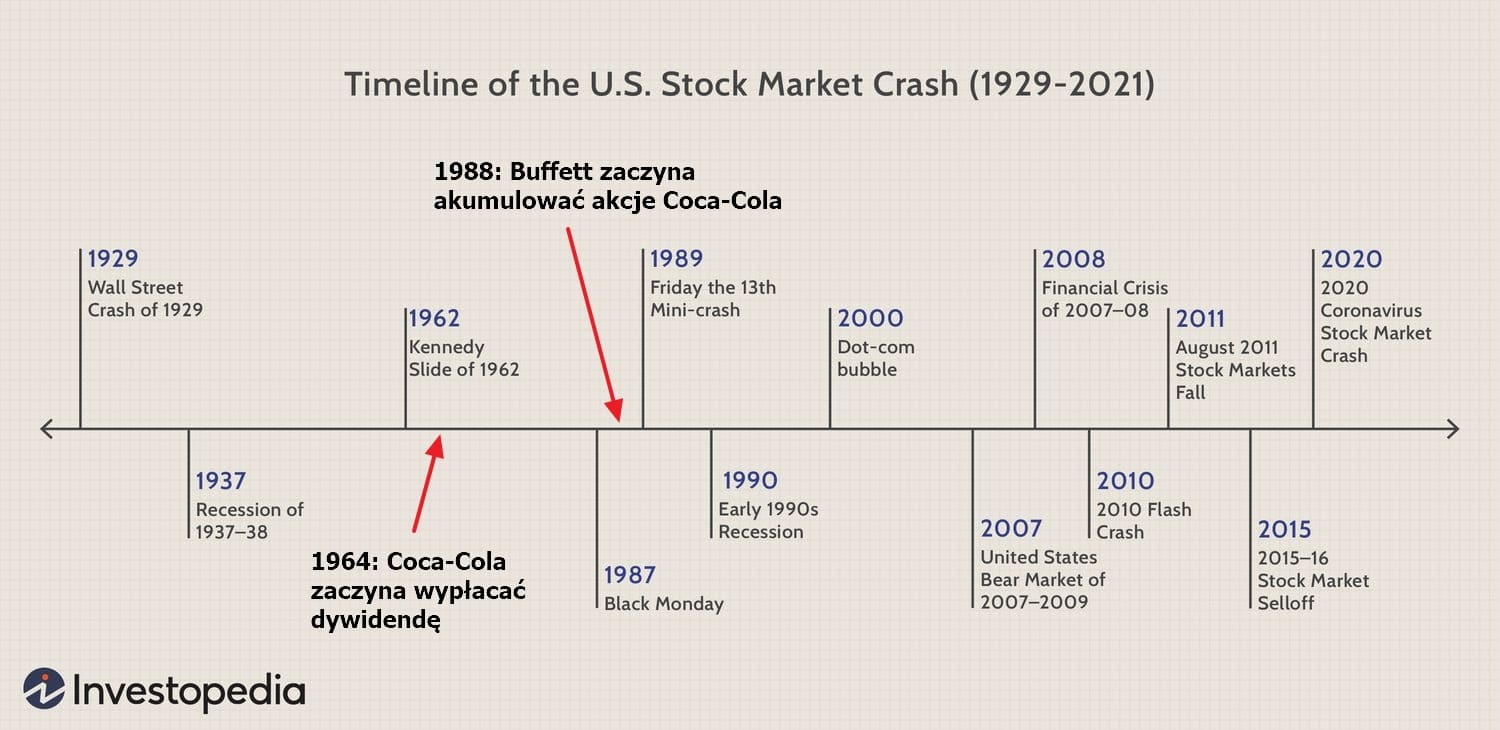

Niestety nawet DOM przegrywa grę w prawdopodobieństwo z amerykańskimi arystokratami dywidendowymi. Coca-Cola wypłaca rosnącą dywidendę regularnie od 60 lat. Prawdopodobieństwo, że będzie to robić przez kolejne 20 lat jest dużo wyższe niż dla DOM. Tak to wygląda i trzeba się z tym pogodzić.

Stabilna wypłata dywidendy

Dlaczego tak ważna jest długa historia wypłaty dywidend? Jeśli spółka ma zaledwie 5-letnią historię wypłaty, jest ryzyko, że po prostu trafiła w sprzyjający cykl koniunkturalny. Mając 60-letnią historią wypłaty rosnącej dywidendy wiemy, że Coca-Cola poradziła sobie w każdych warunkach i z różnymi kryzysami. W tak długiej historii mieszczą się bowiem prawie wszystkie kryzysy gospodarcze i krachy giełdowe po II wojnie światowej.

Aby zawęzić grupę spółek do tych, które poddamy szczegółowej analizie, proponuję przyjąć następujące kryteria:

- Udokumentowana historia rosnących dywidend

- Dynamika wzrostu dywidendy powyżej konkretnego poziomu

- Wzrost EPS przez ostatnie 10 lat

- Rozsądny wskaźnik wypłaty

- Prosty, zrozumiały i skalowalny biznes

- Rozsądna wycena

Punkty 1 i 2 nie wymagają raczej omówienia. W przypadku punktu 3 osobiście lubię, gdy dywidenda rośnie w tempie min. 10% corocznie (najlepiej min. 15%). Wzrost EPS na poziomie min. 10% rocznie też byłby mile widziany. Co do wskaźnika wypłaty, to nie powinien przekraczać 0,65. Wyjątkiem są REIT, gdzie ustawa wymaga wypłaty min. 75% zysku w dywidendzie. Rozsądna wycena to trochę pojęcie subiektywne, bo zależy od przyjętej metodologii wyceny akcji. Ja często patrzę na wartość wewnętrzną (DCF) i oceniam, czy spółka ma dyskonto, czy może jest przewartościowana. Warto posiłkować się wskaźnikiem P/S w odniesieniu do prognozowanych przychodów.

Jak widzisz, przyjęte 6 parametrów to kryteria obiektywne (EPS, dywidendy), ale też subiektywne (biznes i trochę wycena). Teraz mamy listę obserwacyjną spółek, które chcemy kupić w konkretnej cenie.

Jak ocenić konkretne akcje?

W tej sekcji wchodzimy już w dokładniejszą analizę fundamentalną wybranych akcji. Dla polskich akcji korzystam z serwisu Biznesradar i zakładki Analiza finansowa. Przykładową analizę polskiej spółki dywidendowej zobaczysz poniżej.

Zaczynam od analizy sprawozdań finansowych. W rachunku zysków i strat interesuje mnie wzrost przychodów i zysku netto. Czasem przyglądam się też strukturze kosztów (szczególnie kosztom ogólnego zarządu). Bardzo ważna jest analiza przepływów pieniężnych. Zdolność spółki do generowania gotówki ze sprzedaży jest kluczowa dla wypłaty dywidendy. Dodatkowo nie da się zmanipulować przepływów pieniężnych (FCF), w przeciwieństwie do zysku netto.

Rentowność biznesu

Istotne są wskaźniki rentowności, a szczególnie ROE, ROIC oraz marże. Z doświadczenia wiem, że zwykle spadek marży jest pierwszym sygnałem kłopotów i z czasem ciągnie w dół pozostałe parametry finansowe. Kolejnym istotnym kryterium do zbadania jest zadłużenie. Warto sprawdzić relację długu do aktywów i kapitałów własnych. Sprawdzić trzeba płynność i tu liczy się dla mnie płynność szybka, gotówkowa i bieżąca.

Pomocniczo możesz przenalizować modele ekonometryczne: Piotroski F-Score oraz Altman. Oba są dostępne w Biznesradar dla polskich spółek i w Gurufocus dla spółek zagranicznych (amerykańskich i brytyjskich).

Prognozy finansowe

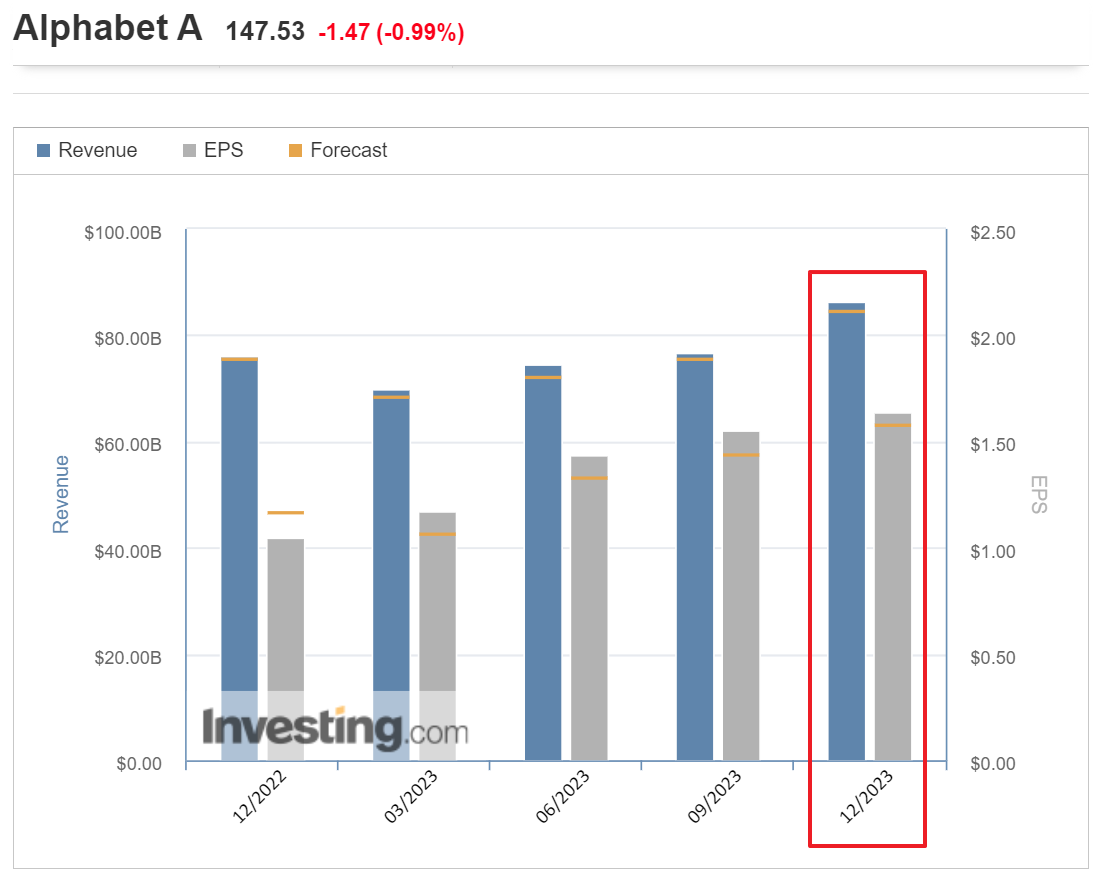

Z EPS i przychodami nierozerwalnie związane się prognozy. I podobnie jak przy dywidendach, nasz polski rynek akcji jest w tym względzie bardzo ułomny. W USA za prognozy się słono płaci, a sporządzający je analitycy konkurują między sobą skutecznością (to wpływa na ich wynagrodzenie). Prognozy są więc bardzo rzetelnie sporządzane i weryfikowane co kwartał. Dlatego prognozy dla amerykańskich spółek dość mocno pokrywają się z faktycznie raportowanymi przychodami/zyskiem kwartalnym. Dzięki temu są wiarygodnym źródłem informacji i bazą do podejmowania decyzji inwestycyjnych. Rewizje prognoz są mocno skorelowane z zachowaniem kursu akcji.

W Polsce prognozy są sporządzanie przez niewielu analityków dla jednej spółki i zwykle dla większych podmiotów. Odnoszę również wrażenie, że bazują przede wszystkim na informacjach od zarządów poszczególnych podmiotów, co oczywiście rodzi przestrzeń do manipulacji i zbyt optymistycznych założeń. Gdybym miał się w swoich inwestycjach opierać tylko na tej jednej zmiennej, czyli prognozach przychodów/zysku, to wolałbym inwestować w amerykańskie spółki. Dla polskich spółek chyba nie ma prognoz kwartalnych, a przecież sporządzają raporty okresowe, a nie tylko sprawozdania roczne.

Inwestycyjna twierdza. Kiedy kupić wybrane spółki?

Skuteczny proces inwestycyjny łączy analizę fundamentalną z umiejętnością kupienia akcji w odpowiednim momencie i po właściwej cenie. Analiza fundamentalna mówi nam, co kupić, a analiza wolumenu (analiza VSA) mówi nam, kiedy i za ile to kupić. To perfekcyjna kombinacja, która daje inwestorowi ogromną przewagę inwestycyjną.

Chyba zgodzicie się ze mną, że można mieć najlepszą spółkę na świecie, ale możemy kupić ją w niewłaściwym momencie, czyli za drogo. W przypadku spółek dywidendowych nie jest to może aż tak dużym problemem. Dywidenda składa się bowiem na całkowitą stopę zwrotu, a dzięki procentowi składanemu finalnie i tak wyjdziemy na swoje. Niewłaściwy moment zakupu może jednak znacząco wydłużyć w czasie zwrot z inwestycji i wpłynąć na wielkość dochodu pasywnego.

Jak mądrze dokupić akcje dywidendowe?

Warto moim zdaniem zidentyfikować najpierw spółki wartościowe, ale niedowartościowane, a potem sprawdzić, czy na niskich poziomach cenowych akcje są akumulowane w dużej ilości. Trzeba też pamiętać, że w przypadku inwestowania dywidendowego nasz horyzont inwestycyjny to lata i dekady. Warto zatem zakup akcji rozłożyć sobie na kilka rat.

Większość z nas ma ograniczone zdolności nabywcze w skali roku. Trudno jednorazowo kupić na tyle dużą pulę akcji, by generowała od razu wysoki dochód pasywny – przykładowo 5000 zł miesięcznie po podatku 19%. Zwykle inwestujemy regularnie nadwyżki finansowe w miesięcznym, kwartalnym, a nawet rocznym cyklu. W takim układzie ważna będzie umiejętność doważania akcji na cyklicznych korektach. Każde odchylenie (korekta) akcji od szczytu na poziomie 5-10% to o tyle więcej akcji w naszym portfelu dywidendowym.

Ile kapitału przeznaczyć na konkretne akcje (alokacja ryzyka)?

Zarządzanie ryzykiem jest dla mnie jako inwestora bardzo ważne. Przyszłość jest na giełdzie nieznana. Dotyczy to nie tylko zachowania kursów akcji, ale też przyszłych przychodów/zysków analizowanych spółek. Inwestowanie zawsze wiąże się z jakimś ryzykiem. Ważne jest, aby to zrozumieć i zaakceptować oraz wykazać się odrobiną pokory.

Dywersyfikacja

Staram się ograniczać ryzyko poprzez dywersyfikację. Mam w portfelu wiele firm z różnych branż, a nawet krajów (Polska, Wielka Brytania i USA). Mam również tendencję do budowania swoich pozycji powoli. Zwykle unikam przepłacania za akcje (lubię kupować na przecenach), a także staram się unikać doważania spółek, jeśli fundamenty się pogorszą. Przykładowo wzrost dywidend spadnie do zera, wypłata zostanie wstrzymana lub zyski zaczną spadać przez kilka kwartałów z rzędu.

Alokacja aktywów (udział w portfelu)

Staram się też ważyć swoje pozycje tak równomiernie, jak to możliwe. Tak naprawdę nie wiem dokładnie, która z posiadanych przeze mnie dzisiaj spółek będzie najlepsza, a która najgorsza za 10 lub 20 lat. Dziś uważam, że wszystkie są świetne, ale wiem też, że w ciągu najbliższych 20 lat zajdą zmiany zmiany, które mogą sprawić, że wiele moich analiz stanie się nieaktualnych. Celem jest minimalizacja ryzyka na pojedynczą pozycję i maksymalizacja potencjału zysków.

Jeśli zainwestuję dziś 1000 dolarów lub złotych w akcje, stracę co najwyżej kwotę startową, pomniejszoną o wszelkie otrzymane dywidendy (to jest wartość dodana). Z drugiej strony potencjał zysku nie ma limitu pod warunkiem, że nie sprzedam akcji za wcześnie. Dlatego rzadko sprzedaję, ponieważ koszt alternatywny jest zwykle zbyt wysoki, szczególnie jeśli mówimy o wysokiej jakości aktywach, którymi są akcje generujące dywidendę.

Dysponując kapitałem przykładowo 200 000 zł, ograniczyłbym się do maksymalnie 100 spółek w portfelu. Wtedy każda pozycja ma wartość 2000 zł. Maksymalnie na jednej pozycji mogę tym samym stracić 2000 zł, czy 1% kapitału, gdyby spółka zbankrutowała (akcje spadły do zera). W praktyce raczej nie zbudujemy portfela ze 100 spółek, chyba że zakładamy fundusz inwestycyjnych. Zwykle 50 spółek to już dużo. Dla wspomnianego kapitału to 4000 zł na spółkę i nadal bezpieczny udział 2%. Co równie ważne, 50 spółek damy radę ogarnąć od strony analitycznej i i monitorowania.

Doważanie akcji

Sytuacja staje się bardziej skompilowana, gdy co miesiąc inwestujesz określoną kwotę. Jednakże nadal istnieje możliwość decydowania o limitach pozycji. Warto unikać nadmiernej koncentracji, ale przy mniejszej początkowej kwocie inwestycji i niewielkich miesięcznych dopłatach jest to wyzwanie. Załóżmy, że masz w portfelu 10 spółek. Trudno za kwotę 500 zł/dolarów miesięcznie dokupić trochę akcji każdej z nich. Na wszystko nie starczy. Dokupienie akcji dwóch spółek podnosi ich wagę w portfelu i tym samym zaburza początkową alokację. Możne jednak tak zaplanować doważanie akcji, by w skali roku zwiększyć pulę akcji bez zmiany ich udziału w portfelu.

Inwestycyjna twierdza. Jak monitorować inwestycje?

Monitorowanie inwestycji można prowadzić na różne sposoby. Może to obejmować sprawdzenie raportu rocznego, kwartalnych komunikatów prasowych, ogłoszeń o dywidendzie. Ważne, by się w tych analizach nie zagrzebać, ale wyciągnąć to, co dla nas i naszej inwestycji jest najważniejsze.

Generalnie warto raz na 12 miesięcy przyjrzeć się posiadanym spółkom od strony fundamentów. Warto mieć w portfelu dywidendowym spółki, które są odporne i istnieją na rynku od długiego czasu. Zwykle w 3 miesiące nie wydarzy się nic istotnego, ale warto sprawdzać, czy spółka dowozi wyniki i realizuje prognozy. W przypadku spółek amerykańskich możesz to szybko sprawdzić w Investing.com (Google)

Co monitorujemy?

W pierwszej kolejności prześwietlamy spółki z portfela, które wydają się atrakcyjne cenowo, ponieważ to jest punkt wyjścia do przyszłych zakupów (spółki warto doważać podczas korekt). Potem sprawdzamy spółki, które nie wydają się atrakcyjnie wycenione, ale są zdrowe fundamentalnie i obiecujące w kontekście wzrostu przychodów/zysku (przykładowo 2-cyfrowa dynamika).

Proces monitorowania moim zdaniem powinien uwzględnić wzrost dywidend. Kupując wysokiej jakości spółkę po atrakcyjnej cenie, spodziewam się trzymać ją przez lata i cieszyć się rosnącymi zyskami i dywidendami. Dopóki dywidenda nie zostanie obcięta, podtrzymuję to stanowisko. Kiedy jednak dywidenda zostanie obcięta, będzie to oznaczać, że moja pierwotna teza była błędna. Wtedy warto rozważyć redukcję akcji lub sprzedaż całego pakietu.

Wyzwania

Wyzwanie związane z monitorowaniem polega na tym, że proces może zająć dużo czasu, a niewiele wniesie do wzrostu efektywności, z jaką pracuje nasz kapitał. Wiele moich spółek to taki typ papierów, które potencjalnie mogę schować do sejfu i o nich zapomnieć. Sytuacja się zmienia i niektóre z posiadanych przeze mnie akcji pewnie w przyszłości mnie rozczarują. Jednak jest duże prawdopodobieństwo, że większość z nich poradzi sobie lepiej, niż oczekiwałem. Te ostatnie prawdopodobnie pokryją moje stratne pozycje i pchną mój portfel do przodu. Wynika to z faktu, że bardzo starannie (i krytycznie) dobrałem spółki do portfela, tym samym minimalizując ryzyko zepsucia się biznesu i negatywnego wpływu takiego zdarzenia na mój portfel.

Kolejne wyzwanie monitorowania polega na tym, że inwestor może zobaczyć jedną informację, która wyda mu się negatywna i sprzeda potencjalnie obiecującą spółkę. Jeśli sprzedamy obiecująca spółkę zbyt wcześnie, bo zaliczyła jeden słabszy kwartał, wyrzucamy z portfela potencjalnie świetną w przyszłości inwestycję. Może nawet taką, którą za 5-10 lat z powodzeniem pokryje stratę na innej spółce, która dziś wydaje się lepsza od tej sprzedawanej.

Dlatego uważam, że najlepiej jest ograniczyć udział każdej spółki w portfelu. W przypadku pomyłki (pułapka wartości lub inny błąd) wiem, ile maksymalnie stracę. W ten sposób szkody w portfelu są ograniczone.

Kiedy sprzedać akcje?

Rzadko sprzedaję akcje dywidendowe. Obrót jest kosztowny pod względem prowizji, opłat i podatków. Można to oczywiście optymalizować. XTB nadal pozwala obracać akcjami bez prowizji d0 100 tys. euro. Z kolei inwestowanie w IKE/IKZE jest bez podatku (dla polskich i brytyjskich akcji), ale ma limity. Ponadto rotacja aktywów w portfelu rodzi koszty alternatywne.

Redukcja lub brak wypłaty dywidendy

W praktyce sprzedałbym akcje po obniżeniu dywidendy lub braku wypłaty. Inwestuję w spółki oczekując, że zyski i dywidendy będą z czasem rosły. Jestem skłonny podążać za tym długoterminowym trendem przez lata i dekady. Obniżka dywidendy (brak wypłaty) jest przyznaniem, że moja teza została złamana. Warto jednak pozwolić sobie na pewną elastyczność i nie podchodzić do sprawy zero-jedynkowo. To dużo łatwiejsze w przypadku spółek amerykańskich. Większość z nich w czasie ostatniego kryzysu (pandemia 2020) podtrzymało wypłatę dywidendy. Na polskiej giełdzie niestety wiele spółek za 2020 rok nie wypłaciło dywidendy, zostawiając inwestorów na 2 lata bez dochodu pasywnego.

Przejęcia

Ten przypadek mnie nie dotknął, ale chyba sprzedałbym akcje spółki, która została przejęta przez inny podmiot. Nie mam wpływu na przejęcie i nie wiem, jaka będzie strategia spółki w kontekscie dywidend po przejęciu. Pojawia się sporo nowych zmiennych, których nie uwzględniłem w początkowej analizie akcji. Przejmujący raczej nie kupi firmy w celach charytatywnych – prawdopodobnie widzi w tym potencjał. Pytanie jednak, co dalej zrobi z tym biznesem i czy dalej będzie on dla mnie atrakcyjny.

Sprzedaż ze względu na wycenę

Dla mnie to dyskusyjny powód. Znam inwestorów, którzy sprzedają akcje, gdy stają się za drogie. Niestety często kryterium drogo to prosty wskaźnik C/Z. Pułapka polega na tym, że firma z wyższym C/Z może być w rzeczywistości tańsza od tej z niższym wskaźnikiem. Kluczem jest przyszły potencjał, bo na giełdzie nasze zyski są pochodną przychodów/zysku, które spółka wypracuje w ciągu kolejnych 5-10 lat. Na historycznych wynikach jeszcze nikt kupujący dziś akcje się nie wzbogacił.

Przekładowo mamy spółkę z C/Z 30 i stopą dywidendy 1%. Wydaje się, że akcje są drogie. Jeśli jednak roczny wzrost przychodów/zysku wyniósłby 15%, to spółka w ciągu 10 lat 4-krotnie zwiększy zyski i potencjalnie dywidendę. W dekadę nasza rentowność dywidendy wzrasta do 4% względem kosztu zakupu akcji. Gdyby cena akcji stała w miejscu (mało prawdopodobne), to 4-krotny wzrost EPS obniża C/Z z 30 do zaledwie 7,5. Załóżmy przykładowo, że cena akcji urosła w 10 lat o 200% (z 60 do 180), a EPS 4-krotnie (z 2 do 8). W takim układzie C/Z spada z 30 do 22,5. To oznacza, że mimo 200-proc. wzrostu kursu akcji, nasza spółka jest tańsza niż w momencie zakupu.

Inwestycyjna twierdza. Jak to wszystko ulepszyć?

To jest najfajniejsza i najbardziej wartościowa część procesu inwestowania. Co jakiś czas warto usiąść i przemyśleć swoje dotychczasowe decyzje. Może to obejmować przestudiowanie historii transakcji, przestudiowanie wcześniejszych analiz w celu zidentyfikowania obszarów wymagających ulepszeń i wyciągnięcia wniosków, które mogą pomóc w naszym procesie inwestycyjnym.

Kilka błędów, które udało mi się zidentyfikować:

- Sprzedaję z jakiegoś powodu, innego niż pogorszenie fundamentów i problem z dywidendą. Najczęściej dlatego, że kurs akcji spada.

- Niewykorzystanie pełnego limitu IKE/IKZE w danym roku. To chyba nie wymaga komentarza. Zawsze zapełniajcie IKE/IKZE pod korek na samym początku każdego roku.

- Temat rzeka, czyli próba wyprzedzenia rynku i dopasowania swoich zakupów do cyklu zwyżek i korekt. To robienie popularnych kółek, czyli próba sprzedawania akcji na szczycie i odkupywania w korektach. Rzadko kiedy kończy się to sukcesem. Zwykle zostajemy bez akcji na peronie i z paraliżem decyzyjnym, gdy ceny uciekają wbrew naszym oczekiwaniom. W praktyce często odkupujemy drożej, niż sprzedaliśmy.

Udoskonalanie swojego procesu inwestowania oznacza także obserwowanie, jak działają inni inwestorzy i sprawdzenia, czy jakieś elementy ich strategii mogę zastosować u siebie. Dla mnie takim ulepszeniem było przejście na analizę VSA w celu określenia, kiedy kupić wybrane akcje dywidendowe.

Kupowanie spółek z rosnącymi dywidendami to pomysł zaczerpnięty z podążania za trendem. Zdywersyfikowany portfel i mało transakcji to pomysł zaczerpnięty z ETF. Kupowanie spółek po atrakcyjnych wycenach i unikanie przepłacania to pomysł zaczerpnięty z inwestowania w wartość. Współcześnie większość uczestników rynków finansowych nastawiona jest na spekulację i bardzo krótki horyzont inwestycyjny, ale według mnie opłaca się inwestować długoterminowo.

Autor wpisu: Bartek Bohdan

Wyniki portfeli edukacyjnych

Całkowite stopy zwrotu (TR) na dzień 31.12.2023 (od początku prowadzenia portfeli) obejmują wzrost kursu akcji i wypłacone dywidendy.

Portfele edukacyjne: Główny +76% / Emerytalny +148% / Dywidendowy +71%

TOP 5 spółek: Shell +185% / Rokita +164% / DOM +105% PEO +112% NVIDIA +170%

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…