Zbliża nam się kolejne IPO, tym razem z branży e-commerce, czyli branży, która jako jedna z niewielu mocno zyskała na pandemii. Shoper ma ciekawy model biznesowy, czyli udostępnianie platformy do handlu internetowego w modelu abonamentowym. To model SaaS, którego jednym z przedstawicieli na GPW jest spółka LiveChat.

Nie chcę się w tym miejscu zagłębiać w szczegóły tego IPO, ale za to mam już wszystkie dane, które z dużym przybliżeniem pozwalają mi oszacować wartość wewnętrzną.

Do jej wyliczenia potrzebujemy:

- EPS, czyli zysku na akcję,

- wskaźnika C/Z,

- prognozy wzrostu zysku w kolejnych 10 latach,

- ważonego kosztu kapitału, czyli stopy dyskontowej.

Jeśli chodzi o EPS, to możemy go sobie wyliczyć na podstawie danych z prospektu emisyjnego. Na koniec grudnia 2020 zysk netto wyniósł 12 491 846 zł (str. 5 prospektu). Liczba akcji to 28 515 000. Nasz EPS wynosi więc 0,44 zł na akcję i taka wartość wpiszemy w kalkulator dla wszystkich 3 scenariuszy.

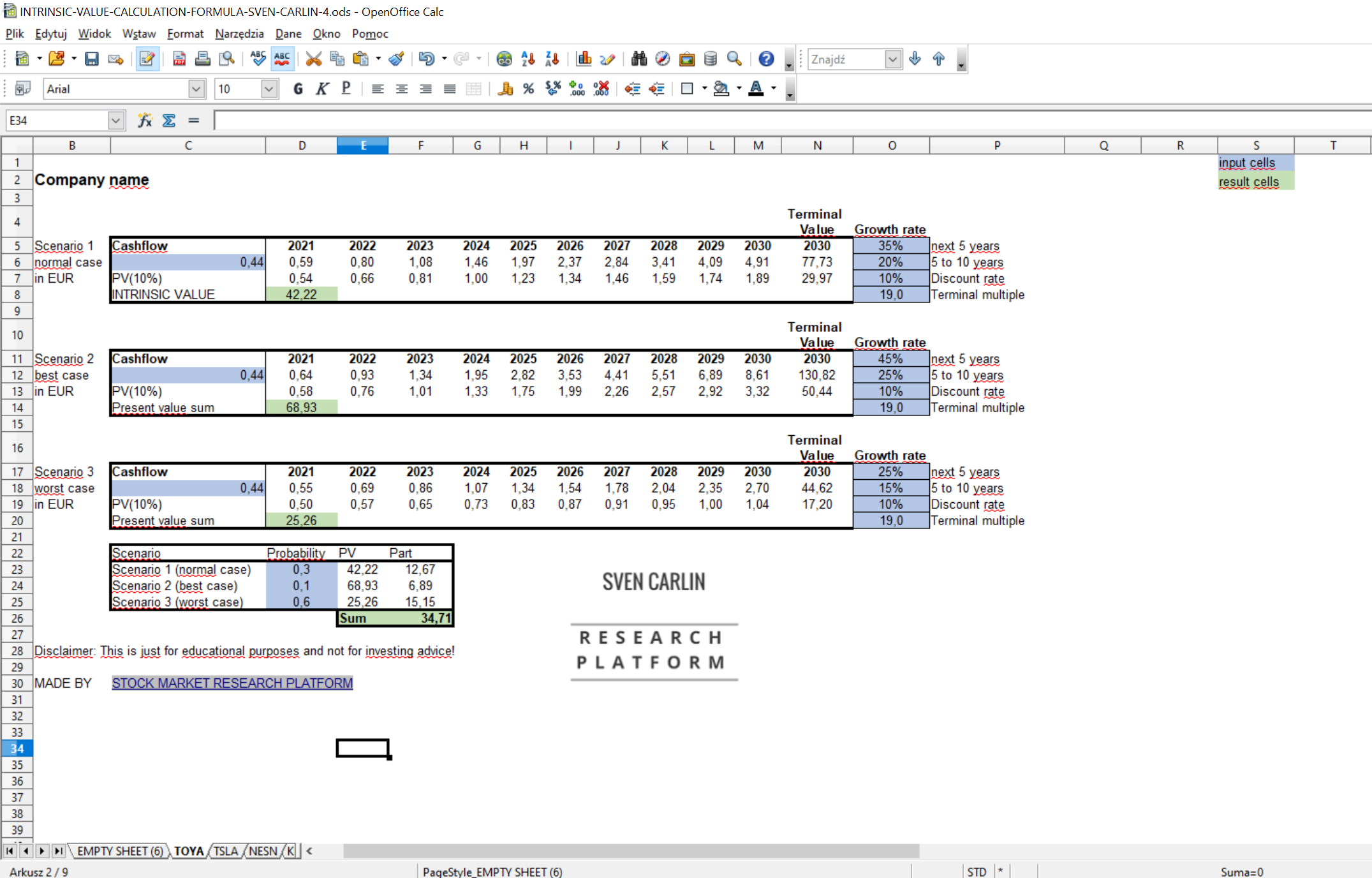

Jeśli chodzi o prognozę sprzedaży/zysku, to na razie z prospektu mamy tylko dane za poprzednie lata i prognozę na 2021. Jeśli na tej bazie policzymy dynamikę, wychodzi średnio 57%. Trzeba pamiętać, że ta kalkulację obejmuje pandemię. Osobiście trudno mi uwierzyć w utrzymanie takiego wzrostu rok do roku przez kolejną dekadę. Trzeba będzie zatem sprowadzić nieco te procenty na ziemię. W bazowym scenariuszu wpiszę więc 35% w pierwsze 5 lat i 20% w kolejne 5 lat.

Co do stopy dyskontowej, to przyjąłem 10%. Dla większości spółek, które analizowałem, WACC wahał się w granicach 8-10%. Dla bezpieczeństwa lepiej jest przyjąć górne widełki, czyli właśnie 10%.

No i na koniec C/Z. Zakładam, że ta branża raczej nie będzie miała wskaźnika C/Z na poziomie 10, ale patrząc na sektor (Answear, Allegro), wychodzi ok. 18. Z kolei sektor, w którym działa LVC (też model SaaS), to ok. 19. Przyjmę wyższy wskaźnik i tak to wygląda w arkuszu:

Maksymalna cena IPO ma wynieść 47 zł. Jeśli po tyle spółka zadebiutuje, to zgodnie z powyższym wyliczeniem, w scenariuszu podstawowym będzie droższa od swojej wartości wewnętrznej. Nie będziemy mieli więc żadnej premii za ryzyko zakupu akcji w ofercie pierwotnej. Wiadomo, że każdej spółce zależy na pozyskaniu maksymalnej ilości kapitału z IPO, więc cena 47 zł jest bardzo prawdopodobna.

W scenariuszu optymistycznym mamy dopiero premię ok. 22 zł na akcję (debiut po 47 zł), ale musimy wtedy założyć wzrost zysku 45% rocznie przez pierwsze 5 lat i 25% przez kolejne 5 lat. Tu już każdy sam musi sobie odpowiedzieć na pytanie, czy to jest realne.

Podsumowując, przy takich parametrach, jakie obecnie dostarcza spółka, wartość wewnętrzna wychodzi poniżej maksymalnego kursu debiutu.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…