Do napisania tego artykułu skłonił mnie jeden z profili na Facebooku, którego prowadzący oczekuje od wybranych przez siebie akcji w okresie do 3 lat stopy zwrotu do 150-500%. Moim celem nie jest ocena metody inwestycyjnej, czy sposobu doboru spółek do portfela, bo nie posiadam takich informacji. Nie wiem również, czy powyższe założenia uwzględniają użycie dźwigni finansowej. Zastanówmy się jednak, czy taki wynik jest realny i powtarzalny, jeśli inwestujemy tylko w akcje i potencjalnie w ETF (co to jest ETF).

Ile zarabia rocznie portfel Buffetta?

Zgodzimy się chyba, że jeśli chodzi o inwestowanie w akcje, Buffett jest legendą. Zarabia na giełdzie od wielu dekad, a jego skuteczność jest potwierdzona wzrostem kursu akcji jego wehikułu inwestycyjnego. Czy wiesz, jaką ma roczną stopę zwrotu? Jest to ok. 20% rocznie licząc od 1965 roku do teraz. To nieprawdopodobnie dobry wynik przy średniej 9,9% dla indeksu SP500.

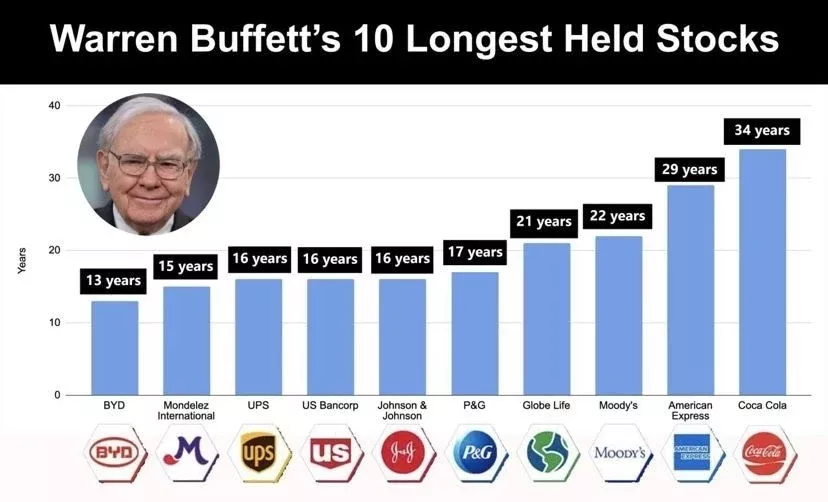

Kluczem do jego sukcesu jest nie tylko bardzo dobry dobór spółek do portfela, ale też coś, co może wypracować każdy z nas: cierpliwość. Buffett trzyma bowiem najlepsze akcje już od wielu lat i cieszy się nie tylko wzrostem ich kursu, który podąża za wzrostem przychodów. Procent składany w jego przypadku pracuje również dzięki re-inwestowaniu dywidend. W PPCG Stock powielamy dokładnie ten sam mechanizm, tylko na mniejszą skalę. Przynajmniej na razie.

Czas jest wyznacznikiem sukcesu

Ilu z nas jest w stanie wytrzymać z akcjami min. 5 lat? Ja znam niewielu takich inwestorów. Jestem w kilku grupach dyskusyjnych o akcjach na Facebooku i z racji współtworzenia treści w PPCG Stock (od 2012 roku) rozmawiałem z wieloma inwestorami. Kółka na akcjach to najpopularniejsze zachowanie typowego inwestora na GPW. Kiedy opisuję naszą strategię inwestycyjną, która w horyzoncie 10+ lat z uwzględnieniem dywidend ma zbudować duży kapitał na giełdzie, dla większości rozmówców to zbyt odległy punkt w czasie.

Miliony mają być tu i teraz, bo przecież czas to pieniądz. To prawda, że czas to pieniądz, ale w kontekście tego, że dużo go musi upłynąć, by dobra inwestycja zwielokrotniła wartość. Tu się niczego na siłę nie przyspieszy, bo nie przeskoczymy bazy, czyli tego, jak szybko spółka się rozwija i zwiększa przychody. Buffett potrafi trzymać akcje Coca Cola 34 lata (akcje Coca-Cola), a Ty nie potrafisz 5 lat wytrzymać z akcjami w portfelu? Aż tak parzą w palce?

Rozbawia mnie do tego argument o tym, że co komu po fortunie na starość. Zacznijmy od tego, że nie tylko średnia długość życia rośnie, ale też cieszymy się sprawnością i jesteśmy aktywni znacznie dłużej niż kiedyś. Mam 48 lat, czuję się znacznie młodziej, a sprawnością na siłowni i w sporcie biję niejednego 30-latka. Wyniki badań mam bardzo dobre i kondycję jeszcze długo utrzymam – przynajmniej taką mam ambicję. Za 20 lat będę miał 68 lat i wystarczająco sił, by się tymi pieniędzmi cieszyć. Wielu inwestorów ma dzieci i warto w takiej sytuacji również myśleć o zabezpieczaniu kolejnych pokoleń. Kraje rozwinięte są bogate, bo całe pokolenia dokładały do tego swoją działkę. Wróćmy jednak do meritum, jakim są realne stopy zwrotu na giełdzie.

10% zysku rocznie to świetny wynik

Giełda jest zmienna, podlega modom, sentymentom i cyklom. W jednym roku zrobimy 30% zysku na kapitale, a w innym zaliczymy stratę. Błędem wielu początkujących inwestorów jest założenie, że zyskowny rok z wynikiem przykładowo +50% (takie też się zdarzają) da się powtarzać corocznie przez dekadę lub dłużej. Jeśli w swoich inwestycjach wykorzystasz procent składany w postaci re-inwestycji dywidend, to w mojej ocenie może pobijesz średnią (10% dla SP500) o kilka punktów procentowych. Osobiście byłbym bardzo zadowolony z wyniku 12-15% rocznie, a każdy rok zakończony zyskiem 15-20% lub wyższym świętowałbym dobrym szampanem.

Stopa zwrotu Bossa.pl

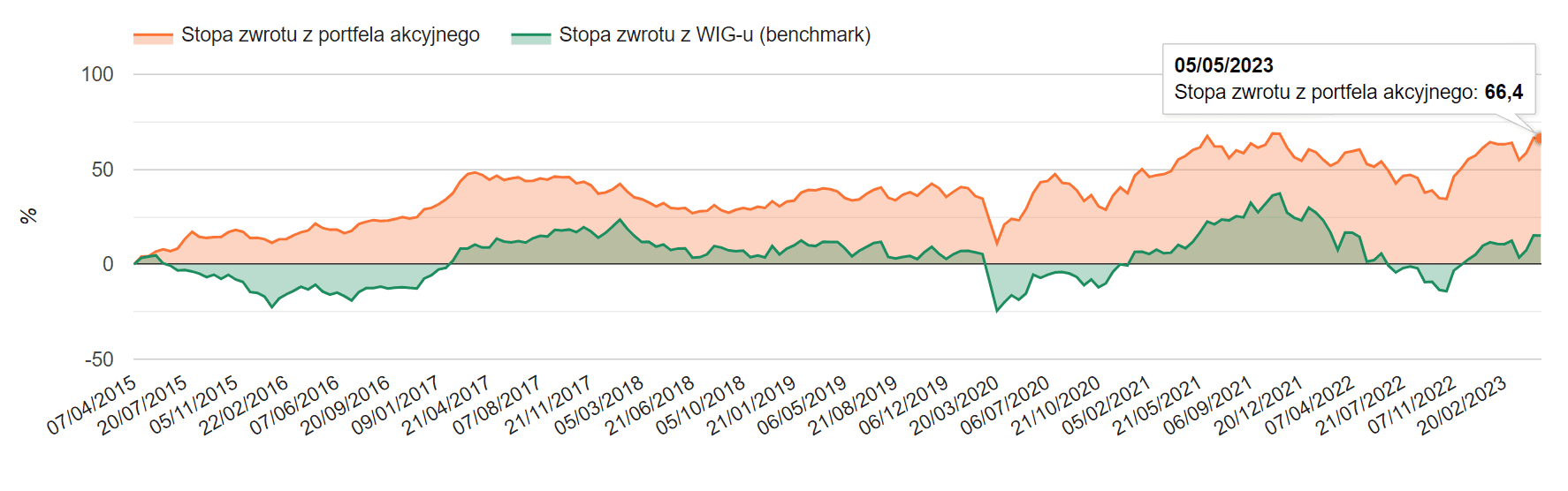

Przykładowo portfel Bossa prowadzony w ramach usługi doradztwa inwestycyjnego wypracował stopę zwrotu 66% w okresie od 7 kwietnia 2015 do 5 maja 2023.

To naprawdę doskonały wynik na poziomie 8,3% rocznie, bo w tym samym okresie benchmark (WIG) dał stopę zwrotu 15%, czyli zaledwie 1,9% rocznie. Skoro profesjonaliści byli w stanie pokonywać regularnie w okresie 8 lat indeks WIG (szeroki rynek) średnio o 6,4 punkty procentowe, to trzeba zadać sobie pytanie sprawdzające. Czy jestem w stanie – przyjmując założenie o min. poziomie zysku 150% w 3 lata – wypracować rocznie 50% zysku i zrobić z tego samopowtarzalny proces?

Podsumowanie

Według mojej aktualnej wiedzy każdy punkt procentowy powtarzalnego corocznie zysku ponad średnią, plasuje każdego w czołówce skutecznych inwestorów. Jeśli jesteś w stanie wypracować realnie 15% zysku w każdym roku w perspektywie 10 lat, to chylę czoła, będąc pełnym podziwu dla Twoich umiejętności i procesu decyzyjnego. Na giełdzie warto i trzeba stawiać sobie realne cele, by relatywnie bezpiecznie zarabiać pieniądze i nie osiwieć za szybko ze stresu.

Każda wizja zysku znacznie powyżej średniej rynkowej powinna być moim zdaniem traktowana z dużą rezerwą. Nie twierdzę, że jest to niewykonalne w okresach doskonałej koniunktury na giełdzie. Nasz portfel edukacyjny IKE wypracował od 2018 roku do dziś średnioroczną stopę zwrotu ponad 17%. Do legendy jeszcze sporo brakuje, bo statystyka obejmuje zaledwie ok. 5,5 roku, podczas gdy Buffett swój wynik powtarza od 1965 roku. To jest dopiero wyczyn.

Jednocześnie nie jestem aż takim arogantem, by zakładać, że nie trafimy na słabszy okres lub gorszą passę w wyborze spółek i timingu zakupów do naszych portfeli edukacyjnych. Wtedy nasza średnia może się obniżyć. Nigdy jednak nie zakładaliśmy, że corocznie będziemy bić rynek kilkukrotnie, bo to po prostu niewykonalne w długim terminie. Jesteśmy realistami, a nie marzycielami.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…