Często na łamach naszych publikacji poruszamy szczątkowo temat przewag inwestycyjnych. Przewaga inwestycyjna jest czymś, co daje Ci realną przewagę na rynku nad innymi inwestorami. Przewaga prowadzi Twoje działania na giełdzie do ostatecznego sukcesu.

Możesz działać w zgodzie z przewagami i chwała Ci za to. Możesz też (często nieświadomie) działać przeciw tym przewagom, co dobrze się zwykle nie kończy. Zapraszam do przeczytania artykułu o kilku przewagach inwestycyjnych.

Umówmy się, że jeżeli gramy na wzrost i cena akcji rośnie niemal natychmiast lub za jakiś czas, ale na tyle szybko, abyśmy nie czuli zbytniego dyskomfortu, to czujemy się dobrze na giełdzie. Kładziemy w końcu na stół swoje pieniądze i nie chcemy ich stracić. Musimy wybierać takie inwestycje, które mają tendencję do wzrostu w długim terminie.

Na giełdzie istnieje szereg zasad, które powodują, że jedne akcje zachowują się bardzo dobrze i nie mają ochoty spadać, a inne nie urosną.

Przewaga inwestycyjna: wartościowe akcje

Wyobraź sobie, że na giełdzie jest firma, która co roku zwiększa zyski o 7%. To jest jej średnia od 30 lat. Czy przewidywalne będzie to, że za kolejne 5 lat taka średnia będzie utrzymana? Raczej tak. Czy statystycznie jest prawdopodobne to, że co roku ceny akcji będą rosły po te 7-9%? Tak.

Czy jeżeli takie akcje przecenią się z dowolnego powodu, warto je będzie kupić? Zdecydowanie tak. Takie akcje i tak dobiją do swojej średniej wzrostu, więc jeżeli na rynku pojawi się bessa, warto korzystać z okazji i brać więcej akcji. Przykładem takich akcji są Coca-Cola, Pepsi, Visa, Mastercard (Mastercard akcje). Takie akcje to również Nvidia, którą posiadamy w swoich portfelach, a która bije rekordy notowań.

Ułomna GPW

Myślę, że nikogo nie powinno to dziwić, że wymieniłem przede wszystkim amerykańskie globalne spółki, ale nie wymieniłem akcji spółek krajowych. Wartościowe akcje w oczach inwestorów to takie, które dają gwarancję określonego wzrostu w czasie. Czy znasz jakąś krajową spółkę, która ma zasięg globalny i masz też pewność, że zwiększy swoje zyski?

KGHM (KGHM akcje) jest globalną spółką i globalnie sprzedaje swoje produkty, ale zyski tej firmy zależą przede wszystkim od tego, po ile notowana na rynkach jest miedź. Coca-Cola sprzedaje swoje produkty po cenach, jakie sama ustali. Taka to jest różnica. Coca-Cola ma przewagę inwestycyjną, a KGHM nie.

Warto postawić na procent składany

Warren Buffet trzyma akcje Coca-Coli już kilkadziesiąt lat. On wyszedł z założenia, że dostając 2,5% dywidendy rocznie, która rośnie o kilka procent rocznie, w perspektywie czasu daleko zajedzie. Fakt jest taki, że zarabia dzisiaj na tym kupę kasy, bo procent składany zrobił swoje. Duża ilość małych kroków doprowadziła go do wielkiej fortuny.

Na wartościowych akcjach gra się w długim terminie w górę, nigdy na spadek. Jeżeli ich cena akcji spadnie, akcje chętnie się dokupuje. Robi tak spora liczba inwestorów, a przekonać się o tym możesz, oglądając wykres takich akcji w długim terminie. Przekonasz się, że praktycznie każdy spadek kursu powoduje wzrost wolumenów. Ludzie korzystają i kupują na niższych poziomach cenowych wartościowe akcje.

Są też mało wartościowe akcje

Jakie podstawy do wzrostu mogą mieć akcje, które regularnie pomniejszają swoje przychody? Do głowy przychodzi mi tylko jedna okoliczność. Mianowicie takie akcje muszą być tak tanie, aby miały tendencję do odreagowania do wartości godziwej.

Czym jest wartość godziwa i jak ją wyliczyć lub zobaczyć, można przeczytać w naszym poradniku „Jak skutecznie inwestować w akcje”. Jest dostępny za darmo w naszym sklepie do 31 marca 2024 roku.

Mało wartościowe akcje to takie, które nie są rentowne i nie mają zdolności do ekspansji. Nie zwiększają swoich przychodów ze względu na różne trudności. Na giełdzie trzeba się pogodzić z tym, że nie wszystkie akcje będą w stanie zyskiwać na wartości.

Jeżeli nastawiasz się na wzrost wartości portfela, musisz przesunąć swoje oczekiwania w stronę wartościowych aktywów. Faktem jest również to, że większy wybór znajdziesz tam, gdzie inwestuje większość cywilizowanego świata – w Stanach Zjednoczonych. Na szczęście dostęp do rynku amerykańskiego jest możliwy przy pomocy większości biur maklerskich w naszym kraju. Jeżeli jeszcze nie masz takiego dostępu lub Twoje biuro maklerskie go nie oferuje, to zastanów się nad zmianą pośrednika.

Korzystając tylko z dwóch powyższych przewag, możesz skutecznie inwestować w akcje w długim terminie. Wartość Twojego portfela będzie się zmieniać w czasie, ale przy dobrym doborze spółek będziesz księgował niezłe zyski.

Przewaga inwestycyjna: postaw na wzrost gospodarki

Załóżmy, że naprawdę nie znasz się na tym i nie potrafisz ocenić, które spółki są wartościowe, a które nie i obawiasz się ryzyka związanego z inwestowaniem. Chcesz jednak inwestować i zarabiać pieniądze w długim terminie.

Faktem jest, że jeżeli dana gospodarka rośnie, to rośnie również giełda takiej gospodarki. Dlatego nasz sWIG80, w który najmniej mogą ingerować rządzący, w jakiś sposób się wspina i zyskuje na wartości. To jednak tylko lokalny rynek. Zobacz na to:

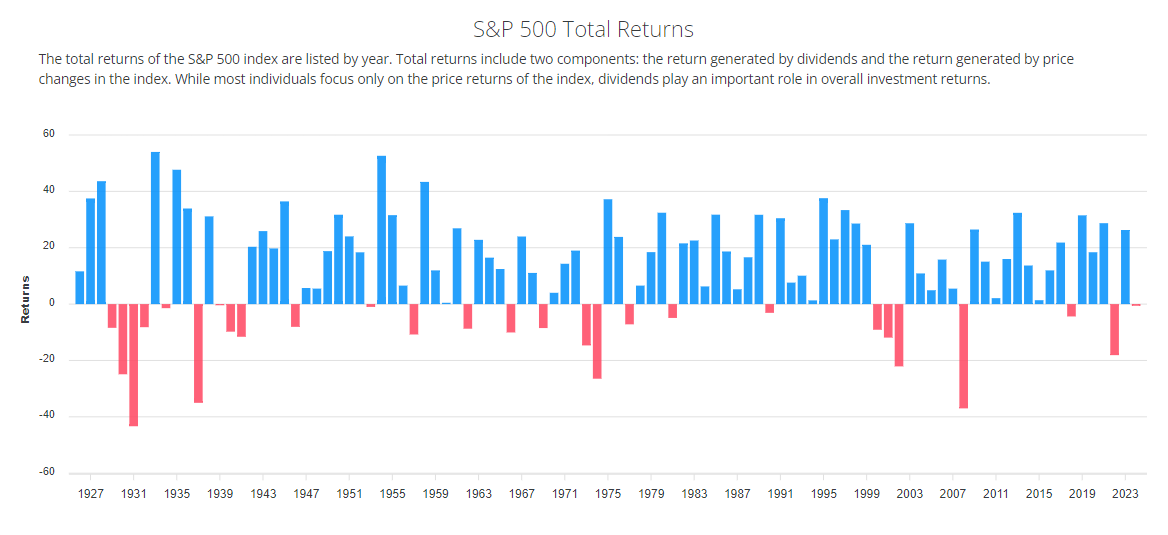

To jest wykres, który pokazuje stopę zwrotu indeksu SP500 w każdym roku, uwzględniając dywidendy. Zdarzają się przede wszystkim lata zyskowne. Nie da się zaprzeczyć, że stanowią one przewagę. Zdarzają się również lata słabe.

Proponuję Ci się zastanowić nad takimi pytaniami:

Czy korzystne byłoby inwestowanie stałej kwoty rok do roku w ETF na SP500? Czy wartościowe byłoby inwestowanie kwoty dwukrotnie wyższej, jeżeli SP500 w danym roku straciłby 10% na wartości? Czy warto byłoby kupować ETF za kwotę trzykrotnie wyższą, jeżeli SP500 w danym roku straciłby w okolicach 20% lub więcej?

Jeżeli inwestujesz w długim terminie i nie masz horyzontu inwestycji, w którym musiałbyś ją kończyć, to na każde z powyższych pytań odpowiedź będzie brzmiała TAK. Zawsze opłaca się kupować SP500 na amerykański rynek. Dlatego, ponieważ gospodarka amerykańska rośnie w długim terminie. Inwestowanie w rozwijające się gospodarki stanowi przewagę inwestycyjną, którą możesz wykorzystać. Indie też nieźle się rozwijają i pokażę przy okazji przykład akumulacji na spadkach dobrego rynku.

Otworzyłem stronę bossa.pl i znalazłem ETF Amundi MSCI India II UCITS ETF EUR Acc (ETF na spółki indyjskie o średniej kapitalizacji):

To jest właśnie ta strategia, z której korzystają inwestorzy: dobry rynek + akumulacja aktywów na spadkach.

Przewaga inwestycyjna: Volume Spread Analisys

Pewną przewagę w analizowaniu rynku daje metoda VSA, bowiem pozwala ona określić, która strona ma obecnie przewagę na rynku. Osobiście posługuję się tą metodą jako jedyną dla mnie wiążącą. Nie jest to metoda pozbawiona wad.

O ile samej przyszłości nie da się przewidzieć, o tyle możemy uprawdopodobnić pewne zdarzenia. Jeżeli widzę w tle dystrybucję i malejący wolumen na wzroście, to mogę przypuszczać, że pewien etap wzrostu się kończy. Czy to mi powie, o ile cena spadnie? Absolutnie nie. To jedynie daje mi taką przewagę, że mogę spokojnie zaczekać na niższe przedziały cenowe. Kupno akcji taniej od innych inwestorów daje mi przewagę w skali wzrostu w długim terminie.

Pokazując wykres chociażby ETF na wzrost Indii, wskazałem, że inwestorzy akumulują dobre aktywa na spadkach. To też analiza VSA. Widzimy skoki wolumenów w niższych przedziałach cenowych. Wprost możemy domniemać, że ktoś kupuje ETF w większych ilościach po danej cenie. To nasza przewaga. Lepiej kupić taniej niż drożej. Takich momentów na ETF na Indie pojawiło się od 2011 co najmniej 5. Widzimy więc, że raz na kilka lat pojawia się promocja cenowa, którą można wykorzystać, aby zwiększyć swoje zyski lub wejść w rynek, który nas interesuje.

Metodę VSA można wykorzystywać również w krótkim terminie, co jest już zdecydowanie trudniejsze i wymaga znacznej biegłości. Myślę jednak, że w podstawowym zakresie długoterminowego inwestowania na wartościowych spółkach, metodę tę może wykorzystać dosłownie każdy. To będzie Twoja kolejna przewaga inwestycyjna i as w rękawie.

Autor wpisu: Paweł Pagacz

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…