Trochę jak przez mgłę, ale pamiętam swoje początki na rynku, kiedy zaczynałem inwestować. Byłem jak wielu tych śmiałków, którzy widzieli cenę akcji, która z 50 zł spadła do 2 zł. Co taki młody i nieukształtowany przez prawidłowe wartości człowiek może myśleć? Myśli, że kupi akcje za 2 zł, to na pewno wzrosną, jeżeli nie do 50 zł, to może chociaż do 20 zł. Przebitka 10-krotna to doskonała okazja inwestycyjna. Czyżbym wtedy był tak mądry, że jako jedyny na rynku widziałem okazję inwestycyjną, której nikt inny nie dostrzegał?

Nie wiedziałem wtedy o wielu rzeczach, innych rzeczy też nie rozumiałem, a do dzisiaj żałuję, że dobrej wiedzy na temat tego, jak skutecznie zarabiać na giełdzie, było jak na lekarstwo. Nawet, jeżeli wiedza była w książkach, to dotyczyła głównie analizowania samych wykresów, co również dzisiaj jest dominującym i błędnym nurtem lub analizy finansowej przedsiębiorstw. To drugie już było dobre, ale i trudne w tamtych czasach, ponieważ praktycznie wszystko trzeba było liczyć samemu. Dzisiaj wiele tych informacji publikowanych jest w Internecie w formie graficznej lub w formie tabelek, z których ważne rzeczy można powyciągać.

Co tak właściwie kupujesz na giełdzie, kiedy wydajesz pieniądze?

Zacznijmy od źródła. Giełda powstała po to, aby przedsiębiorstwo, które upublicznia się na giełdzie, otrzymało pieniądze w zamian za akcje, które emituje. Innymi słowy Ty dajesz pieniądze, a w zamian otrzymujesz część przedsiębiorstwa.

Całą sztuką jest umieć ocenić, czy za akcje się przepłaca, czy może udaje się je nam właśnie kupić po dość dobrej cenie. W tym procesie nie pomoże analiza techniczna, nie pomogą właściwie żadne wskaźniki na wykresie poza wolumenem, który obiektywnie może nam wskazać, czy na danym poziomie cenowym akcje są rzeczywiście akumulowane. Jeżeli są, zobaczymy to w formie rekordowych wolumenów względem tła oraz dolnych cieni na świecach i/lub formacjach odwrócenia.

Emisja akcji dr Ireny Eris

W tym roku miała nastąpić emisja akcji dr Ireny Eris. Sami staraliśmy się ocenić to, czy emitowane akcje są zbyt wysoko wyceniane, czy może cena jest optymalna. Trwa odwieczna przepychanka pomiędzy tym, co chce zaoferować przedsiębiorstwo, a tym, co chcą w zamian dać inwestorzy. Każdy przeciąga w swoją stronę. Przedsiębiorstwo chce oddać jak najmniejszą część firmy w zamian za jak największy kapitał. Inwestorzy chcą zaś otrzymać jak największy udział w firmie za jak najmniejsze pieniądze.

Sztuką jest umieć spotkać się po środku, w jakimś wynegocjowanym i sprawiedliwym dla wszystkim punkcie. W przypadku tej konkretnej emisji wydawało nam się, że to jednak firma chce oddać jak najmniejszą część przedsiębiorstwa za jak największe pieniądze, co nie spotkało się z aprobatą rynku. Emisja ostatecznie nie doszła do skutku.

Otrzymywana dywidenda

Akcje kupujemy po coś. Zazwyczaj jako inwestorzy mamy dwa powody dla kupna akcji. Pierwszym jest zarobienie na wzroście ceny akcji w czasie. Drugim jest otrzymywanie dochodu pasywnego. Ten pojawia się, jeżeli spółka wypłaca dywidendę. Co odpowiada za możliwość wzrostu ceny w czasie i możliwość wypłaty dywidendy?

Rozwój przedsiębiorstwa

Jeżeli dzisiaj płacisz 100 zł za 1 akcję, to co będzie powodem tego, że ktoś inny w przyszłym roku będzie skłonny zapłacić za te akcje 120 zł? I to jest ciekawe, bo ludzie myślą, że po prostu cena urośnie na wykresie i tak z wykresu wynika. Tak prosto to nie działa. Jeżeli przykładowo dzisiaj firma sprzedaje swoje produkty za 20 mln zł, a w przyszłym roku dołoży do tej sprzedaży 4 mln zł (20%), to jest to już uzasadniony powód ku temu, aby akcje na rynku zdrożały o 20%

I teraz wyobraźcie sobie tych wszystkich marzycieli, którzy mówią, że choćby Rafako (akcje Rafako), które kosztuje 1,18 w chwili pisania tego artykułu, wzrośnie do 5 zł czy 10 zł. Oczywiście może, bo siądzie jakaś spekulacja i zrobią rajd na giełdzie, jak nie tak dawno na spółce Będzin. Tylko zawsze pamiętajmy, że to rodzaj spekulacji, a nie uzasadnionego wzrostu. Drugą sprawą jest to, że rynek i tak będzie dążył do równowagi. Marzyciele kupią po wysokich cenach i zazwyczaj zostaną z akcjami, bo nie z pieniędzmi.

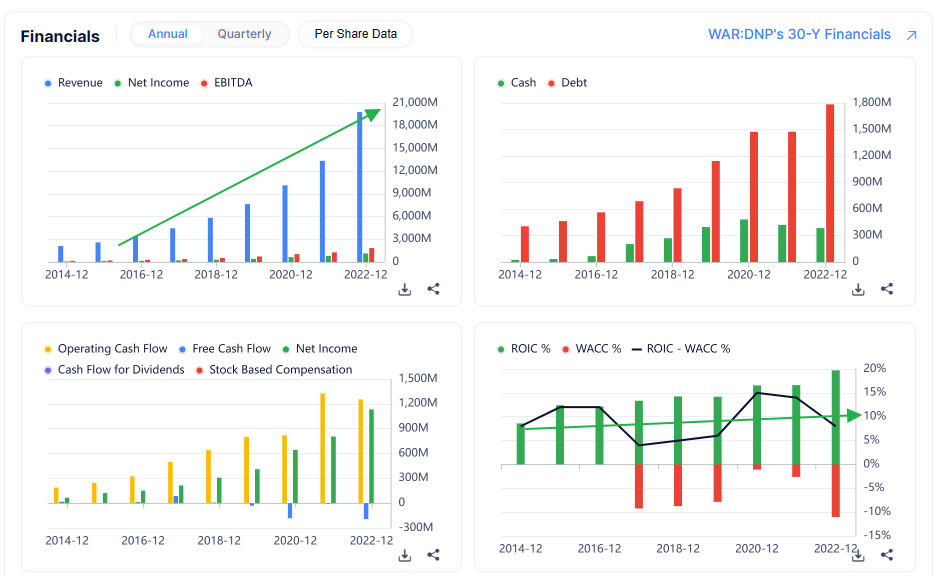

Same finanse Rafako są w katastrofalnym stanie. Nie tylko z roku na rok maleje sprzedaż, co oznacza, że na każdą posiadaną akcję otrzymuje się coraz mniej przychodu, ale również ROIC ma mocną ujemną wartość:

Najlepsze biznesy to stabilne biznesy

Przyznam, że jakiś czas temu dziwiło mnie to, że najwięksi inwestorzy tego świata, również uznawani za najlepszych głównie poprzez osiągane regularnie dobre wyniki, wybierali do swojego portfolio akcje nudne jak flaki z olejem. Zobaczcie na Apple (akcje Apple), Coca-Cola, Pepsi Co, Visa czy Mastercard, Costco (to odpowiednik obecnego w naszym kraju Selgrosa). W naszym kraju Dino świetnie się rozwija. Rozwój tej firmy całkiem nieźle widoczny jest na wykresie. Chodzi o to, aby firma mogła sobie zagwarantować to, że wraz z upływem kolejnych lat będzie zdolna do powiększania przychodów.

Dino i wzrost przychodów

Podsumowanie

Tak na prawdę sztuką skutecznego inwestowania jest umiejętność oceny, czy cena, którą dzisiaj płacimy, daje nam z jakimś prawdopodobieństwem szansę na to, że za rok lub jakiś inny okres czasu ktoś będzie chciał zapłacić wyższą cenę za te same akcje.

Duzi i uznawani również za najskuteczniejszych inwestorzy rozumieją to i dlatego wybierają dla siebie globalne spółki z możliwości globalnego rozwoju lub globalnej konsumpcji. W tym kontekście spółka, która rozwija się po 15% rocznie i ma taką prognozę na kolejne 5 lat, wygląda na całkiem rozsądną lokatę kapitału. A już z pewnością o niebo lepiej od spółki, której rynek się kurczy. Dobry inwestor będzie potrafił wybrać dobry, rozwijający się biznes i stopniowo w ten właśnie sposób będzie budował swoje portfolio.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…