Gdyby tytuł tego artykułu brzmiał Jak zarobić 298% na spółce X, to Czytelników byłaby cała masa. Artykuł będzie o pewnej prawdzie o rynku, którą trzeba zrozumieć, zaakceptować i wdrożyć, to Czytelników będzie bardzo mało. Artykuły takie, jak ten czy w ogóle na blogu nie piszemy jednak dla mas, ale dla tych, którzy chcą coś z tym zrobić i pójść do przodu. Zapraszam do pouczającej przygody, która pozwoli ruszyć z inwestycjami do przodu.

Zrozumieć zasady

Rynek FX, rynek giełdowy czy jakikolwiek inny rynek, różnią się od siebie w zasadzie tylko prędkością zmian ceny. Każdym z nich rządzi tylko i wyłącznie popyt i podaż. To prawdziwe wolny rynek o przewidywalnych zasadach. O zasadach zaraz napiszę, ale najpierw powiem, że ludzie przegrywają, bo zasady są dla nich nie do końca zrozumiałe. A skoro nie są zrozumiałe, to nie są zaakceptowane i nie są wdrożone do procesu decyzyjnego.

Byczy i korekcyjny wolumen

Wyobraźmy sobie taką sytuację (zobacz inne analizy VSA). Cena akcji wynosi 50 zł i rośnie do 60 zł. Na wykresie widzimy przyrastający byczy wolumen. Czy można na tej podstawie powiedzieć, że mamy hossę? Otóż nie. Nie można powiedzieć, że mamy hossę. Możemy jedynie powiedzieć to, co napisałem. Że od poziomu 50 zł do 60 zł wystąpił wzrost na byczym wolumenie. Skąd zatem będziemy wiedzieć, czy cena dalej będzie rosła?

Będziemy to wiedzieć po rodzaju spadku. Jeżeli spadek od 60 zł wystąpi na korekcyjnym wolumenie, to będziemy oczekiwać, że cena powróci do wzrostu. Jeżeli jednak odpowiedzią na byczy wolumen na wzroście od 50 zł do 60 zł będzie spadek na przyrastającym niedźwiedzim wolumenie, to nie będziemy oczekiwać hossy. Będziemy oczekiwać spadku (bądź dalszej walki sił na wykresie). Bo skoro był popyt od 50 zł do 60 zł, a od 60 zł w dół pojawiła się podaż, to wiemy jedynie tyle, że walczą ze sobą siły przeciwstawne, ale wiemy też to, że żadna z nich nie wygrywa.

Definicja hossy w kontekście wolumenu

Hossa jest zatem taką sytuacją, gdzie mamy wolumeny bycze, ale z jakiegoś powodu nie występują w danym czasie wolumeny niedźwiedzie. Bessa jest zatem sytuacją taką, gdzie występują wolumeny niedźwiedzie, ale z jakiegoś powodu nie pojawiają się wolumeny bycze w danym czasie. Jest jeszcze szeroko rozumiany trend boczny – a jest to taka sytuacja, gdzie naprzemiennie występują wolumeny bycze i niedźwiedzie – dwie siły, kupujący i sprzedający, mówiąc wprost, biją się pomiędzy sobą.

Problem z tradingiem

Trading na rynku Forex (czy warto inwestować na Forex?) i handlowanie na zmienności ceny na rynku akcji polega na dostrzeżeniu, która ze stron ma w danym czasie przewagę i wykorzystanie tego. Problem z Forex w długim terminie polega na tym, że ludzie myślą, że tutaj występują jakieś długie trendy. Fakt, że czasem takie trendy się pojawiają.

Większość czasu, to jednak bicie się popytu i podaży. Bardzo często jest tak, że w ciągu godziny przez 50 minut żadna ze stron nie uzyska przewagi (będzie się pojawiał naprzemiennie byczy i niedźwiedzi wolumen). Te ostatnie 10 minut, to sytuacja, w której wystąpi byczy wolumen, a po nim jedynie korekcyjny. Taką sytuację (przewagę) można wykorzystać i wykorzystują ją w istocie profesjonalni traderzy.

Nie wchodzą na rynek w momencie, kiedy żadna z sił nie ma przewagi. Na tym polega skuteczny trading. Nie wchodzą w bijatykę, ale przyłączają się do wygranej strony i są z nią (bez sentymentów) do czasu, dopóki faktycznie na rynku wygrywa. Większości ludzi brakuje zarówno zrozumienia powyższej prawdy jak i osobistej cierpliwości. Przywiązują się do danej strony. Cena się rusza cały czas, ale to nie oznacza, że któraś ze stron wygrywa. Warto to sobie uzmysłowić.

Zasady na rynku akcji

Na rynku akcji mamy do czynienia dosłownie z taką samą sytuacją. No może jest tu pewna różnica. Różnica pomiędzy rynkiem FX, a rynkiem akcji polega na tym, że na FX ludzie grają na wzrost i spadki i każdy kierunek jest tutaj równie łatwo dostępny. Właściwie, to nie ma znaczenia, w którym kierunku się gra. Znaczenie ma to, która strona wygrywa i przyłączenie się do niej.

Krótka sprzedaż

Na rynku akcji co do zasady gra na spadki jest utrudniona (dla większości prawie niemożliwa). Zwykle wiąże się to z koniecznością pożyczenia akcji. Można grać na spadki na kontraktach terminowych kilku największych spółek z indeksu WIG20 (ale wtedy nie gramy na akcjach). Można też grać na spadki np. na certyfikatach turbo, wyemitowanych przez ING (to nie płatna reklama, nie lokuję produktu, tłumaczę jedynie jego działanie).

Emitent, z tego, co zauważyłem – jeżeli kupujemy certyfikat na spadek danych akcji, to wykonuje on transakcję sprzedaży określonej ilości akcji, aby pokryć nasze zlecenie. Prawdopodobnie pożycza akcje od funduszy akcji, z którymi współpracuje. Jeżeli certyfikat turbo short sprzedajemy na rynku, to emitent odkupuje akcje i oddaje je do funduszu. To dość prosty schemat.

Proces akumulacji akcji

Pomijając jednak powyższe przypadki, które są marginalną częścią rynku akcji, wiemy już, że możemy tutaj grać przede wszystkim na wzrost. Wraz z trwaniem bessy, rynek spada, a na świecach pojawiają się silne akumulacje. Cena nadal może spadać, ale wiemy, że akcje są zbierane.

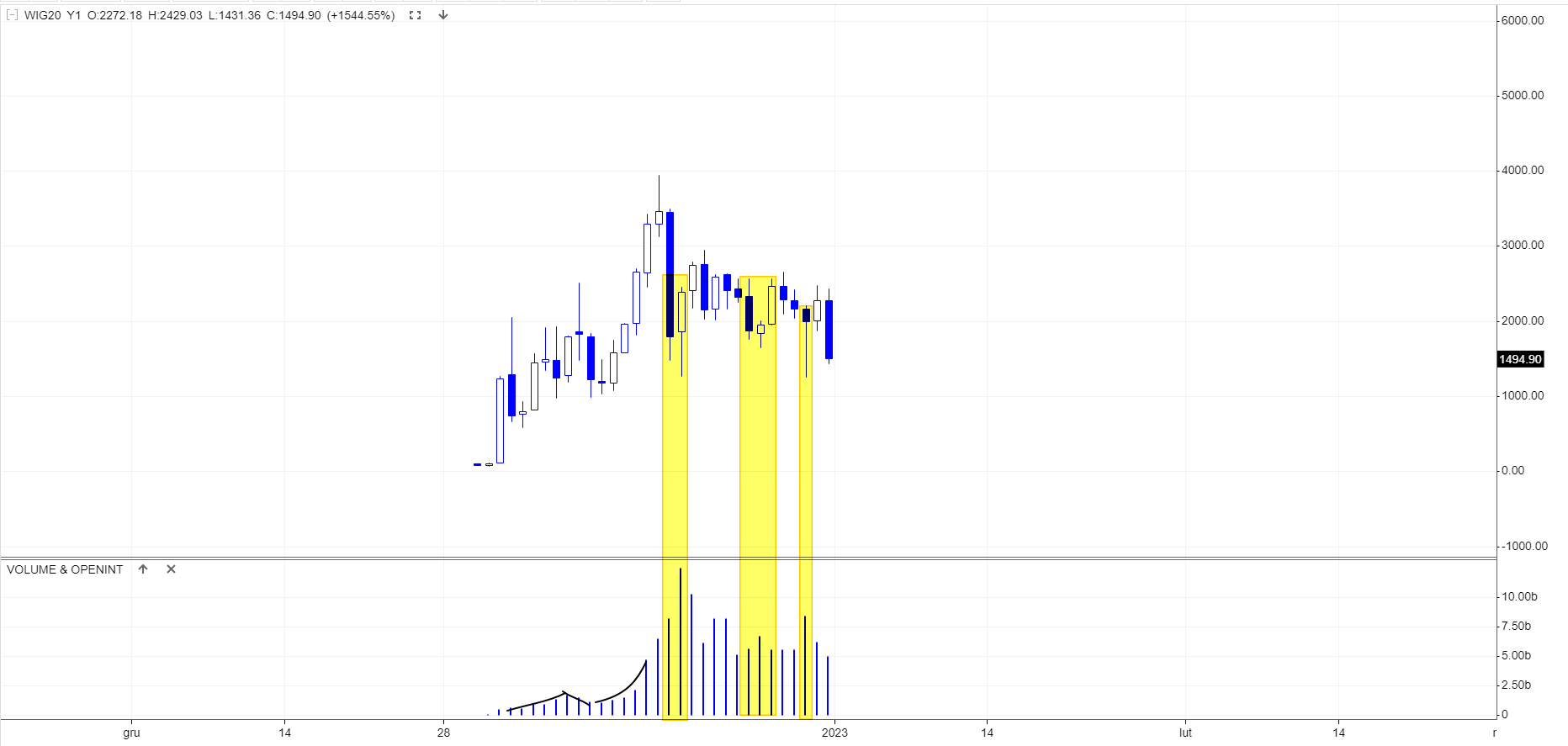

To rodzaj długoterminowej akumulacji, która będzie skutkować hossą. To dlatego większość rynków akcji, jeżeli włączycie im historię od początku notowań, jest w hossie. Nawet nasz biedny WIG20, na którym w ostatnim czasie media wywiesiły psy, nazywając go najsłabszym rynkiem świata:

Jeżeli jednak serio go potraktować, to przekonamy się, że na wykresie mamy hossę (najsilniejsza faza w latach 2002-2007), a ostatnie 15 lat, to nic innego, jak korekta. Mamy na niej już formację (w kolejności od lewej) wolumenu stopującego spadek, następnie formację gwiazdy porannej. Końcówka, to świeca młot lub jak kto woli Shakeout. Akcje na naszym rynku przy rekordowych wolumenach są zbierane, a będzie to skutkować hossą, która powinna wywieźć ceny akcji daleko poza historyczny szczyt.

Jeżeli jednak na rynek patrzymy poprzez pryzmat tu i teraz, to zobaczymy słabość (bo indeksy są nisko). Zobaczymy całą masę negatywnych wiadomości (wojna, inflacja i inne sprawy). Zobaczymy oczywiście to, o czym piszę ten artykuł – bijące się dwie strony – raz rynek dominuje popyt, by zaraz uzyskać odpowiedź od podaży.

Poszukiwanie swojej przewagi inwestycyjnej

Znacie to powiedzenie, że gdzie dwóch się bije, tam trzeci korzysta? Są ludzie, którzy na rynku doszli do dużych pieniędzy, ponieważ zrozumieli tą jedną rzecz. W czasie roku trzymania bardzo dobrych akcji będzie pewnie od kilkunastu do kilkudziesięciu takich sytuacji, gdzie raz popyt będzie wygrywał, a innym razem wygra podaż. Cena będzie się zachowywała, jak szalona, a cała masa inwestorów, naprzemiennie, będzie się starała dołączyć do wygranej strony rynku.

Taki gość, jak Warren Buffet mówi wprost (i nie kłamie), że nie wie, jak zachowa się cena danych akcji. Skąd miałby to wiedzieć? Nikt tego nie wie. Jeżeli dzisiaj spoglądnie na dane akcje, to może stwierdzić, że na danych akcjach wygrywa popyt, a na innych podaż. Ale czy tak samo będzie za miesiąc? Kto to wie. Zobaczy za miesiąc.

To, co wie na pewno, to tylko to, że jego akcje stanowią udział w dobrej firmie, która niezależnie od tego, ile kosztują jej akcje, dzisiaj zarabia i w przewidywalnej przyszłości też będzie zarabiać. Wie, że dobre akcje oczywiście mogą tanieć ale mogą i drożeć, bo podlegają takim samym prawom popytu i podaży, jak wszystkie inne pozostałe akcje. Wie jednak też to, że skoro firma zarabia, to jej wycena w długim terminie będzie rosła. Tak, jak i cena akcji.

Oto i cała tajemnica tego, dlaczego ten człowiek jest miliarderem. Jest nim, bo to rozumie, akceptuje i działa od lat zgodnie z tym schematem. Kupuje dobre akcje (również przepłacając za nie), otrzymując dywidendy i kupując jeszcze więcej dobrych akcji. I tak rok w rok. Jego portfel puchnie.

Wniosek końcowy

Myślę, że wszyscy wiemy, że na rynku większość ludzi wybiera robienie tzw. kółek, tj. kupowanie i sprzedawanie akcji. Tych, którzy idą inną, mniej popularną, ale za to prowadzącą do celu drogą, jest mniejszość. Jeżeli ktoś już decyduje się na robienie kółek, powinien zdecydowanie poznać prawa popytu i podaży, ucząc się, czy dana strona autentycznie w danym okresie czasu ma na rynku przewagę.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…