Lubię stawiać analogie. Taką analogią może być postawienie się w roli selekcjonera własnego portfela inwestycyjnego. Jeżeli inwestujesz na giełdzie, podejmujesz w końcu własne decyzje inwestycyjne. Postaw się dzisiaj w roli Fernando Santosa i zbuduj własną drużynę. Kogo wystawisz do gry na boisku, gdzie stawką jest wzrost wartości portfela, jego bezpieczeństwo oraz dość pewny dochód pasywny?

Jeżeli poważnie podejdziesz do tematu i dobrze się nad tym zastanowisz, to rzeczywiście staniesz przed dylematem, jak nasz obecny selekcjoner. Masz bowiem do wyboru gwiazdy, które mogą nieraz świecić, ale trudno z tego zrobić dobrą drużynę, która będzie sobie radziła w zmiennych, giełdowych warunkach.

Drużynowy atak spółek

Na polskiej giełdzie próżno szukać zawodników atakujących (napastników), którzy bardzo szybko się rozwijają. W rozwoju chodzi o to, aby spółka na giełdzie i w rzeczywistości gospodarczej była się w stanie rozwijać przykładowo w tempie 50% rocznie. Innymi słowy za 2022 rok masz osiągniętą sprzedaż w wysokości 100 mln zł. Do końca 2023 roku dojdziesz do 150 mln zł, a w 2024 roku przekroczysz 220 mln zł. I jeżeli taka spółka w ten sposób się rozwija, to sensownie byłoby zobaczyć na giełdzie wzrost akcji po 50% rocznie. Nikt takiej sytuacji by się nie dziwił.

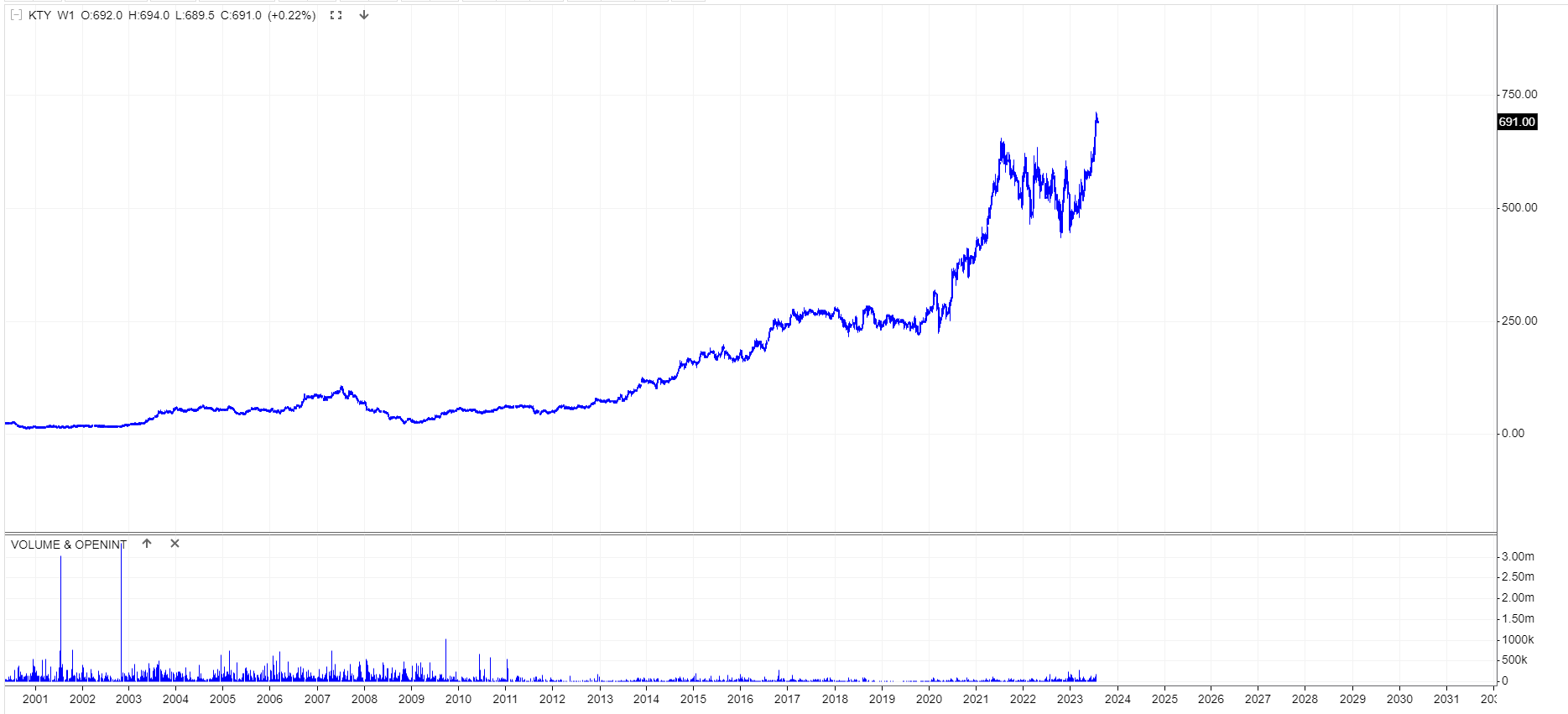

I teraz mam do Ciebie pytanie. Ile znasz spółek z WIG20 (indeks WIG20), które w taki sposób mogą się rozwijać. Kiedy znajdziesz taką spółkę, to jeszcze oceń, ile ona ma akcji w obrocie. Tutaj dla ułatwienia jest ich lista. Od razu powiem, że spółki, która rozwija się po 50% rocznie, nie znajdziesz. Ale już taką, która regularnie rośnie po kilkanaście procent rocznie i przy okazji płaci niezłą dywidendę, już tak. Mowa oczywiście o spółce Kęty, która jest w naszym portfelu. Spółka musi oczywiście spełniać jeszcze przynajmniej kilka wytycznych, a jakie są to wytyczne, znajdziesz chociażby w naszym bezpłatnym poradniku MBA dotyczącym inwestowania. Tutaj możesz go pobrać do swojego koszyka.

Poszukiwania najlepszej spółki

Kiedy osobiście szukam dobrej inwestycji, to jedną z wytycznych jest, aby nie była to spółka mała, ale aby była to spółka globalna o dużym zasięgu gospodarczym. Spółka musi spełniać warunek nie tylko rozwoju, ale też sprzedaży swoich produktów do wielu odbiorców. Odrzucam więc w długoterminowym inwestowaniu spółki lokalne, zwłaszcza takie, które uzależnione są od małej ilości kontrahentów.

Warren Buffet uwielbia spółki, które mają zdolność do sprzedawania swoich produktów do wielu odbiorców. Dlatego Apple (akcje APPLE) i Coca-Cola (akcje Coca-Cola) stanowią dużą część jego portfela. Nawet, jak jego firmy podniosą ceny produktów o 20%, to odpadnie im tylko część odbiorców. Same firmy nie są zagrożone. Jeżeli jednak byłyby to małe podmioty z małą ilością odbiorców, to takie działanie z punktu widzenia istnienia firmy byłoby ryzykowne. Ich kontrahenci mogliby poszukać innych, komplementarnych odbiorców. Zauważmy, że inaczej czułby się tutaj monopolista, a inaczej ktoś, kogo łatwo zastąpić.

Strefa drużynowych pomocników

Załóżmy, że naszym celem jest dowiezienie wyniku całego portfela na poziomie przynajmniej 10% wzrostu rocznie. Niezależnie, czy się będzie palić, walić, będą strzelać, wybuchnie pandemia i raz czy zamkną gospodarkę, my chcemy z dużym prawdopodobieństwem w okresie najbliższych trzech lat mieć te 15% wzrostu portfela rocznie. O której spółce z GPW mógłbyś powiedzieć, że choćby się paliło, to ona urośnie o 15% rocznie? Pamiętajmy, że nasza drużyna musi się składać z mocnych atakujących (szybko rosnących spółek), z pomocników, którzy będą wspierać wzrost oraz z zawodników defensywnych, którzy są pewni, ale tylko wspierają drużynę.

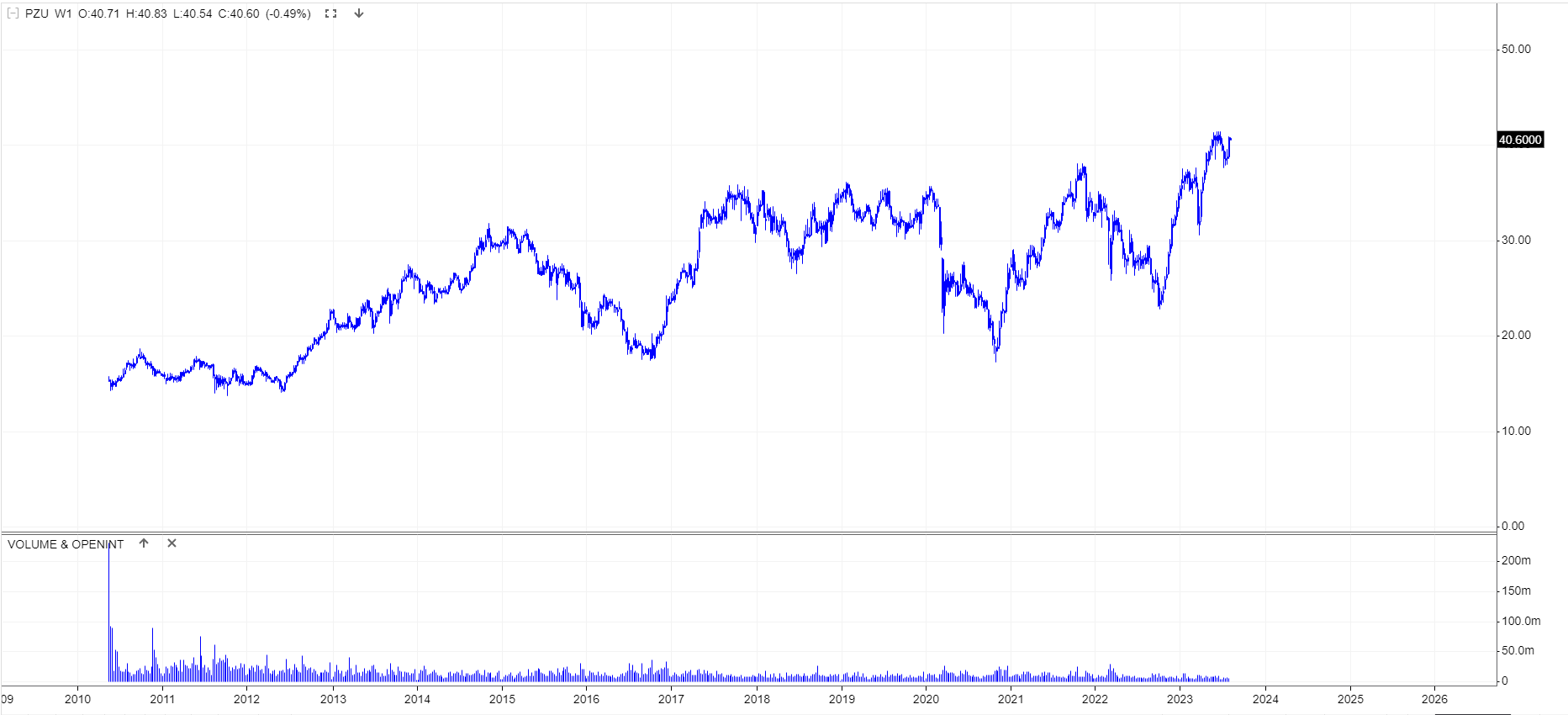

Przykładowo spółka Kęty, o której wspomniałem w ramach atakujących, rośnie w przychodach średnio o 14,44% za ostatnie 10 lat. Ale już takie PZU rośnie o 12,05%. Jak to się jednak dzieje, że wykres PZU wygląda tak:

a wykres spółki Kęty wygląda tak:

Wiadomo, że są to różne biznesy, ale oba są bardzo rentowne. Może różnica polega na tym, że Kęty regularnie płaci rosnącą dywidendę (wedle ostatnich danych payout ratio jest na poziomie 0,79), a PZU już niekoniecznie może się pochwalić taką systematyką. PZU, podobnie jak Kęty (akcje Kęty), jest w WIG20. Operuje na nich podobny kapitał. Nie zmienia to jednak faktu, że PZU rośnie średnio w przychodach o te 12% rocznie za ostatnie 10 lat (średnio za cały okres giełdowy rośnie o 10,49%), co powinno średnio podbijać cenę o ten poziom.

Jeżeli przyjąć, że cena akcji powinna mniej więcej odzwierciedlać rozwój w realnej gospodarce, to mniej więcej w 2023 roku cena akcji powinna wynieść mniej więcej 49-55 zł. Policzcie sobie zresztą uproszczony model sami. W debiucie, po odcięciu dywidend, cena akcji wynosiła mniej więcej 15 zł. I niech to rośnie o te 10% rocznie. Wiecie, na ile JP Morgan wydał rekomendację dla PZU w dniu 13 grudnia 2022? Dokładnie na 49 zł.

Moim zdaniem PZU, które obecnie wyceniane jest na ok. 40 zł, powinno mieć tendencję do podtrzymywania swojej wartości i dążenia do poziomu, o którym wspomniał JP Morgan, a który to moim zdaniem wynika z normalnego tempa rozwoju spółki.

Samym problemem dla GPW jest cykliczność. Nawet taka dobra spółka jak PZU ma okresy, w których zachowuje się słabiej. Czy to jednak sprawia, że ta spółka jest gorsza lub zła? Nie jest. Jest to dobra spółka, która średniorocznie powinna rosnąć o ponad 10% rocznie, dążąc w którymś terminie do optymalnej średniej.

Drużynowa obrona

Nie będę tutaj zbyt odkrywczy i powiem, że są spółki, które mają bardzo ustabilizowaną pozycję społeczną. Nie powiem, że sprzedają zdrowe produkty, bo tak nie jest. Cukier nie jest zdrowy. Jednak Coca-Cola rośnie od początku swojej historii o te 4% rocznie w przychodach. W różnych latach jest różnie, ale taką mają średnią. Zupełnie inne produkty sprzedaje Humana, a spółka nie powinna mieć problemu rosnąć o ponad 5% rocznie.

Całkiem ciekawą postawą inwestycyjną może być inwestowanie w Berkshire Hathaway Inc, czyli wehikuł inwestycyjny Warrena Buffeta, który rósł ponad 15% rocznie w swojej historii. Kupując jego akcje, nie dostaniemy w prawdzie dywidendy, ale za to będziemy mieli w portfolio takie akcje, jak Apple czy Coca Cola. Sam jednak osobiście wolę podejmować decyzje inwestycyjne, niż zdawać się na portfel, na który nie mam bezpośredniego wpływu. Jeżeli jednak ktoś rozważałby akcje Warrena Buffeta, to proponuję zwrócić uwagę na to, że większość jego portfolio to akcje Apple. Na dzień dzisiejszy nie mają na wykresie dystrybucji, ale są jednak za wysoko wycenione, co może mieć konsekwencje w krótkim terminie. Warren Buffet nie będzie też żył wiecznie i nie wiadomo, co będzie z polityką inwestycyjną po jego śmierci.

W drużynowej obronie chodzi więc o wybranie takich spółek, które dość pewnie będą bronić wartość naszego portfela w czasie. Spółki takie raczej nie rozwiną się dynamicznie, bo nie mają jak, ale też nie zgasną nagle, bo ich pozycja społeczna jest mocno ugruntowana.

Podsumowanie

Uważam, że dobrze jest myśleć o swoich inwestycjach jak o wyborze najlepszych spółek. Twoje portfolio to de facto Twoja osobista drużyna, która ma spełniać konkretne wymagania. Jeżeli ma to być szybki wzrost, to wybierzesz większość ilość napastników. W koniunkturze giełdowej Twój portfel będzie zapewne nieźle pracował, ale kiedy przyjdzie przecena, to ze względu na małą ilość defensywnych zawodników, odczujesz redukcję wartości portfela. Inaczej będzie, kiedy giełda będzie w koniunkturze, ale Twój portfel będzie zawierał przede wszystkim defensywnych zawodników. Pewnie Twój portfel urośnie, ale nie tak mocno jak cały rynek.

Pytaniem, na które warto sobie odpowiedzieć, to czego faktycznie chcesz od rynku i jak skonstruujesz swój portfel, aby spełniał Twoje oczekiwania w zmiennych warunkach rynkowych. Na pewno nie zrobisz tego, jeżeli będziesz obserwował tylko i wyłącznie same wykresy cenowe spółek, bo one w zasadzie kompletnie nic nie mówią o rzeczywistości rynkowej.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…