Lubię poznawać historię różnych ludzi, ale też czerpać z wiedzy tych, którzy w życiu coś osiągnęli. Z tego powodu lubię słuchać wywiadów z ludźmi podczas dłuższej jazdy samochodem. Lubię też dokopywać się do historii ludzi, którzy kiedyś żyli i dokonali jakichś osiągnięć. Podczas moich wykopalisk trafiłem na Johna Galla. John Gall był amerykańskim pisarzem, naukowcem i pediatrą. Gall jest znany ze swojej książki z 1975 roku General systemantics. To esej o tym, jak działają systemy, a zwłaszcza o tym, jak zawodzą. Jedno ze stwierdzeń zawartych w tej książce stało się znane jako prawo Galla.

Prawo Galla mówi:

W wielu moich artykułach staram się zwracać uwagę na to, jak bardzo wraz z rozwojem ludzkiej wiedzy i dostępu do informacji skomplikowały się mechanizmy analizy rynków, gdzie szczególną rolę zaczęła odgrywać analiza zmienności ceny. Popularnie nazywa się to analizą techniczną, ale mówiąc dosłownie jest to cała dziedzina wiedzy, która uczy skomplikowanych zasad stosowania analizy technicznej, w zależności jak na taki wykres popatrzymy.

Problem polega na tym, że im dłużej inwestorzy w to brną, tym mocniej starają się komplikować cały system. Im bardziej ten system jest skomplikowany, tym więcej błędów generuje. W efekcie tacy inwestorzy tworzą statystyki, pokazujące, że 80% inwestorów na rynkach ostatecznie traci. I to jest prawdziwa tragedia współczesnego świata finansów. Jak w prawidłowy sposób móc podejść do tego narzędzia, pokazałem we wpisie jak w praktyce analizę techniczną stosować. Więcej jest tam o analizie wolumenu, która ostatecznie pomaga tworzyć określone formacje, niż o samych formacjach analizy technicznej.

Jakie jest podstawowe źródło w inwestowaniu na giełdzie?

Do znudzenia będę tutaj powtarzał, że podstawowym elementem na giełdzie, źródłem wszystkiego i sensem tego, po co powstała giełda, jest sam biznes. Dowolna spółka giełdowa jest biznesem i poprzez platformę giełdową masz możliwość dokonania zakupu bądź sprzedaży danego biznesu. Giełda jest tylko pośrednikiem, który pozwala dokonać transferu części biznesu do akcjonariusza w zamian za jego kapitał po określonej cenie (kursie akcji).

Warren Buffet kiedyś powiedział, że:

Powiedział również, że:

Wskazówka: więcej cytatów Warrena Buffeta znajdziesz na polskiej wersji Wikipedii.

Kiedyś byłem bardzo daleko od prawdy zawartej w pierwszym cytacie. Uważałem, że cena akcji powinna być bezwzględnie kontrolowana przez inwestora. Ten błąd logiczny i myślowy wynikał z faktu chęci opieki nad własnymi pieniędzmi bez faktycznej kontroli nad tą sytuacją. Czy po kupne akcji mamy jakikolwiek wpływ na to, jak notowana będzie cena akcji? Oczywiście, że nie mamy.

Kiedyś byłem bardzo daleko od tego, co powiedział Warren Buffet, to na obecnym etapie mojego rozwoju uważam, że ujął w tym jednym zdaniu całą prawdę. Podam oczywiście przykład. Dosłownie przed chwilą dokonaliśmy zakupu akcji do naszego portfela dywidendowego. Właściwie to dokupiliśmy akcje jednej ze spółek, którą już posiadamy w portfelu. Układ wolumenowy na tych akcjach pokazuje nam, że mamy do czynienia z potężną akumulacją ze strony dużych inwestorów, co jest dla nas ważne (potwierdza naszą analizę fundamentalną). Ważniejsze jednak, że kupiliśmy tak naprawdę biznes notowany jest na giełdzie, a który jest zbieżny z drugim z wyżej wymienionych cytatów.

Otóż Warren Buffet, który kształcił się pod skrzydłami Benjamina Grahama, miał możliwość nauczenia się od samego początku najprostszego systemu inwestycyjnego, czyli podstawy podstaw. Był od samego początku u źródła skutecznego zarabiania pieniędzy. Nauczył się oceniać to, czy ma do czynienia z dobrym biznesem. Jeżeli jest to dobry biznes, to go zarówno kupuje, jak i trzyma długoterminowo. W tym sensie jest mu wszystko jedno, czy giełda jest otwarta, czy nie. To było tylko narzędzie, które umożliwiło mu zakup akcji. Uwierzcie, że jest to znaczne uproszczenie w stosunku do sytuacji, gdyby spółka nie była notowana na giełdzie. Wtedy musiałoby się to skończyć na wizycie u notariusza, przeniesieniu praw własności itd. Bardzo skomplikowany i kosztowny proces.

Jaki jest właściwy sposób myślenia o inwestowaniu na giełdzie?

Przykładowo we wczorajszym wpisie trochę w komiczny sposób ująłem sprawę inwestowania w wywóz śmieci. Ale samo inwestowanie w wywóz śmieci nie jest niczym niegodnym. To jest normalny biznes, gdzie prawdziwa spółka giełdowa się tym zajmuje, generuje zyski i zarabia na tym. Możesz kupić akcje takiego biznesu, który na dodatek rośnie po 7% rocznie w dynamice dywidendy. Jeżeli zmierzysz sam przyrost ceny akcji od 2012-2013 roku, to wyjdzie, że co roku Twoja inwestycja powiększała się o 20%.

Powiedzmy sobie wprost. Systematyczny wzrost po 20% rocznie nie jest osiągalny na jakiejkolwiek lokacie bankowej. Ale jest osiągalny poprzez kupno bardzo nudnego, za to stabilnego biznesu. A takim biznesem jest wywóz śmieci. Koszty wywozu śmieci nigdy nie są poniżej progów zyskowności danego biznesu. To logiczne i to jest prosty system:

- Klient płaci ustaloną stawę za wywóz odpadów,

- Firma ma określone koszty, ale niższe niż łączny koszt ponoszony przez jej klientów,

- Sumarycznie firma zarabia pieniądze.

Trochę inaczej będzie w przypadku kupna takiego biznesu, jak chociażby KGHM i tutaj znajdziesz moją ostatnią KGHM (akcje KGHM). Co tutaj jest czynnikiem generującym zyski? Takim czynnikiem jest gównie cena miedzi na rynkach światowych. Cena ta nie jest zależna w jakimkolwiek stopniu od spółki KGHM, a zatem i same zyski spółki zależne są od koniunktury światowej. Rozumiejąc ten mechanizm, musimy się pogodzić z tym, że KGHM nigdy nie będzie spółką, która regularnie będzie w stanie płacić dywidendę i spółką, która regularnie będzie zyskiwać na wartości. Gdy cena miedzi będzie wysoko, KGHM będzie wysoko.

Zobaczmy na biznes, jakim jest PZU. Ta spółka jest biznesem ubezpieczeniowym, a działa na zasadzie wielu ubezpieczonych i jeden ubezpieczyciel. Jest to więc model bardzo podobny do sposobu zarabiania na śmieciach, ale PZU (akcje PZU) zarabia tutaj na dobrze wycenianych składkach ubezpieczeniowych. Firmy ubezpieczeniowe mają doskonałe modele oceny ryzyka wypłaty świadczenia i dopasowują do nich indywidualnie składki klientów. Prawdopodobieństwo wypłaty jest tym samym sporo niższe niż niemal 100% prawdopodobieństwo wpłynięcia cyklicznej składki.

Odszkodowania się zdarzają, ale składki wpływają cały czas nawet od klientów, którzy nigdy nie skorzystają z wypłaty. To się składa w niezwykle rentowny i pewny biznes. Składkę zapłacić musisz, a zdarzenie losowe dające Ci wypłatę (koszt po stronie ubezpieczyciela) może nie wystąpić przez cały wieloletni okres ubezpieczenia. Bartek opłaca regularnie od dekady ubezpieczenie domu w wysokości kilkuset zł rocznie i przez ten czas ani razu nie miał wypłaty odszkodowania z polisy (brak szkody). Tak to się cały czas kręci z korzyścią dla PZU i podobnych spółek na całym świecie.

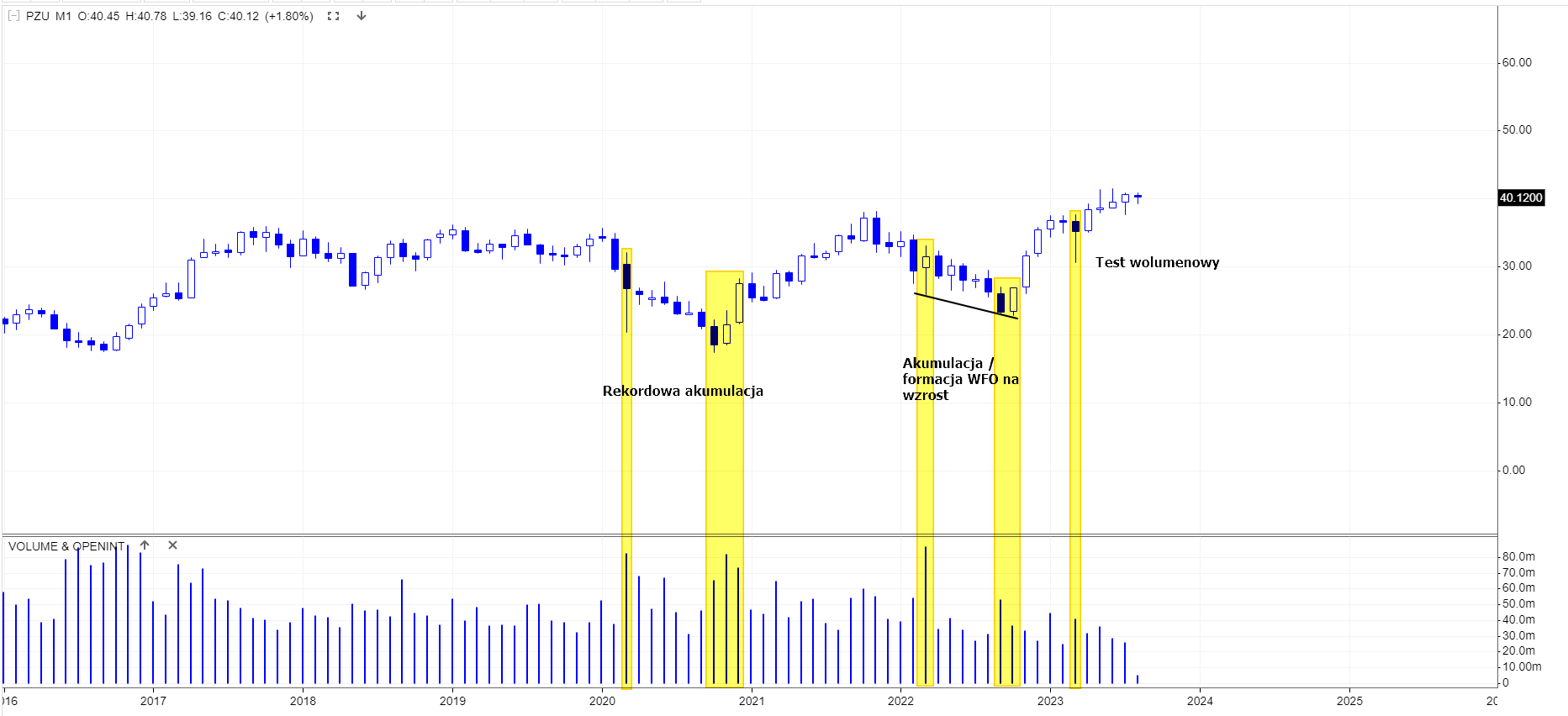

Efekt tego widać na długoterminowym wykresie PZU:

Jeżeli analizuję wykres PZU, to od 2020 roku widzę potężną akumulację, której skutkiem był wzrost. Analogicznie w trakcie spadku w 2022 roku widać akumulację, gdzie narysowała się Wolumenowa Formacja Odwrócenia (opatentował Rafał Glinicki), po której nastąpił wzrost. Potem w 2023 roku mamy wyraźny test. Wygląda na to, że spółka przez ostatni 3 lata nieźle przygotowała się do dalszej zwyżki.

Ale PZU to nie tylko biznes ubezpieczeniowy. To również biznes inwestycyjny, bo PZU od jakiegoś czasu umożliwia inwestowanie na giełdzie przy pomocy funduszy inPZU, które dostępne są na niniejszej stronie. Ich oferta jest już bardzo poszerzona w stosunku do tych kilku funduszy nisko-kosztowych, które pojawiły się na samym początku przy starcie platformy.

Podsumowanie

Zgodnie z prawem Galla o inwestowaniu trzeba myśleć w sposób prosty, skupiając się na logice i prostocie podejścia do tego procesu. Jest biznes, jest sprzedaż, są pieniądze i jest w końcu wzrost wartości. I to proste podejście należy odróżnić od innych modeli, w tym od okresowo szerzących się mód (przykładowo mody na kryptowaluty). Czy kryptowaluty spełniają postulat prostego biznesu? Myślę, że nie. Biznesem nie jest kupno wirtualnego klucza za realne pieniądze, licząc na to, że odsprzedam go kolejnej osobie, która zechce zapłacić więcej. Nie jest to do końca piramida finansowa, ale biznesem tego z pewnością nazwać nie można.

Warto starać się myśleć myśleć o giełdzie jako o miejscu, gdzie kupuje się biznes. Jak już ma się na oku biznes, to trzeba postarać się zrozumieć, czym ten biznes jest i jak zarabia on pieniądze. Jeżeli potwierdzimy, że jest on w stanie zarabiać regularnie pieniądze, postarajmy się zobaczyć, czy aktualnie biznes ten nie jest zbyt drogo wyceniany. Pomoże Ci w tym nasz darmowy poradnik MBA, w którym pokazujemy sposób oceny, czy coś jest drogie na rynku, czy jednak nie. Jeżeli wszystko jest w porządku, możemy pomyśleć o kupnie takiego biznesu być może na lata. Czy w takim przypadku i w takim modelu myślenia nie mogliby wyłączyć giełdy na jakiś czas? Jeżeli tak, to przecież w zasadzie nic dla nas nie zmieniłoby się.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…