Kiedy inwestycja jest atrakcyjna? W inwestowaniu na giełdzie jest więcej niematerialnych ocen spółki, niż każdemu nowicjuszowi na giełdzie mogłoby się wydawać. Większość nowicjuszy patrzy bowiem tylko i wyłącznie na wykres spółki, starając się odgadnąć, w którym kierunku pójdzie cena akcji. To najlepsi klienci biur maklerskich, ale niekoniecznie najlepsi inwestorzy. Częstotliwość handlu nie zawsze idzie w parze z zyskami. Właściwie to mało kiedy idzie, zwłaszcza na takim rynku jak aktualna GPW.

Dywidendy

Każda spółka, która płaci więcej niż 5% dywidendy w skali roku, jest uznawana przez inwestorów za atrakcyjną. Dotyczy to głównie rynków słabo rozwiniętych, gdzie dywidenda ma być premią za podejmowane ryzyko inwestycji.

W Stanach Zjednoczonych, który jest rynkiem zdecydowanie rozwiniętym z najlepszymi spółkami, dywidendy dla spółek szybko rosnących wynoszą poniżej 1%. Jednak spółka oferuje dość pewny kilkunastoprocentowy wzrost w skali roku wraz z kilkunastoprocentowym wzrostem wartości wypłaty dywidendy, wypłacanej cztery razy do roku. Jeżeli weźmiemy pod uwagę spółki dojrzałe, możemy liczyć na dywidendę w przedziale 2-3%, jednakże wzrost nie przekroczy w tym przypadku 10%. Coś za coś.

Wróćmy do naszych 5%. Nie chodzi tylko o to, że spółka średnio płaci te 5% dywidendy. Te 5% lub więcej musi wynikać z tego, że spółka faktycznie ma na taką wypłatę pieniądze. Oznacza to, że realnie wskaźnik wypłaty dywidendy (Payout ratio) powinien wynosić nie więcej jak 50-60%. Jeżeli mamy do czynienia ze spółką nisko kosztową, a generującą spore przychody, taki wskaźnik może być wyższy. Nie ma problemu. Gorzej, jeżeli wskaźnik wypłaty dywidendy zmierza w kierunku 100%, a przychody nie rosną już tak regularnie. Wtedy trafiamy na sytuację, jaką pokazałem w ostatniej analizie Budimexu. Spółka się napięła, czego konsekwencją był oczywiście spadek cen.

Mało arystokratów dywidendowych na GPW

Problem w tym, że na giełdzie w Warszawie nie ma wielu spółek, które spełniają doskonałe kryteria (rosnące przychody i rosnące dywidendy). Dobrą spółką jest Ambra (niestety mało płynna), czy Kęty (analiza Kęty), która regularnie poprawia wyniki. Dobrą spółką jest również Orlen, który ogłosił strategię dywidendową do 2030 roku. Jest to coś, co powinno być dość pewne.

Pytanie, czy pewność inwestorowi może dać spółka, która w kolejnym roku straci 15% przychodów. Dlatego tak duży nacisk staramy się kłaść na biznesy, które są przewidywalne i w miarę sensownie rosną. Nie ma tutaj strachu, że kolejnego dnia obudzimy się z prognozą analityków, że jednak wynik nie jest dowieziony, a wartość portfela poprzez to nam spadnie.

Faktyczna niska wycena akcji

Czasem z rynkiem dzieje się coś takiego, że akcje są stosunkowo nisko wycenione, ale kapitał ich jeszcze nie ciągnie w górę. Taka sytuacja jest obecnie na GPW. Jak już wyżej wspomniałem o Orlenie, to pociągnę ten temat.

Szacuje się, że w kolejnym roku dywidenda powinna wynieść minimum 4,25 zł. Przy cenie akcji na poziomie 60 zł, nadal mówimy tutaj o dywidendzie na poziomie 7%. Popatrzmy na użyteczność takiej wartości w stosunku do lokaty bankowej.

Polacy trzymają na nieoprocentowanych rachunkach ponad 700 mld zł. Jest to wartość kosmiczna, biorąc pod uwagę realną inflację na poziomie kilkunastu procent. Na takim rachunku tracą więc kilkanaście procent rocznie w sile nabywczej. Mając zaś Orlen, traciliby zaledwie kilka procent, bowiem sama dywidenda byłaby dopisywana do ich rachunku w formie gotówki.

Sytuacja byłaby znacznie lepsza, gdyby inflacja była na poziomie celu inflacyjnego w okolicach 2% rocznie. W takim przypadku 7% dywidendy dawałoby realny zysk każdemu posiadaczowi akcji na poziomie 5%. Jest to za każdym razem korzystniejsze, niż trzymanie gotówki w banku. Ale ludzie to wolą robić, aniżeli być uczestnikami rynków finansowych. Dlaczego? Bo GPW raczej nie dostarcza pewności dowiezienia wyniku. Co innego zagranica. Dostaje się mniej, ale wynik na przyszłość jest pewniejszy.

Co powoduje inflacja na akcjach?

Jeżeli czytasz moje artykuły, to w którymś momencie mogłeś się Czytelniku natknąć na analizę, w której pokazałem aktywa najlepiej chroniące przed wysoką inflacją. Porównanie na indeksach możesz zobaczyć przykładowo w tym artykule. Ale również przy omawianiu metali szlachetnych pozwoliłem sobie omówić, które aktywa w rzeczywistości chroniły inwestorów przed wysoką inflacją. W każdym przypadku wygrywał rynek akcji.

Weźmy pod uwagę prosty przykład, jakim jest produkcja makaronu. Mamy na giełdzie jednego producenta makaronu w postaci firmy Makarony Polskie. Co się dzieje, kiedy rośnie inflacja? Podnoszone są ceny produktów. Przed skokiem inflacji za paczkę makaronu płaciło się jakieś 2 zł. Dzisiaj płaci się 5 zł. Okres skoku inflacji był bardzo nieprzyjemny, bowiem właściwie co tydzień widziałem rosnące ceny produktów i zastanawiałem się, kiedy to wszystko się zatrzyma. Wyobraźcie sobie, że są kraje, kiedy taki stan jest permanentny, a ceny produktów wcale nie hamują.

Firmy w zależności od branży sprzedają tyle samo lub sprzedają więcej. Ludzie lubią kupować, gdy wiedzą, że za tydzień będzie drożej. To powoduje nieraz dość gwałtowny wzrost przychodów spółki. Spółka zarabiała 100 mln zł, a teraz – dzięki podniesieniu cen produktów – będzie zarabiała 200 mln zł. Czy firmy będą gotowe zarabiać mniej, obniżając ceny produktów? Przypuszczam, że tego nie zrobią.

Kiedyś korzystałem z usług rehabilitanta, który był totalną nogą z ekonomii. Rozmawialiśmy o inflacji i próbowałem mu wytłumaczyć, dlaczego ceny produktów nie spadną. Zapytałem go, czy będzie skłonny obniżyć ceny swoich usług do 100 zł, jeżeli wtedy brał 125 zł. Spionizował się dość szybko i stanowczo powiedział, że nie. No i właśnie to jest powód, dla którego ceny się utrzymają, ale nie spadną.

Wskaźnik wskaźnikowi nie jest równy

Na giełdzie mamy różne wskaźniki analizy fundamentalnej, jak cena do zysku (C/Z lub P/E). Ale są też inne bardziej wrażliwe dane, do których trudno się dogrzebać, bo mało kto je liczy, a profesjonaliści z nich korzystają. Jest to choćby przychód otrzymywany na każdą wyemitowaną akcję. Jeżeli poprzez inflację przychód na akcję skoczył nam razy dwa, to w rzeczywistości akcje są tanie.

Nie ma tu prostego przełożenia, że dwukrotny wzrost przychodów sprawia, że akcje powinny być dwa razy droższe. Co do zasady tak, gdyby nam przypadkiem strona kosztowa (w dużym uproszczeniu) nie rosła. Zwykle wzrost przychodów sprawia, że również za tym powinna iść cena akcji. Bardziej szczegółowo omawiamy ten wskaźnik w naszym MBA inwestowania.

Kto skorzysta na wzroście inflacyjnym?

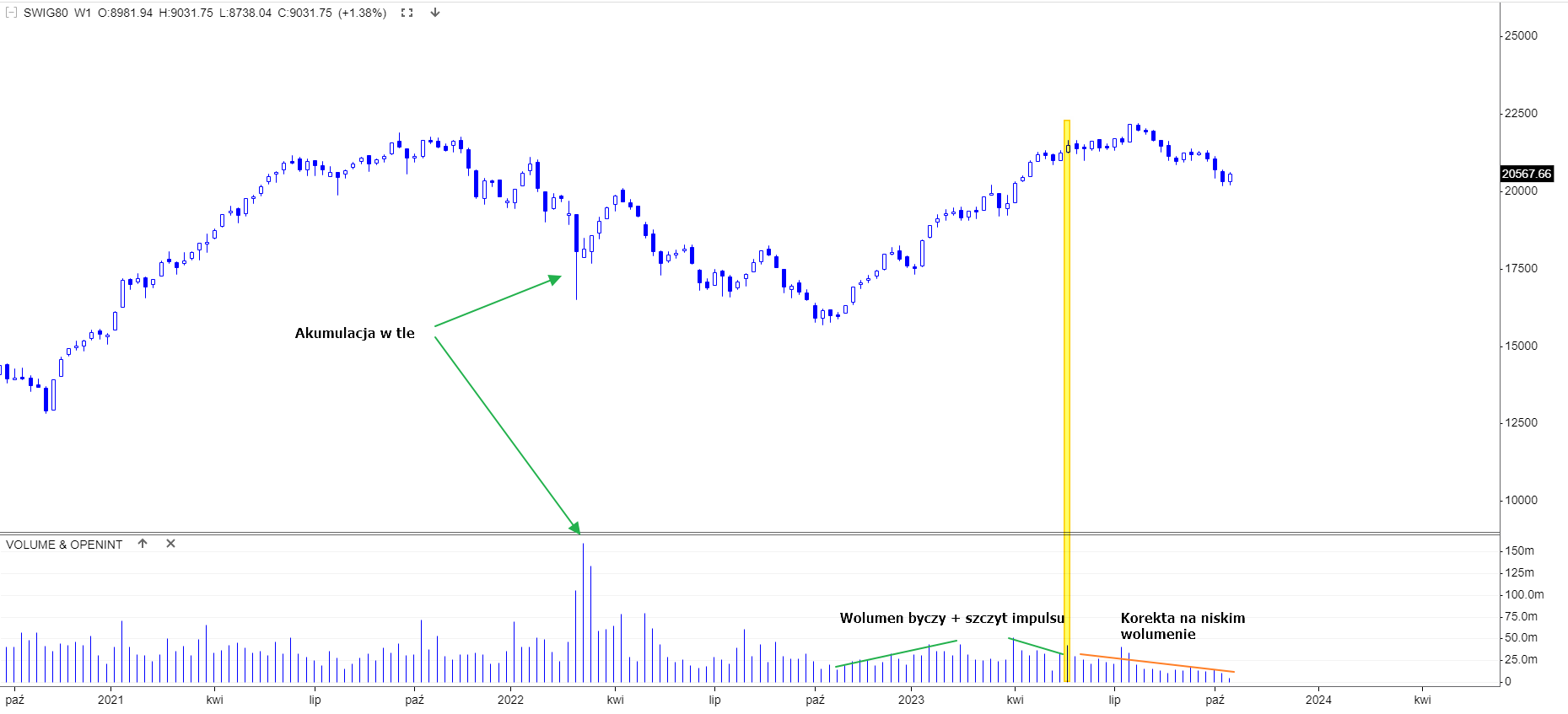

Wydaje się, że beneficjentami będą głównie małe i średnie spółki, które mają dość dużą zdolność do podnoszenia przychodów i przerzucania wyższych kosztów na swoich klientów. Z tego powodu chociażby na sWIG80 widzimy wolumen byczy, ale też stosunkowo silną akumulację akcji w tle:

Większy problem może mieć sam WIG20, aby skorzystać na skoku inflacyjnym. Musimy wziąć pod uwagę jego strukturę i tutaj bardziej możemy liczyć na zachowanie inwestorów zagranicznych, czyli hossę związaną z osłabieniem dolara.

Wolumeny (analiza VSA)

Powyżej pokazałem wykres sWIG80, na którym widzimy:

- akumulację widoczną w tle wykresu,

- po akumulacji falę wtórną już na opadającym wolumenie,

- następnie wolumen byczy (to, co inwestorzy lubią najbardziej),

- po wolumenie byczym widzimy niski wolumen korekcyjny.

Chciałem zwrócić uwagę, że taka struktura jest niezwykle przez nas pożądana i oczekiwana. Niestety bardzo często zdarza się w ten sposób, jak pokazałem chociażby w ostatniej analizie CD Projektu, gdzie wolumen na wykresie niestety nie rośnie, a maleje. Malejący wolumen nie oznacza impulsu, ale oznacza wprost wyczerpywanie się pewnej tendencji.

Analiza VSA indeksu sWIG80, CD Projekt i CI Games

Na powyższym wykresie sWIG80 pomiędzy majem 2022, a październikiem 2023 wolumen na spadku (w kontekście wcześniejszej akumulacji) był coraz mniejszy i świadczył o wyczerpaniu się podaży. Brakowało sprzedających, gdy cena akcji spadała. W przywołanej linkiem analizie CD Projektu sytuacja była odwrotna. Wraz z widocznym wzrostem ceny malał nam wolumen. Brakowało kupujących na rynku. Skutkiem był naturalnie spadek ceny:

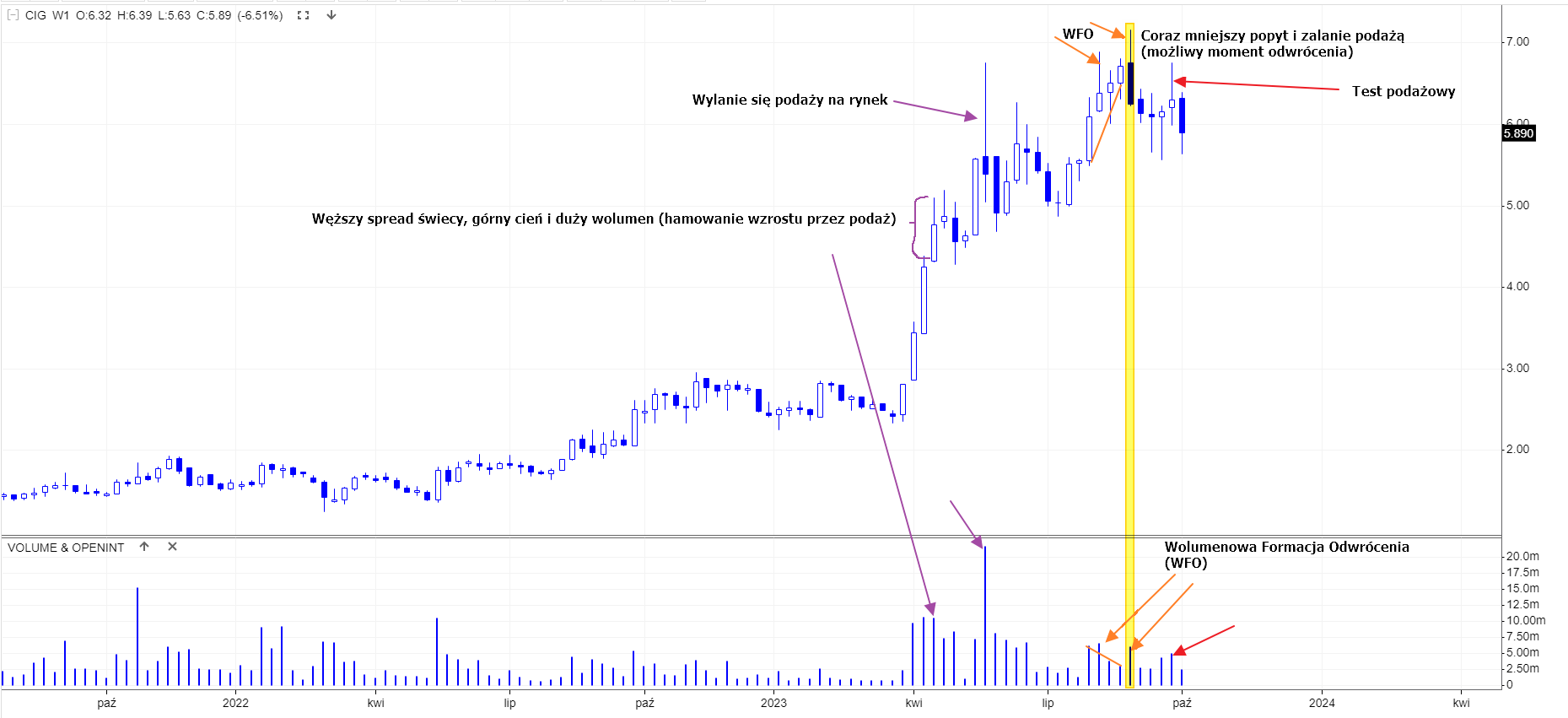

Z bardzo podobną sytuacją mieliśmy do czynienia na CI Games, na którym inwestorzy dość mocno rozbudzili swoje oczekiwania co do przyszłych wyników. Proponuję zobaczyć analizę CI Games, w której pokazałem również malejący wolumen na akcjach spółki wraz z testem wolumenowym.

Wyglądało to tak:

A skutkiem dystrybucji okazał się spadek ceny na niedźwiedzim wolumenie już bezpośrednio po teście podażowym:

Analiza VSA jest dla nas bardzo ważna, zwłaszcza w sytuacji, kiedy ma nam potwierdzić to, co widzimy w wartości fundamentalnej spółki. Jeżeli spółka prezentuje lepsze fundamenty (przykładowo jest oczekiwanie polepszenia wyników finansowych), to powinno to znaleźć bezpośrednie odzwierciedlenie w tym, co widzimy na wykresie spółki.

Dobra spółka będzie kupowana, co zobaczymy w formie napływu kapitału do niej. Prezentowany wyżej sWIG80 posiada napływ kapitału, co widzimy w świecach akumulacyjnych oraz w byczym wolumenie i korekcie. Prezentowany wyżej CD Projekt i CI Games posiadają odwrotne struktury. Wraz ze zwyżką ceny obserwowaliśmy dystrybucję akcji (świece dystrybucyjne), a sam wolumen malał. Nawet przy nadzwyczaj pozytywnych oczekiwaniach analityków obraz wolumenu wskazuje na odwrotną sytuację i będzie dominującym w podejmowaniu przez nas decyzji. W tym przypadku o braku zaangażowania się w kupno akcji CDR i CIG.

Podsumowanie

W zasadzie powinniśmy wiedzieć, na co wydajemy nasze ciężko zarobione pieniądze. Powinien być to z pewnością bardzo dobry i rozwijający się biznes, ale też biznes, który jest w danym momencie wyceniany godziwie. Nie byłoby dobrze trafić na taką sytuację, w której akcje są mocno przewartościowane.

My mamy obecnie taką sytuację na spółce NVIDIA, którą kupowaliśmy w okolicach 150 dolarów jeszcze nie tak dawno. Dzisiaj akcje są notowane powyżej poziomu 460 dolarów i z pewnością są przewartościowane (zobacz, ile realnie warta jest NVIDIA). Problem w tym, że wcale nie chcą spadać. Nie chcą, bo spółka ma bardzo dobre i pożądane produkty, ale z pewnością nie zarabia na obecnym etapie aż tyle, aby za akcje płacić 460 dolarów. Kto wie, ile faktycznie trzeba będzie czekać, aby wzrost wartości biznesu dogonił wycenę akcji. Być może nadejdzie korekta.

Treść dostępna jest tylko dla naszych Abonentów. Chcesz więcej?

Uczestnictwo możesz anulować w dowolnym momencie.

Czuj się bezpiecznie z gwarancją satysfakcji 30 dni.

Skorzystaj z poniższych opcji…